自从小作文牛市之后,食品饮料板块迎来了一波不小的反弹。其中,酱油界的海天、中炬高新5日均反弹逾21%,千禾味业同期涨12%。而后2个交易日略显疲态。

海天的估值倍数在10月31日曾去到41倍,目前反弹至48倍左右。而竞争对手千禾味业却有60倍。市场在目前大盘持续低迷的大背景下,定价往往相对有效。

那么,为何市场要给予海天比千禾更低的估值?背后逻辑又是什么?

01、天花板

一说到酱油行业,不少投资者下意识认为行业前景良好,量价齐升逻辑耿耿的。但事实如此吗?

有人把中国酱油消费类比日本,认为量上还有52%的增长空间。目前,中国酱油人均消费量为9kg,而日本1960年顶峰人均消费量为13.7kg。简单进行计算,即52%。

这里有较为明显的逻辑错误。*,中日之间的饮食文化迥异,不能简单以日本来进行类比。第二,人口差一个数量级,直接对比可能会有较大偏差。日本人口1.26亿,中国14亿,绝大多数消费品算人均,中国方面的数据均会明显偏低。

实际上,中国酱油消费量已经触顶。这里引用下国家统计局的数据,比较权威。2016年,中国酱油需求为980万吨,5年之后的2021年,需求量仅为771.2万吨(与2013年几乎持平),累计下滑208万吨。逻辑上也不复杂,酱油消费渗透率早已100%,叠加人们更注重身体、饮食健康,人均用量小幅下降也是可以解释的。

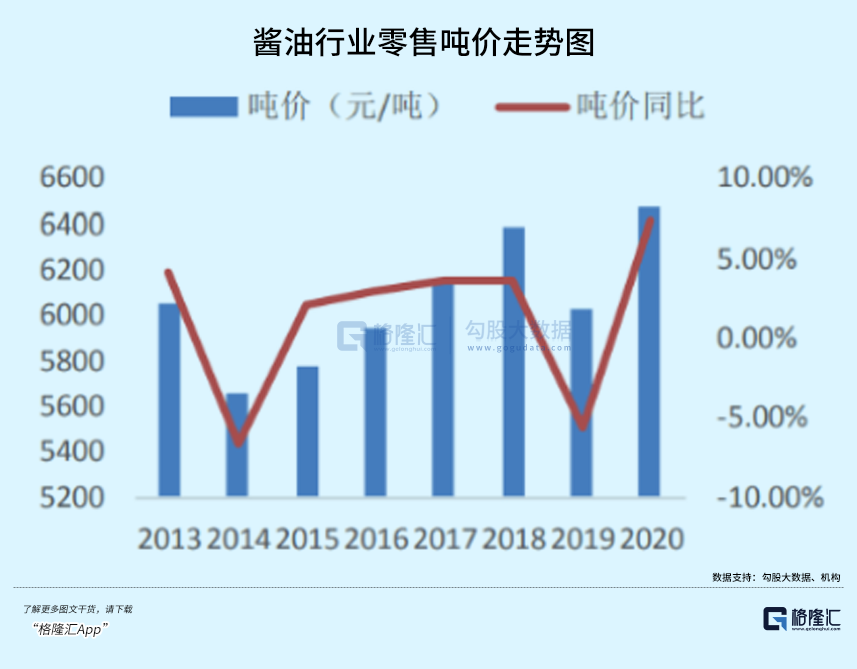

价上,先从历史找线索。据统计,2020年中国酱油零售吨价6470元,5年年复合增速约为3%。拉长看,2013年零售吨价为6000元,7年复合增速仅为1.08%。再看海天的情况,2008-2016年,每2年提价一次,每次提价一般为4%-5%。而后,提价周期不再是2-3年,而是被拉长至将近5年之久,于2021年1月完成3%-7%的提价。

2013-2021年,海天酱油吨价从4786元提升至5333.2元,累计提价11.43%,年复合增速仅为1.36%。

再看未来,在家庭端渠道,酱油消费升级的趋势较为明显。从*的老抽到生抽,再到2010年左右的鲜味酱油,同时功能化酱油跃上舞台,再到近年来千禾为代表的零添加,推动产品一步一步升级。消费者也更加重视健康,对酱油提价敏感度不算太高。这一块是带动整个酱油提价吨价的主要渠道。而B端——餐饮与工业,主要追求性价比,即成本控制,未来提价的空间和速度远不及家庭端。但B端渠道占比全渠道的70%左右。

这相当于30%的家庭酱油消费渠道的升级,带动整个酱油行业吨价往上走,其实提价速度会是比较慢的,大致于通胀水平持平,即2%。

综上,把酱油拆分量与价来看,未来整个行业规模将保持很低增速增长。如果疫情再持续,占酱油消费70%的B端将持续受到冲击,消费总量还会小幅减少,也没有整体提价的基础,整个行业市场规模小幅萎缩也是有可能的。

这样来看,酱油行业未来没有什么大的增量蛋糕,将会是竞争较为激烈的存量博弈。

02、增长点

在这样的大背景下,海天、中炬高新、千禾为首的酱油龙头将会在存量市场中寻找增量。

是的,这些酱油巨头只能抢占中小企业的市场份额,提升市场集中度,也几乎是未来*的增长逻辑。

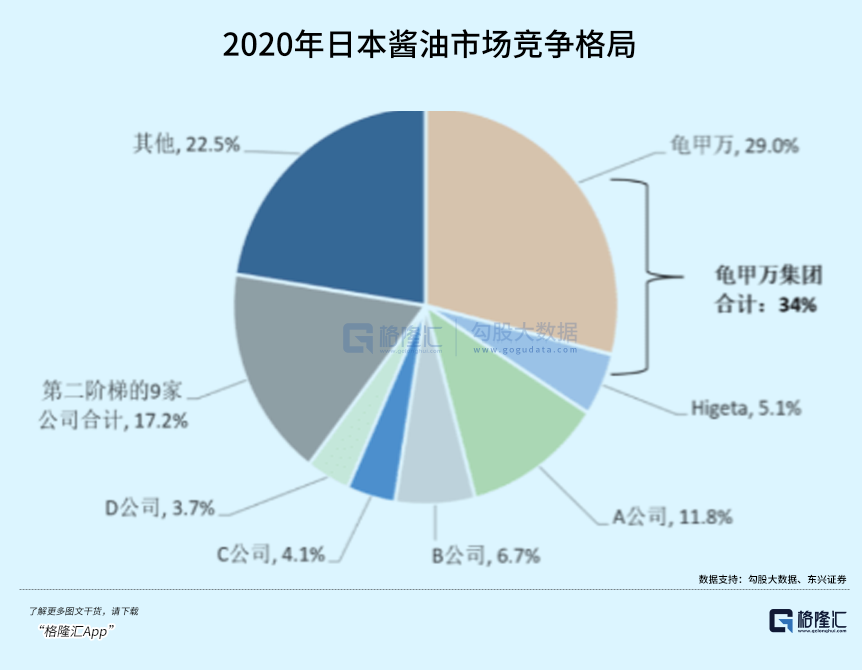

说到这里,有人又会把日本当案例来进行分析。2020年,日本酱油市场格局中,龟甲万集团(龟甲万、Higeta)*,市场占有率高达34%,第二至第五名分别为11.8%、6.7%、4.1%、3.7%。在中国,2020年,*的是海天,市占率为17.7%,其次为中炬、李锦记、加加、千禾,分别为3.74%、2.9%、1.82%、1.5%。这样来看,海天们还有很大的增长空间。

不过,中日还是有差距,未来*的酱油企业能否做到30%以上,是有很大不确定性的。即便未来海天能够摸到30%以上的市场份额,是10年达到,还是20年达到,这个差别会特别大,因为这直接决定每年的业绩增速以及投资者的回报率。

海天与千禾这类酱油企业不一样,后者似乎有更多维度的增长逻辑。

*,千禾大本营在四川,可以走全国化的逻辑。比如东部市场,占营收的比例从2018年的16.9%提升至去年的20.4%,北部市场从11.1%提升至14.1%,中部市场从5.6%提升至9.5%。而大本营的西部市场则从58.8%下降至49.6%。

第二,渠道变革。线上渠道主要是普通消费者购买,更加聚焦在家庭端,而千禾98%的销量均在家庭端。千禾线上渠道发展也比较快,2019年占营收的9.11%,2021年便已经提升至20%左右。这也跟千禾很早差异化定位有关——零添加、好吃,具备一定的网红产品属性,利于线上销售。

对于线下渠道,此前千禾主要渠道为商超,因为主攻定价相对高端的家庭渠道。而从去年下半年开始,千禾开始发力农贸、KA等全渠道。当然,对于千禾而言,还有另外一个增长逻辑就是产品延伸,比如这些年做的食醋,从2015年的0.9亿元做到2021年的3.22亿元,也还算不错。

千禾体量较小,2021年酱油总营收仅为11.82亿元,未来在以上逻辑之下,业绩高增速及持续性可能会超过海天。这亦是当前市场给予千禾更高估值的逻辑所在。当然,在激烈的市场竞争中,千禾能不能走出来,还有很大不确定性。但至少说现在市场相信它会,当然未来也有可能会被证伪。

再来看海天。目前率先完成全国化布局。据财报披露,网络覆盖全国31省市,320多个地级市,2000多个县级市场,产品遍布全国各大连锁超市、各级批发农贸市场、城乡便利店、零售店。截止2021年末,海天在全国的经销商数量高达7430家,较2020年末继续增加379家,再创历史新高。而同行,中炬高新、千禾味业经销商数量仅有1500家左右,跟海天不是一个量级。

当然,海天依然会有渠道下沉的空间,比如相对空白的乡镇市场。这原本属于众多本土中小规模、家庭作坊式企业的蛋糕。

那么,未来海天大的增长点到底在哪?

我们从酱油场景角度出发来看。在餐饮端和工业端,海天市占率高达25%左右,与其它竞争对手显著拉开了差距,依靠性价比建立了非常深厚的壁垒。据券商预测,该B端渠道占海天酱油营收的60%以上。

然而,B端目前受到疫情较为明显的冲击,餐饮消费比较疲软。这亦是海天比其他竞争对手影响更大的原因。据机构渠道调研,多数经销商反馈餐饮端出货仅恢复疫情前的70%左右。

如果疫情持续更久,继续超出市场预期的话,海天只能靠发力C端,即家庭渠道上,但该细分渠道竞争激烈啊。

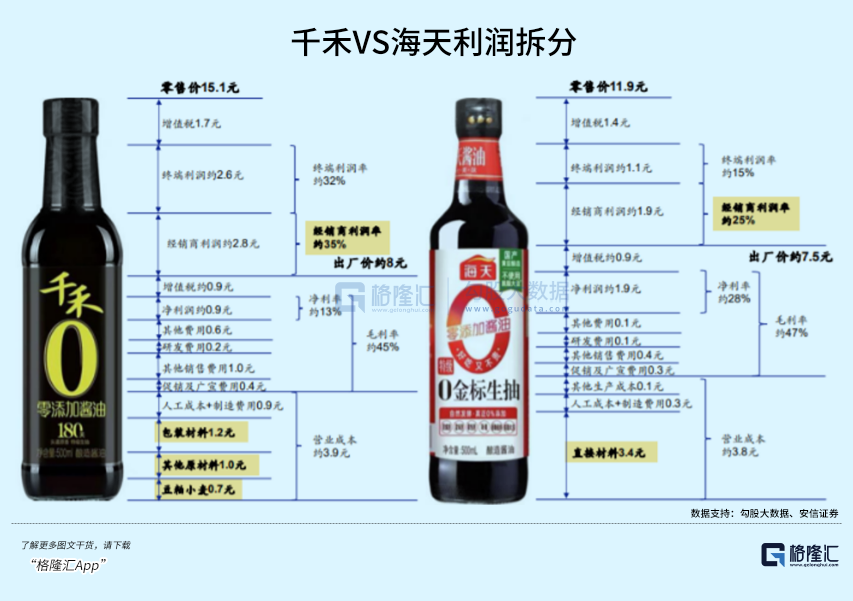

*,海天产品整体定价相较千禾更为中低端一些,渠道扩张张力相对较弱。拿千禾零添加头道原香180天生抽和海天零添加金标生抽为例,前者售价15.1元,后者售价11.9元。据安信证券拆分看,千禾经销商渠道利润有2.8元,利润率高达35%,远高于海天的25%。渠道利润越高,经销商越积极推广,更有利于拿下更多的市场份额。海天渠道利润要低一些,渠道推动力自然会相对弱一些。

第二,10月前后发生的超级品牌舆情事件,对海天家庭渠道销售的影响或大或小,目前无法预估。有百分点舆情中心分析,在9月29日-10月11日,海天食品添加剂“双标”事件相关舆情声量共计60000多篇,覆盖了5700多家媒体。关于“海天味业回应酱油添加剂争议”、“海天味业再发声明否认双标”在网上的阅读量分别高达2.1亿人次、3.1亿人次,呈现出全民级关注态势。但本身这件事并不是什么好事,而是整体偏向于负面,对于品牌的影响无法估量。此外,多数对海天的危机公关持负面态度。

除此之外,海天还有各种原材料价格上涨(终会过去,不是大问题)、社区团购恶心竞争、疫情持续等挑战,业绩增长压力可不小啊。

其实,管理层在2021年财报中也曾吐露对于业绩增长的深切担忧:海天要加快市场转型发展,从存量里抢夺增量;眼睛向内,全方位降本增效……

03、尾声

疫情是制约海天业绩回升的关键因素。持续的时间,无法预料。不过,持续的时间越长,毫无疑问会对海天基本面的伤害越持久。要知道,2013-2021年,海天归母净利润年复合增速高达19.48%,业绩长期稳定且高速增长,让市场投资者简单线性外推,造成了过去长期高溢价估值状态——50倍以上。

但2021年,业绩增速仅有4%,今年前三季度更是出现史无前例的负增长。这种低速增长、乃至负增长持续的时间越长,那么市场信心会动摇,高估值就会下一个较大台阶。

目前,估值48倍,从*数值来看,仍然偏贵。从这个估值水平反推,市场目前仍然相信海天高业绩增长会回来。不过,我个人认为,这种较为乐观的期待可能会落空。一方面,疫情可能会持续超预期;另一方面,即便疫情这个事过去了,想要回到疫情之前20%左右的超高增速且具备持续性,可能性较小。逻辑在*、二部分有所讲到。

不过,海天商业模式良好,基本盘还在,只不过我们需要接受未来回报率下降的一个尴尬现实,因为业绩增速大概率会下一个台阶了。

【本文由投资界合作伙伴格隆汇授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。