10月31日,香港交易所收盘价209港元。相比于2021年2月,562港元的高点,已然腰斩。而上一次香港交易所在200元附近震荡,还是疫情前的事了。

兜兜转转香港交易所上市已有22年,这个历经四位主席、五位总裁大刀阔斧式的改革,承接了中国电信、工商银行等一众国企上市的历史性时刻,也迎来了阿里回港上市的当年全球*规模IPO,亚太地区*的交易所,如今似乎也遭遇了它的困境。

恒生指数一度跌至09年以来*水平,年内IPO总募资金额仅有去年的5%,创下03年以来同期*值。

新上市公司纷纷被戴上“丐版IPO”的帽子苟延残喘,而港交所主板总成交额直接倒退至史美伦成为港交所主席的那一年。

港交所既是股票交易所,又是一家需要利润的商业公司。当年李小加说的“立足中国,连接世界”,既是顾大局识大体的漂亮话,也是对港交所经营策略高度抽象的概括。

01、中资企业上前台

1997年中国移动在香港上市,只注入了广东、浙江的通信业务,成功募资40亿美元。当时中国外汇储备只有1400亿美元,A股全年募资总额也就不到700亿。

中国移动的上市方案是中金和高盛从零开始做的。当时邮电部下面既有固话业务,又有移动业务,各省业务发展水平不一。中金的方案是先装移动通信业务,而且是先把发达地区的移动资产剥离出来,估值高、想象力大。

时值亚洲金融危机,移动上市当天港股狂泻1200点。上市酒会上,李嘉诚发扬了一回大局意识,主动把记者叫到身边说了一圈彩虹屁。时任中金董事长也即兴发言,方风雷后来在文章里回忆了大概内容[12]:

尽管今天股价跌了,但我们对中国电信的未来有信心,因为它的背后有一个生机勃勃的中国,有一个改革开放逐渐深入的中国。

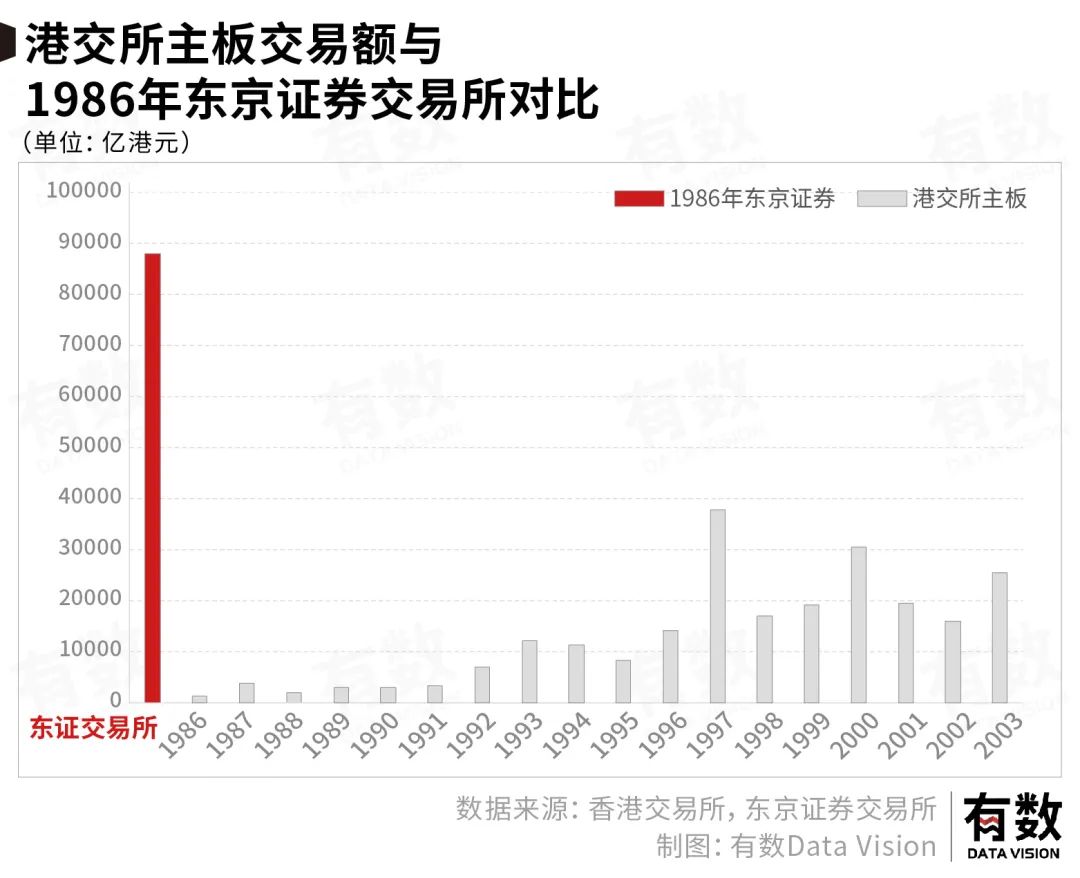

有了移动铺路,中海油、中国电力赴港上市就轻快了许多。在国企南下入港之前,香港股市是名副其实的边缘市场。1986年香港四大交易所合并,当年联交所的交易量只有1231亿港元,同期东京证券交易所年交易额8.8万亿港元。

在证监会当过干部的史美伦总结的好:“回想国企在香港上市以前,香港只是一个本地的市场,当时只有600万人,这样的经济体能有多大呢?所以没有内地的企业,香港就没有今天的地位。”

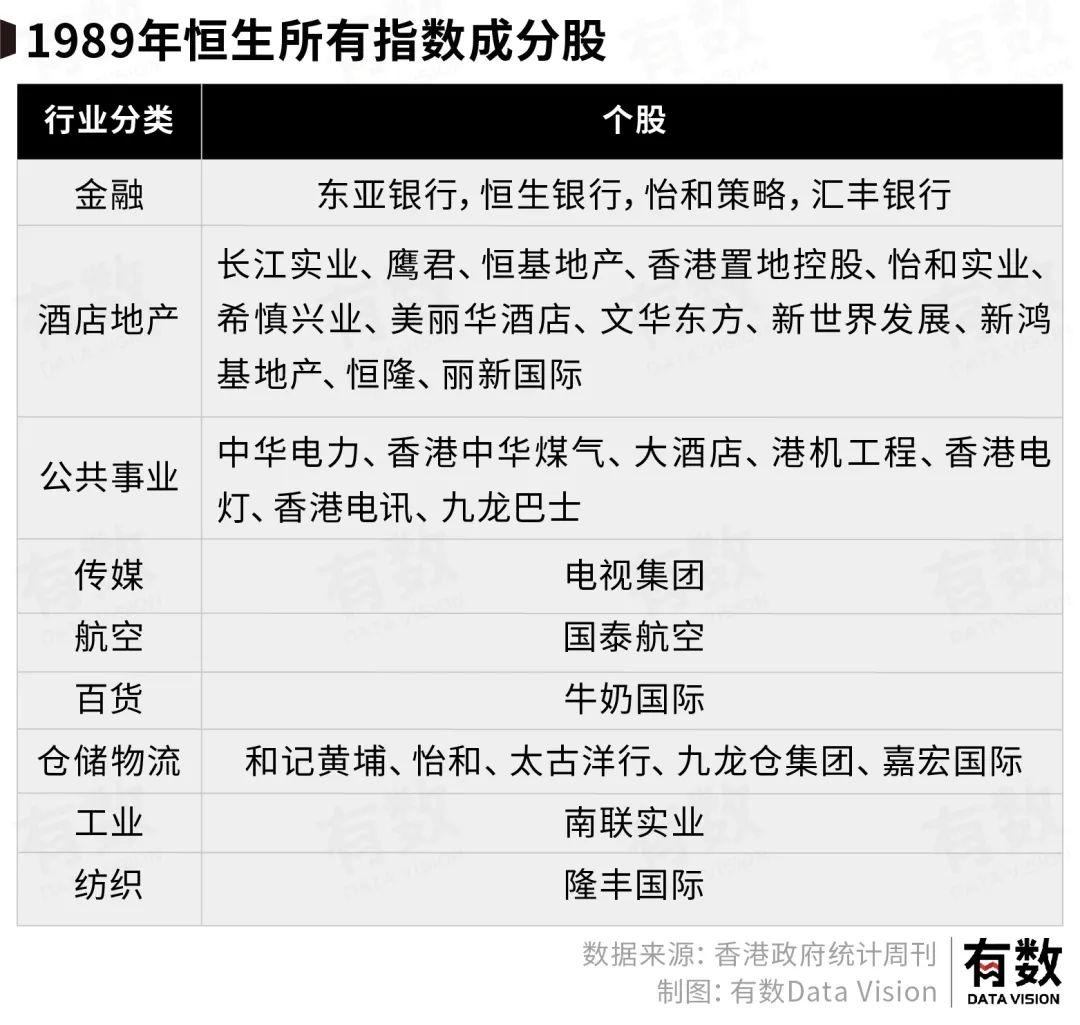

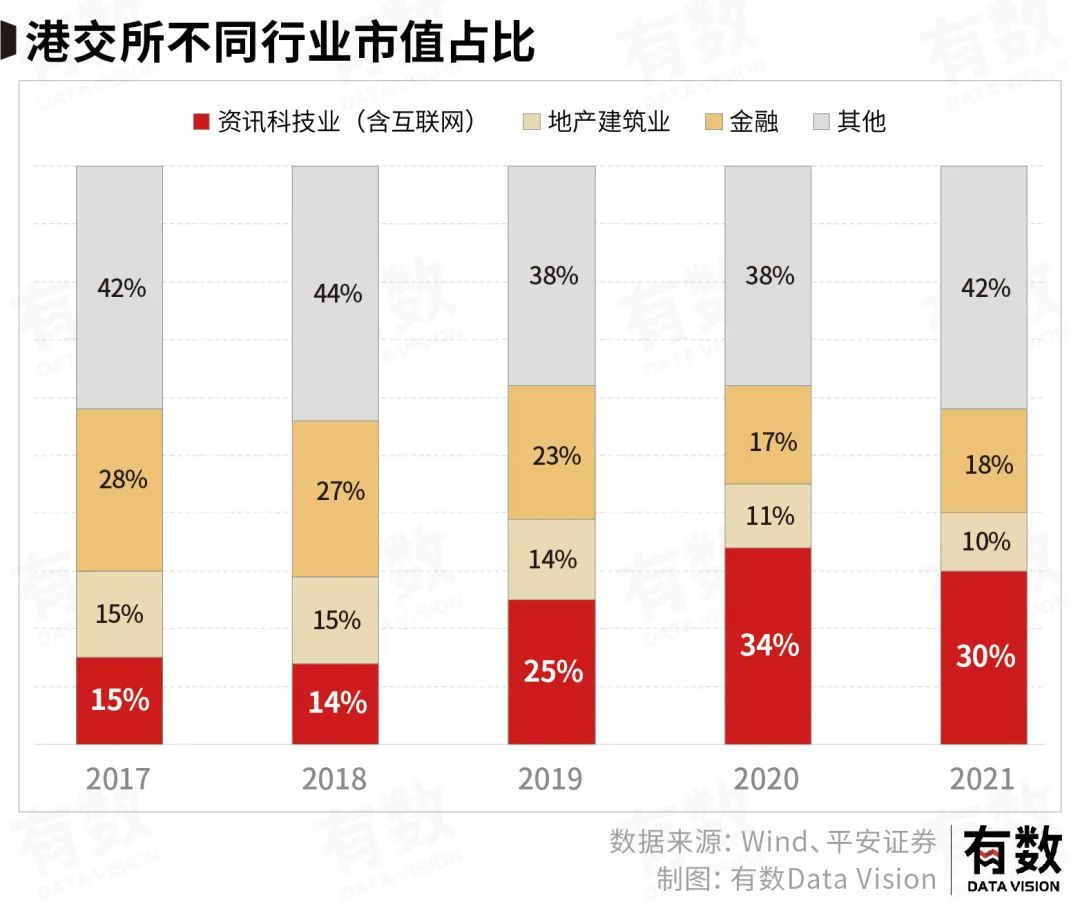

直到90年代初,港股的主力依旧是香港的old money,恒生指数基本完全由金融地产组成,市值长期占据整个香港股市的70%。

1992年后,国企开始大规模市场化改革。直到1997年香港回归,香港股市迎来了红筹股、H股热潮。操盘了中国移动上市的亨利·保尔森这么形容:“我们乘飞机而来,竞相告诉中国如何点燃资本市场的火焰。”

另一方面,90年代内地市场对证券业种种国际标准几乎一无所知。正如方风雷所说:如今我们都知道,做企业的核心目标之一是要为股东创造回报。这些经营理念在当时却是一种新思想的植入。

无论是内地投行在香港学中干干中学,还是史美伦后来在证监会传帮带, 都是内地蹒跚的资本市场吸取香港的成熟经验。

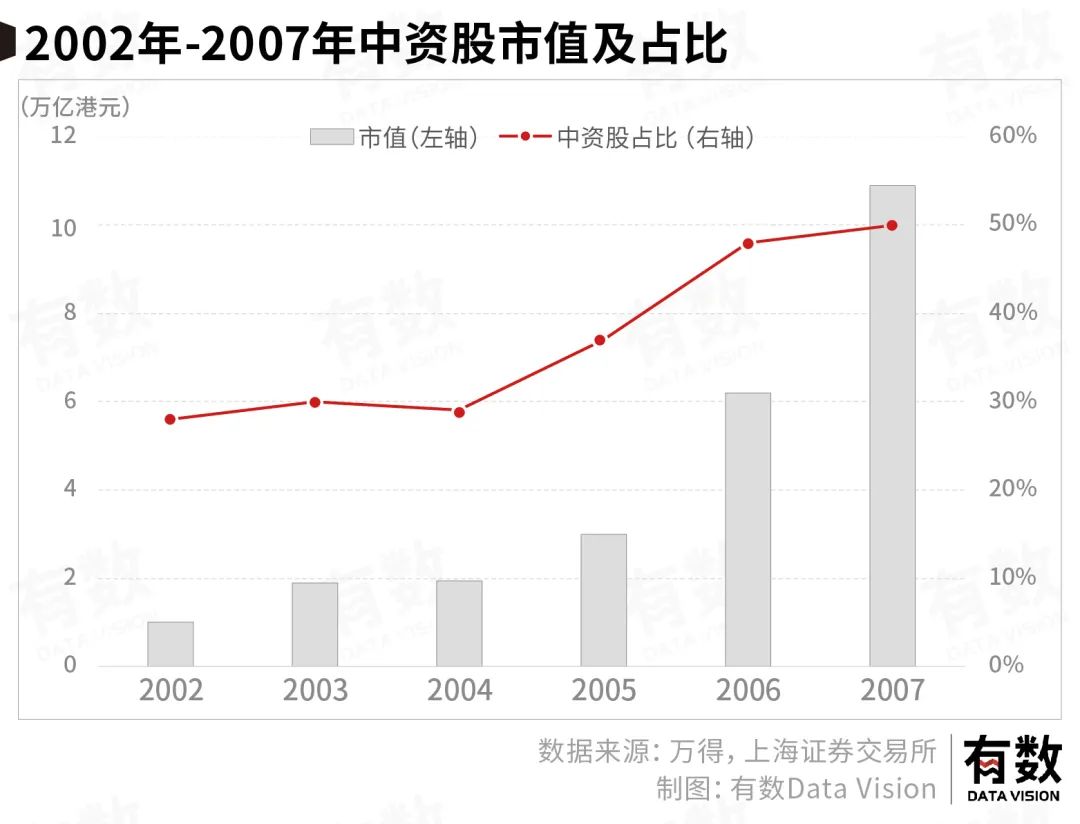

2001年,中国正式加入WTO,国企密集赴港上市。“H股”与“红筹股”企业占股票总市值的比例从13.84%(1998年)上升至29.23%(2003年),中资股年度总募资额从300亿港元一路飞升至2007年的2700亿港元。

“H股”与“红筹股”企业在香港资本市场从“关键少数”成长为“*多数”。恒生指数也在2007年迎来了31000点的历史高位。既有时代的风云际会,恰逢陆港两地猛将如云,港股在短短十年里跻身亚洲最重要的资本市场。

中国移动上市前,中金聘请安达信咨询对十年后的中国移动通信市场规模做了预测。当时,全国移动用户1000万出头,安达信的测算是十年十倍达到1个亿。结果2007年底中国移动用户数达到5.47亿,是十年前的50多倍。

在这个过程中,香港资本市场是*的受益者之一。

02、Get big fast

金融危机期间,恒生指数一度跌至10000点附近。时值李小加掌舵港交所,成为*位有内地背景的行政总裁。上任当年友邦集团上市招股,集资1519亿,用港股历史*IPO给新领导献礼。

但金融危机后,一方面国企改制的高潮行近尾声,另一方面港股权重股损失惨重,红利消失是不争的事实。李小加任职总裁期间,搞过不少改革,代表性的是沪港通和深港通。

即便2015年沪深港通开放,资本市场上的北上资金依旧只能在茅台、美的、恒瑞等一众“传统企业”身上猛怼,而南下依旧玩着融创、恒大、碧桂园这地产三板斧。

顺便说一句,港交所“主席”和“总裁”是两个不同的职位,李小加一直担任总裁,年薪差不多是“主席”的十倍左右。但港交所是正儿八经的商业机构,募资额和交易量才是这位总裁的核心KPI。

2013年阿里上市,李小加力主港交所放开同股不同权公司的上市通道,但阻力远超预期,错失阿里等一众创造KPI的互联网巨头。直到2018年4月,修订后的《主板上市规则》正式生效,同年,小米、美团赴港上市。同年,美团王兴提出了互联网进入下半场的论调。

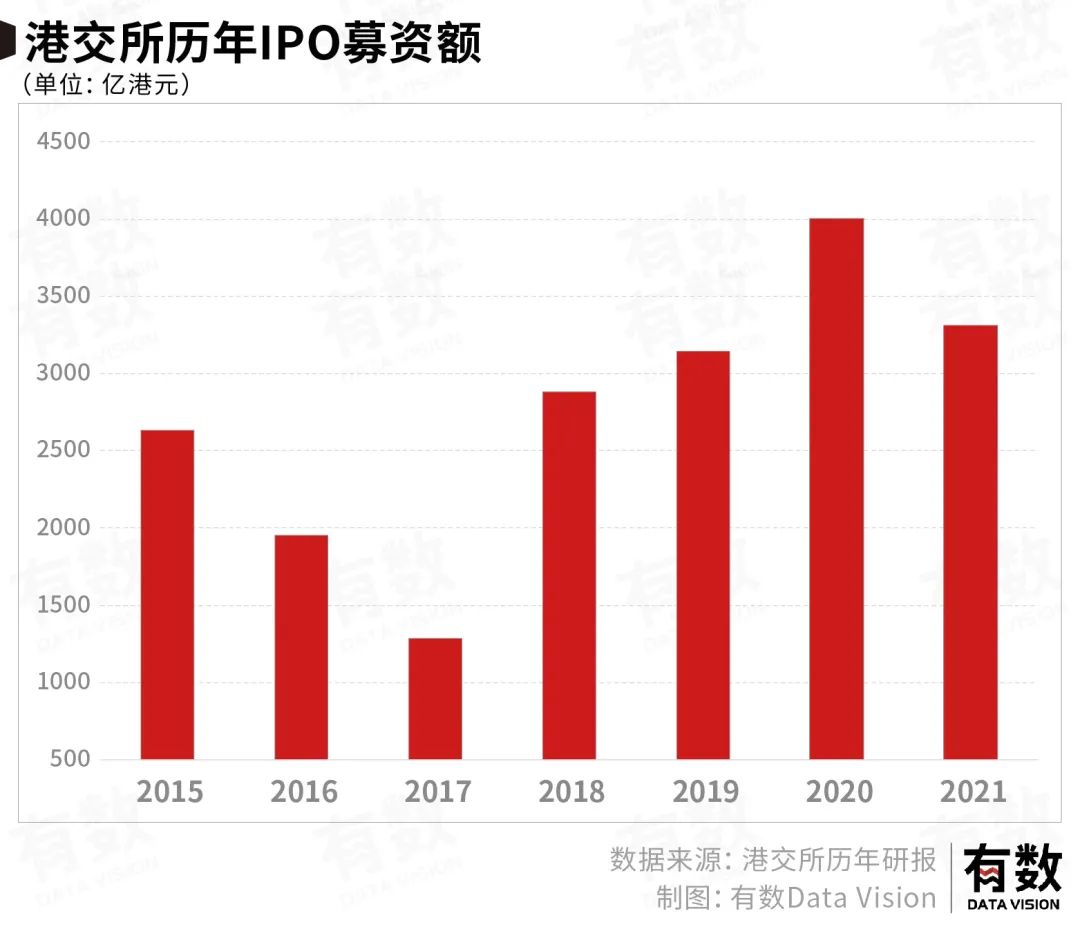

2019年,港交所有165家企业首次主板公开发行,募资总额3128.89亿港元,蝉联全球IPO募资冠军,而仅阿里巴巴一家互联网公司募资就达到1010亿港元,几乎占全年总额的三分之一。

2020年6月份,恒生指数进行调整,恒生指数成分股新加入小米集团,药明生物,阿里巴巴,躺在恒指中23年的信和置业,食品制造中国旺旺以及能源巨头中国神华则被请出恒生指数的成分股,互联网新贵开始取代传统地产,能源与食品制造业。

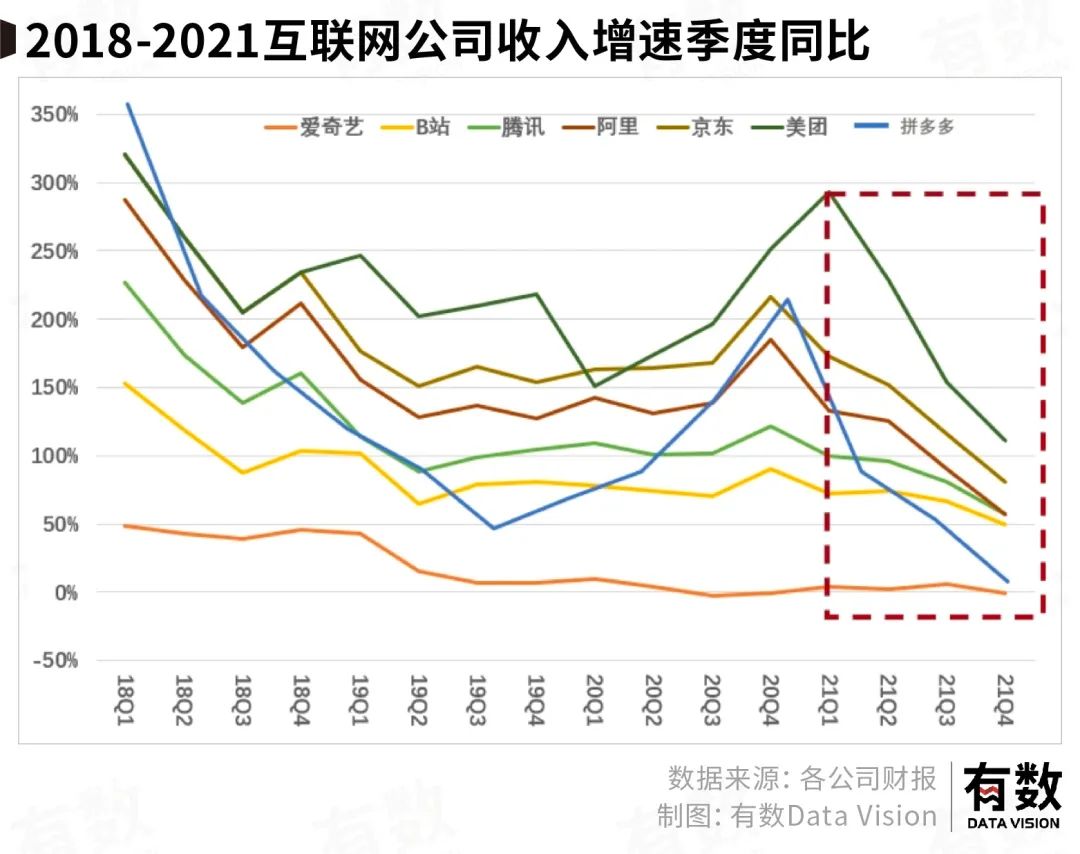

2021年2月,恒生指数再次突破30000点之时,为姗姗来迟的互联网公司上市潮画上了一个光辉的注脚。随着各大互联网公司年报的出炉,一个赤裸裸的现实映入眼帘:中国互联网公司的增长已经基本停滞了。

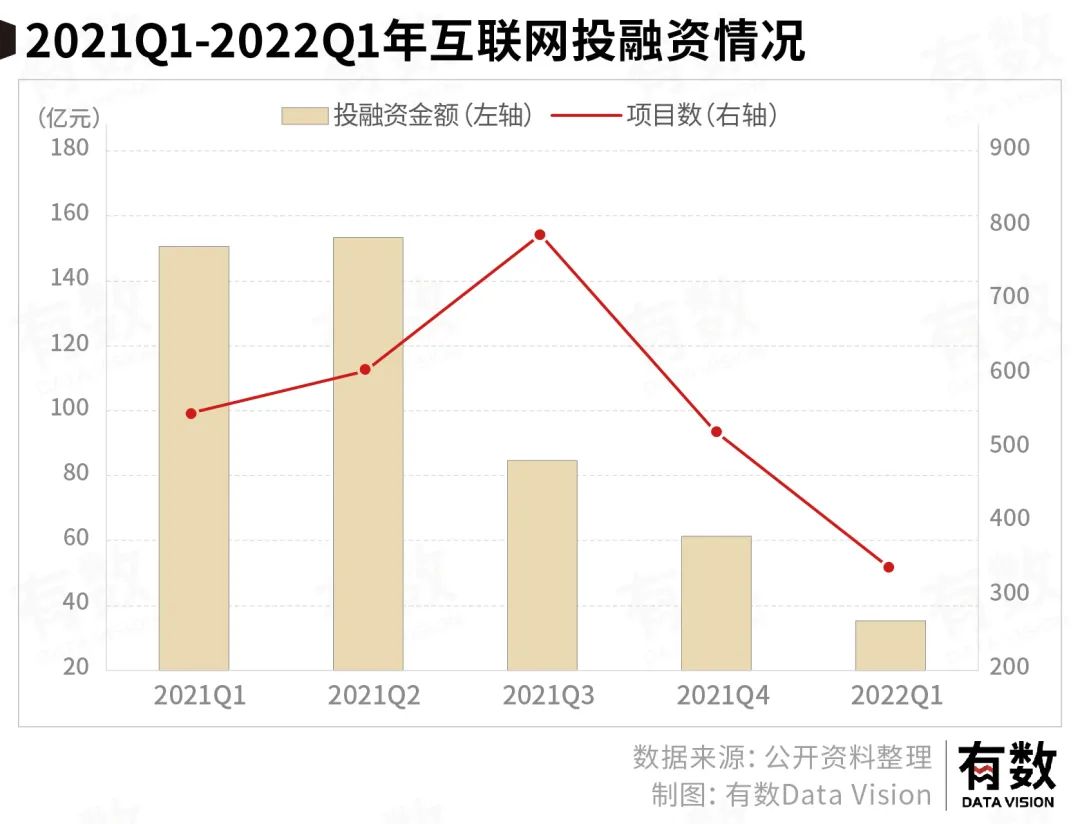

留给互联网公司讲故事的余地越来越少,美元资金还在美联储加息的浪潮中,纷纷退缩。众多因素叠加之下,互联网公司进入下行通道,甚至一级市场上互联网相关融资金额也开始出现断崖式下滑。

刚赶上互联网的末班车却发现才刚坐两站就到终点了。港交所需要下一个接班人。

03、硬科技难以接棒

当然,无论从哪个角度来看,能为港交所续命的,就只有当下最有想象力的这条赛道:硬科技。

今年10月19日,港交所为科技公司放开上市门槛:允许未盈利的科技公司上市。

2018年改革的时候李小加不是没想到这茬,谁知道上交所科创板一推出,就搞出了一个1300多亿市值的金山办公,港股那些泛科技公司的可怜估值根本不够看,更别提19-20年A股芯片板块的盛世,港交所完全没有吸引力。

可续命远比面子更重要,港交所捏着鼻子也要让科技公司上市冲体量。

“丐版IPO”由此诞生。

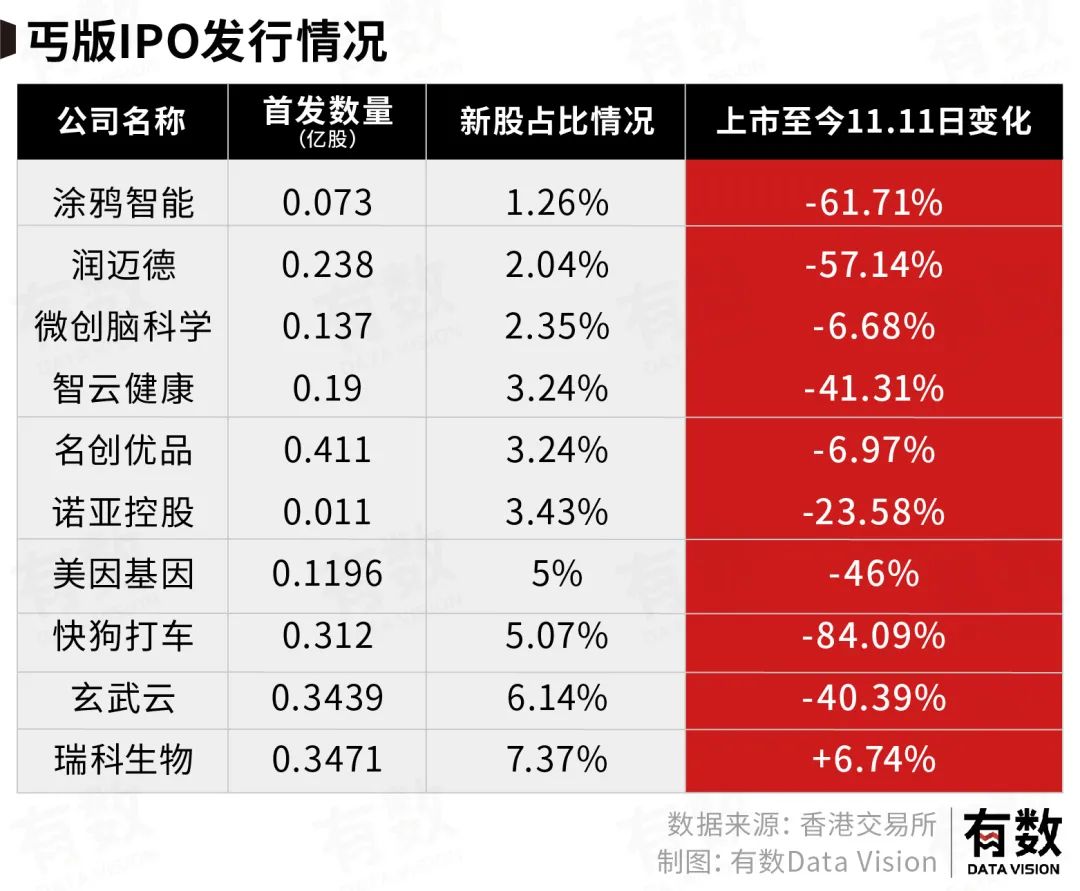

自今年以来,在港交所上市的企业普遍出现一种状况:新股上市只发行很少的流通股,低的仅占总股本1%-2%,高的也不超过10%,发行这点股份融到的钱根本不够动辄数十数百亿研发成本的科技公司们看。

比如某AI公司2021年底在港股IPO的时候仅发行了5%的新股,其中4%还是分配给基石投资者,仅有1%流入市场进行交易,每日的交易额只有数千万港元。

只是单纯的为了上市而上市。

诚然,科技公司和当年的互联网极其类似,由于前期公司没办法将技术商业化实现盈利,缺乏合理的估值手段,股价和估值几乎全凭讲故事,市梦率横飞。

而如今的市场也不再是当年美元热钱满天飞的时代,一级市场击鼓传花没人能够接棒之时,GP们向LP交差的*手段,只剩下将公司强行推上市一条路。

同时,丐版IPO在一定程度上还能通过较低的流通股数量,降低上市破发的概率。毕竟一旦破发,二级市场的寒气持续传导到一级市场,手里的项目就更难出手了。

层层估值暴涨之后送到港交所的硬科技股自然不受投资者欢迎,且港交所目前日均成交额跌的不成人样,流动性匮乏的环境下,科技股依旧大规模破发。

润迈德上市首日较发行价下跌15.38%,快狗打车大跌22%,除了涂鸦智能,美因基因,瑞科生物之外图中新股均出现破发情况,而且之后股价走势依旧不如人意,90%的公司市值均在大幅缩水。

一个没有国际化资金的全球金融中心,仅靠丐版IPO并没能避免估值泡沫破碎的命运,港交所的股价,也来到了历史低点。

今年10月19日,港交所再次调整上市门槛,对五大类特专科技公司放松上市门槛,并将其划分为两个类别:

一是已经实现商业化的科技公司,最近一个会计年度特专科技产生的收益至少达2.5亿港元、IPO市值须达80亿元,上市前已从事研发至少三年,研发投资资金须占总营收开支在15%以上。

二是仍在研发中还没商业化的公司,没有营收要求,但研发时长超过三年,同时研发费用需占到总营收开支的50%以上。

这似乎完全是为科技股量体裁衣而推出的上市政策,港交所可能是希望能复刻2018年李小加改革,但二级市场是否繁荣的前提是有充足的资金愿意将股票选为投资品,在流动性不足的年代,放开闸门的作用也许没有他们想象的那么大。

当年李小加喊出了港交所要“立足中国,连接世界”。前半截确实实现了,然而世界去哪了呢?

可能在新加坡买房吧。

参考资料:

[1] 香港交易所历年财报及公告

[2] 香港政府统计刊物

[3] 港股“丐版IPO”,背后有着怎样的无奈?界面新闻

[4] 香港交易所:立足中国,改革创新巩固“超级联系人”地位 平安证券

[5] 香港交易所首次覆盖报告:互联互通枢纽,制度改革先锋 浙商证券

[6] 2022互联网行业人才报告 猎聘

[7] 与中国打交道 亨利,保尔森

[8] 广州十三行

[9] 伟大的博弈:华尔街的崛起

[10] 全球证券交易所系列研究之 伦敦证券交易所集团 上海证券交易所

[11] 纽交所历年公告

[12] 中国移动上市那些事儿,方风雷

【本文由投资界合作伙伴微信公众号:有数DataVision授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。