当前国内云服务行业已步入中场,进入巨头博弈时刻。想要从这座巨大的“金矿”中淘金越发艰难。

其中行业头部玩家座次已定,阿里云、腾讯云、华为云位列前三甲,但“第四朵云”花落谁家尚无定论,京东云和百度云是*竞争者。同时面对天翼云等国资云逆袭,浪潮云等腰部厂商追赶,以及以亚马逊微软为首的外资云,云服务市场的好戏,才刚刚开始。

01

阿里云地位仍难撼动

随着泛互联网企业上云接近尾声,巨头间跑马圈地渐缓,行业也进入了以阿里云、华为云和腾讯云为代表的头部“三国杀”时代。三者依靠各自的壁垒“鸿沟”,纷纷向金融、工业等传统领域渗透,不断扩大自己的优势阵地。

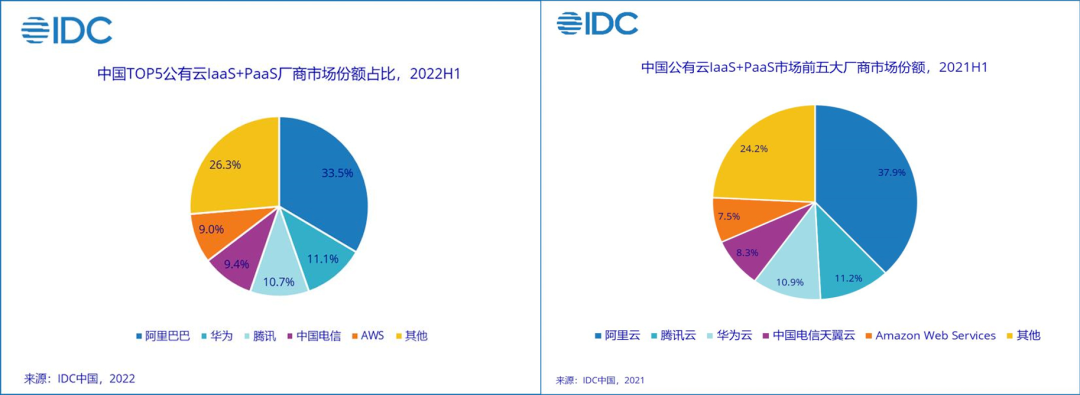

据IDC研究,2022上半年“AHT”分别占据国内公有云LaaS+PaaS市场前三的位置,市场份额分别为33.5%、11.1%和10.7%,仅三者就占据了行业份额的55.3%。

其中,LaaS、PaaS和SaaS是云服务行业三种不同的服务类型。LaaS主要是厂商为企业上云提供最为基础的服务器、机房等基础设施;PaaS则是为开发者搭建的软件开发平台;而SaaS则直接为用户提供软件使用服务。

阿里云是国内云服务行业当之无愧的“带头大哥”,尤其在LaaS层,曾占据行业的半壁江山。即便不断有其他巨头入局,阿里云市场份额遭稀释,但其行业地位依旧稳定,无法超越。

从“AHT”的营收对比来看,阿里云也遥遥*于后者。2022财年阿里云营收突破千亿大关,达1001.8亿;华为云营收201亿;腾讯云自2020年便没有披露过营收情况,但据海豚投研研究,腾讯云2021年营收约307亿。

奠定阿里云市场地位的,离不开母公司阿里的这颗大树,并在电商新零售等消费互联网领域迅速建立起自己的根据地。据光大研究,2019年阿里云在零售行业的市场份额达50%,远高于第二名腾讯的16%。

需要说明的是,“AHT”三者尽管都有强大的“后台”支持,但阿里云优势更大。凭借阿里强大的电商基因及B端服务的天然优势,能快速实现云业务的商业化落地。

同时阿里云的优势也离不开一个“早”字。阿里云成立于2009年,在国内普遍还不知晓云为何物时,阿里云的“飞天”系统已经立项。

反观腾讯云,最早于2013年进行商业化运作,优势也显而易见:背靠腾讯,壁垒集中在音视频、直播、资讯社交和游戏等垂直领域。

如在音视频领域,据沙利文研究,腾讯云在音视频解决方案市场份额保持在30%以上,位居行业*;在游戏行业,2020年腾讯云便已服务了超70%的游戏公司。

腾讯云除保持PaaS的垂类领域优势外,SaaS也是腾讯云攻取市场的一大利器。如腾讯内部的SaaS平台企业微信、腾讯会议和微信小程序,都在为腾讯云扩张提供背书。

而华为云是近年来异军突起的“黑马”。虽然2017年华为云BU才宣告成立,在成立之时便立下3年超越阿里的“豪言”,而彼时“BAT”已瓜分了70%以上的市场份额,后起之秀的华为云要想突围并不被看好。

然而华为云却在短短3年内便“闪电般”做到了国内前2和世界前5,靠的正是其在政务领域的话语权和影响力。

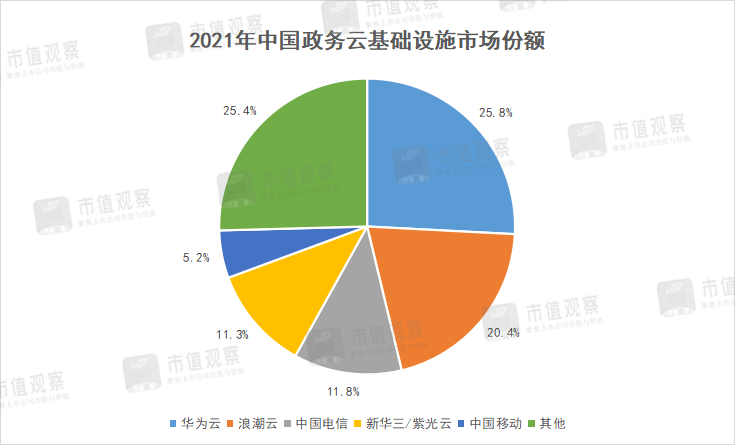

作为云服务行业的重要细分,政务云是除泛互联网领域外的第二大细分市场,而华为云一直保持领头羊地位,据IDC研究,2021年华为云在政务公有云市场占比达25.8%。

▲数据来源:IDC报告

作为传统ICT运营商,华为以硬件起家,与中石油等大型国企合作密切,并长期参与地方政府的信息化建设,多年的业务布局和资源积累使华为云的优势不可替代。

对于行业未来发展,业内的一个共识是,IaaS作为扩张根基,负责“引流”,PaaS+SaaS则是盈利型业务。

而当前我国云服务行业仍以IaaS为主导,与海外以SaaS模式主导不同,毛利率并不高,普遍在10%-15%之间,且有同质化趋势。向高毛利的PaaS和SaaS领域进军,寻求差异化是行业的大势所趋。如SaaS龙头微盟和软件龙头金蝶毛利率都在60%以上。

从各大厂商布局上看,阿里云配合钉钉,通过“云钉一体”战略,已在PaaS领域占得先机。数据显示,2021年上半年阿里云PaaS收入38.2亿,远超腾讯云的12.9亿和华为云10.5亿。而腾讯云在SaaS领域优势更为明显,尤其是有用户粘度更高的小程序做托底,想象空间更大。

纵观几大头部云厂商,阿里云凭借规模和成本优势,市场地位仍难撼动。云服务是典型的重资产运营行业,在其他企业还在苦苦烧钱,未走出亏损泥潭之际,阿里云却实现了成立13年来的首次盈利,在盈利模式探索上直接*了其他企业一整个段位。

02

“第四朵云”之谜

行业头部前三座次已定,“第四朵云”之争的暗战早已白热化。

其中京东云和百度云都是潜力候选对象。百度云曾一度位居“AHTB”四大金刚之列,但随着京东云、国资系厂商等各路巨头的崛起,谁是“第四朵云”还不能下定论。

据IDC研究数据,2022上半年国内公有云LaaS+PaaS市场份额中行业前五已不见百度云身影,被归类为Others。

但百度云也有自己的基本盘,主要在人工智能领域。据IDC研究,2020年百度云在AI公有云领域市占率为33%,位居行业*。

同时百度云营收规模近年来增长也较为迅速,从2019年的46.5亿增长至2021年的151亿,增幅达224.73%。但百度云的自身壁垒并不如“AHT”那般牢靠,随着“ATH”在人工智能领域的持续渗透,百度云能否依靠AI“翻盘”还不得而知。

同样是第四朵云争夺大热的京东云,2016年才步入商业化轨道,面临巨头环伺的局面,突围难度可想而知。

因此京东云选择押注混合云作为弯道超车的突破口。

2021年7月,京东云表示要在3年内力争在产业、低碳、开放和增值领域做到“最强四朵云”,并发布了混合云操作系统云舰2.0。

混合云融合了公有云和私有云优点,兼顾了私有云的安全性和公有云的计算资源和运作效率,能更大程度实现降本增效,是未来行业发展的主要方向。据Gartner研究,2021年中国混合云采用率为42%,到2024年将达70%。

这个趋势不单是京东能看到,也早被其他巨头盯上。

如阿里云早在2014年就发布了全自研原生混合云;华为云在2019年发布了混合云解决方案华为云Stack。很显然在京东云前方,一场“恶战”在所难免。

另外,另一重量级选手字节也加入到“第四朵云”的争夺战。

2021年底,字节旗下火山引擎正式对外发布了全系云产品,并升级为字节内部六大业务线BU之一,其业务重心放在了PaaS与SaaS领域,开始全面进军公有云市场。

以智能推荐出圈的字节,火山引擎一经推出,目标便直指“第四朵云”,同时也为“第四朵云”归属再次增添了不确定性。

03

金山云掉队

电信国资系崛起

另外,觊觎第四朵云的,还有近年来异军突起的电信国资系,原本还处在中腰部的通信运营商,一跃成为行业*黑马。

中场下的云服务行业,行业蛋糕虽仍在快速扩大,但却呈现出明显的“二八效应”。巨头环伺下超20个中腰部品牌生存环境逐渐变差,突围难度加大,未来洗牌将更加剧烈。

在腰部品牌中,最有潜力的当属金山云、浪潮云和电信国资系。

其中金山云是近年来中腰部品牌发展的一个缩影。金山云起步并不晚,早在2014年,雷军就定下了“all in yun”的发展战略,并计划投资10亿美元到云业务。

有了小米的“大腿”,金山云发展一度顺风顺水,并在行业头部也占有一席之地。

据IDC研究,2017年上半年,金山云在中国公有云IaaS份额排在第三,约6.5%,仅次于阿里云和腾讯云。而此时也成为了金山云的高光时刻。

随着华为云、百度云等巨头的快速崛起,金山云排名逐渐下滑,到2021年3季度公有云IaaS+PaaS市场份额仅为2.89%,掉队迹象明显。

从营收来看,近年来金山云营收增长也明显放缓。在经过了2017-2020年超60%以上的高速增长后,2021年增速放缓至37.76%,而2022年上半年增速仅为2.33%。

而亏损状况不但没有好转,还呈现扩大趋势。2017年至2021年亏损金额由7.14亿扩大至15.92亿,且仅在2022年上半年亏损就达到了13.65亿。

究其原因,各路巨头入局是一方面,优势阵地不牢固才是根本。金山云以视频和游戏行业起家,但并没有建立起*的壁垒,尤其又处在腾讯的优势圈,还要面对阿里云和华为云的正面竞争,市场份额逐步被蚕食。

同时金山云对几大核心客户也高度依赖。近年来金山云前五大客户占比过半,其中小米和金山集团“自家人”均是大客户,另一大客户外界普遍质疑是字节,但随着字节的“单干”,势必会对金山云营收造成影响。

而在政务领域,由于渠道和资源的独特性,长期深耕的企业拥有更深的壁垒,自然也更容易跑出黑马。

如同属ICT运营商的浪潮云,自2011年推出市场后,当下在政务云领域市占率达20.4%,仅次于华为云位居第二,与第三名紫光云的11.8%也拉开了明显差距。

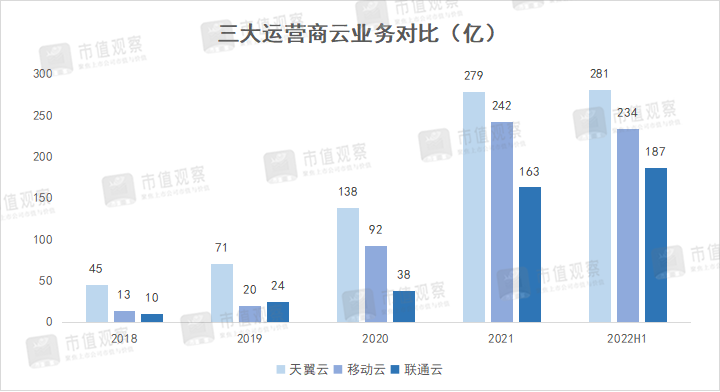

同时政务领域的另一方“诸侯”则是电信国资系,如天翼云、移动云和联通云。近年来三大运营商云业务业绩增长迅猛,今年上半年增速都实现了翻倍。

其中天翼云营收规模*,今年上半年实现营收281亿,同比增长100.8%;移动云收入234亿,同比增长103.6%;联通云收入187亿,同比增长143.2%。

如此增速即便“AHTB”也只能“望其项背”。2022财年阿里云增速仅有23%;2021年华为云营收增速为34%,百度云同年增速相对高,但64%的数据与电信三朵云还是有不少差距。

之所以电信国资系能异军突起,一方面其在通信基础设施、客户渠道等方面具有天然优势,同时在数据安全等监管趋严情况下,运营商的“国家队”背景及其所提供的安全与稳定性也是企业极为看重的点。

虽然电信国资系在泛互联网、音视频等领域市场份额,以及在软件应用和平台构建等核心技术上与几大头部仍然存在差距,但其迅速崛起之势也足以让“AHT”感到威胁,甚至有挑战头部企业营收的可能。

可以预见,云服务行业的中场,已变得越来越有看点。

【本文由投资界合作伙伴微信公众号:市值观察授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。