IPO上会前夕,这家核酸公司被迫紧急“急刹车”。

原定于11月25日科创板上会的翌圣生物,却在11月23日接到上交所取消本次审核的通知。

报告期内,翌圣生物新冠产品相关收入对公司营收贡献度显著上升。上会“被卡”,或许与近期涉核酸检测企业扎堆IPO引发监管关注有关。

据上交所官网消息,鉴于翌圣生物科技(上海)股份有限公司尚有相关事项需要进一步核查,决定取消对翌圣生物发行上市申请的审议。

来源:上交所官网

翌圣生物成立于2014年,主要从事分子类、蛋白类和细胞类生物试剂的研发、生产与销售,公开信息显示,其招股书于2022年6月23日获得受理,计划募资11.09亿元。

本次取消上市审议,或许印证了前几日沪深交易所对涉核酸企业IPO“从严审核”的表态,翌生生物的前途变得更加渺茫。

新冠产品贡献收入近四成

招股书显示,翌圣生物是一家以蛋白质改造和酶进化技术为驱动,聚焦生命科学产业链上游核心原料,从事分子类、蛋白类和细胞类生物试剂的研发、生产与销售的生物科技企业,其产品广泛应用于生命科学研究、诊断与检测和生物医药等领域。

公司是华大基因、之江生物、圣湘生物、万孚生物、迪安诊断、思路迪生物等知名高通量测序和体外诊断企业的上游生物试剂供应商;此外还与恒瑞医药、金斯瑞生物科技、斯微生物、齐鲁制药、复星凯特、君实生物等生物医药领域知名企业建立了紧密的合作关系。

2020年,翌圣生物研制出可用于生产新冠检测试剂的核心原料并推向市场,公司的营收也在报告期内实现了翻倍增长。

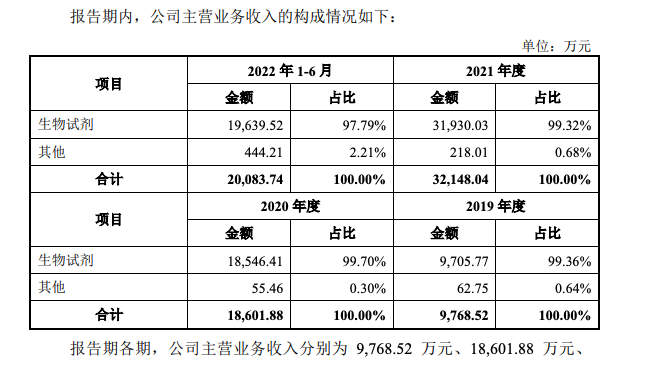

2019年至2021年间,公司年营业收入从9768万元提至3.2亿元,净利润从180万元增至1.01亿元。

来源:翌圣生物招股书

营收增长的同时,公司对新冠业务的依赖也越来越重。

招股书显示,2020—2022年上半年,翌圣生物与新冠相关的产品销售收入分别为4614.76万元、8174.13万元和7689.73万元,占当期营业收入的比例分别为24.77%、25.42%和38.28%,收入及占比均呈上升趋势。

2019—2022年上半年,翌圣生物的自有品牌生物试剂产品毛利率分别为77.00%、79.91%、84.71%和82.64%。

报告期内,公司生物试剂产品应用于生命科学研究领域、诊断与检测领域和生物医药领域。2021年至2022年上半年,诊断与检测领域产品对翌圣生物营业收入的贡献度已超过生命科学研究领域产品。

来源:翌圣生物招股书

虽然新冠相关产品的销售收入及其对公司营业收入的贡献度呈上升趋势,但新冠疫情的不确定性导致未来公司经营业绩增长存在下滑的风险,交易所在问询函中也多次拷问翌圣生物如何保持新冠业务业绩增长持续。

当下,生物试剂市场竞争激烈,2020 年以来,公司部分生物试剂产品平均销售单价已经开始有所下降。

2020年—2022年上半年,公司非新冠相关产品的平均销售单价分别为 0.65 元/rxn、0.49 元/rxn、0.42 元/rxn,新冠相关产品的平均销售单价分别为 0.58 元/rxn、0.46 元/rxn 和 0.14 元/rxn。

2022年第三季度,圣生物新冠相关产品的平均销售单价持续下跌,平均销售单价仅为 0.10 元/rxn。随着市场竞争的加剧,公司面临生物试剂产品价格持续下跌的风险,从而对公司的市场份额、销售规模和盈利能力产生不利影响。

估值暴涨50亿

需要注意的是,在2021年下半年,翌圣生物的估值完成跳跃式增长,从22.50亿元增长至72.55亿元,翻了三倍。

2021年7月,新股东君联惠康、君联安盛、联融致远、安徽鸿浩、上海信胜、上海颢星及老股东含泰创投对公司进行增资,合计新增股本 625.00 万元。本次增资完成后,公司股本将由5,000.00万元增加至5,625.00万元,本次股份转让的价格为40.00元,估值为22.5亿元。

2021年9月,天津熔肽、惠每康安、海望投资、华赛智康、弘厚康瑞及老股东上海颢星对公司进行增资,合计新增股本 463.2353 万元。本次增资完成后,公司股本增加至人民币 6,088.2353万,按60.44元/股的定价,估值为36.79亿元。

2021年12月9日,公司召开2021年第五次临时股东大会,新股东合立元新、赣州角木蛟、张科禾润、上海襄禧及老股东华赛智康对公司进行增资,本次增资完成后,公司股本由6,088.2353万增加至人民币6,310.0210万,每股114.98元,估值达75.55亿元。

如此快的融资速度引起了上交所的注意。

对此,上交所进行了问询,要求其说明2021年度公司历次外部股权融资是否存在利益输送或其他利益安排。

对此,翌圣生物进行了否认,并解释同行业成功上市,导致生物试剂行业整体估值偏高。

在2021年12月,由于更多同行业公司的成功上市使得生物试剂行业的估值水平有较大幅度提升。同时,该轮增资为发行人IPO前最后一轮融资,参考了诺唯赞(估值60亿元)与菲鹏生物(估值200亿)IPO前最后一轮融资估值的基础上,并结合诺唯赞发行时最近一个月内的静态平均市盈率113.33,协商确定本次投资的投后估值为72.55 亿元。

随着新冠炒作进入尾声,翌圣生物即使成功上市也有可能上演上市即*。除了核酸检测业务外,翌圣生物把目标转向了mRNA疫苗核心酶原料业务。

招股书中提到2025年,mRNA酶原料市场规模预计将达到14.7亿元。翌圣生物称,2021年,公司在mRNA疫苗核心酶原料的市场占有率为国产厂商前三,仅次于近岸蛋白和上海兆维。

报告期各期,翌圣生物mRNA 疫苗核心酶原料业务收入分别为96.28万元、170.44万元、382.31万元和 345.27万元,占当期营业收入的比例分别为 0.98%、0.91%、1.19%和 1.72%。

然而,国内目前没有一款mRNA疫苗正式获批上市,各家都处于临床试验甚至临床前研究阶段,所以翌圣生物在这方面的业务收入也不高,营收占比均没有超过2%。

mRNA技术或许在未来会有很大的发展空间,但眼下翌圣生物想要以此立足,竞争力还不太够;若下游客户研发失败或者产品销量较差,公司mRNA相关业务将面临较大的成长压力,将对公司的经营业绩造成一定的不利影响。

【本文由投资界合作伙伴直通IPO授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。