通胀压力、生产成本上升,2023年的欧洲风电依旧充满挑战。在各大国际整机商纷纷开展自救的同时,来自中国风电整机商的竞争压力也进一步加剧。 |

2023年1月25日,欧洲风电巨头之一的西门子歌美飒召开股东大会,以98.43%的票数,正式通过了公司私有化退市的决议。

大会上还表决通过,将西门子歌美飒董事会成员从10人减少到3人,以简化治理结构和决策流程。

在此之前,西门子能源已经完成对西门子歌美飒的全资收购,试图挽救这家连续亏损三年的昔日风电霸主。

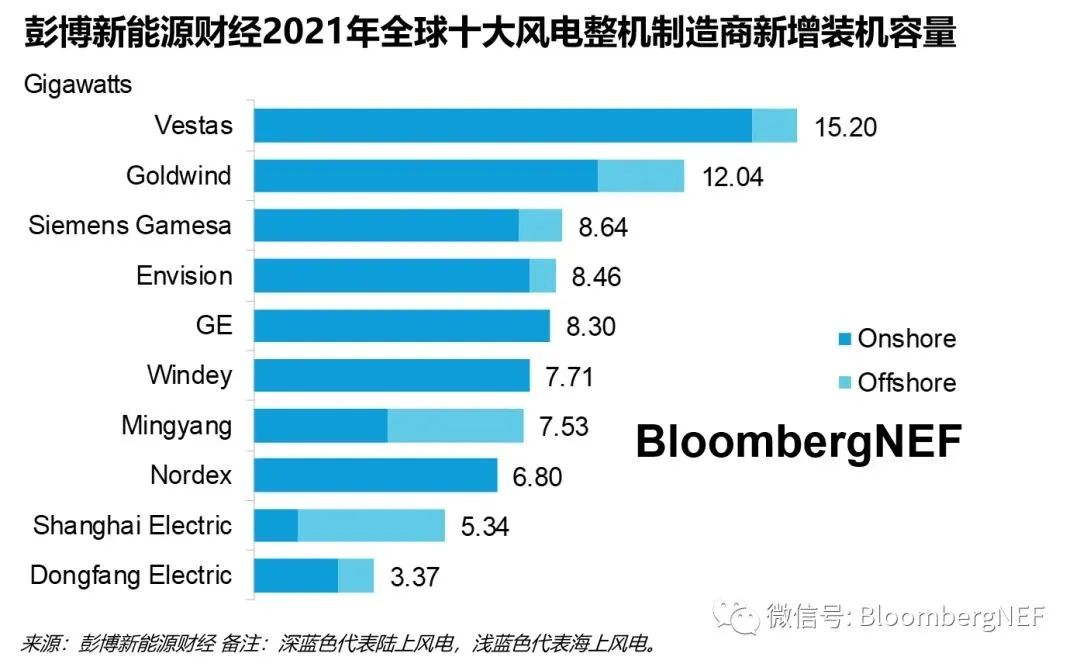

西门子歌美飒成立于2016年6月,由德国工业巨头西门子的风电业务部门和西班牙制造商歌美飒公司合并而成。作为新主体的西门子歌美飒,在陆上、海上风电领域都具备强大的竞争优势。根据彭博新能源财经数据,西门子歌美飒在2021年的新增装机容量位居全球第三,达到8.64GW。

作为世界上*的风电整机制造商之一,尽管西门子歌美飒在整体增量上排名依旧靠前,但其盈利能力近年来表现不佳,市场排名也处于下滑态势。

西门子歌美飒近三年持续陷入亏损危机。在2020财年和2021财年,西门子歌美飒的亏损金额分别达到9.18亿欧元和6.27亿欧元。而2022年情况仍未好转,在公司最新公布的2022财年(2021年10月至2022年9月)数据中,亏损金额达到了9.4亿欧元。

新上任的西门子歌美飒董事长克里斯蒂安·布鲁赫(Christian Bruch)在今年年初表示,风电行业正在面临严重的财务挑战。

事实上,出现问题的不止仅西门子歌美飒一家欧洲风电企业。近两年间,包括维斯塔斯(Vestas)、诺德克斯(Nordex)等在内的多家国际风电巨头都不太好过。

特别是去年以来,全球大宗商品价格、船舶运输成本以及供应链短缺导致风机价格大幅度上升,很多厂商的风机成本价已经超过招标售价,欧洲风电整机商大多面临亏损局面,并通过股权重构、关闭工厂、裁员等一系列措施展开自救。

“我们每卖出一台风力涡轮机,就会损失8%。”维斯塔斯的首席执行官亨里克·安德森(Henrik Andersen)在去年接受媒体采访时表示。

在欧美风电整机商纷纷展开自救的同时,来自中国风电整机商的迅速崛起和出海扩圈,也给欧洲企业带来不小的挑战。

01

转型任务紧迫,欧洲风电企业遇上难题

对于欧洲能源转型来讲,现在是个关键时刻。

俄乌战争爆发以来,欧洲的能源危机从价格层面进一步渗透到安全层面,尽快实现能源独立的任务比任何时候都更加紧迫。面对俄罗斯天然气“断供”风险,欧洲必须加速可再生能源替代的步伐。

2022年5月18日,欧盟委员会正式通过“REPowerEU”计划,采用“三管齐下”的措施:包括节约能源、能源供应多样化、加速推进可再生能源发展三大方面,取代家庭、工业和发电领域的化石燃料,计划在2030年将可再生能源占比将从此前的40%提高至45%。该计划还涉及未来五年内投资高达2100亿欧元,以期尽快摆脱对化石能源的依赖。

各国也纷纷提出雄心勃勃的可再生能源发展目标。

以德国风电为例,德国政府多次上调了风电发展目标,计划2030年风电装机至少145GW,其中陆上风电至少达到115GW、海上风电至少达到30GW。

德国总理朔尔茨在今年年初接受的一次采访中表示,“如果德国想实现能源转型,我们需要更快的速度,目标得是每天在德国安装3~4个大型风力涡轮机。”

能源转型时间紧任务重,但对于欧洲的各大风电整机商来讲,现实却显得有些不尽如人意。

通胀压力、供应链危机和不断上涨的原材料成本,让欧洲的风电整机制造商们压力陡增,接连陷入亏损。

2023年1月27日,维斯塔斯公布的2022年初步财务数据显示,公司在2022年的息前利润率为-8%,而其目标为-5%。这意味着公司可能会产生近12亿欧元的全年亏损。

德国风电整机制造商诺德克斯的财报中也显示,2022年上半年,公司营收同比下降21%,净亏损2.83亿欧元。随后,诺德克斯还将其全年营收预期进行下调,利润率也预计为负值。

亏损危机加剧,各大整机商不得不采取一系列自救措施。组织重构是一方面,内部裁员、关闭工厂更是常见之举。

2022年9月,西门子歌美飒发布声明表示,公司计划裁员2900人,其中大部分员工在欧洲地区,以期实现扭亏为盈。早在2021年,西门子歌美飒还关闭了位于西班牙的两家工厂,这造成约260个工作岗位的损失。

供应链危机导致各大整机商在项目交付中出现困难,由此带来的各项罚金成为企业亏损的另一大原因。

2022年11月,维斯塔斯表示,供货延误导致“履约相关成本上升”,其中包括因延迟交付支付给客户的罚金。同月,西门子歌美飒也表示,公司向客户支付了“延迟交付罚金”。

另一方面,缓慢而复杂的行政审批手续也限制着欧洲风电的发展,削弱整个能源转型的势头,进一步抑制开发商和投资者的投资热情。

国际数据分析与咨询公司GlobalData 的研究显示,欧盟的风电许可容量是在建容量的四倍之多。在德国的一个风电项目案例中,由于过于冗长的审批速度,以至于当风电场获得批准时,所选的风力涡轮机型号已经过时。

能源咨询机构Ember也在报告中指出,他们在对欧洲18个国家的陆上风电项目分析后发现,这些项目平均获得许可的时间都超过了两年,有些获批时间甚至达到十年之久。

这不得不被行业人士诟病为能源转型中的一个悖论:一面是迫在眉睫的能源转型任务,一面又是缓慢冗长的审批流程,二者处于矛盾地位。

实际上,欧洲的可再生能源转型速度已明显加快。数据显示,欧盟成员国在2022年新增风电装机规模15GW,比去年增长了三分之一。但受限于内外部多重压力,转型任务依然艰巨。

“考虑到欧洲风电行业去年面临的挑战,2022 年 15 GW的新增装机容量并不算太糟糕,但这对能源转型目标来说还不够。”欧洲风能协会WindEurope 首席执行官贾尔斯·迪克森 (Giles Dickson) 此前表示。

2023 年,欧洲的风电整机制造商将继续应对不断飙升的能源、大宗商品和运输价格,同时地缘政治危机带来的供应链中断问题也将持续。

02

后发之势崛起,来自中国风电的竞争压力

现阶段,风电行业的装备竞赛仍在加剧,风机容量大型化进程不断提速。这一赛道中,来自中国的竞争者们也不断涌入世界市场,且表现不俗。这对欧洲风电整机商来说,是又一大外来挑战。

近年,中国风电产业迅速发展,跃升为全球*地位。经过技术迭代,中国风电机组国产化率不断提升,更多的中国风电整机商们具备能够与欧美风电整机商比肩、超越的能力。

2021年,在全球风电前十大整机制造商中,中国企业占有其中的六个名额,其中包括金风科技、远景能源、运达股份、明阳智能、电气风电和东方电气。图片来源:彭博新能源财经

在风电设备产业链方面,目前中国已经成为全球*的风电装备制造基地,建立起一条完备、有韧性的风电产业链体系。中国在风力发电机、轮毂、机架、叶片、齿轮箱、轴承等风机零部件的产量上,能够占到全球60%-70%,风电整机机组的产量也占全球的2/3以上,为成为中国风电出海创造优势。

在风电装机市场层面,2010年中国新增和累计装机量首次超过美国,从此开始连续12年稳居世界*。根据全球风能理事会(GWEC)的统计,2021年全球风电新增装机容量为93.6GW,其中中国、欧洲和北美位列前三,占比分别为49.9%、18.6%和14.3%。伴随“双碳”目标的落实,中国风电装机需求仍在持续提升。

但是与光伏不同的是,我国风电行业在总量上的*优势主要来自于国内市场。此前提到的几家国际风电整机制造商,基本瓜分了除中国之外的国际市场,我国风电在全球市场中的渗透率仍处于低位。

未来,中国风电在全球市场上的拓展能力,将成为能否持续*全球的关键因素。当下,面临全球气候危机和能源转型挑战,全球风电市场需求庞大,具备竞争优势的中国风电正是走向海外市场的*时机。

可喜的是,目前很多国内风电整机商,都已经在海外斩获订单,并在当地市场中具备一定影响力。数据显示,截至2021年底,中国风电机组累计出口到42个国家,累计容量达到9.642GW。据不完全统计,2022年全年我国风机制造商的海外订单规模更是刷新历史最高纪录,达到了826.9万千瓦。

从增量市场来看,海上风电是一块巨大的蛋糕,具备更可持续的市场发展空间。中信证券在其研报中指出,截至 2021 年,中国已成为全球*的海上风电市场,同时培育起了完善的海风制造产业链。相对欧洲的海风制造企业,国内制造企业具备扩产和交付能力强、制造成本低的优势。

2022年2月,明阳智能(601615.SH)助力意大利建成*海上风电项目,这也是中国整机厂家海上风机在欧洲市场的首秀。

普华永道中国思略特工业产品及服务行业主管合伙人沈宇峰向36碳表示,总体来看,中国风电企业在钢材等风机原材料、人工成本、技术工艺、全球产业链构建等方面存在优势。

但是,中国本土企业也面临政策变化、贸易及投资保护主义、环保认证、本地化要求等挑战。在过往案例中,中国企业对不同国家之间的技术标准和规范理解不足,缺少海外投资经验,融资渠道受限等也是中国企业出海面临的一些问题,未来需要加以重视。

沈宇峰认为,目前是中国风电切入欧洲市场的较好机遇。在这一过程中也要基于海外市场需求调整策略,以风机塔筒企业为例,欧盟对中国塔筒企业征收10%-20%不等的反倾销税,可通过东南亚扩产、欧洲本地建设配套工厂、与欧洲风机龙头绑定等方式规避一定政策及供应链风险。此外,还应对海外市场政策、商业、汇率等层面的风险进行评估,做好风险缓释方案。

总体而言,相较于传统火电,风电现已具备经济性优势。能源转型浪潮下,发展风电是必由之路。

当下,在充满变局的全球市场中,欧洲风电整机商暂处于盈利承压的阶段,从一定程度上为中国企业出海创造机遇。从长远角度看,在价格因素之外,韧性供应链、自主创新能力、风险防范意识是出海路上更可持续的竞争力。

【本文由投资界合作伙伴36碳授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。