2月8日,理想汽车发布了最新车型——理想L7。

发布会之后,不少车评人认为 “同质化严重,缺少亮点,还是彩电沙发理想ONE那一套”。关于理想汽车的争议从未消散,但这并不影响其疯狂卖车,成为利润率和销量表现*的造车新势力之一。

理想的阶段性成功,来自独特的产品设计。创始人李想洞察到现存的产品缺位,精确了目标用户的需求。这种“钻空子”无疑是走了产品布局的捷径,在汽车市场中撕开了一条通向爆款的口子,令后发者们纷纷留下羡慕的口水。

如今,国内新能源汽车市场渗透率快速增长到了36.3%,车企们即将迎来贴身肉搏的时刻。性价比、成本、体系化工业,即将成为2023年汽车行业的主旋律。

到了这个阶段,除了传统制造环节上的硬碰硬之外,还有空子可以再造一个“理想ONE”吗?

01 市场存量

在讨论空间存量是否存在之前,需要先假设两个前提:

其一,新能源汽车最终将替代燃油车。

其二,未来纯电车的产品分布将会向燃油车的充分竞争市场看齐。

从品牌替代和切换的视角来看,当前新能源汽车品牌仍存在相当大的空间。

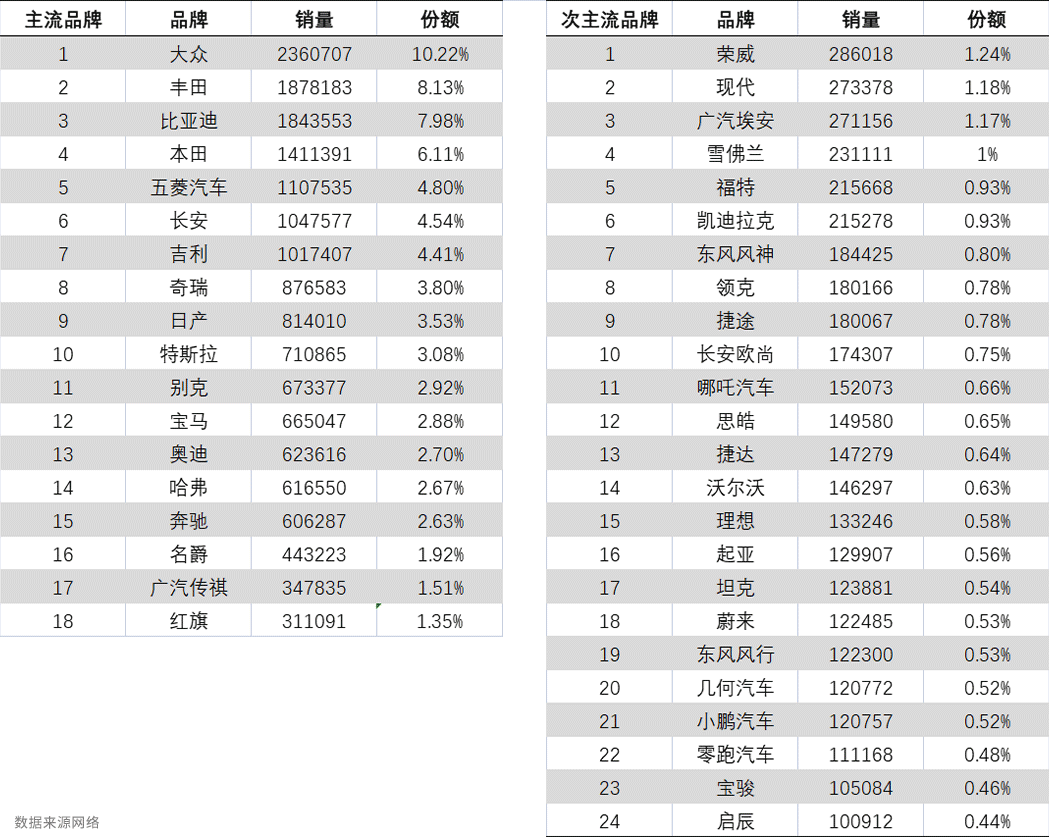

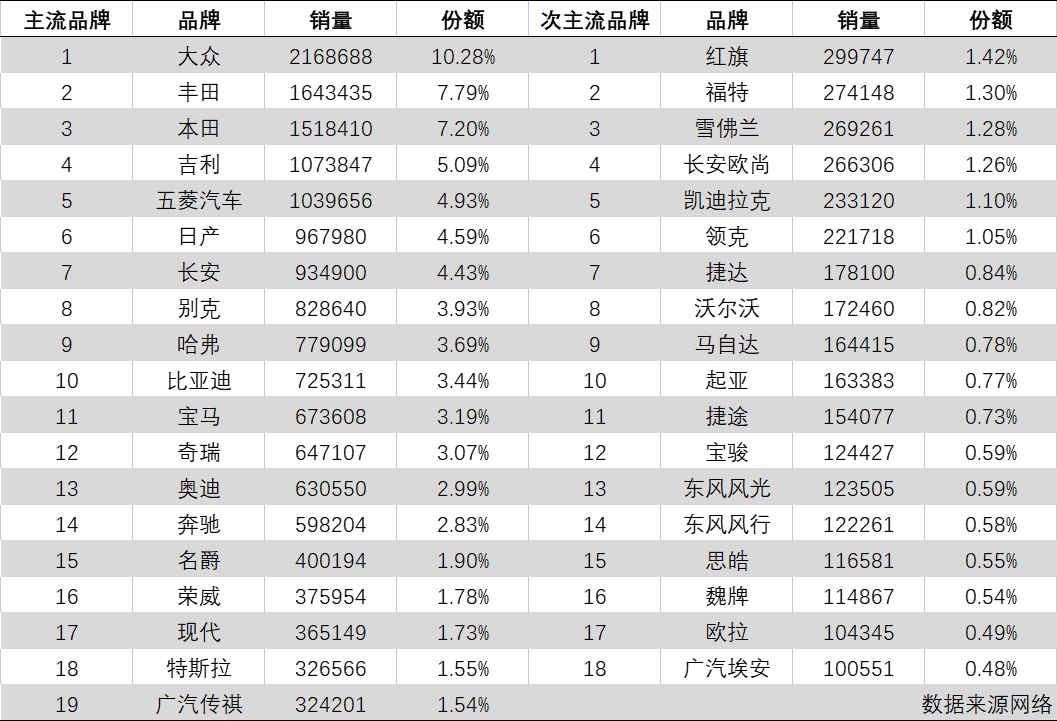

根据车主之家的数据显示,2022年乘用车现存品牌115个。按照年销量30万以上、年销量10-30万及年销量小于10万辆的标准,可以分别定义为主流汽车品牌、次主流汽车品牌及小众品牌三个档次。

其中,主流品牌共计16个,次主流品牌19个,分别占据75.18%和17.30%的市场份额,合计共占92.48%的市场份额。

由于部分车企销量仍以燃油车为主,并且新能源转型表现较差(如丰田、奔驰、大众等),再加上部分新能源销量较好的传统车企,对旗下品牌已完成切割。因此对主流及次主流品牌进行分析可以看到,正统意义上的新能源车企在主流销量区间只有比亚迪和特斯拉两个品牌。在次主流品牌区间,新能源品牌占据7个位置。2022年主要占据市场的,仍以燃油车品牌为主。

而追溯到2021年,主流及次主流品牌共计37家,合计新能源车企只有4家。通过趋势对比可以确认,新能源化趋势下的汽车销量集中度正在下降。新能源汽车品牌和自主汽车品牌销量,在不断吸纳其他车企的份额,新能源越来越成为大众消费的选择。

通过品牌变动的趋势,也可以再度确认,新能源汽车的品牌切换正在顺利进行。并且,对标燃油车品牌,仍是新能源汽车品牌较为可行的产品替代路线。

接下来,再从价格分布的角度,看一下汽车产品分布情况。

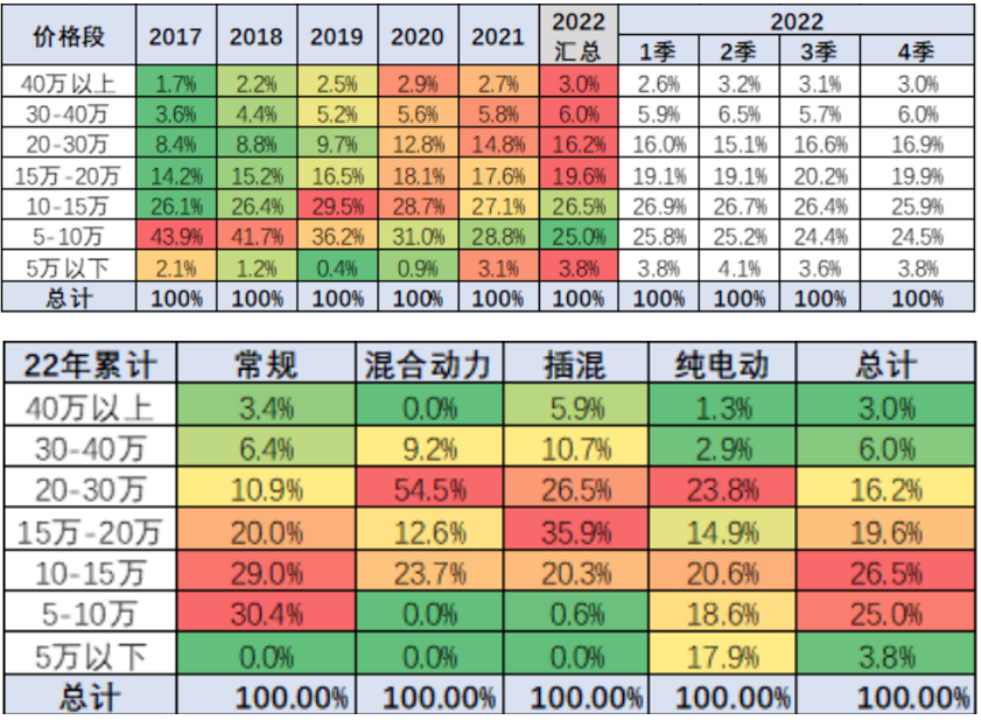

根据乘联会秘书长崔东树先生的数据,当前我国汽车消费区间主要集中在5-30万区间,共计销量占比为87.3%。

对比整体车市的价格分布来看新能源汽车的消费结构,插混和纯电动汽车分别在15-30万和20-30万区间存在相对的“超量供给”。插混车和纯电车在5-30万主要购买区间的销量分别为83.3%和77.9%。

插混车在主力消费区间的占比与总体车市相差不大,但消费分布呈现明显的中枢上移,并且在15-20万区间的分布显著优于纯电汽车。纯电车的消费情况与总体车市相差近10个百分点,但销量分布没有显示出较强的集中性。

纯电车在0-10万区间的表现,明显好于插混车,这是由我国对汽车行业的补贴及“双积分”政策的影响所致。插混车要满足发动机和电池的双重需求,强行以价换量,对部分车企来说并不划算。

产品表现层面,0-10万价位区间可以选择新能源“正常车型”非常有限,类似于五菱mini的“老头乐”占据了绝大部分。然而燃油车这边,5-10万可以选择轩逸、宝来、飞度等等车型。作为对照,纯电汽车在2021年对应0-5万及5-10万价位区间的消费占比分别为24%和16%,侧面印证车企在面对补贴退坡时进行了提价。

随着2023年补贴进一步下滑,电动车电池成本及充电问题短期内仍不能对标燃油车的定价体系,实现1-2万发动机的低成本和加油站补能的方便快捷。基本上,主流消费者对新能源汽车定价区间的认知,短期内将会继续锁定在15-30万区间。而新能源汽车销量不及总体车市的10-20万区间,正是现存的销量缺口。

新能源汽车在产品布局上,还远未形成燃油车密集的产品分层。无论品牌切换逻辑还是价格段的拟合,都存在着竞争压力相对缓和的空间。

既然理论上的“空子”存在,那么避开已经白热化的战场,见缝插针再造一个理想汽车的空间,也一定是存在的。

02 新的分级

插针先要见缝,首先就要思考当前产品设计的上限和下限。有了范围,再避开已经拥挤的赛道,做排除法会简单得多。

A0级车,10万以上的产品,可以作为当前新能源汽车主流产品设计的下限。

由于中国汽车市场的主流需求仍是以家庭、多用途为主,尤其是低价位区间消费者对于性价比的*追求,空间小用途少、*工况续航300KM的A00级“老头乐”,能做的事情过于有限。

产品设计的上限,可以认为是类似于蔚来ET7、小鹏G9、理想L9、腾势D9等新能源“大满配”。

这些市面上的顶配车型均为各家车厂的旗舰系列,无论是续航、智能化、空间在当下都属高档,基本上对应了传统家用车的*选择——奔驰E级、宝马x5、丰田埃尔法等。

由于汽车电动化摧毁了燃油车时代“发动机+变速箱”的评价体系,原本类似于V12>V8> V6>V4>V3的粗暴鄙视链不再适用。“动力壁垒”不再,新能源汽车的评价体系转到了空间座舱、智能化、辅助驾驶、芯片等更加多维、更加整体的层面上。

*的新能源车有的强调空间和功能,有的主打软件生态,但同时也标定了这个级别的产品形态与价格区间。50万的价位,几乎是当前家用新能源车的顶端。尤其是当前以BBA为代表的传统豪华品牌,电动化转型十分拉跨,国产自主品牌的接受度日渐高涨,当前这些“大满配”车型重新定义了家用*汽车的售价区间。

但*售价区间的产品,并不一定是车企“钻空子”的好选择。

*价位意味着消费者存量十分有限。对于主流车厂来说,拥有一款*产品是彰显自家实力的象征,这个赛道未来只会越来越拥挤。并且,后入场的品牌不论国产还是合资,如果价格想要超越50万,都将直接面临这层壁垒,接受市场对其产品在超越性上的质疑。

以50万的价格作为顶端,再往下看主流产品替代。

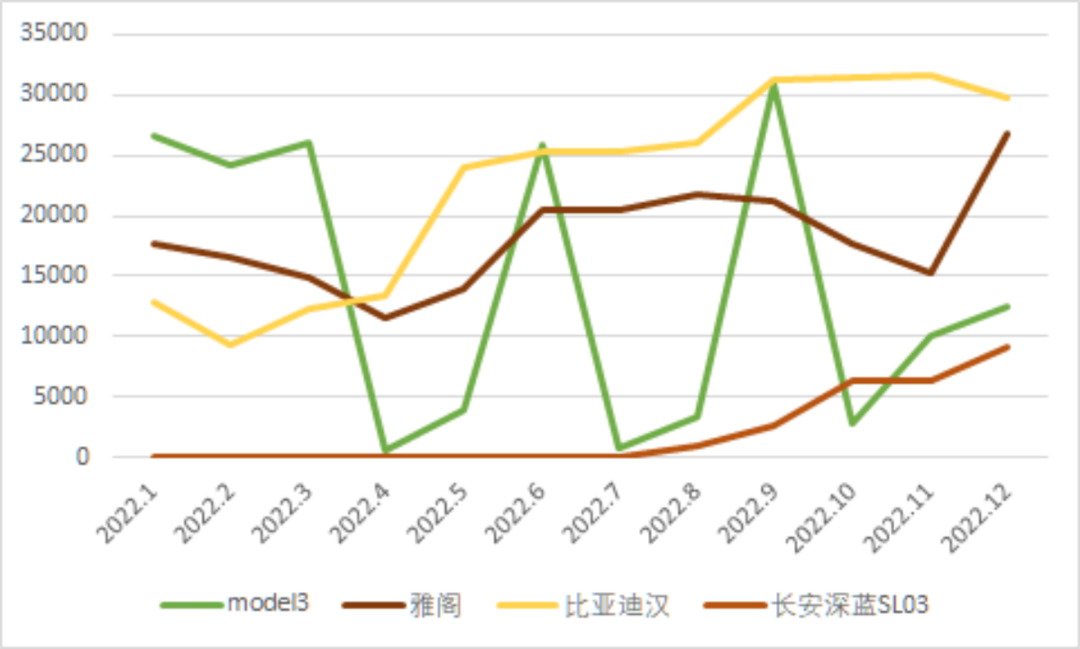

替代B级轿车的新能源车型,市场上已经出现。这条垂直赛道中原本的主要产品主要是雅阁、凯美瑞、帕萨特、迈腾等,现在的新能源车则以特斯拉Model 3、比亚迪汉、比亚迪海豹、长安深蓝SL03等为主。这些车型在推出后极快地放量,逐渐成为B级新能源轿车的标杆。

虽然说当前新能源B级轿车对比传统车型仍算是小贵,价格基本上是对标雅阁、凯美瑞、帕萨特、迈腾的顶配。但随着后发者在性价比层面的赶超(如长安深蓝SL03),这个赛道预期将会越来越卷,否则很难产生足够的竞争力。

特斯拉、比亚迪两大成体系化的巨头在前,消费者拿着保值率、内饰、价格、故障率一系列“火眼金睛”对比性价比后,B级轿车显然也不是“钻空子”的好选择。

再往下探,A级新能源汽车市场也在逐步成型,且已经萌发出具有统治力的产品。

这个级别的消费者对性价比的追求更加*,在使用场景、使用成本、耐用性等层面都有更加挑剔的要求。这个细分市场之前都是传统的合资车型占据,如朗逸、轩逸、卡罗拉等。但随着国产品牌和新能源的崛起,原本的格局已然发生转变。

2022年朗逸、轩逸、卡罗拉的销量同比均呈现下滑趋势,分别为-4%、-15%、-19%。萎靡的增长表现一部分源自全年整体A级车的销量下滑(-4%),但这背后反应更多的是国产品牌销量增长。

作为替代,比亚迪秦PLUS、埃安S的销量快速放量,2022年销量分别为315273辆和116332辆,同比增长达到86%和68%。此外,比亚迪宋PLUS在2022年的销量也达到了454985辆。

可以预见,接下来类似于比亚迪秦、宋的车型,极有可能成为下一个时代的卡罗拉和RAV4,用*的产品力抢占市场,最终可能还有机会登上全球车型畅销榜。后发车企在这个赛道寻找“产品投机”,最终结果很可能只有“送人头”一个结果。

在排除了上文所述*售价区间、B级轿车、A级车的赛道之后,新能源汽车产品的空白缺位逐渐呼之欲出。

03 空白何在?

对照现有体系下的汽车分级,以产品相对缺位和尚未出现*统治产品为前提来寻找空白缺位,有两个区间较为明朗。

首先是新能源C级轿车。

当前C级SUV已经有理想汽车打入了次主流品牌,但轿车仍然是“56E”(宝马5、奥迪A6、奔驰E)的天下。对标BBA的平均售价区间,新能源汽车的产品数量和竞争力还不够高。

由于比亚迪汉的均价明显低于30万,均价超过30万的C级知名新能源轿车,只有两款产品,算上猎装轿跑的极氪001,另一个则是蔚来ET7。

虽说造成这种局面的原因,可能是SUV车内空间更大,允许搭载更多智能化等硬件;或者SUV底盘更高,可以更安全地放置电池组。但如此清晰的产品空缺,可能是未来车企较为不错的切入口。

其次是新能源B级SUV。

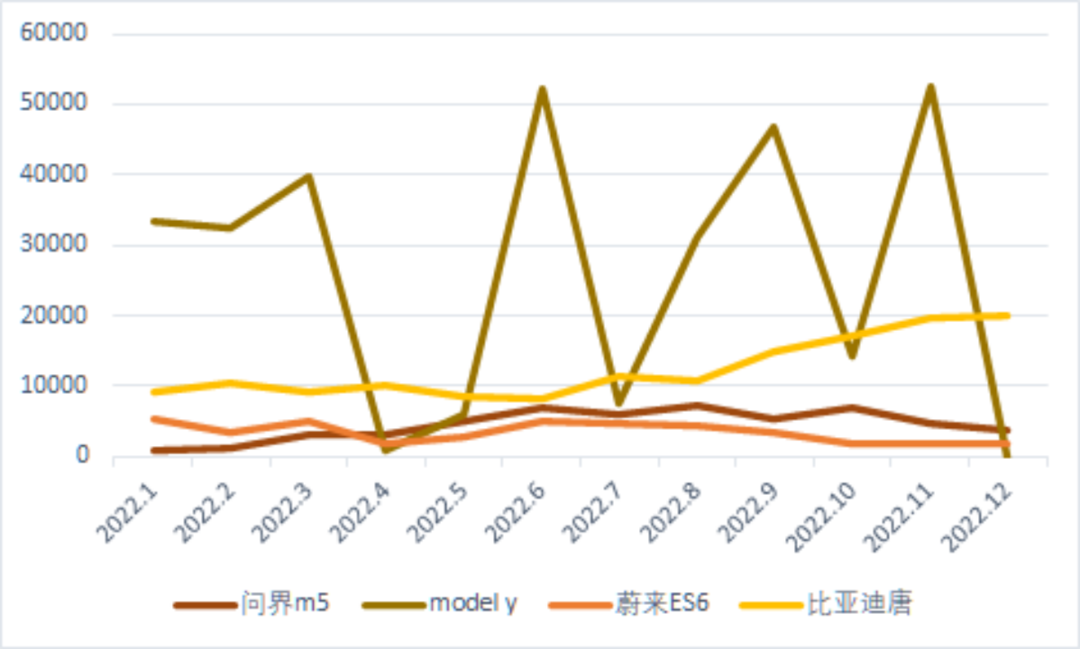

目前,这部分市场处于特斯拉Model Y掌控之下。虽说竞争性产品还有比亚迪唐、蔚来ES6、问界M5,但这三者的年销量分别为149198、42012和54534辆。这样的表现与特斯拉Model Y高达346063的销量完全无法抗衡。可以说在B级SUV领域,除了特斯拉Model Y以外,不存在爆款产品。

造成这种情况,或许并不是因为Model Y的产品力过于优秀。事实上,市场上关于该车型的吐槽一直存在,内饰简陋、做工粗糙等等。尤其是在自动驾驶尚不能落地兑现的现阶段,特斯拉主打的汽车智能化还不能构成强有力的卖点,但架不住与Model Y同级别的产品着实让消费者“选得别扭”。

作为对比,比亚迪唐还没用上最新的3.0平台,而对于消费者来说,买了没多久就改款的风险不得不考虑;蔚来ES6销量从几千下滑进一千大关,“自己走着走着就摔了”;问界M5口碑挺好,但销量迟迟冲不上万辆关口。

再往下,消费者更不太可能选择零跑C11,这种销量异常下滑却换不来一纸公告解释的车企。不过,如此局面也暗含着产品“投机”的机会。后发车企在这个区间或许能通过更细致地深耕,换来爆款的可能。

04 写在最后

归根结底,“产品投机”并不能当作车企细水长流的运营方向,只能是暂时借力的一根杠杆。但对于病急的人来说,无疑也是一剂强力的“大补汤”。

造车最终拼的还是对未来市场的预判和成体系化的能力。转型慢的车企,将面临几年的冷板凳和淘汰的风险;体系化运营不佳的车企,也终将在销量、供应链、利润率的三座大山下被磨成齑粉。

新能源汽车市场的窗口,未来只会越来越窄,产品品类也只会愈发细化。

随着竞争内卷的逐渐升级,汽车产品大战愈演愈烈。长安推出UNI-V iDD和UNI-K iDD共计6款车型,剑指15-21万价格区间;比亚迪发布2023款秦PLUS dmi的售价,除顶配外的车型最高降价1万;特斯拉也有消息称,准备发布Model Q,售价一步到位砍到15万。

新推出的新能源车售价越打越低,性价比越来越高。先行者们开始挥动体系化工业的力量,绞杀场内的小玩家。毕竟目前市场上现存了一百多个品牌,玩家减少的空间不仅有,而且还很大。

【本文由投资界合作伙伴微信公众号:科技新知授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。