沉寂已久的电影市场,最近终于热闹了起来。

春节档率先“开门红”,七天总票房达到67.58亿元,成为影史春节档票房第二;漫威时隔三年半带着超英大片重回内地大荧幕,继续带热市场;在接下来的清明档、五一档、端午档以及各个周末,也挤满了待上映的新片,据不完全统计,今年上半年已定档的新片达到了47部。

影视行业回暖,但影视制作公司们的“寒冬”还没过去:一级市场,文娱影视公司常年坐投资者的“冷板凳”,如今更是很少再听到获投融资的最新消息;二级市场中,影视公司的股价也是起起伏伏、持续波动,不少影视公司伤筋动骨、断臂求生,很难一时恢复过来。

回款周期拉长,电影票房的回升与影企的生存情况形成了错位偏差。这种情况下,「把电影份额卖给散户」这一古老的操作模式又来到了桌面上。

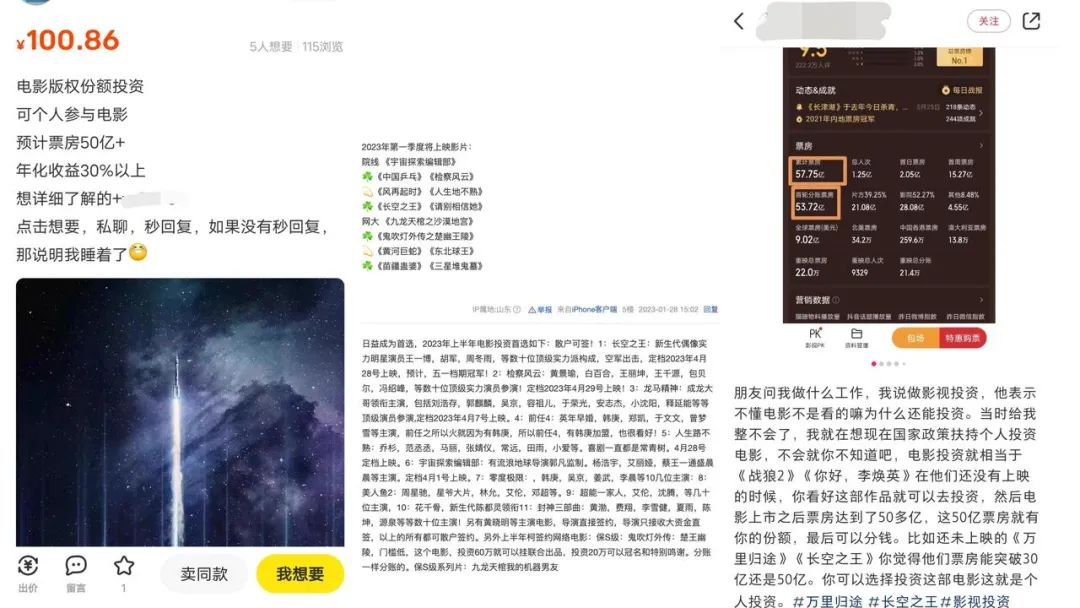

闲鱼、百度贴吧、小红书相关帖子

01 富贵险中求?

电影市场复苏后,倒卖电影份额的“中间商们”又开始活跃于水面。

在闲鱼、百度贴吧、小红书等平台上,随处可见“电影份额出让”的帖子,帖子里几乎囊括了所有的热门院线影片:《长空*》《前任4:英年早婚》《龙马精神》《宇宙探索编辑部》《封神三部曲》……定档的、没定档的、在拍的、筹备中的,都有“份额”在出让,并强调以上所有都可散户签约。

一位出让份额的“联络员”告诉「深响」,其手里有几千万的《前任4》电影份额,现有意对外出让,同时对方还补充道:“我们是和主出品方华谊兄弟直签的,有相应的合同,只能在线下观看,涉及保密协议,不能外泄。”

不过,对方主动提供了影片的项目书、附带的签约合同以及票房收益预期表来增加信任度,先以专业的视角分析了《前任4》的IP优势、档期优势和票房预测,又根据过往的案例和成本来强调这是一笔稳赚不赔的生意。根据其提供的收益预测表,《前任4》的成本为2.5亿,匹配相应的票房,购买不同比例的电影份额有着不同的收益:认购10万元,可获得0.04%的占比份额,若最终票房达到18亿,本金+回报共计27万。

“《前任4》大概率在暑期档上映,暑期档大票仓,票房有保证,按七月份上映,电影院播放三个月,下映后再过六到八个月,大概明年五月份可以回款,也就是说10万元本金,投资周期15个月左右,稳赚10万+。”对方强调道。

一位不愿透露姓名的电影制片人告诉「深响」:过去向散户兜售电影份额大多是套路,现在整个市场缺钱,不排除有真份额的可能,甚至一些大片。

影视公司向外出售电影份额,一方面可以盘活账面资金,因为电影从制作到上映、回款结算的周期短则两三年,长达三五年,而出让小部分份额可以盘活资金,用于新项目的开发和筹备;另一方面,更多的投资人入局会主动宣传电影,也会相应带动票房提升。

只不过这些“流通在外”的电影份额,不一定是原始投资方里的份额,很可能是联合出品方卖给了二级市场的公司,这些公司再往下转卖给散户。有一些小公司名不见经传,但所投资的项目中有不少是动辄十几亿、二十几亿的爆款大电影,这样的公司大多数就是通过直接或者间接买卖电影份额获得了投资机会。

“一般投资合约里会约定不让转卖份额,但一些片方也是睁一只眼闭一只眼。”上述制片人透露:“如果能在电影的出品列表里看到这些所谓从业者公司的署名,那证实是有真实份额的,若公司名字看不到、也没办法通过各种关系找到片方,那百分百就是骗局。”

而对于散户来说,即使是真份额也存在大量的风险和不确定性,进而导致投出去的钱打了水漂。几年前投资《叶问3》的快鹿就是真份额,但也最终暴雷。

风险一方面是来自于电影本身,演员、制作、宣发都有不确定因素。比如参演艺人“劣迹”,很有可能导致影片删减、补拍,而修改、补拍的费用会计入制作成本,费用超支也影响到了收益;就算电影如期上映,也可能票房不及预期,带来大量的投资损失。

另一方面则是因为影视行业环节冗杂繁多。比如电影的回款周期相当漫长,院线电影一般要到完全下映后的第十个月才开始与投资人结算,而这中间有太多的“意外”和可操作空间。再加上一部电影的“攒局”方太多、环节流程太多,可能会出现信息差的情况,收益计算有出入。

小咖资本创始合伙人张艳阳曾表示:“我曾经投了一部电影,最终票房4000多万,加上一些网络的收益,总票房大概5000万,按照投资回报我觉得能够收回1500万,但片方告诉我他的发行预算超支了,最后算下来就很有问题。”

02 网大也要靠散户?

缺钱影响到的是整个影视行业,不只院线电影,也辐射到了网大领域。

相比起院线电影,网大的风险小、门槛低、回本周期也更短,不少倒卖电影份额的中间商,也把目标转向了更高性价比的网大。

在“电影投资”的相关帖子里,网大出现的频率并不低,且不乏IP大制作。帖子里提到:保S级《鬼吹灯外传:楚王幽灵》,投60万可挂联合出品,投20万挂冠名和特别鸣谢;保S级系列片《九龙天棺之沙漠地宫》,投资50万可挂联合出品人,30万可挂冠名和特别鸣谢,走平台的分账标准。

院线电影几十万的投资只是占微不足道的份额,网大不仅占比的份额多、还能署名,这样看确实诱惑力不小。

「深响」在与一位网大的销售人员沟通时,他推荐了S级系列片《九龙天棺之沙漠地宫》,影片成本1300万,预计五月份在腾讯视频、优酷上线,现有20%的份额可对外出售,直接与出品方签合同。他透露:“我跟他们的人是朋友,他们手里有很多筹备中的片子需要资金回笼,就授权我对外稀释下份额,现在也基本到收尾阶段了。”

整体来看,网大的“话术”与投资流程跟院线电影大体一致,主动分享项目书、分析项目优势、计算票房和投资回报率。但也有一些区别:

首先,院线电影从制作到回款需要长时间的等待,这也成了普通投资者的疑虑之处,而网大一般情况下比院线电影的成本低、启动灵活,回本周期也更短。“网大都是6个月后一次性兑付,均为成片,可看样片,公司、个人可片内署名/联合出品人、联合出品,周期短。”

其次,网大的分账规则更清晰明了,直接走平台的分账标准。比如院线电影的票房分账,要先扣除5%的电影事业专项基金、3.3%的特别营业税、发行方代理费得到可分账票房后,再去掉影院院线的分成比例部分,剩下的才是制片方所分得的票房,此时再按照投资所占比,进行收益划分,整个流程环节多且复杂。

而网大是直接依据视频平台的分账规则,腾讯视频与优酷是按照评级分账,爱奇艺是依据站内热度进行分成。根据对方的口径,《九龙天棺之沙漠地宫》预计票房在2000万左右,如果投资20万,六个月之后就能回款,本金+回报到手26万左右。

对于这位“销售”给到的信息,我们也咨询了一位网大领域的制片人,他表示,哪有“稳赚不赔”的生意。

从周期来看,网大的筹备周期不一定比院线要短,这和题材、运作方、审查等有关系。上述制片人提到,如果是刑侦题材的网大,那需要各个部门出具审读意见的,这样一来周期大大拉长。

再从收益分成来看,尽管销售人员会一直强调分账是公开透明、主控直签,但实际上在“向散户流通”的过程中,成本就已被提价了多次。比如一部电影,总份额100%,张三影业出资100元,占比100%,李四、王五分别投了10元,占比10%,这都属于从原始投资方手里拿份额,而李四、王五再往下将份额加价悄悄转售给二级市场的公司,这些公司就会再往下转手给散户。

“业内做内容的人,不会借这样的机会,因为到你这边是议了很多次价的,一部网大,初始盘子可能500万,议到你这里就1300万,虽然最终分账是有固定的比例,但你的成本就提上去了。”上述制片人在横店也见到过类似的操盘方式,三部网大套拍,总成本500万,每一部也许只有200万,但对外说每部600万,这种情况下,戏没有开机就不会亏钱甚至已经赚钱了。“这不是固投,是风险投资。”

影视金融并不是新鲜事。但对于刚刚回暖的电影行业来说,这剂猛药或许只是饮鸩止渴。更完善的影视金融体系、合法合规的投资流程才是行业长远发展所真正需要的。

【本文由投资界合作伙伴微信公众号:深响授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。