光伏行业去年热闹了一整年,投资者们也争论了一整年。

从硅料价格暴涨,到新旧硅片势力的角逐,再到电池片技术路线的演进,光伏足以算得上是A股市场*戏剧性的行业。

但回头一看,大家都没挣到钱。

2022年,华泰光伏ETF下跌近20%。具体到光伏各环节来看,根据我们统计,除了主环节的电池片,以及副环节的硅片设备、逆变器外,其他光伏产业链环节的综合收益率均为亏损状态,就连去年数钱数到手抽筋的硅料环节,也下跌9%。

而就挣了钱的电池片、硅片设备来看,这两个环节之所以可以取得正收益,还是源自电池片企业爱旭股份的困境反转、高纯石英砂生产商石英股份的顺周期起点带来的股价暴涨而拉动。

剔除这两个因素后,在股市,光伏产业链去年其实没有赢家。

尽管我们经常会说,光伏产业链各环节几乎处在一个零和博弈的环境中,但反应在股价上,居然却是一荣俱荣、一损俱损的状态。

如果再对这个反直觉的现象进行仔细分析的话,我们会发现:直觉中最上游本该上涨的硅料是下跌状态,最下游本该大跌的组件是小跌状态。

当然,如果从相对收益的角度来讲,硅料环节的表现仍好于组件。

但很明显,硅料和组件的股价表现并没有完全背道而驰,而是处于一个向中间收敛的状态。

出现这种现象的最主要原因,就是源自市场对光伏产业链状态的预期博弈。

简单来讲,就是市场有部分资金预期硅料环节未来无法再维持暴利,因此选择情绪高点卖出;又预期组件的利润未来不会一直被压制,因此选择低点买入或坚守。

因此,在光伏产业链,了解预期很重要,寻找预期差也很重要。

面对2023的光伏行业,在投资下注前,我们最需要先尝试的,就是去寻找预期差。

01 去年对今年的预期是什么样的?

2022年,光伏行业的主旋律是:硅料价格上涨对下游各环节利润空间的挤压。

硅料价格在2021年疯涨近1.7倍后,又在2022年从23.5万/吨上涨至最高30.7万/吨,硅片环节承担了小部分的涨价压力后,将大部分的压力给到了电池片和组件环节。

但是,电池片和组件环节由于太接近终端对成本极度敏感的电站运营商,且技术含量与行业竞争格局相对更分散,因此对下游的议价能力并不强,只能独自承受来自上游硅料涨价的大部分成本压力。

例如,根据Sloarzoom数据,2022年182单晶硅片从5.8元/片上涨至最高约7.54元/片;而对应PERC电池片的价格却仅从约1.1元/w上涨至最高约1.35元/w;对应的组件更是只从约1.89元/w上涨至最高约1.99元/w。

根据我们推测,2022年电池片环节的毛利率整体在约10%左右,而组件环节的毛利率则基本在5%以内,整体处于亏损状态。

整体来看,2022年光伏各环节的现状就是:硅料暴赚、硅片维持稳定、电池片和组件盈利压力巨大。

在上述的2022年的现状上,市场对2023年的预期是,硅料价格因产能大幅扩张而暴跌、硅片环节新旧势力开启价格战、电池片和组件盈利回升。

但是,硅片环节却出了意外。

02 今年的光伏行业与预期中有哪些不同?

1、硅料:因产能大幅释放而导致价格骤降的预期在2023年已经开始逐步兑现。

从2023年开年后硅料市场的价格变动来看,硅料价格一度从高点的约30万/吨暴跌至约17万/吨,尽管近期又反弹至约25万/吨,但硅料价格下跌的大趋势已经不可逆转。

根据国海证券统计,供给端,在2022年底,全球已投产的硅料产能就已达到131.5万吨,保守估计对应480GW以上的组件产量和400GW以上的装机量,而到2023年底,全球硅料已投产产能还将翻番至260万吨。需求端,市场普遍认为2023年全球的光伏装机量约在350GW左右,同比上涨约40%。

不难看出,2023年硅料可支撑的装机量已经远远超过实际的需求。

2、硅片:市场预期的价格战在今年可能无法兑现,这将会影响光伏行业全年的投资节奏。

单从产能情况来看,多家机构测算,2022年底我国的硅片产能已经在600GW以上,2023年全年的产能更是会达到800GW以上。总量方面,硅片的产能已经远大于需求,各硅片势力间其实也早已经剑拔弩张。

但是, 2022年硅片企业们手里庞大的产能却无处释放,产能利用率被动处于低水平。受制于硅料的紧缺,硅片在供给端无法充分提升产量,硅片厂商自然也无法通过规模化降本,面对下游旺盛的需求,价格战也就无从提起。

2023年,随着硅料对硅片产量的掣肘消失,市场预期中的剧本是硅片企业为了争夺市场份额和话语权,将会大幅提高产能利用率来开展价格战。

然而,一个小小的坩埚却正在将这场硝烟遏制。

简单来说,按目前全球的内层用高纯石英砂的供给情况来看,尤尼明和TQC可供应2.8万吨内层砂,仅可满足约250GW的光伏装机量。假定不考虑石英砂及坩埚企业的库存情况,即使将石英股份等企业当年产出的的外层砂用作内层砂来弥补供应缺口,内外层高纯石英砂在总量上也只能勉强满足2023年的需求。

因此,硅片行业又会出现类似2022年的“窘境”:即产能过剩但产量不足。

当产能利用率无法有效提升时,价格战实际上也无从谈起。

我们知道,当一家企业主动发起价格战,实际上需要满足以下两个条件:一是成本足够低,有足够的降价空间。二是产量足够高,可以迅速抢占市场。

对硅片企业而言,要同时满足上述两个条件,足够高的有效产能几乎是充要条件。

在降成本方面,硅片的制造成本分为硅料成本和非硅成本,尽管2023年硅料价格会大幅下降,但由于单片硅片对硅料的用量基本固定,各家硅片厂商的硅料成本并不会产生相对优势。因此,非硅成本就成为硅片厂商间竞争的关键点,而作为大型制造业的硅片行业,通过规模效应降低非硅成本就成为硅片企业取得竞争优势的关键。

但是,在高纯石英砂的限制下,硅片企业无法扩大硅片生产规模、提高产能利用率以实现降本,自然也就难以发起价格战。

当然,从硅片整体的价格趋势来看,考虑到目前硅料成本在硅片生产成本中占比超80%,在硅料价格大幅下降的背景下,硅片价格也处于下降趋势。但从降价幅度而言,硅片的降价幅度大概率不会超硅料成本的下降幅度。

因此,在投资者们眼中今年会变成“牛夫人”的硅片行业,有可能还可以当一年的小甜甜。其中,拥有大量石英坩埚及高纯石英砂储备的硅片企业,很可能会在2023年获得α收益。

3、电池片及组件:硅片价格战不及预期,盈利回升幅度相应也不及预期。

市场此前的预期是,硅料价格下降,叠加硅片环节价格战,将会降低电池片和组件环节的成本压力,同时提升这两个环节的议价能力。因此,电池片与组件企业将会有充分的利润释放。

但是,硅片环节的变数,却使得电池片和组件只能享受到来自硅料下跌带来的利润。因此,这两个环节的景气度可能会不及预期。

光伏辅材方面,光伏胶膜、光伏玻璃等辅材的业绩弹性往往与组件环节的景气度高度相关。当组件环节的盈利可能不及预期时,光伏辅材也将会是同步的状态。

03 估值角度,光伏走到了哪里?

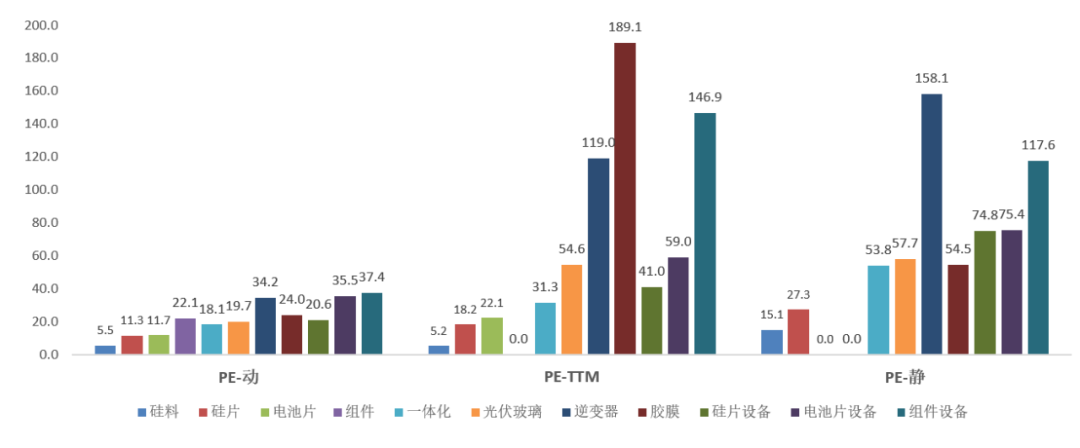

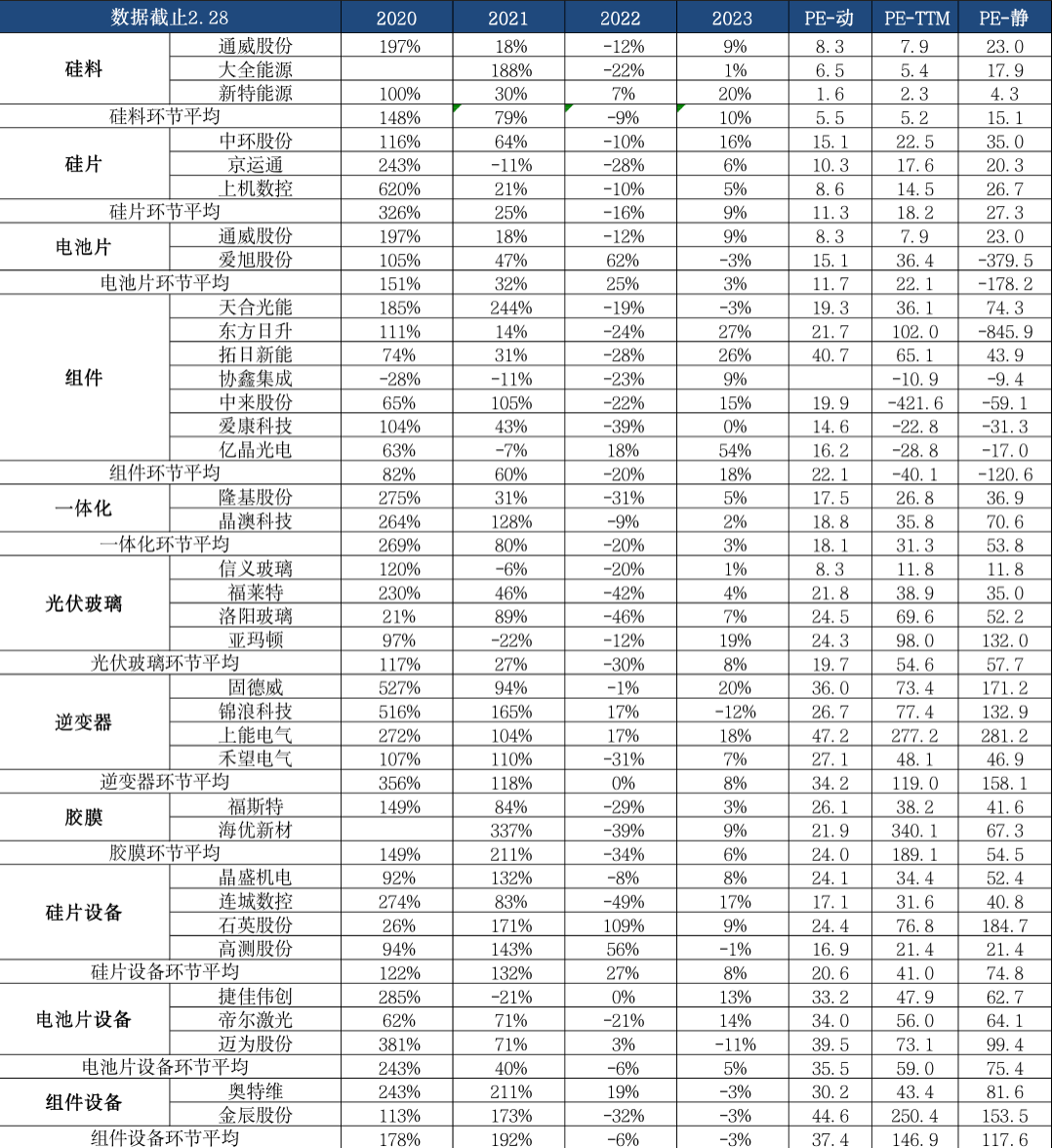

从估值的角度来看,就动态市盈率而言,光伏行业经过两年的爆发式增长,光伏各环节之间的估值差异已经大大缩小。其中主环节的动态市盈率已经不足20倍,行业波动程度较低的辅材和设备环节的市盈率基本维持在30倍左右。

这个估值水平隐含着市场的两个担忧:一是光伏行业在装机量达到350GW的高基数后,增速被动放缓;二是多环节产能过剩后,可能存在的价格战和产业链相互挤压。

但根据我们对2023年光伏行业的展望,除硅料环节外,其他环节发生价格战的可能性不大,行业整体的生态和稳定性要强于2022年。

在目前的估值水平下,光伏行业整体的风险并不算高。对2023年的光伏,我们也可以更乐观一些。

综合来看,在2023年硅料价格下降已成定局的背景下,下游硅片环节受制于高纯石英砂的紧缺,其价格下跌幅度大概率不会超硅料成本的下降幅度,因此也就不会出现市场此前预期的价格战,而电池片和组件环节的盈利预期也会因硅片价格坚挺有所下调,光伏行业整体的的生态和稳定性要强于2022年。

就投资方向而言,对低风险偏好投资者来说,逢跌买入光伏行业ETF是一个不错的选择;对风险偏好更高的投资者来说,正如我们前文所述,硅片环节可能存在预期差,相关的龙头硅片厂商和一体化厂商如中环股份、隆基股份等企业,依然值得关注。

【本文由投资界合作伙伴36氪财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。