美国银行业爆出两颗超级巨雷,让整个华尔街风声鹤唳,草木皆兵。美股三大指数齐齐暴跌,费城银行指数暴跌7.7%,创下2020年6月以来*单日跌幅。

隔夜,美国银行和富国银行均暴跌逾6%,摩根大通跌逾5%,花旗跌4%。四大行一夜蒸发524亿美元市值。美国小银行更加血流成河。其中,嘉信银行大跌13%,齐昂银行下跌11%,联信银行下跌8%。

美国银行业引发的恐慌已经波及到亚太股票市场。港股尤为惊慌失措,恒生科技指数大跌4%,恒生指数大跌3%。A股市场,沪指大跌1.4%,全市场一共有4285家上市公司下跌,市场情绪非常之悲观。

美国银行暴雷会不会引爆新一轮危机?成为现在市场担忧与关注的焦点。

01

3月9日,硅谷银行(SVB)官宣重大计划:

SVB计划出售其可供出售金融资产组合中(AFS)的美债/MBS,出售规模为210亿美元;

这部分出售的资产久期为3.6年,收益率为1.79%。出售行为会引致18亿美元的税后亏损;

通过不同形式的股权融资募集22.5亿美元的资金。

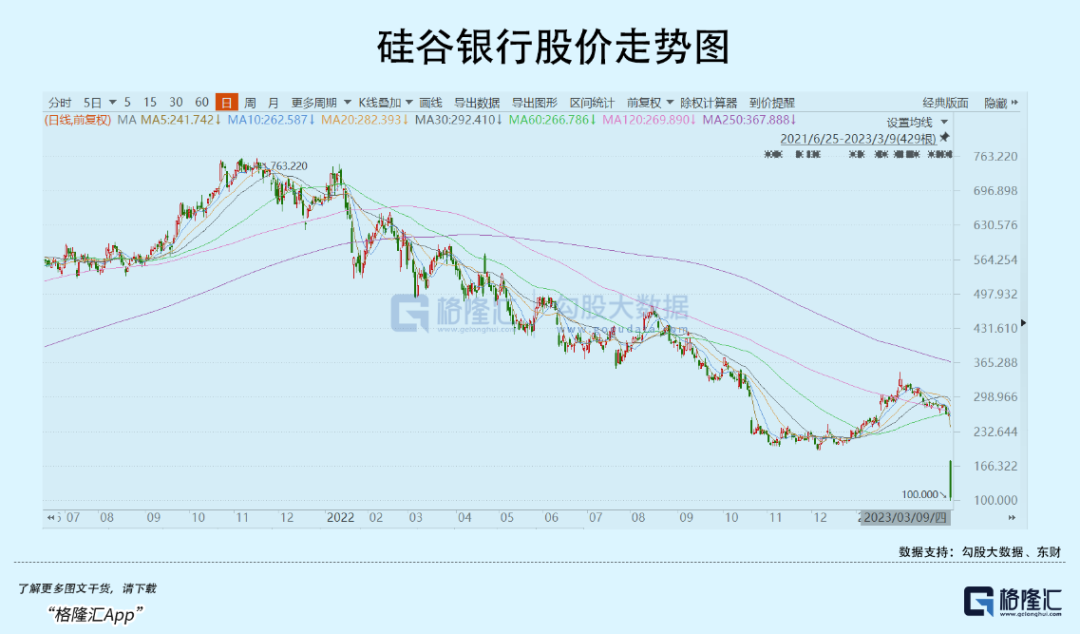

这则公告引发市场对于硅谷银行爆发流动性危机的深刻担忧。在股票市场,投资者不计成本斩仓,股价一夜暴跌了60%,市值蒸发近100亿美元。

接下来,我们从硅谷银行资产与负债端来剖析其中的问题。SVB的负债端,也就是储户的存款,主要来源于硅谷的风险投资机构以及初创型企业。从去年3月至今,美联储暴力加息425个基点。高利率背景之下,一级市场风声鹤唳,投融资规模大幅减少,也导致这些一级市场的企业估值水平大幅下降,风投机构出现账面亏损。

另一方面,风投机构向外界融资的环境也够不友好。对于初创型企业也一样,一方面由于新的融资进来更难,另一方面又由于企业处于烧钱阶段,支出偏大。

如此一来,风投机构以及初创型企业存款流入SVB会持续减少,且使用支出现金的需求增加,导致存款持续外流。另外,高利率背景下,现在10年期国债利率都去到了4%,2年期去到了5%,银行揽储难度更大,且揽储成本也大幅上升了。

SVB负债端面临极为窘迫的境地。

资产端呢,SVB配置了大量的国债以及部分企业债券。在美联储大幅加息背景下,债券价格暴跌,SVB持有的债券资产出现不小账面浮亏。但负债端已经出现了问题,SVB不得不卖出还未到期的债券来履行银行义务。而一旦卖出,债券浮亏就变成了真实亏损。18亿美元对于一家规模相对偏小的银行算是沉重一击。并且,卖了资产还不够,该行还要稀释二级市场的股东权益来融资,难免不让市场担忧SVB已经发生了流动性危机。

SVB暴雷当口,美国另一家搞加密货币的银行Silvergate也出事了。当日官宣要关门停止营业。此前,知名加密货币平台FTX倒闭后,大批投资者从市场撤资,Silvergate的客户不得不从该行提取大量资金,导致Silvergate被迫贱卖资产以筹集资金,从而满足客户的提款需求。Silvergate一夜暴跌42%。

两家银行相继爆出大雷,让金融市场开始担忧类似的银行会不会有同样的问题?会不会产生蝴蝶效应,引发新一轮类似雷曼兄弟破产时的危机?

02

去年,美联储、欧洲央行、瑞士等全球重要央行账面都出现巨额亏损,因为它们持有大量国债,而去年国债价格暴跌。不过,不卖持有到期,亏损只是账面的,而不是真实的。除了央行们,美国银行业过去这么多年吞吐了大量国债。去年这些账面亏损并没有计入当期损益表中,而是放在了“可供出售和持有至到期证券”栏目下。

据数据显示,截止2022年年末,美国银行业“可供出售和持有至到期证券”浮亏高达6200亿美元。这里面蕴藏着巨大风险。如果银行业普遍出现SVB负债端挤压的话,那么被迫卖出债券,浮亏就变成实亏,导致资产端也会出现问题。

美联储持续地加息缩表,对包括银行系统在内金融系统产生持续挤压。尤其是中小银行早已开始遭遇流动性的考验。

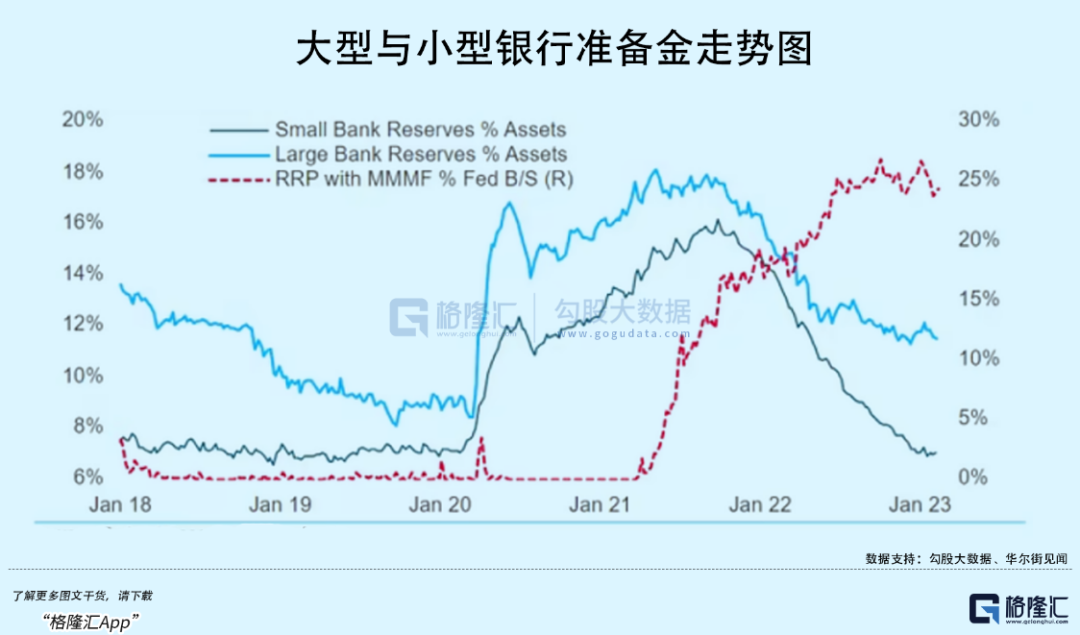

美国商业银行持有的超额准备金超过3万亿美元。看总量应对各种流动性压力,绰绰有余。但总量之下,准备金结构并不均衡。

据美国联邦存款保险公司数据,86%的超额准备金由1%的美国银行。其中,四大行就占到其中的40%。而数千家中小银行的准备金处于很多年以来低位水平上。

为了应对压力,中小银行不得不向外界借款。目前,小银行的借款占储备的比例已经达到了新冠疫情爆发之前的水平。而在联储大幅加息背景下,中小银行融资压力与能力遭遇了挤压。通俗地讲,借钱不容易了。

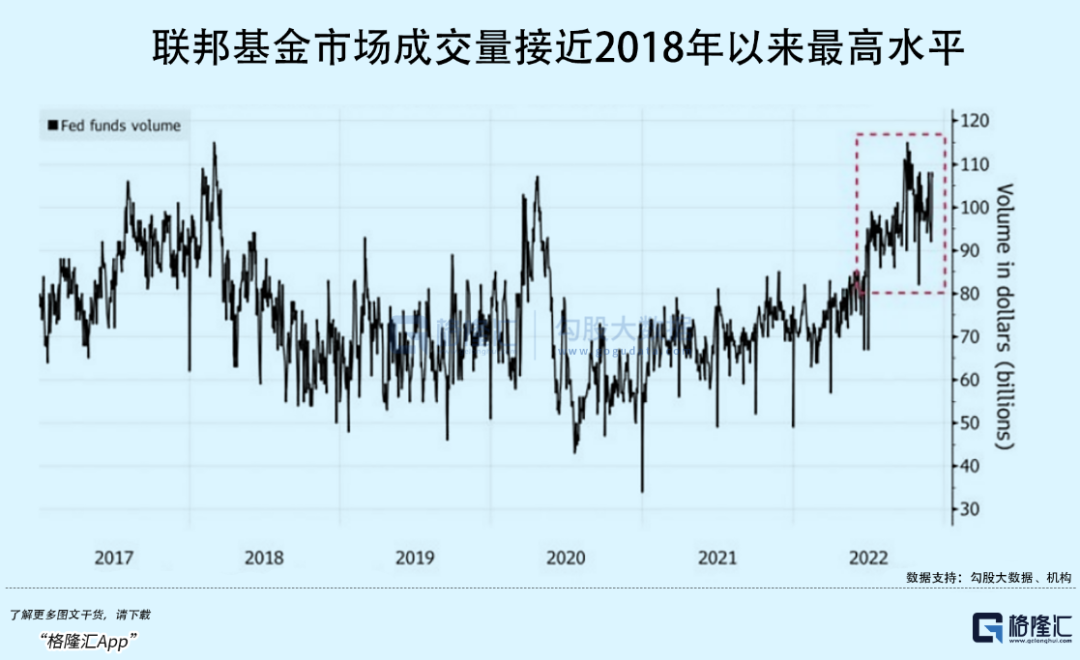

从去年开始,银行开始重返联邦基金市场获取现金。当年12月,巴克莱银行有一组数据显示,美国国内银行在联邦基金借款人中所占的比例已从5%升至12%。且联邦基金市场交易量接近2018年以来最高水平,且短期融资利率逐步攀升。

到了1月27日,联邦基金每日借款量从上一个交易日的1130亿美元增至1200亿美元,达到2016年以来的最高水平。且美国国内银行在该市场上的借款份额飙升至25%。

要知道,只有美国国内银行流动性压力大的时候,才会在美联储基金市场借款。反之,当银行储备资金充足时,国内银行在美联储基金借贷中的份额非常低。

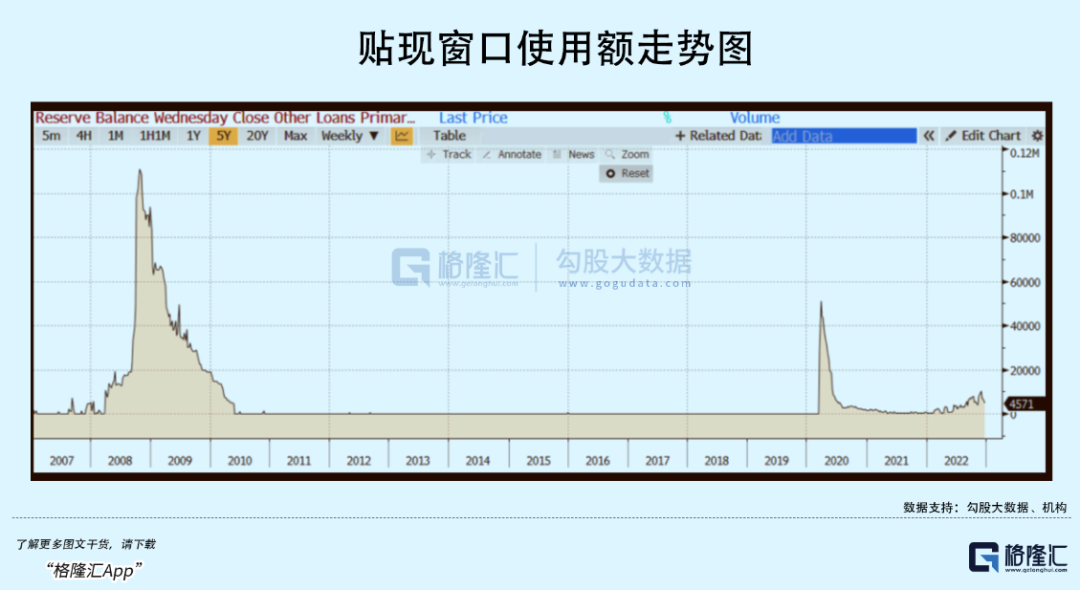

除此之外,美国一些银行还去美联储敲贴现窗口去借钱。美联储贴现窗口旨在为银行提供紧急流动性,扮演的是最后贷款人的角色。也就有所谓“污名效应”——一旦银行使用该工具,投资者会怀疑银行是否存在严重的流动性困难、财务紧张等问题。

2022年第三季度,美国银行使用贴现窗口的金额高达72亿美元,创下最近2年的新高。其中,资产不超过30亿美元的小银行推动了这一增长。到了11月底,贴现窗口余额已经飙升至106亿美元,为2020年6月以来的最高水平。

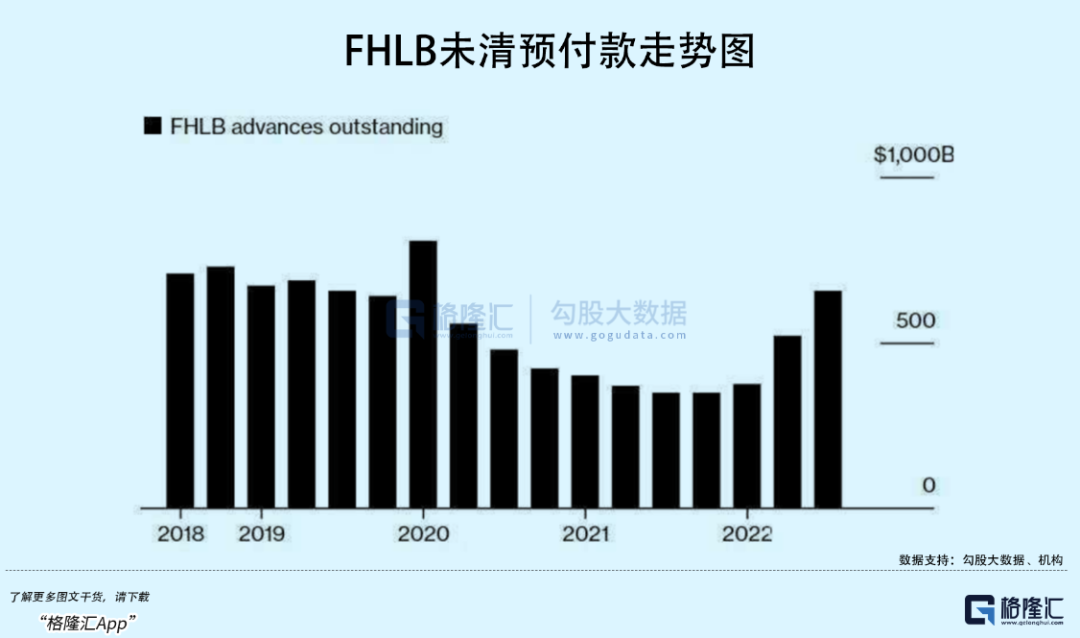

此外,联邦住宅贷款银行(FHLB)的资产负债表不断扩大。一般而言,该行经过预付款向商业银行等成员提供资金,这些往往是典当贷款或其他典当品担保的短期贷款。但银行资金富裕的时候,根本不需要这些贷款。

到去年三季度末,FHLB预付款高达6550亿美元,较2021年末大幅提升86%,已经回到新冠疫情之前。FHLB在美国银行体系内的地位有些类似美联储的存在。而它们预付款的不断扩张,也代表着银行体系流动性趋于紧张。

从以上数据看,美国中小银行业面临的流动性压力其实从去年下半年就趋于紧张。且随着美联储的持续加息,到现在更紧张而已。硅谷银行率先撑不住了,虽然业务有特殊之处,但也是美国中小银行业流动性紧张到出问题的真实写照。

但以上信号不足以下结论说“更大的要来了”。

03

硅谷银行是全美第16大银行,资产规模为2120亿美元,不到摩根大通的十分之一。从业务的深度和广度来看,远不及美国主要的大银行。硅谷银行会不会产生舞蝶效应,引发新一轮危机?目前看可能性会很小,但我们需要继续跟踪事件的进一步发展与演变。

另一边,本周五非农数据以及下周二CPI将要出炉,这两份数据决定着美联储下一步的货币政策立场。如果朝着不利的方向去演化的话,美元利率会更高更长。如果是这样的话,硅谷银行暴雷一定不是最后一家,全球金融市场也将迎来严峻考验。

【本文由投资界合作伙伴格隆汇APP授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。