2023年3月16日,日本解除对韩国关键半导体材料出口限制,这一消息对于处于“阴影之下”的韩国半导体产业而言,可能是最近半年来*的消息之一。半导体是韩国的主要经济产业之一,韩国的半导体产业始于20世纪80年代。当时,该国政府推出了一系列计划,旨在将韩国从一个低技术国家转变为一个高科技国家。其中之一就是将半导体产业列为重点发展产业。到20世纪90年代,韩国的半导体产业已经取得了令人瞩目的进展。发展到现在,以三星、SK海力士、DB Hitek等为代表的韩国半导体企业都在全球半导体产业中扮演着重要的角色。

但是现在,韩国似乎正在经历一个历史性的艰难时刻。世界正在见证一场日益紧张的尖端芯片之争,这也是国家竞争力的关键。与竞争国家相比,韩国在公司数量、规模和人力资源等方面缺乏竞争力,韩国对其行业竞争力的危机感和焦虑感比以往任何时候都强烈。

存储市场大跌

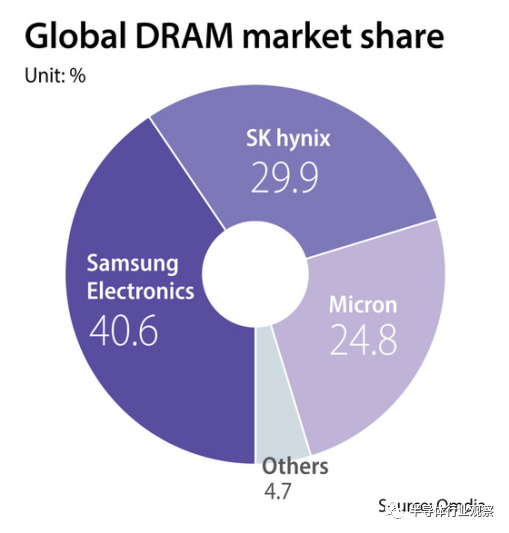

存储芯片是韩国的支柱性半导体产业,韩国的非内存芯片占比仅为5%。在全球半导体厂商销售排名中,三星电子和SK海力士在2022年分别*和第三。两家都是存储巨头,其中三星电子在DRAM和NAND领域的市占率都位居*,SK海力士在DRAM领域排名第二,在NAND领域排名第三。

据Omdia的数据,在全球DRAM市场中,三星大约占据40.6%的市场份额,SK海力士占据29.9%。

(图源:Omdia)

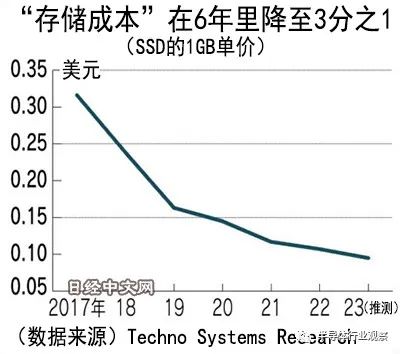

然而由于智能手机的需求放缓等影响,半导体库存增加,存储芯片厂商从2022年第四季度开始试图通过降价来消化库存,据日本调查公司Techno Systems Research的数据显示,截止到2022年底1GB的固态硬盘成本已经跌至0.107美元。而价格的下行压力仍在持续,据KB证券分析师的预测,仅从2022年第3季度到2023年*季度的过去九个月期间,DRAM和NAND的总价格跌幅应分别达到76%和 68%左右。

过去6年存储芯片价格持续下跌,来源Techno System Research

在这样的背景下,三星和SK海力士这两大占据如此高市场份额的存储巨头在这场行业下行中经历着大浩劫。

2023年前两个月,三星的存储芯片业务已经亏损了3万亿韩元,合23亿美元,三星预计,到*季度末可能亏损增至4万亿韩元。好在,在半导体领域,三星还有代工业务,且有盈利,整体业务还能有所对冲。

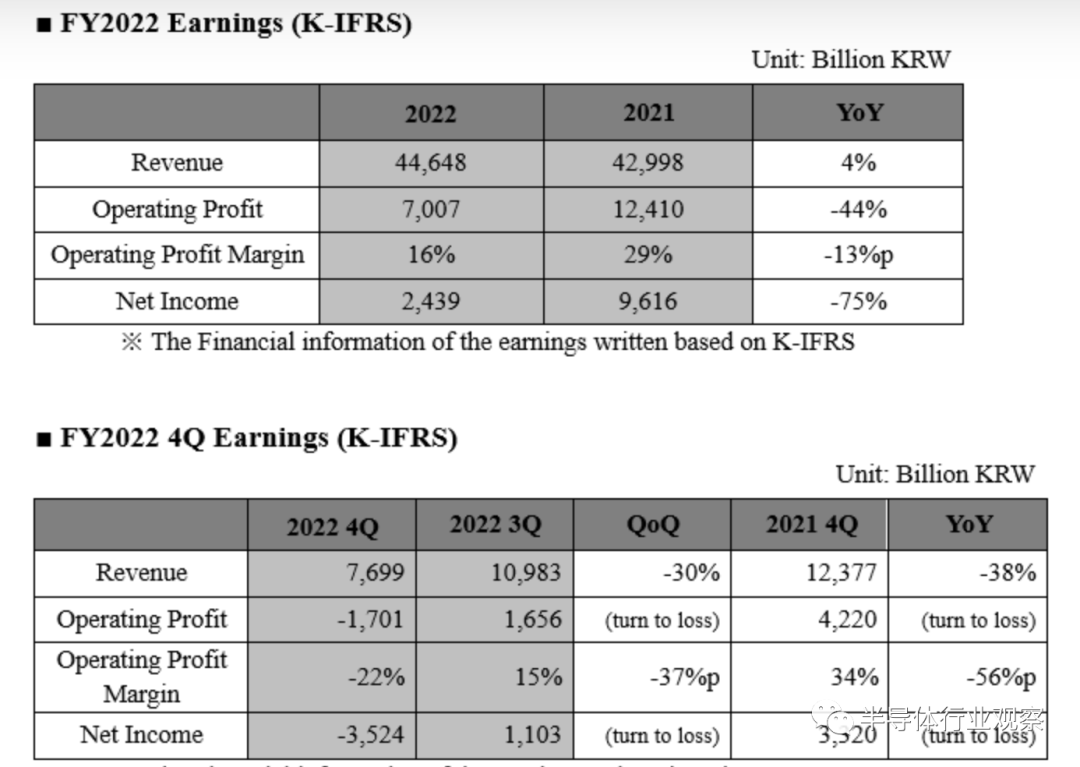

但对于只专注在存储领域的SK海力士而言就比较惨了。2022财年SK海力士全年收入为44.648万亿韩元,营业利润为7.007万亿韩元。虽然全年营收实现了4%的增长,但是2022年第四季度SK海力士迎来了自2012年第三季度以来的第首次季度运营亏损,4H2022收入7.699万亿韩元,同比下降38%,而且亏损还在持续。KB证券分析师预测,SK海力士在今年*季度平均约亏损3.9万韩元。

来源:SK海力士

因此,SK海力士将2023年的投资规模比2022年的19万亿韩元减少一半以上。不过将继续投资DDR5、LPDDR5、HMB3等主流产品的量产和有增长潜力的市场。

但对两家巨头而言,更长远以及更棘手的问题还在后面,那就是美国的贸易政策。

美国贸易政策下,“苦不堪言”的韩国半导体厂商

美国近年来力求打压大陆半导体发展,先是收紧芯片贸易政策,后又联合荷兰、日本提出「芯片联盟」(Chip 4)围堵,逼迫韩国加入同盟。韩国的态度模棱两可,但清晰其任何一个决定都意味着什么,这个问题的实质是选择中国市场还是选择美国技术。虽然韩国并未加入该联盟,但毫无疑问仍受到美国禁令的冲击。

存储芯片厂商无法“前进”

三星和SK海力士在中国都进行了大量的投资。2012年三星在中国西安*工厂投资了180亿美元,2017年在西安第二工厂投资70亿美元,2019年在西安第二工厂投资80亿美元。SK海力士的无锡DRAM工厂已经投资了5万亿韩元。

其中,三星在中国西安工厂生产3D NAND,月产27万片12英寸晶圆,这占三星电子每月680,000个 NAND总产量的40%左右。三星电子的96层和128层NAND闪存就是从这里推出的。2022年位于西安的三星中国半导体(SCS)净利润为6338亿韩元,较2021年的1.7088万亿韩元下降了三分之一。

SK海力士在无锡工厂生产DRAM,无锡工厂每月生产18万片12英寸晶圆的DRAM,产量大约占公司总产能的一半。2022年SK海力士无锡子公司的销售额为95242亿韩元,比2021年的129389亿韩元下降26.4%。SK海力士在中国的DRAM生产子公司2022年净亏损超过4600亿韩元。

更悲催的是,SK海力士还在2020年10月20日以90亿美元收购了英特尔在美国的NAND闪存业务,英特尔的NAND闪存业务是在中国大连工厂完成的,大连工厂月产10万片NAND闪存。在美国贸易政策下,SK海力士相当于接手了一个“烫手山芋”。不知道SK海力士现在是否后悔收购了英特尔的大连工厂。SK海力士的大连工厂约占公司3D NAND产能的30%。

美国对中国的半导体出口管制于2022年10月生效,虽然两家获得了一年的出口管制豁免期,但这也于事无补。当被问及一年宽限期结束后会发生什么时?美国负责工业和安全的商务部副部长Alan F. Estevez在 2月23日的韩美经济安全论坛上表示:“很有可能会对芯片制造商在中国生产的半导体数量设置上限。”

而且美国对补贴申请施加了严格的条件,两家公司如果要获取芯片法案补贴,则在今后十年内无法向上述任何一家位于中国的工厂进行投资,且无法在中国生产先进的存储产品,也就是说两家公司约40%-50%的存储产品将面临技术止步于前的危机。这对于每隔两年就会革新一代工艺的存储芯片而言,不投资等于宣判了“死刑”。

半导体设备出口危机

不仅是存储芯片,出口管制对韩国半导体设备产业也正在造成巨大打击。2022年10月,美国商务部宣布18nm半间距及以下DRAM存储芯片、128层及以上NAND闪存芯片、16/14nm及以下逻辑IC等产品和制造设备出口商出口到中国之前必须先获得美国商务部的许可。

韩国的半导体加工设备对华出口占据总出口的一半(以2022年出口总量来算),韩国目前已经显现出明显的出口危机,据韩国贸易协会进出口统计数据称,自从美国开始阻碍中国半导体产业的发展以来,韩国半导体设备对中国的出口连年下降:2021年1月出口额为3.3亿美元,2022年降至2.3亿美元,2023年进一步降至1.4亿美元,同比下降近40%。

从细分行业来看,在前端制造设备方面,2021年韩国的前端设备对华出口22.6亿美元,2022年大幅下滑至13.7亿美元,2023年1月前端制造设备对华出口额约为3292万美元,同比下降约67%;在后端制造设备方面,2021年对华出口额约为9.4亿美元,2022年下降至6.6亿美元,2023年再降至约为2311万美元,同比下降约38%。

台积电在代工领域的猛攻

在半导体晶圆代工领域,韩国也占据很重要的席位。三星是晶圆代工领域的一大厂商,在高端计算机芯片领域,三星直接与英特尔和台积电相竞争,尤其是三星和台积电,在先进制程上一直进行着激烈的竞赛。这场竞赛不仅关系到这两家公司的发展前景,还将直接影响整个行业的发展趋势和方向。台积电占据晶圆代工50%多的市场份额,产业规模更大也更具主导地位,这是韩国急于挑战的。

台积电3nm制程技术无论在PPA(效能、功耗及面积)及电晶体技术上,都已是全球半导体业界*进的技术。而且台积电正在全力拉升3nm产能,台积电3nm生产重镇以南科Fab 18厂区为主体,目前已完成Fab 18厂区第五期至第八期共4座3nm晶圆厂,未来将视市场需求决定是否兴建第九期的3nm晶圆厂。而台积电已宣布将会在美国亚利桑那州Fab 21厂区兴建第二期3nm晶圆厂,预估2025年之后可以进入量产。

台积电的2nm也在按计划进行中,根据台积电公布资料,台积电在竹科宝山二期兴建的2nm超大型晶圆厂Fab 20,将会兴建*期到第四期共4座晶圆厂,台积电正在争取中科台中园区扩建二期开发计划的建厂用地,在取得用地后会再兴建2座2nm晶圆厂。

所以综合来看,台积电在未来五年中,光3nm和2nm晶圆厂就合计超过10座,以先进制程月产能3万片晶圆厂投资金额约200亿美元来看,总投资金额将超过2,000亿美元。

台积电的这一系列猛攻动作对其他代工厂也带来了很大压力。

韩国的另外一家晶圆代工厂商东部高科(DB HitTek)虽然在专属晶圆代工排名中排在第十(按2022年营收算),但是其市场份额很小,大约不到1%。

为了更好的拯救和专注于晶圆代工业务,DB Hitek公司前段时间不顾股东的反对,强行推动拆分其无晶圆厂芯片业务。DB HiTek 在一份新闻稿中表示,拆分设计业务旨在通过“解决与客户的利益冲突问题”来“加强其代工业务”,因为该公司一直在兼顾其芯片设计和合同制造业务。DB HiTeck 希望通过分离无晶圆厂部门来模仿台湾台积电的商业模式,成为一家纯粹的晶圆代工厂(一家没有内部设计能力的芯片制造商)。

这已是该公司第二次尝试拆分,去年9月,DB HiTek 因股东的强烈反对而取消了拆分芯片设计部门的计划,理由是一个有前途的业务部门可能分拆并公开上市会对股东价值造成损害。 不过,DB Hitek公司最近在一份监管文件中表示,其董事会同意在3月29日的股东大会上提出一项将其无晶圆厂业务分离为子公司的提案,该分拆公司暂时命名为DB Fabless,将由其母公司DB HiTek 100%拥有。

韩国发起自救:20年300万亿,打造“世界上*”的芯片集群

种种不利因素之下,韩国半导体产业处于十字路口,而就在3月15日,韩国发布了一项重磅的半导体计划。

2023年3月15日,韩国政府在青瓦台举办的第14次非常经济民生会议上,韩国表示,计划在未来20年内投入300万亿韩元,寻求在六个技术领域进行大量投资,包括芯片、显示器、可充电电池、电动汽车、机器人技术和生物技术,将京畿道龙仁市打造成为世界*规模的“尖端系统半导体集群”。该巨型集群将拥有整个半导体价值链,包括半导体晶圆厂、材料、零部件、设备以及无晶圆厂(Fabless)。该计划由韩国总统Yoon Suk Yeol于周三宣布。

该集群建设的大部分的投资来自于三星电子,三星将投资约2300亿美元,该国家系统半导体产业园区的规模为710万平方米,比龙仁、华城、平泽3个园区的规模加起来还要大。三星工业部在一份声明中表示,三星新增的制造业将包括五家芯片工厂(Fab),并在首尔附近吸引多达150家材料、零件和设备制造商、无晶圆厂芯片制造商和半导体研发机构。韩国希望将培育出10家年销售额超过1万亿韩元的无晶圆厂公司。在龙仁集群中,三星电子的未来愿景是,在系统半导体和代工领域占据世界*的位置,并在存储器领域扩大与其他企业之间的巨大差距。

去年5月,三星概述了一项计划,到2026年将向其业务投入超过3500亿美元,并创造数万个新工作岗位。该公司表示,它将主要投资于芯片制造和生物制药等核心业务。目前尚不清楚先前宣布的投资是否会与政府周三宣布的投资重叠。

除了民间投资外,韩国政府还将在五年内预算25万亿韩元或更多用于人工智能等战略技术的研发。今年将提供约3600亿韩元用于开发芯片封装技术,并为工业园区提供约1000亿韩元的水电基础设施。

结语

在当前的激烈竞争环境下,韩国半导体业所面临的挑战和困境,也是全球半导体产业所共同面临的问题。正如台积电创始人张忠谋最近所言“在我看来,毫无疑问,在芯片行业,全球化已经死了。”在这场芯片战争中,对于各国而言,重要的是执行力和速度。

【本文由投资界合作伙伴微信公众号:半导体行业观察授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。