01 营收止跌,四季度扭亏为盈

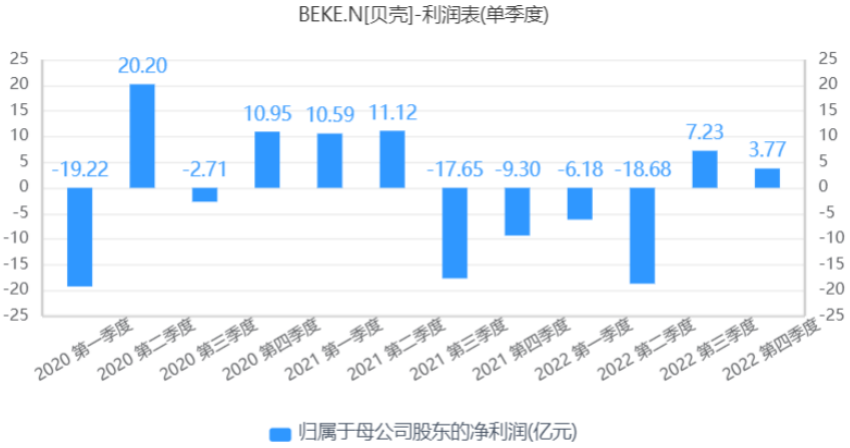

3月16日晚间,国内*的房地产交易与服务平台贝壳公布了2022年四季度财报及全年业绩。数据显示,去年第四季度,贝壳找房实现营收167亿元,同比下降5.8%;实现净利润3.77亿元,上一年同期净亏损为9.33亿元。

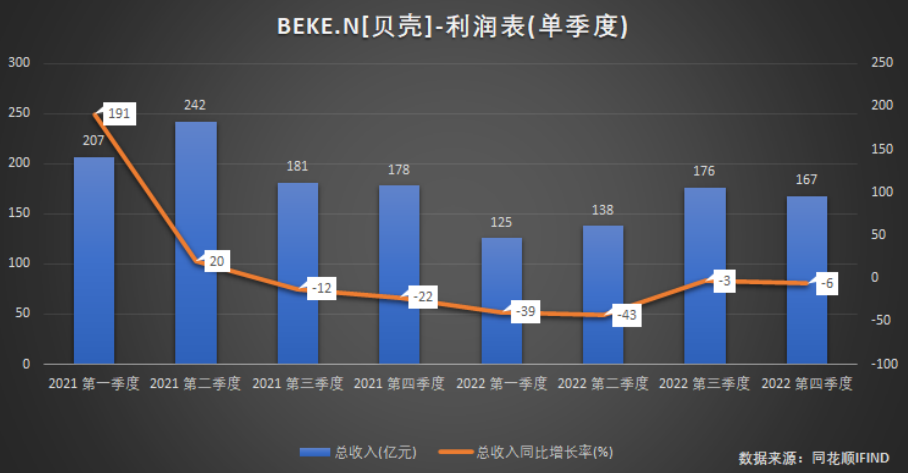

受新冠疫情冲击以及房地产市场低迷影响,贝壳营收自2021年二季度以来已经连续7个季度出现同比下降。尤其是2022年前两个季度,贝壳营收同比跌幅分别高达39.37%和43.01%。此后,贝壳营收端跌幅大幅收窄,三、四季度跌幅均为个位数。

在降本增效的持续推进之下,贝壳利润端已经有转暖迹象。2022年第三季度,贝壳实现净利润7.23亿元,结束了四季度连续4个季度的亏损,第四季度继续保持盈利。

2022年全年,贝壳实现营收607亿元,同比下降24.9%;净亏损为13.97亿元,亏损较上一年同比扩大8.72亿元。由于去年上半年拉下的亏空太大,贝壳仍未能避免连续两年经营陷入亏损的尴尬。

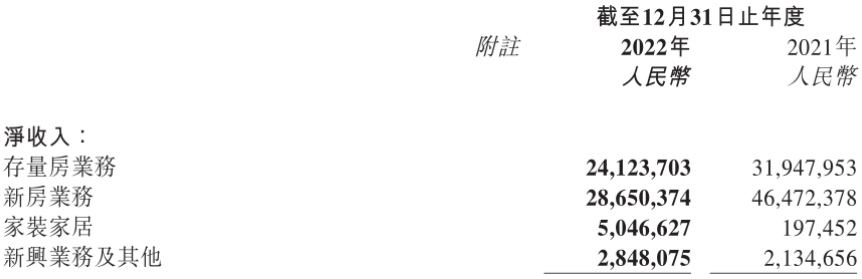

贝壳主营业务共分为存量房业务、新房业务、家装家居业务、新兴业务及其他四部分。2022年全年,贝壳来自存量房的净收入同比下滑24.5%至241亿元,新房业务净收入为287亿元,同比下降38.3%,家装家居业务可比口径合同额69亿元,同比提升31%,新兴业务及其他业务净收入为28亿元,同比增长33.4%。

在地产寒冬之下,贝壳存量房业务及新房业务两大板块营收均出现较大幅度下滑,家装家居业务的高速增长主要是收购圣都家装所致,这也是公司未来发展的一大看点。

根据国家统计局最新数据,2023年1-2月,国内商品房住宅销售额同比增长3.5%,这是自去年以来住宅销售额首次累计同比增长。

在业绩展望方面,贝壳预计2023年*季度净收入总额将介乎于180亿元至185亿元,较上一年同期增幅为43.4%至47.4%。

在财报发布后的电话会议上,贝壳联合创始人兼首席执行官彭永东表示,过去的两年行业面临了前所未有的挑战,“这一轮市场波动是我们作为平台经历的*次大考,我们交出了盈利能力比以往更稳定、向外延展能力更广泛的答卷”。

彭永东在电话会议上同时表示,截至2月底,贝壳平台存量房交易同比大幅回升,交易量达到接近2021年同期水平及存量房交易最活跃年度的交易水平。新房承销数据也出现明显的同比回升,恢复至接近2020年疫情后的交易水平。

整体来看,自去年下半年以来,随着地产行业政策的回暖,贝壳经营业绩明显好转。财报公布之后,贝壳港股股价高开高走。截至最近一个交易日收盘,贝壳港股股价为49.75港元,最新市值涨至1851亿港元。

但从美股市场来看,贝壳的投资者仍深陷亏损之中。2020年11月,贝壳股价最高曾涨至79.4美元。经历了连续四个季度的亏损之后,贝壳股价*跌至7.31美元,*跌幅超过90%。

本轮触底反弹以来,贝壳最新股价为17.995美元,涨幅超过100%,但距离历史高点缩水幅度仍接近80%。在主业承压、费用刚性支出等压力之下,贝壳未来发展前景仍有较大的不确定性。

02 费用刚性,应收坏账风险缓解

2022年上半年,由于各地“断供”现象频发,贝壳对其认定的高风险开发商所涉及的应收账款进行足额坏账计提。截至2022年6月30日,累计坏账准备余额高达22.1亿元,直接导致公司上半年出现了24.85亿元的巨额亏损。

为了规避回款风险,贝壳主动收缩了对部分民营房企的业务合作,将重点转向国企开发商。2022年第四季度,贝壳新房成交金额中的国企占比已达45%,相比*季度提升了15个百分点。截至2022年末,贝壳应收账款降至41.63亿元,较年初下滑明显。

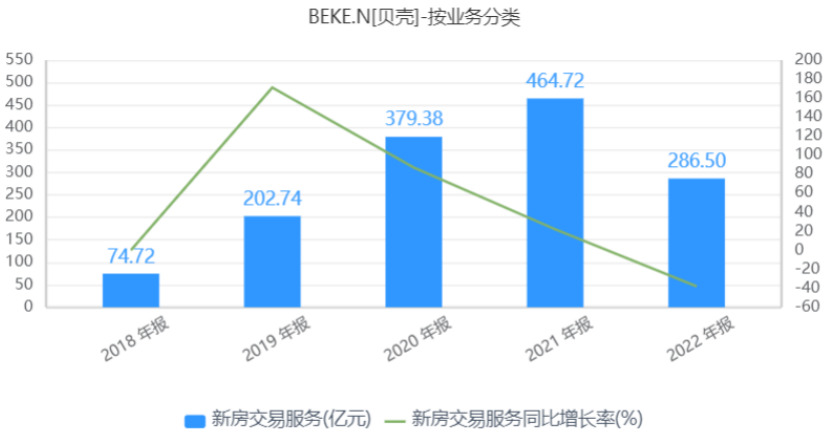

不过,贝壳优化新房合作对象的策略虽然减少了公司的坏账风险,但不可避免地对销售规模产生了冲击。财报显示,2022年贝壳总成交额约2.61万亿元,同比下降32.3%,其中存量房总成交额为1.58万亿元,同比下降23.4%;新房总交易额9405亿元,同比下降41.5%。

根据国家统计局消息,2022年全国商品房销售额约13.33万亿元,同比下降26.7%。不难看出,贝壳2022年度平台交易额降幅超过了行业平均值,尤其是新房交易额的下滑幅度更是超过了40%。

另一方面,面对经营性亏损压力,贝壳自2021年下半年以来就开始压缩开支,并持续进行人员优化与调整。尤其是去年赴港上市前夕,有媒体曝出贝壳新一轮的裁员比例最高达到50%。

根据年报数据,截至2022年12月31日,贝壳经纪人数量为394020名,较上年减少13.3%;活跃经纪人数量为349681名,较上年减少14%。门店数量为40516家,较上年减少20.6%;活跃门店数量为37446家,较上年减少17.4%。

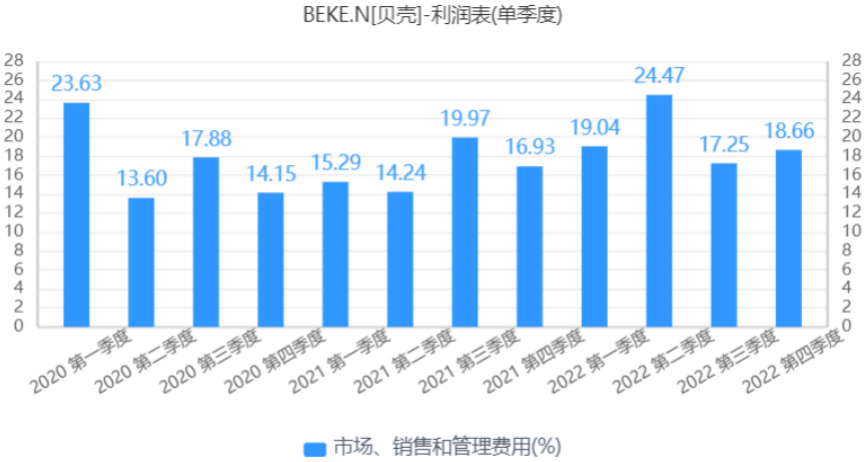

在裁员、闭店等一系列降本措施之下,贝壳三季度、四季度期间费用率环比二季度有明显下降,但从同比角度看变化并不明显,因为营收端的缩水幅度更大。其中,第四季度,公司市场、销售和管理费用为31.25亿元,较去年同期(30.12亿元)增长1.13亿元,费用率同比提升1.7个百分点。

2022年全年,贝壳市场、销售和管理费用合计为119.2亿元,同比降幅约为10%,研发费用支出为25.46亿元,同比下降20%,二者降幅明显低于营收端降幅(24.9%),导致贝壳一般费用率由20.83%攀升至22.86%,较一年前提升了2个百分点。

不难看出,由于分母(营收)的降幅更大,贝壳期间费用率仍在攀升,这也说明在费用刚性的背景下,贝壳继续依靠降本增效这一策略来提振利润的难度将越来越大。

03 进军家装,理想丰满但现实骨感

当然,一旦收入端增速大幅回升,贝壳期间费用率将会有显著下降,公司盈利能力则有望进一步修复。尤其是进入到2023年以来,楼市的小阳春让外界对地产行业的复苏有了更多期待。

但需要看到的是,尽管今年前两个月商品房住宅销售额同比回正,很大程度是在于低基数的原因。对此,长城证券在最新研报中指出,低基数因素导致今年3月份地产销售增速可能进一步回暖,但全年来看,地产可能仍在调整期,全年累计同比增速或在-10%左右。

事实上,就连贝壳研究院市场分析师刘丽杰也认为,当前房地产市场的复苏一定程度上得益于前期积压的购房需求得到了补偿性释放,并不意味着房地产市场进入了快速升温阶段。实际上,全国新房待售面积仍在增加,市场去化压力仍较大,同时房企融资和拿地信心尚未完全恢复。

根据业绩指引,贝壳今年一季度的营收增速预计在43.4%至47.4%之间。然而,贝壳一季度营收高速增长对应的同样是去年的低基数。从*金额来看,贝壳一季度所预测的营收(180亿元至185亿元)尚未恢复到2021年同期水平(207亿元)。

贝壳的营业收入主要来自B端(开发商)渠道费用以及C端(购房者)的交易佣金,此外还有中介经纪公司的平台服务费。2018年以来,贝壳凭借线上、线下双渠道网络布局以及经纪人合作网络(ACN网络)机制迅速崛起,一跃成为国内在线房地产交易平台龙头。数据显示,2018至2021年,贝壳(链家+第三方)二手房&租赁市占率从12.6%提升至27.8%,新房市占率从10.4%提升至30.9%。

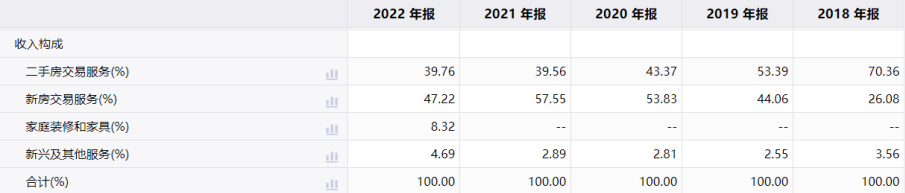

从收入构成上看,二手房业务与新房业务在贝壳总营收中的占比接近90%,属于公司的基本盘业务,二者也是推出贝壳营收由300亿元飙升至800亿元的关键。

凭借先发优势和规模效应,贝壳无论是在佣金比例还是在房地产开发商的合作中都具有较强的议价能力,这也遭来外界对其垄断竞争的质疑,而佣金费用支出以及渠道分成最终仍是由购房者承担。

过去的2022年,贝壳二手房业务以及新房业务均遭遇重挫。尤其是被视为贝壳重要增长点的新房业务,营收占比已经由57.55%降至47.22%,目前仍面临地产销售的不确定性以及与房企的应收账款压力。

今年年初,市场盛传中海地产有超过1亿元的佣金没有与链家结清。与此同时,链家则在App中下架了北京中海几乎所有的项目,要求经纪人不再为中海的楼盘带客。

根据后续报道,涉事双方均对此事进行了否认,“网传停止合作是个误会”。在这一“误会”背后,不难让人联想到开发商与中介商之间愈发微妙的关系。

针对过于依赖地产行业这一风险,彭永东在掌舵贝壳之后迅速提出了“一体两翼战略”。“一体”即房产经纪事业群,即二手房和新房的交易服务;“两翼”分别为整装大家居事业群与惠居事业群,代表着贝壳的新兴业务。其中,家装家居业务备受外界关注。

2022年4月,贝壳斥资24.89亿元完成了对圣都家装剩余49%股权的收购,圣都家装成为公司的全资子公司。并表之后,2022年贝壳家装家居业务实现营收50.47亿元,较2021年同期(1.97亿元)增长了20余倍。

然而,现在说家装业务成为贝壳的第二曲线仍然为时过早。一方面,从营收构成上看,2022年家装家居业务营收占比仅为8.32%。另一方面,贝壳想要在“小而散”的家装行业做出成绩,并不容易。

此外,贝壳选择家装业务,主要是看中了从房产交易到家装的延伸作用,但家装业务仍然对地产行业存在较大的依赖度。因此,贝壳进军家装短期或许可以促进营收的增长,却难以起到对冲主业风险的作用。

彭永东本人似乎对贝壳的未来颇为乐观,其在电话会议中表示,过去的两年行业面临了前所未有的挑战,而每一个冬天都会过去,春天也会如约到来。

然而,在地产弱复苏的背景下,贝壳遭遇重创的主业或有修复,但很难再回到此前的高增长态势。想要在竞争激烈的家装市场打开新的成长空间也绝非一日之功。扭亏为盈的贝壳虽然走出了至暗时刻,但春天似乎还远未到来。

【本文由投资界合作伙伴微信公众号:砺石商业评论授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。