3月30日早上8点,阿里巴巴集团董事会主席兼首席执行官张勇、首席财务官徐宏出席新组织治理结构电话沟通会。

阿里方面表示,所有的业务板块和业务公司里,除了淘宝天猫的商业集团之外,其他所有业务集团和公司未来具备条件的话,都可以独立融资、分拆和独立上市。而阿里巴巴集团作为控股股东,将继续发挥作用,在开始阶段控制每家公司的董事会,“但是我们的经营关系会从业务运营走向资产运营和资本运营”。

在此之前两天,张勇发出一封全员信,宣布启动阿里巴巴24年来最重要的组织变革。其中最重要的一项变化是,阿里将构建「1+6+N」的组织结构,1个阿里巴巴集团+6个业务集团(阿里云智能、淘宝天猫商业、本地生活、菜鸟、国际数字商业、大文娱)+N个业务公司(阿里健康、高鑫零售、银泰商业、盒马、夸克等)。6个业务集团和N个业务公司,都将成为单独的创业公司。

有人说,这是一次主动求变,也有人说,这是形势倒逼的组织先行。张勇则表示,这是一次“必要性更强,难度也更大”的变革。《天下网商》总结了多位受访者的回答,认为变革有内外两大方面原因:一方面,阿里需要根据自身大而复杂的现状做出变革举动;另一方面,来自于此前资本市场对阿里的低估。

从业绩表现看,变革前夕,阿里市值从将近9000亿美元的高点缩水了70%多,其核心电商业务面临京东、拼多多、抖音等新老对手的竞争与挑战,阿里云也从三位数高增长降至3%。连张勇本人也在2020年后,在内部反思阿里“大中台,小前台”的模式是否仍旧合适。

组织始终在为战略服务。调整生产关系以驱动生产力释放,又一次成了阿里的选择。

一家复杂多元的大公司,将处于不同阶段和赛道的业务拆分出来,有助于各个团队专注自身的核心业务,增加各个CEO的决策权,以便快速反应,增加市场竞争力。在这方面,谷歌已率先启动。

2015年,谷歌为自己创建了一家母公司“Alphabet”,又称为“伞形公司改革”——母公司以控股公司的模式运营,像一把撑开的大伞,网罗旗下众多子公司。其中*子公司“新谷歌”,仍保有搜索等最挣钱的核心业务。而那些与互联网关系较远、或者看起来更具“未来性”的业务,如研发核心部门Google X、风投业务Ventures与Capital以及研究如何延长人类寿命的子公司Calico等,则单独纳入母公司Alphabet中。

阿里做出了同样的选择。张勇在3月28日发布的全员信中表示,“让组织变敏捷,让决策链路变短,让响应变快,是这次变革的初衷和根本目的。”

“阿里组织变革的手术刀,在业内是公认的快。”英大证券首席经济学家李大霄对《天下网商》表示。

当然,阿里除了自身对“进”的需求,需要面临一个现实问题。这一两年里,一家港股或中概股公司的估值,已不由财报表现或业务基本盘决定,而是随着外部形势而波动——它们包括全球地缘政治格局紧张程度不断攀升的影响、中国宏观经济形势的变化以及政策监管影响。

种种因素下,不少分析师及投资人认为,阿里巴巴的价值被低估。

Harris Associates国际股票业务首席投资官大卫赫罗接受《巴伦周刊》采访时表示,“作为*的商务、金融服务和云计算公司,阿里巴巴目前市盈率仅为11倍,我认为宏观因素已经过度反映在了股价上。”

“阿里大约有24万员工,是腾讯的两倍,但市值只有腾讯的一半。这一次的组织设计,有点像谷歌公司设立Alphabet,希望能够成为阿里巴巴发展的推进器。”知名数字经济学者刘兴亮在朋友圈发文。

而此次阿里变革,或许能让“新阿里”获得重新估值的机会。多名经济学者和券商从业人员都对《天下网商》表示,业务分拆对阿里是重大的利好消息。

张勇宣布变革次日,阿里巴巴美股(BABA.US)大涨14.25%,报98.390 美元;阿里巴巴港股大涨12.52%,报94.800 港元,中金发布研究报告称,予阿里巴巴(09988)“跑赢行业”评级,目标价137港元。

阿里对内“动刀”并非首次,但这回动作之大,引发外界高度关注,疑问也随之而来。《天下网商》结合3月30日阿里新组织治理结构电话会信息,采访经济学者李大霄、余丰慧,资深企业顾问林恒毅,以及证券业内人士黄德几等,对以下问题做出解析:

如果说“老阿里”的估值被低估了,新阿里值多少钱?

阿里员工们最关心的问题,下一个具备上市条件的子公司会是谁?

回归问题根源,阿里为什么对自己动刀?

阿里巴巴集团全面实行控股公司管理,具体如何?

01、“新阿里”值多少钱?

2020年投资者日期间,时任阿里巴巴集团首席财务官武卫公开表示,“根据分类加总估值法,市场对集团总体业务中的诸多业务板块并未赋予应有的价值,无论是核心商业中的新业务,还是云计算,以及在被投资公司中的股份价值,这些并没有计入阿里当前应有的市值内。”

言外之意,是资本市场低估了阿里的市值。过去24年,阿里业务渐趋复杂。但各大券商在研报重衡量阿里估值时,主要考量的是其核心商业与云计算板块。

如今1+6+N的格局下,一个阿里巴巴将变成一群阿里巴巴,每家公司都会有不同的估值。做个不科学的测算,撇开各个业务板块的协同效应,只是简单将各家子公司的估值相加,“新阿里”值多少钱?

先看比较成熟的淘宝天猫商业版块,根据国金证券研报,淘宝天猫+国内批发在内的核心商业交易业务是阿里的现金牛,总体估值为38781亿元。盒马、银泰的新零售业务处于培育期,估值约为842亿元。

稳定盈利的云业务也被寄予厚望。在市场上,阿里云稳居全球云服务市场前三、亚太*。高盛、摩根大通等多家机构曾在阿里巴巴发布2020年Q1业绩后,将阿里云估值上调至千亿美元以上。国金证券则参考云计算行业估值水平,测算出阿里云价值2836亿元。

此外,国金证券还指出,阿里旗下增速最快的板块之一菜鸟估值近1223亿元,国际数字商业版块估值377亿元,包括饿了么和口碑在内的本地生活估值近1011亿元,大文娱版块估值118亿元。

尽管过于简单直接,但不失为一种参考——现有子业务估值相加,“新阿里”将价值45188亿元,是目前阿里市值的三倍左右(目前阿里市值2544亿美元,约合17500亿元人民币)。

02、预测:谁会成为*上市的业务集团?

目前,阿里旗下的高鑫零售、阿里健康、阿里影业都已独立上市。阿里云、Lazada也曾传出考虑单独上市的消息。

这些拆分出的子公司,谁有可能最快单独上市?

不少业内人士将阿里此次业务拆分对标谷歌的造伞之举,阿里的中国商业板块的地位看起来也和谷歌最挣钱的搜索业务类似——它们都是集团现金牛,为整个集团贡献了营收约60%的营收。但有经济学者对《天下网商》表示,中国商业板块和旗下零售业务,尤其是淘宝,独立上市的可能性并不高,而像盒马、lazada等已经进行独立核算的子公司或业务,以及在技术上较利于短期单独上市的业务集团,尽管还没有明确的上市时间表,但有更大单独上市的可能。

今早的电话会信息,也部分印证了该学者的这一判断。徐宏表示,除了淘宝天猫的商业集团之外,其他所有业务集团和公司未来具备条件的话,都可以独立融资、分拆和独立上市,准备好一个上一个。

而在黄德几看来,菜鸟在未来有机会首先分拆上市。*,因为其发展速度亮眼,阿里2022年财年第三季度(2022Q4)财报显示,菜鸟营收同比增长27%,蝉联集团*。第二,菜鸟业务逻辑相对比较简单。第三,于2021年5月28日在港交所挂牌上市的京东物流也是个先例——它是继子公司“京东健康”分拆独立后,京东集团旗下第二家分拆上市的公司。

阿里云也是备受资本市场期待的业务。港股专家刘兆祥预测,考虑到目前港股上市条例日益宽松的趋势,阿里云服务有可能先在今年底独立上市,再逐步释放其他业务潜力。

这些业务板块将会在哪个资本市场上市?

李大霄判断,在推行注册制的A股和港股上市的概率远远高于美股。

而相比之下,目前港股拆分规则相对较为明确。比如港交所在审批分拆上市申请时,会特别关注母公司是否保留足够的业务及相当价值的资产,其剩余业务是否仍然满足港交所对上市的要求(包括盈利及市值要求)。

毕马威一份报告也提到,香港上市公司分拆业务到境内上市,已经成为新概念或新兴行业的一个大趋势。于企业而言,一方面,企业受惠于境内上市的高市盈率,可以获得更高的估值;另一方面,母公司通过继续控制新公司分享分拆上市带来的商业效益,进一步推动母公司的股价。据报告,2020年初至2021年11月,共有17家香港上市公司分拆业务单独上市,其中新公司首发市盈率高于母企市盈率5倍或以上的约有8家。

今早电话会上,阿里方面表示,其他五大业务集团的上市地点是否依然选择香港,需要进一步的评估。

03、阿里为什么要分拆?

不止阿里,最近几年,不少中国互联网企业也开始探索分拆上市这一模式,以保持组织的活力和竞争力。

京东采取的是孵化业务公司上市的路径,旗下京东物流、京东健康、达达集团已经分拆上市,此外,十年三度更名的京东科技也已经为上市努力了两年多;百度陆续拆分过小度科技、昆仑AI芯片等业务;2021年,字节房地产业务“幸福里”引入外部战略股东,字节汽车、教育等垂直业务都有分拆意向;2021年5月26日,网易将旗下移动音乐业务部门“网易云音乐”分拆独立……

此外,比亚迪拆分子公司BYD半导,华润集团旗下的华润电力筹划划分拆华润新能源到A股上市,海康机器人的上市申请获深交所受理,或将成为海康威视旗下继萤石网络后的第二家子公司上市企业。

一般来说,一家上市公司要分拆子业务,往往是通过分离估值较低的业务板块,提高公司估值,放大股东价值。而拆分出来的独立公司,则可以获得更大灵活性,专注于各自核心业务。在资本运作层面,独立公司也可以根据各自业务需要和优先事项采取不同的资本政策,从而获得*的资本成本,更自由地拓展融资渠道。

“许多民营大企业都有大公司病的困扰,阿里首先谋变,成立了六大组织。”经济学家、财经金融评论家余丰慧向《天下网商》表示,阿里此次组织治理变革,与张勇多年布局多元化治理和经营责任制,力倡“敏捷组织”的整体逻辑一脉相承。

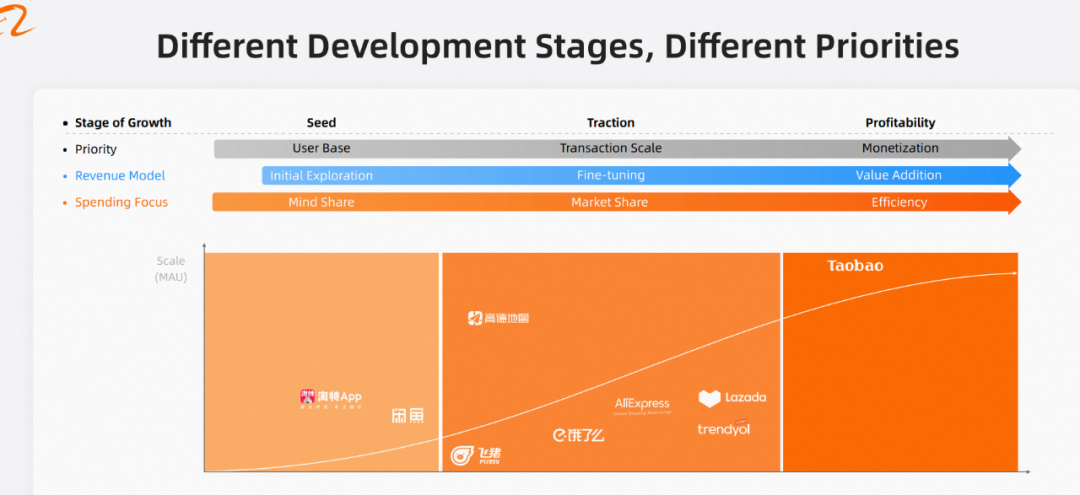

互联网怪盗团曾表示,阿里巴巴是业务最多元、也最复杂的中国互联网公司。首席财务官徐宏也曾在2021年底的投资者大会上,将阿里各个业务分成三个成长阶段:播种(Seed)、壮大(Traction)和盈利(Profitability)阶段。其中,以淘宝天猫为代表的电商业务已进入成熟的盈利期;饿了么、高德,以及速卖通、Lazada等跨境电商业务尽管在市场上占据一定份额,但前头仍有可赶超的对手;夸克、瓴羊等创新业务则刚刚起步。它们所处产业、赛道不同,生命周期也各异。

截图自2021年底阿里投资者大会

2020年,张勇就在内部多次提出,以阿里的体量和复杂程度,任何一刀切的策略都是极其有害的。多次对低效与组织僵化的现状进行反思后,张勇开始推行多元治理结构下的经营责任制,让各业务负责人自己算好账。他认为推行经营责任制的作用是让业务在经营和资源上更好闭环,本质是 “让参与业务的各方能更好取舍”。去年初 CTO 线管理大会上张勇说道:“把大锅饭的锅变小,每个人一口锅,清清楚楚。锅里就这点米,就这点水,就煮出来这点饭。”简言之,每个业务按照自己独立的经营策略跑起来,自己决策,自己承担责任,而不是“缺资源,问集团要,做市场决策,听集团的。”

“组织变动后,原来这些独立公司事无巨细,得通过逍遥子同意,现在自己就可以做主了。相当于审批链条变短了,决策权增加了,反应速度更快,可以获得更大的市场竞争力。”李大霄表示。

据了解,两年前,阿里就在为此刻的拆分铺路。2021年底,阿里宣布由原来的大中台战略升级为多元化治理,重新成立中国数字商业、海外数字商业、本地生活、阿里云智能四大业务板块。同年的阿里巴巴投资者日,阿里财报也将原本的“商业分部”进一步拆分成“中国商业”、“国际商业”、“本地生活服务”、“菜鸟”四个部分,提供更精细报告来反映业务最新进展。武卫对投资人表示,“方便各位更好地分析,并将它们与各自的同业公司作比较”,并表示“今后部分业务也可能获得自己的外部融资机会。”

从企业价值的角度,分拆上市的吸引之处在于可以释放拟分拆业务的潜在价值,达致股东利益*化。从阿里股票这几日在美股与港股市场的表现来看,显然资本市场十分欢迎这场变革。

余丰慧认为,此次拆分有助于阿里现有股价上行。“对于资本市场是重大利好,恢复投资人的信心。更为重要的是,拉动投资人对新科技,新经济和新金融等领域的信心。”

04、拆分后,六大子公司和阿里巴巴集团是什么关系?

“孩子大了,还是要走出去,去独立面对市场。阿里巴巴集团更像一个大底座,来给他们做好支撑。”张勇这么描述子公司与阿里巴巴的关系。

具体来说,阿里巴巴集团会更像一个相对超脱的控股集团,运营重心会从具体业务抽离出来,将精力更多投向投资、创新、孵化。而独立出来的“孩子们”则会成立各自的董事会,实行董事会领导下的CEO负责制,业务自主决策权将大大加强,每年的业务规划、市场响应、预算、薪酬福利都将自己决定,独自面向市场。

据《晚点 LatePost》此前报道,张勇可能会加入部分子公司的董事会,但目前这些公司的董事会人选暂未确定。过去几年,张勇已经退出滴滴、微博等阿里投资的公司的董事会,目前也不在阿里控股的独立上市公司大润发和阿里健康董事会之列。

如何理解阿里作为母公司的“超脱”式控股?

港股专家刘兆祥综合多方分析估计,六家子公司未来如果独立上市,初期阿里可能会保持75%-80%的持股比例,此后视情况逐渐减持至55%-60%,但仍然拥有控股权。

此次组织拆分引人关注的另一个话题,是六家子公司在未来独自上市的前景。张勇在接受媒体采访时表示,“与其把阿里多样化的业务放在一个锅(指上市载体)里,还不如一个业务具备了条件,就果断让它单独面向资本市场。”

2004年,支付宝从淘宝剥离,成为一家单独的公司,之后长出了蚂蚁集团。2011年6月,淘宝网一拆为三(一淘网、淘宝网和淘宝商城),由此长出了天猫。2012年7月,阿里推出“七剑下天下”,由此长出了阿里巴巴的外部电商生态。

有业内人士表示,阿里巴巴这次改革是一次对自己的革命,是对超大型公司如何更好治理的又一次重要探索。如果这条路行得通,可能产生“组织一变天地宽”的效果,创生新的天猫、阿里云。

“我为阿里向内开刀的勇气点赞,这也给那些勇于求变的公司树立起一个榜样。”李大霄表示。

【本文由投资界合作伙伴天下网商授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。