平平无奇的瓶装水,激荡起多少造富浪潮。

在一档节目中,娃哈哈创始人宗庆后和福耀创始人曹德旺,展开了一场颇具火药味的对话。台上的宗庆后称做矿泉水没利润,根本不赚钱。台下的曹德旺“怼”道,做矿泉水就是空手套白狼,要赚死了,*的成本就是瓶子,宗庆后无奈地笑笑。

水到底赚不赚钱,宗庆后和农夫山泉创始人钟睒睒两位首富最有发言权。2012年,宗庆后靠卖水再次成为中国内地首富,风头压过一大批互联网大佬。十年后,在去年的福布斯中国内地富豪榜上,钟睒睒以623亿美元的财富值蝉联榜首,排在后面的是字节的张一鸣、宁德时代的曾毓群。

一代新人换旧人,首富位置上的大佬换了又换,到头来竟然还是来自水市场。而在这片肥沃的掘金地上,农夫山泉的市场份额也早已超过“前辈”娃哈哈。

掉队的态势,让娃娃哈危机感倍增。在前不久的娃哈哈集团2023年全国经销商大会上,宗庆后表示“现在开始就要全面铺货,按量少面广的原则进行铺货。积极动员原来销售纯净水的客户销售苏打水、氧世界等3元水”,直言要“恢复水的市场”。

看来今年娃哈哈想要在水市场上打一场翻身仗。

然而,这片市场早已换了天地。一方面,品牌对于竞争的推动作用,开始大于渠道。另外,新秀老将纷纷开启混战:今麦郎最近表示将推出高端瓶装水,元气森林已经孵化出*天然水新品,蜜雪冰城上市了“雪王爱喝水”瓶装水......赛道上的贴身肉搏愈发白热化。

那些掉队的老将该如何东山再起?那些入局的新手又该如何竞速突围?

01 高频和高利:瓶装水的掘金地

宗庆后曾说过,饮料行业不过时,永远是朝阳产业。

在进入不确定性的周期时,许多行业都会随着经济的起伏而波动,不过饮料行业凭借极强的刚需特性几乎没有弹性,很少出现比较大的波动。

在饮料行业当中,水又是一种需求量很大、复购率很高的产品,瓶装水行业被当做“永远是刚需”的“日不落”行业。2007年~2017年间,瓶装水消费量增长92%,同期所有软饮料的消费量仅增长24%。

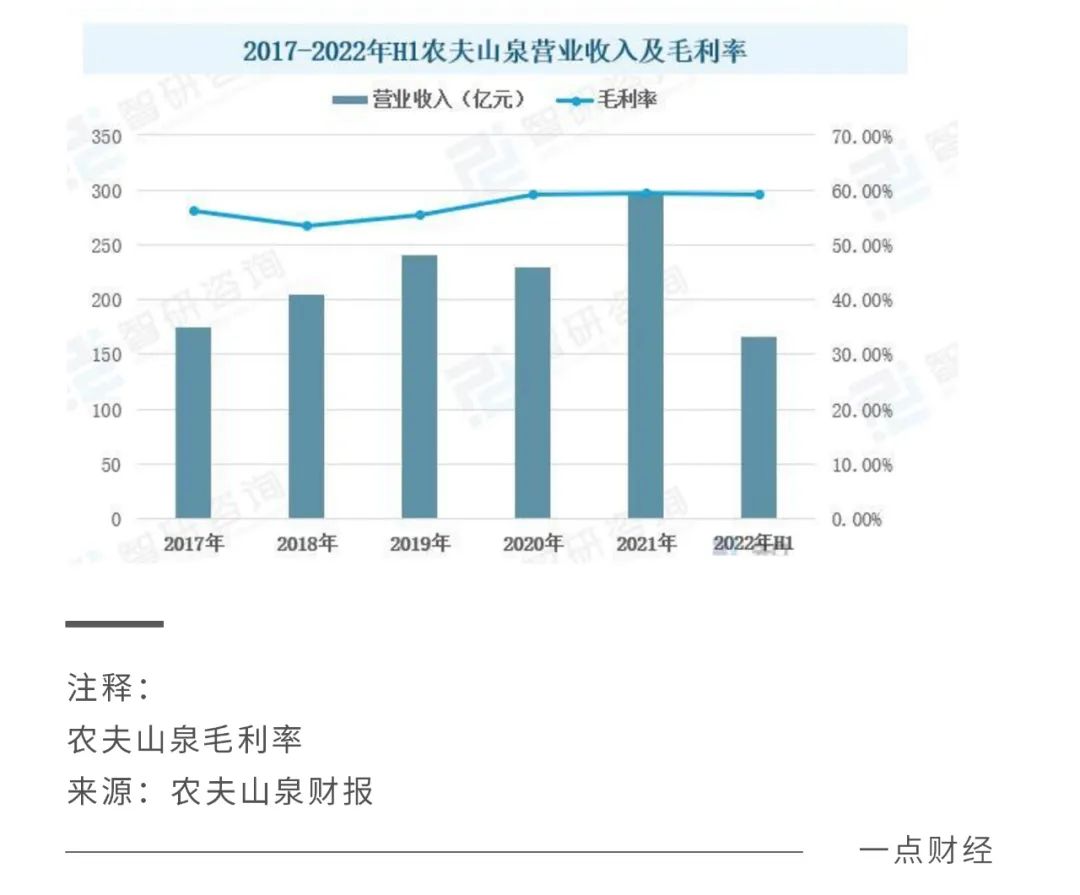

更为关键的是,瓶装水不仅需求高频,而且盈利能力强劲。头部玩家农夫山泉2022年上半年财报显示,其毛利率高达59%,这个数字在食品饮料行业中几乎只逊色于酒类。

既是高频刚需,又是强劲盈利,由此催生了庞大的水市场。中研产业研究院数据显示,我国瓶装水市场规模在2021年已达2349亿元,预计在2025年能够突破3000亿元规模。市场研究机构Zenith Global称,瓶装水将成为饮料领域*的品类,取代全球所有其他软饮料。

巨大市场空间的牵引之下,娃哈哈提出恢复水市场在意料之中。

在这片掘金地上,娃哈哈以前是雷打不动的*,然而如今被后来者不断反超。欧睿国际数据显示,2017年至2022年间,瓶装水若按销量的市场份额排名,前五分别是农夫山泉(12.2%)、怡宝(8.3%)、景田(5.3%)、康师傅(3.2%)、娃哈哈(2.2%)。

从市场份额的趋势看,农夫山泉、景田都处于增长状态,怡宝、康师傅、娃哈哈都在下滑。其中,娃哈哈的降幅比较大,这也难怪宗庆后喊出要恢复水市场。

如何恢复水市场?就具体的产品动作来看,娃哈哈把重心从相对便宜的纯净水,转向价格在3元的苏打水和氧世界,往高端化的山头上进攻。

高端化既是行业的普遍现象,也是娃哈哈打响翻身仗的重要途径。

虽然瓶装水行业自身划分为矿泉水、天然水和纯净水三大类,但在消费者那里,大多数都是按照价格来划分。里斯咨询在报告中称,中国瓶装水消费市场的格局正从金字塔型向纺锤型演变。说白了,就是原来整个瓶装水呈金字塔型,1元水的市场*,随着价格增加市场减小。未来1元水会逐渐萎缩,中间的2元水、3元水会成为*的市场,4元水则还在起步阶段。

其实从我们消费者的直观感受也能发现,十年前1元的瓶装水还是主流,现在普遍是2元或者3元。那些高端品牌的瓶装水如百岁山、昆仑山等等,从4~10元每瓶的价格开始下探,纺锤型的行业格局逐渐显现。从整体市场情况来看,目前“3元水”混战中已有娃哈哈、农夫山泉、元气森林、百岁山等品牌。

为什么会发生这种行业格局的演变?

首先是成本原因。

从生产端来看,现在各项成本都在上涨。如果继续保持低价的1元水,利润空间被不断压缩,很难再维持下去。根据农夫山泉的招股书可以发现,瓶装水销售成本主要由原材料及包装材料构成,其中原材料占比*。而在原材料成本中,主要是生产瓶身的PET成本。2021年,PET成本较上一年高出了30%-40%。

不断增加的成本,把瓶装水厂商推向高端化,挖掘更多的盈利空间和增长引擎。东兴证券指出,凭借高定价,高端瓶装水的毛利率是普通瓶装水的六七倍。

其次是消费升级浪潮的兴起。

近些年,消费升级的浪潮早已涌向多个消费领域。现在一些瓶装水消费者,极为关注“*”等健康概念或者外包装的精致感,一些低价的纯净水不再被他们所接受。这意味着瓶装水厂商必须在升级浪潮中,通过高端化推出新功能来满足消费者需求,防止被消费者抛弃。

对于娃哈哈来说,自己在瓶装水市场已经掉队。往高价走既是顺应潮流,也是寻找新的市场空间。

02 高端化秘钥:品牌还是渠道?

尽管高价的山头风景宜人,但也没那么容易攻上去。

高价瓶装水虽然毛利高,但是单瓶利润依然相对较低。要取得更大盈利空间,就得靠规模效应。

要产生规模效应,有两条路径。其一是渠道先行,就是尽可能地把渠道铺开,让产品覆盖更多的区域形成规模化。此时,边际效益提升、边际成本下降,赚钱速度会越来越快。

其二品牌先行。通过品牌策略先打开知名度和人气值,不断吸引新消费者,同时通过渠道网络进一步稳固流量。这种策略,能真正将短暂的爆品变成可持续。

娃哈哈采用的是哪种路径呢?其官方的说法是“全面铺货,按量少面广的原则进行铺货”。据悉,娃哈哈计划2023年再投放2.2万台冰柜,渠道规模进一步扩大。

也就是说,今年娃哈哈力图通过渠道先行的策略,来打响水的“翻身仗”。事实上,渠道一直是娃哈哈的优势所在。此前,其打造的“联销体”编织出一张覆盖近万名经销商、数十万家批发商、数百万家销售终端的超级网络,密密麻麻地连接着全国各个区域。

但是,在高价的瓶装水领域,渠道真的有管用吗?

农夫山泉过去的战斗经历告诉外界,也许并不管用。2015年,农夫山泉就在其庞大的渠道网络里,上架了玻璃瓶装高端水、婴儿水以及学生高端水等三款高端水产品,其中玻璃瓶装高端水卖到惊人的30元。

然而,这三款高端水产品的表现却并不出色。核心原因在于,农夫山泉自身2元水的普通客群,是价格敏感型消费者,并没有跟高端水的目标客群形成重合,渠道没能发挥出优势。

最近,农夫山泉似乎采取了另一种方式提高价格。今年2月,业内流传农夫山泉计划提高杭州市19L桶装水的售价,由此前的20 元/桶提高到22 元/桶,涨幅达10%。桶装水是消费者黏性最强的品类之一,厂商有更大的议价权,在这个品类上提价可以减少顾客流失,是一种较为稳妥的做法。

事实上,瓶装水的高端化,关键是品牌先行,其中的核心是体验认知。

提到高端化,大部分消费者都会想到百岁山,那句“水中贵族百岁山”的广告词已经深入人心。百岁山是娃哈哈、农夫山泉之后的入局者,一开始也反响平平。后来其瞄准中高端瓶装水的市场空白,避开了同质化竞争的主战场,杀出一条突围之路,紧接着通过“水中贵族百岁山”的广告语锁定消费者心智,并通过多个有质感的广告加深消费者印象。

整体上看,百岁山是用文化来加强消费者黏性,让他们感觉自己购买的产品物有所值甚至物超所值。正如百岁山背后的品牌操盘手周敬良所言:“我们卖的不仅仅是水,还有文化!”

如果只是提价而不是提升品牌调性,非但不会获利,反而还会反噬自己。康师傅曾在2018年将包装水从1元推入2元时代。结果到2019上半年,康师傅包装水营收大幅下滑34.79%,销量市占率仅为5.4%。这是因为在消费者的心智中,康师傅就是处在1元水的梯队。猛然涨价,消费者难以接受。

同样的,娃哈哈近些年痴迷于搞多元化,却模糊了消费者心智中的定位。而且这些多元化大多以亲民风格为主,并没有提升品牌的高端化调性和消费者体验。如果贸然推出高价产品,消费者不一定能买单。

瓶装水厂商应该牢牢记住这样一条竞争法则:

三元以下的注重价格,三元以上的讲究体验。

03 可口可乐:瓶装水的价值范本

瓶装水中有一个特立独行的存在,就是冰露。

别人都在纷纷涨价进军高端化,它保持二十年不涨价,始终卖1元钱。更为魔幻的,在如此激烈的竞争中,冰露竟然屹立不倒。虽然市占率比不上农夫山泉、娃哈哈等品牌,但一年依旧可以畅销几十亿瓶,日子过得也算滋润。

这着实让其他力图进军高端化站稳脚跟,结果反噬自己的瓶装水厂商有些尴尬。事实上,冰露能够“反高端化”是因为有两大法宝护航。

首先是成本控制。它做的是矿物质水,而不是天然矿泉水,因此不需要花费巨大成本去寻找矿泉水源地。另外,它在水瓶的制作上采用了更少的原材料和更轻薄的瓶身,压缩了成本中的大头。

更为重要的是,它有一个好“靠山”,就是可口可乐。

做1元瓶装水的厂商不在少数,而且成本也控制的很好,但很多都没能像冰露一样抗住生存压力,只能往高端化走。主要是因为冰露是可口可乐旗下的瓶装水品牌,渠道和品牌优势非常明显,尤其是品牌为冰露印上了天然的背书。

在百岁山、农夫山泉推出各种高端化的广告加深消费者信任感时,冰露仅亮出可口可乐这块金字招牌就已经实现目标了,即便它只是1元的低价水。

进一步延伸思考,为何在可口可乐的品牌加持下,低价的冰露就能卖的好?可口可乐在品牌上做对了什么?这对于主动或者被迫进军高端化的瓶装水厂商,都具有价值启示。

“没有哪种商品,在满足公众偏好方面建立如此稳固的地位。”在1996年致股东信中,巴菲特这样介绍他的投资得意之作可口可乐。

可口可乐作为一家超百岁的、基业长青的饮料品牌,在这条长赛道上始终满足着公众偏好。在不同的时代,可口可乐的品牌形象、产品口味、外包装、瓶身材质和形状等方面,始终贴合和引领着大众喜好,尤其是年轻人的口味。

事实上,品牌策略就是与遗忘做斗争的过程。可口可乐通过迭代的品牌策略,始终没有被年轻消费者遗忘。即便它没有走高端化,但也能让更低维的子品牌冰露具备极强的品牌信任感,实现屹立不倒。

这也是娃哈哈急待补上的一课。宗庆后曾正面提及娃哈哈存在的问题,表示娃哈哈现有的包装、口感不适合市场需要,“年轻人的消费观念是喜欢就好,包装漂亮、概念健康就会吸引他们购买,但最后还是要靠质量才会变成我们的消费者。现在已在大力改进,争取消费者的喜爱”。

现在瓶装水厂商的新动作,大多聚焦“高端化”赛道,涨价形成“高价格”,最终挖掘“高利润”。短时间内,“三高”是应对竞争加剧、行业压力的法宝。

但是长期看,随着市场天平偏向消费者,厂商不能只考虑盈利,还是得向饮料品牌的祖师爷可口可乐学习,通过品牌塑造和迭代在消费者心智中建起极强的认知,才能在竞争中占据主动地位。如此一来“三高”才能真正发挥出效果,从而应对行业波动、穿越周期。

从高价化到高端化,还有很长一条路要走。

【本文由投资界合作伙伴一点财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。