不仅看数量,还要看质量。

2022年年报季现已收官,A股上市公司区域版图正式刷新。

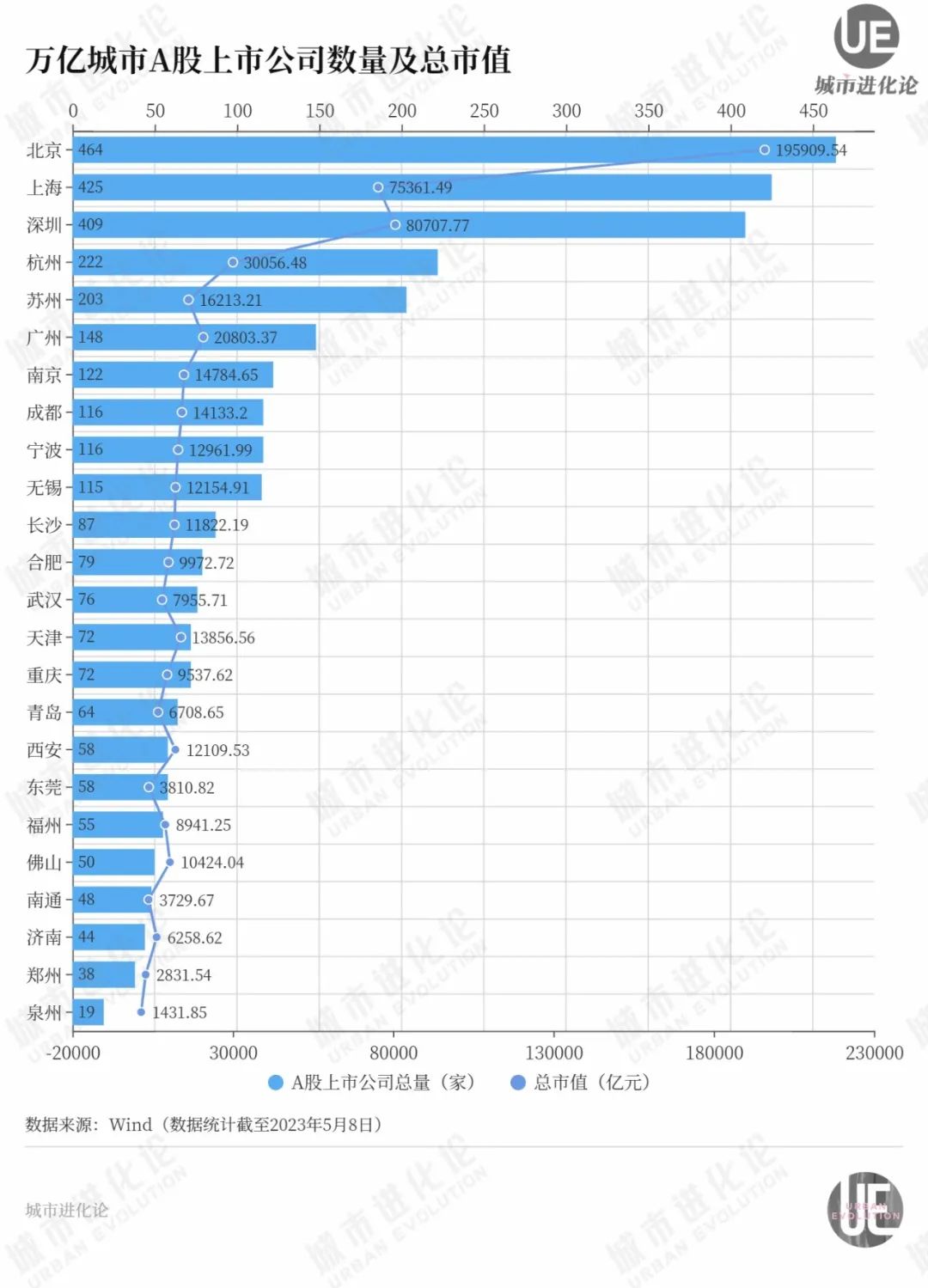

上市公司作为市场经济的主体,在资源配置等方面发挥着越来越大的作用。Wind数据显示,截至5月8日,24座万亿城市上市公司数量达3159家,占总数逾六成。

北京、深圳、杭州、广州、苏州、南京、成都、天津、宁波、无锡上市企业数量均在110家以上。这些城市也是新增上市企业的主要瓜分者,2022年以来新增上市企业均在10家及以上。

与此同时,合肥、东莞、西安新增上市企业也超过10家,成为资本市场上的新兴力量。不过,武汉、青岛等增速趋缓,新增上市企业均仅有5家。

资本市场的实力并非仅有企业数量,更重要的是企业规模和发展潜力。从上市公司总市值来看,北京、深圳、上海、杭州、广州等14座城市已经成为资本市场上的万亿版图,合肥、重庆也已然万亿在望,是其中的佼佼者。

放在更大的范围来看,哪些万亿城市在资本市场版图上率先晋位?哪些城市上市企业盈利能力最强?

01

头部阵营:京沪深领跑,杭苏超两百家

从A股上市公司数量上来看,京沪两地已经分别突破464家、425家,是全国上市公司数量最多的城市。

其中,北京的突出特点是,央企、国企较多,国防军工、通信、金融、计算机、传媒、生物医药企业十分集中。比如,金融领域有中国银行、工商银行、建设银行等10家上市银行,生物医药领域有国药股份、中国医药等40家上市药企,电信领域坐拥中国移动、中国联通、中国电信三大电信巨头。

这些数量庞大,体量惊人的龙头企业支撑起北京19.59万亿元的总市值,甚至超过上海(7.54万亿元)、深圳(8.07万亿元)、杭州(3.01万亿元)上市企业市值的总和。比如,工商银行、中国石油、中国农业银行等总市值均在万亿元以上。

与之相比,上海上市企业也达到425家,主要集中在医药生物、汽车、房地产、电子、化工等领域。在生物医药领域,有上海医药、复星医药等31家上市药企,汽车领域有上汽集团、华域汽车等18家上市车企。

不过,其与深圳在资本市场并未拉开明显差距。截至目前,深圳上市企业数量达409家,与上海仅仅相差16家。倘若从总市值来看,深圳甚至还要*上海5000余亿元。

这主要体现在龙头上市企业的差距,上海市值2000亿元以上的企业有5家,包括东方财富、交通银行、中国太保、浦发银行和金龙鱼,而深圳则有8家,其中招商银行、中国平安、比亚迪市值都在4000亿元以上。

尤为值得注意的是,北上深三城分别是北交所、上交所、深交所的“主场”,金融对于实体经济的赋能作用日渐凸显。比如,截至一季度末,北京的北交所上市企业已经达到16家,公开发行融资40.36亿元。

南开大学金融发展研究院院长田利辉此前分析,上市公司数量折射出不同省份、地区经济发展的情况和投资吸引力。作为融资和优化配置的市场化平台,区域经济的高质量发展离不开资本市场的助力。

从这一维度来看,上市公司数量前十阵营中,上市公司数量与经济总量的排序基本一致。不过,杭州、苏州和南京的上市公司数量表现相比经济表现更为亮眼。在京沪深之外,杭州与苏州构成第二梯队,上市公司数量均在200家以上。

除此之外,广州、南京、成都、宁波、无锡A股上市企业数量也均在100家以上,与前述城市一同构成万亿城市A股版图中的“前十阵营”。从2022年以来,10座城市新增上市企业数量均在10家及以上,短时期内地位无可撼动。

02

腰部格局:东莞增量*,合肥反超武汉

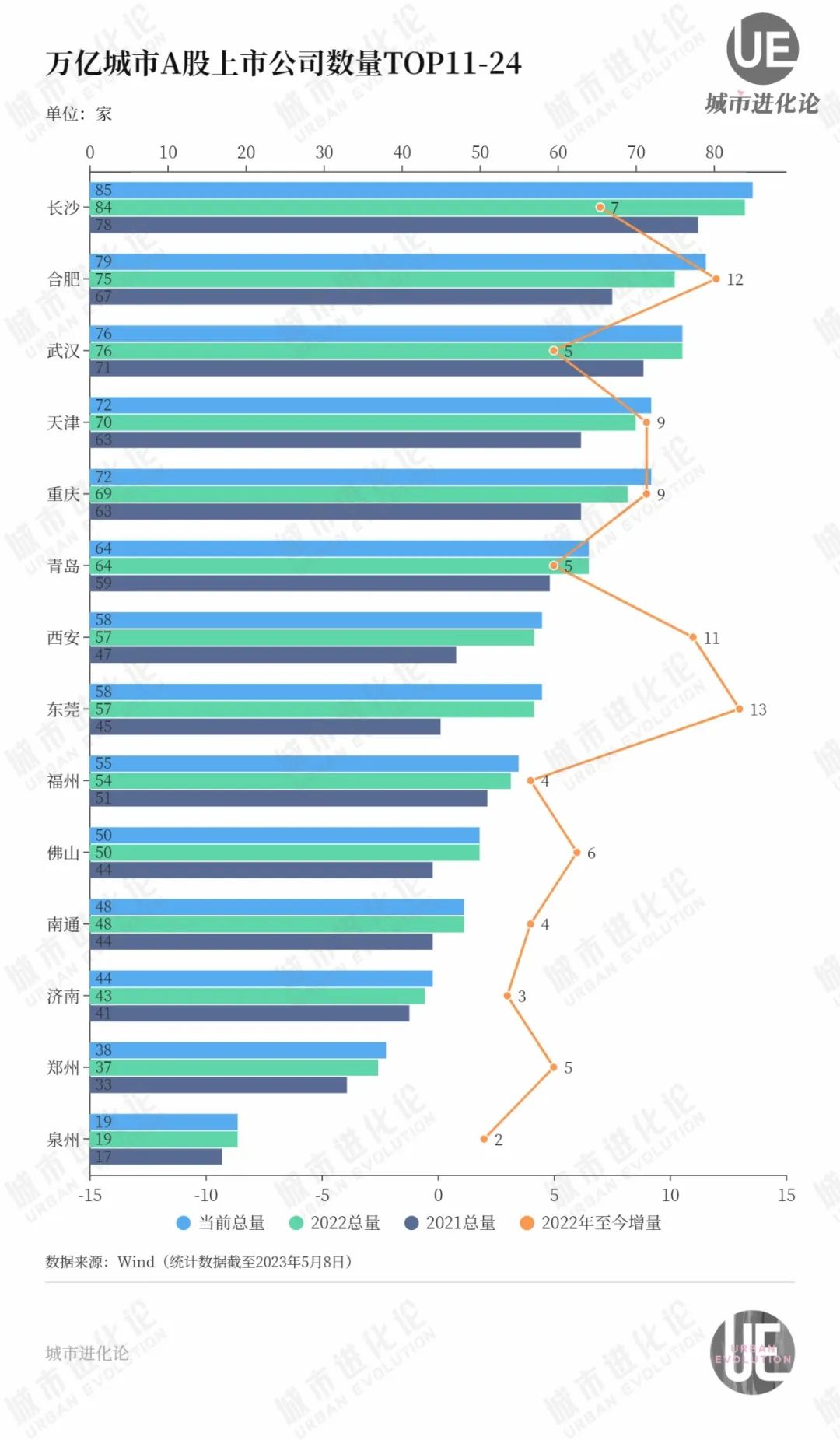

相比头部城市的“强者愈强”,A股上市公司数量在腰部城市身上的竞争态势更为激烈。从增量来看,2022年以来合肥、东莞、西安分别为12家、13家、11家,成为腰部格局的搅动者。

2021年合肥A股上市公司数量为67家,距离排名第11位的长沙差11家,距离排名第12位的武汉差4家。不过,凭借亮眼的增量,目前合肥已经反超武汉3家,并且将与长沙的差距追至6家。

5月5日,国内第三大晶圆厂、市值380亿的晶合集成登陆上交所科创板,成为安徽历史上*IPO。就在同一天,合肥芯谷微电子股份有限公司又向上海证券交易所递交招股书,准备在上交所上市。这一度引发全国媒体广泛关注,被解读为“最牛风投城市”传奇继续。

值得一提的是,2023年以来,合肥已经有龙讯股份、华人健康、颀中科技、晶合集成4家新增上市企业——这一战绩跟A股第三城深圳相当。更为重要的是,4家企业中,3家涉及半导体相关领域,显示出合肥在新兴产业领域强劲的实力。

在合肥之外,西安、东莞是A股腰部版图中的耀眼新星。2021年,西安、东莞上市公司数量分别为47家、45家,排在全国第18、19位。对比青岛(59家)、福州(51家)均有不小的差距,不过凭借过去一年多的亮眼增量,目前已经双双完成对福州的逆转。

截至目前,西安、东莞A股上市企业数量均为58家,超过福州成功晋级。与此同时,二者跟青岛的差距缩小至6家,大有赶超之势。今年以来,东莞的电动车企业绿通科技、西安的新材料企业北方长龙已经先后登陆资本市场,但是青岛依然颗粒无收。

经济学家宋清辉向城叔分析,当前资本市场对企业、产业和城市经济的发展带动作用越来越强,也备受各地重视。近两年来合肥、西安和东莞等城市上市企业增长迅速的背后,一方面是营商环境的持续提升,包括培育上市企业的针对性政策有力,不仅激发出企业活力,更增强了城市的软实力;其次,它们本身产业链相对完善,具备良好的发展潜力和空间。

在合肥、东莞和西安加速起跑的同时,天津、重庆、长沙的新增上市企业数量也分别达到9家、9家、7家,增速尚可。相比之下,武汉、郑州等经济强市的表现并不如意,2022年以来增量均只有5家,面临“追兵渐近、标兵渐远”的形势。

截至目前,武汉、青岛和郑州A股上市企业数量分别为76家、64家、38家。眼下,这些城市均已经提出“十四五”争先进位的目标——

根据规划,武汉要在近三年力争每年新增境内外上市企业15家以上,2024年全市上市企业达到143家;青岛2023年将力争新增上市及过会企业10家以上,继续保持企业上市快速发展态势,在北方城市资本市场上争先进位;郑州计划利用5年时间(2022-2026),实现境内A股上市公司数量翻番,达到66家。

03

盈利能力:天津福州领跑,南通*

对区域经济发展而言,上市公司的数量反映资本市场的规模,而其盈利能力则反映资本市场发展的质量和水平。在推动资本市场高质量发展的过程中,上市公司的治理水平和盈利能力尤其重要。

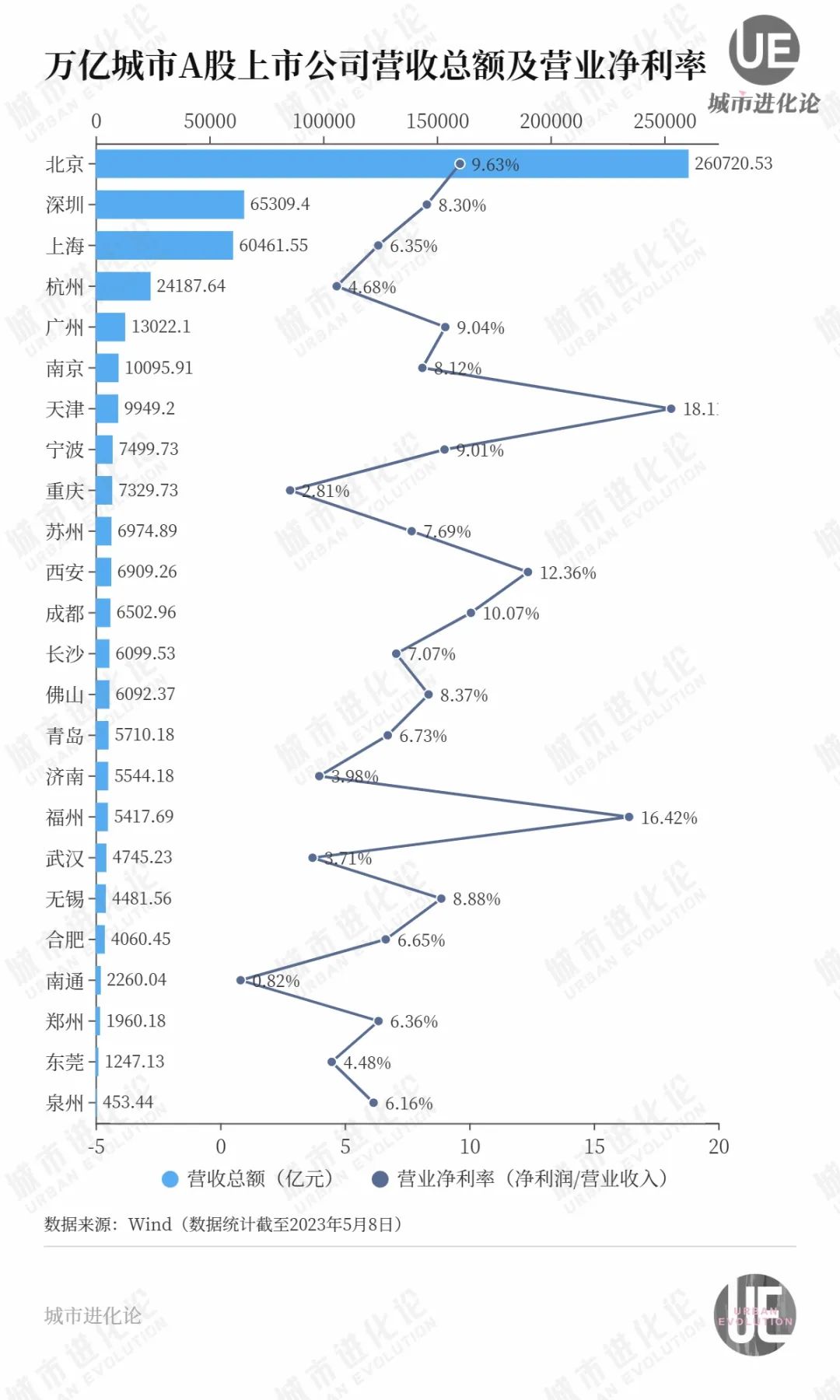

倘若选取营业净利率(净利润总额/营收总额)指标来衡量24座万亿城市上市企业的盈利能力,则会发现上市企业数量乃至营收总额规模跟盈利能力并非一一对应。

从营收规模来看,2022年北京、深圳、上海、杭州4座城市在万亿元以上;从净利润来看,仅有北京上市企业净利润过万亿,深圳、上海、杭州均在千亿级以上。

具体到营业净利率,北京、深圳、上海、杭州分别为9.63%、8.30%、6.35%和4.68%。在A股上市企业数量最多的4城中,北京营业净利率最高,杭州营业净利率*,这也反映出二者上市企业整体盈利能力的差异。

其实不难理解,北京大型央企、国企占比较高,而杭州则是民营企业发达,中小企业为主,整体盈利能力远不及前者。从净利润排名前十的企业来看,北京一半企业营业净利率都在30%以上,而杭州仅有3家在30%以上。比如,北京的工行、建行、农行、中海油等营业净利率均在35%以上。

从更大的范围来看,天津、福州、西安、成都营业净利率均超过10%,领跑24座万亿城市。其中,天津、福州上市企业营业净利率更是高达18.11%和16.42%。即便上市企业数量并不占优,但是盈利能力指标上确实一骑绝尘。

为什么会产生这样的“反差”?

我们拆解天津的上市公司年报,从全球航运巨头中远海控的身上找到了原因。2022年,其实现营收3910.58亿元、净利润1313.38亿元,分别贡献天津当年上市企业总营收的四成,净利润的七成。更为关键的是,这家航运巨头营业净利率高达33.6%,对全市上市企业整体盈利起到强劲的带动作用。

与此同时,营业净利润排名较高的福州的兴业银行、西安的陕西煤业也起到类似的带动效果。在衡量城市上市企业盈利能力时,一企独大也是需要考虑的情况。

在天津、福州、西安等上市企业营收净利率走高的同时,长三角经济强市南通的营业净利率跌破1%。从分布来看,南通上市企业主要集中于机械设备、纺织服装和电气设备等领域,2022年全市48家上市公司中仅有中天科技、江山股份两家达到10亿元以上,24家净利润在1亿元以下,这也反映出其整体盈利能力较弱。

更为紧要的是,近600亿营收规模的房产地产巨头中南建设巨亏90余亿元,营业净利率为-16%,导致反向拉升。宋清辉认为,南通上市企业营业净利率走低,一方面跟房地产行业下行有关,另一方面也与当地对上市企业扶持力度不足,以及新兴产业培育较为滞后等因素有关。

在高质量发展的过程中,各地纷纷发力资本市场,出台专项政策推动上市企业培育。尤其是龙头上市企业处于产业链、创新链和供应链的核心位置,对于培育新兴产业,构建现代产业体系都具有非同一般的意义。

【本文由投资界合作伙伴微信公众号:城市进化论授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。