70后高校教授做医药外包,甘肃一家科创板要来了?

最近,来自兰州的高校教授正在冲击IPO。

甘肃皓天科技股份有限公司(以下简称“皓天科技”)拟登陆科创板,保荐人为中信建投证券。

皓天科技面向医药创新企业,提供高端药物原料药及其关键中间体、佐剂等功能分子的设计、合成、功能化应用过程中的CDMO和CRO服务。

如今,大学教授带着自己的科研成果冲击资本市场并不少见,毕竟在这个新时代“技术造富”已是常态,皓天科技的质地值得探索一番。

01

多家私募基金入股

回顾公司的发展进程,皓天有限系由黄海、李瀛、上海皓元化学科技有限公司共同投资设立,于2009年4月23日在兰州市工商行政管理局登记注册,注册资本为人民币100万元,法定代表人为薛吉军。2022年11月,皓天有限召开股东会审议决定整体变更为股份有限公司。

薛吉军是个70后,博士研究生学历,2004年10月至2006年2月,任香港大学科研助理;2006年6月至今,历任兰州大学讲师、副教授;2016年7月至2021年7月,任兰州大学白银产业技术研究院执行院长;2009年4月至今,任公司董事长、核心技术人员,2021年9月至今,任公司总经理。

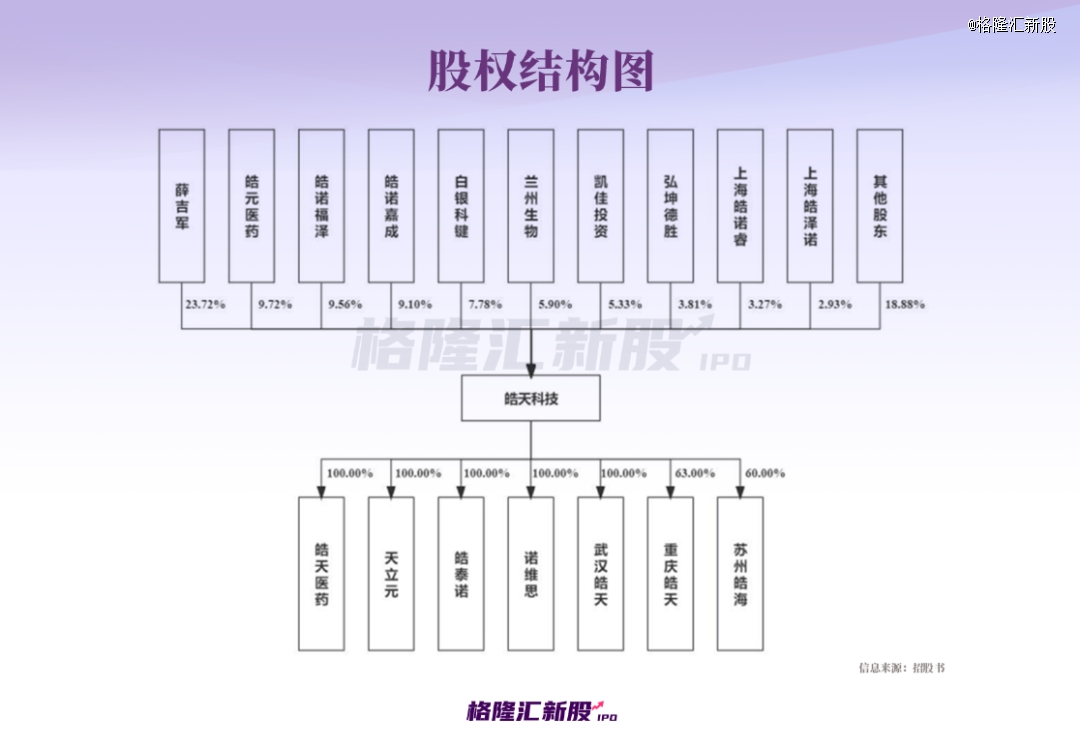

薛吉军直接持有发行人1,067.4541万股股份,占发行人股本总额的23.7212%;薛吉军为皓诺嘉成、上海皓诺睿和皓诺睿泽的执行事务合伙人,通过皓诺嘉成、上海皓诺睿和皓诺睿泽控制发行人683.6498万股股份,占发行人股本总额的15.1922%。

李瀛也是公司的核心成员,博士研究生学历。1977年10月至2019年1月,就职于兰州大学,历任助教、讲师、副教授、教授;2019年8月至今,任公司董事、核心技术人员。

除薛吉军外,持有发行人5%以上股份的股东包括皓元医药、皓诺福泽、皓诺嘉成、白银科键、兰州生物及凯佳投资。

其中,皓元医药2021年6月在科创板上市,从事分子及新分子类型药物发现领域的工具化合物的研发,与公司存在主营业务业务往来。

截至招股说明书签署日,公司共有24名股东,其中机构股东19名,各机构股东中,13家为私募基金。

申报前十二个月发行人新增股东包括弘坤德胜、济峰三号、深圳魂斗罗、共商惠福、凯佳投资、扬州药融圈及真金投资。

02

股东也大客户?

报告期各期,皓天科技实现营业收入分别为1.41亿元、2.44亿元、2.88亿元,净利润分别为 0.097亿元、0.30亿元、0.47亿元。其产品需求与宏观经济及CDMO行业景气度密切相关。

众所周知,在研发成本增加和专利悬崖的双重压力下,为追求研发效率、经营效率及商业利益的*化,医药行业的专业化外包已成为欧美主要跨国制药企业的重要战略选择。

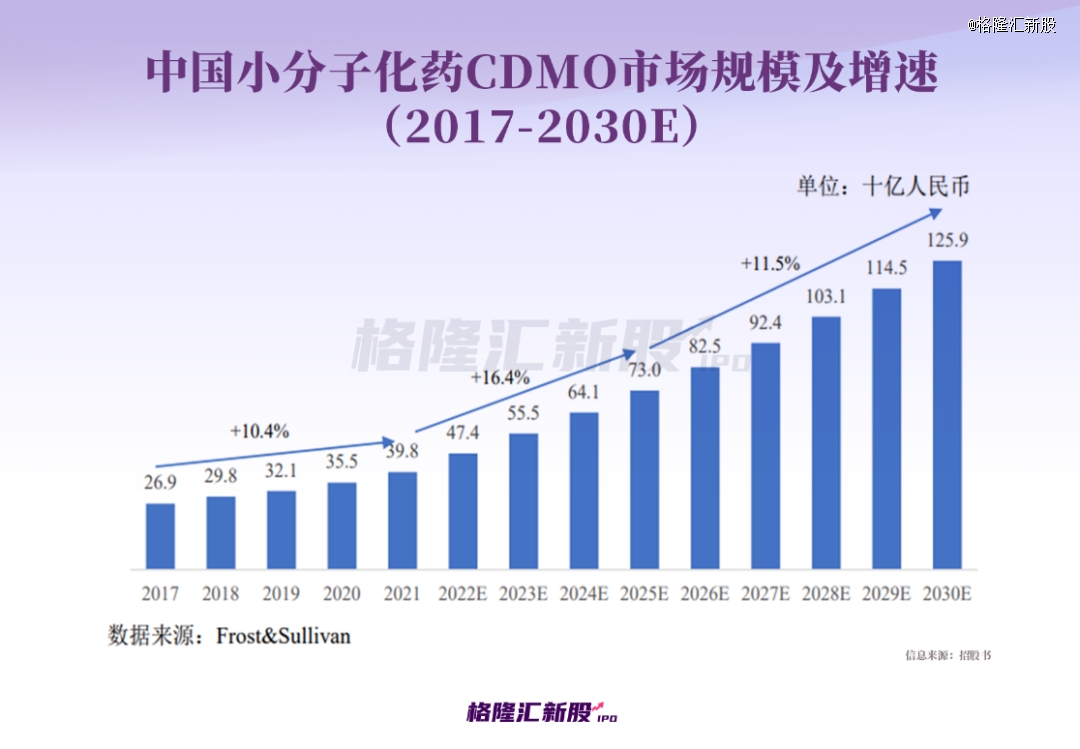

近年来,全球医药外包服务市场逐步向新兴市场转移,受国际制药企业降低研发生产成本和提高经济效益的利益驱动、国内医药行业法规政策不断完善及国内医药CDMO服务水平的显著提升,中国CDMO市场规模呈现出更大幅度的增长。同时,相比于欧美等发达国家的CRO市场,中国等新兴市场国家的CRO业务增长更加迅速,相关入局者有望在这一赛道上取得更大的份额。

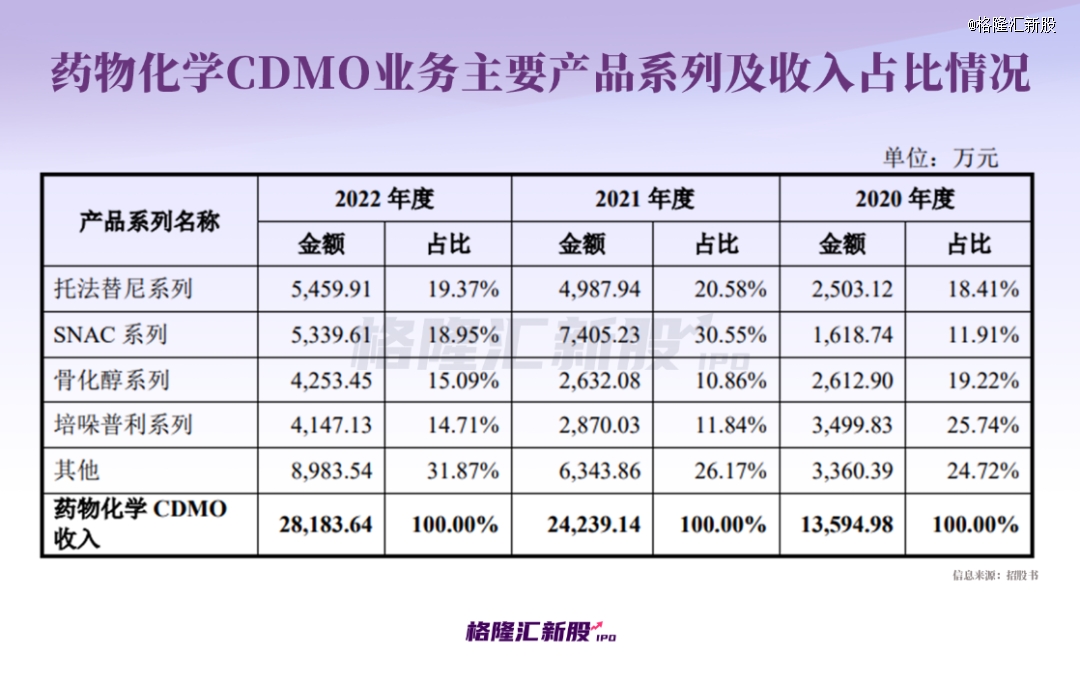

报告期内,公司业务重点在于面向医药创新企业提供高端药物分子、高活性药物分子、药物和疫苗佐剂、杂质对照品等工具分子等的CDMO及CRO业务。其中,公司药物化学CDMO业务收入是主要收入来源,报告期内的复合年增长率达43.98%。

具体来看药物化学CDMO收入,报告期内,公司主要产品中SNAC系列产品收入2022年和2021年较2020年有较大幅度的增长,原因主要是该系列产品主要客户2020年处于产品验证阶段,2021年进入商业化采购阶段后加大了采购量。

可以发现,高活性药物相关产品、佐剂相关产品是公司特色和差异化产品线,是它的竞争方向。

截至招股说明书签署日,公司累计开发各类药物项目193个,涉及105个原料药产品、331个中间体产品及800余项杂质对照品,并已完成4项原料药的注册备案登记。

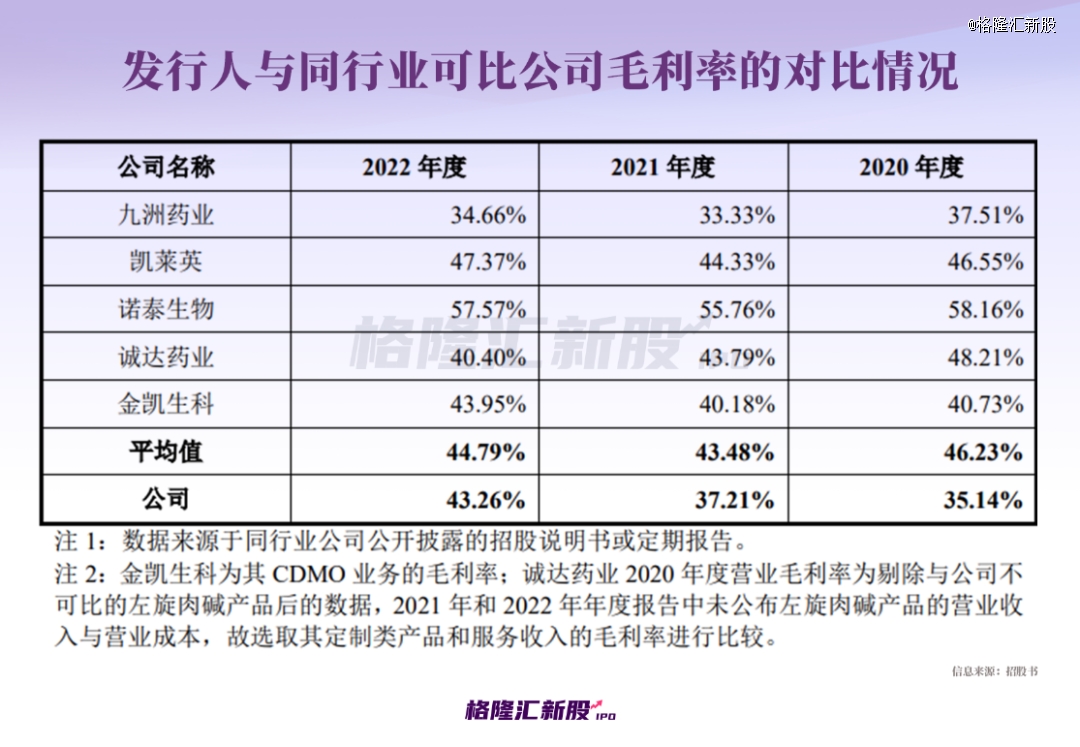

报告期内,公司主营业务毛利率分别为35.14%、37.21%、43.26%,呈逐年上升趋势。

事实上,公司CDMO业务为下游新药研发、生产提供重要支撑,受下游新药企业客户新药研发进度和商业化情况的影响较大。

皓天科技的客户主要为国内外新药研发企业、制药公司等,其业务覆盖了龙沙公司、礼来公司、美国安进公司、西班牙欧加农、恒瑞医药、正大天晴、齐鲁制药、康龙化成、阳光诺和、悦康药业、博瑞生物等多家企业。

报告期内,皓天科技向前五名客户销售金额占当期营业收入的比例分别为50.59%、55.18%、42.56%。

其中,皓元医药是皓天科技的主要客户之一,也是持有发行人9.72%股份的股东。报告期内,公司向皓元医药及其子公司销售金额占公司各期营业收入比例为10.62%、12.93%、10.97%,销售收入占比较高。

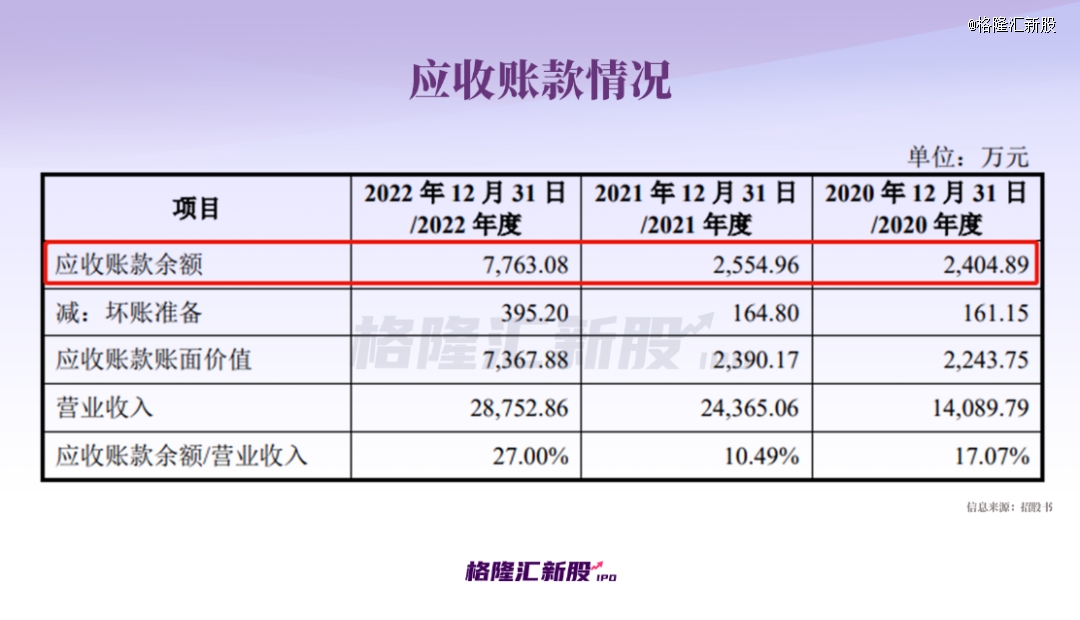

同时,报告期各期末,公司应收账款余额从2020年的2404.89万元涨至2022年的7763.08万元,大幅增长。

03

扩产、创新是出路?

纵观我国医药外包服务行业,广阔的市场空间存在机遇,整体呈现多、小、散的格局,市场集中度较低。

拿皓天科技来说,公司为行业后进入者且业务相对聚焦,与国内部分起步较早、布局齐全、产业链涉及范围广的医药外包服务行业龙头企业相比,皓天科技市场占有率较低,规模效应不明显。

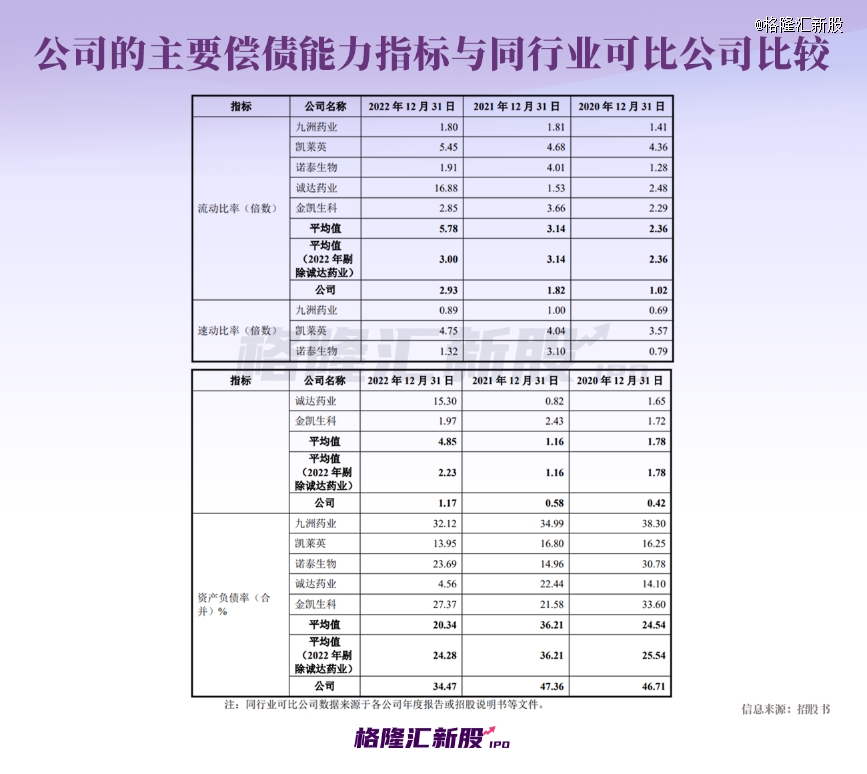

报告期内,公司经营活动产生的现金流量净额分别为-4275.89万元、604.55万元、-6097.49 万元,波动较大,主要是因为公司经营规模不断扩大,生产采购需要提前支付的资金增加所致。同时,2021年、2022年受宏观市场政策影响,公司进一步加大了原材料备货。此外,报告期各期末,皓天科技的偿债能力指标弱于同行业可比公司。

随着行业发展的不断加速,行业细分和专业化趋势会更为凸显,“CRO-CDMO-CMO”的产业链服务能力会是未来的竞争优势。这意味着,皓天科技为首的入局者需要重视市场开拓,提升业务的成长性。

皓天科技未来主要围绕高活性药物相关产品、药物佐剂与疫苗佐剂开展业务延伸和产品线扩展,并计划拓展核药载体和连接子、非天然氨基酸、糖苷化合物等产品。

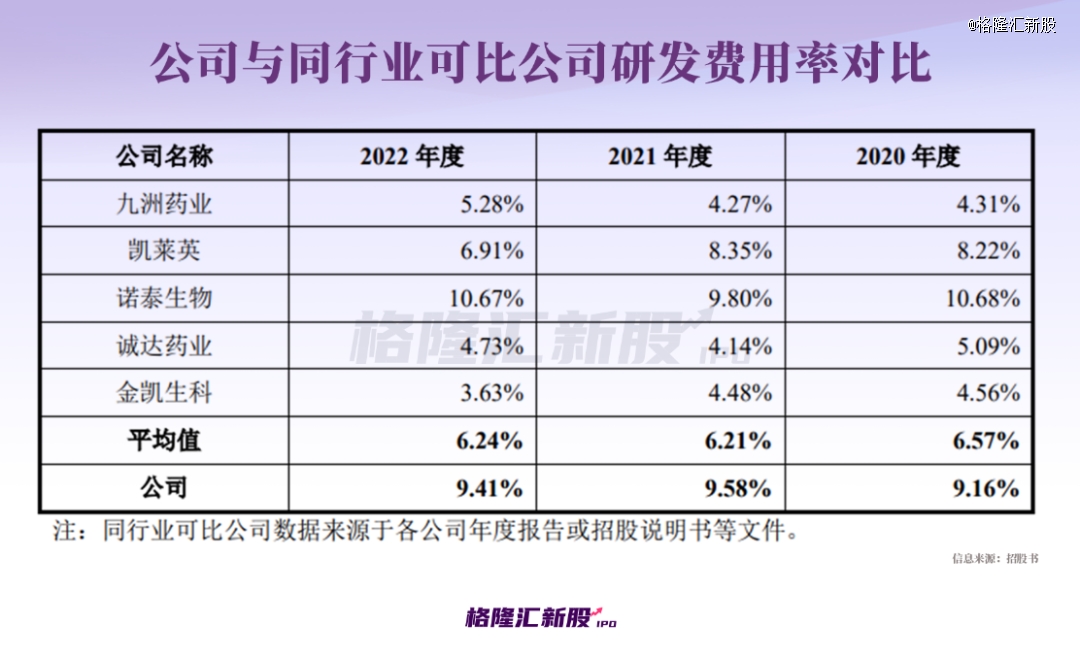

在研发方面,根据招股书,截至目前,公司围绕新技术开发和应用共申请发明专利25项,其中已授权发明专利18项。报告期内,皓天科技三年累积研发投入为6329.96万元。

与此同时,伴随着皓天科技不断进行新客户的开发及新业务的拓展,其产能需求不断增加。

公司已经配置白银研发中心、兰州研发中心和重庆研发子公司,预计每年可以开发20个原料药和超过200个中间体产品,这些市场需求和研发能力需要足够的产能承接才能产生应有的效益。

可以发现,本次IPO拟投入募集资金超8亿元,主要用于高活性原料药生产基地建设项目、特色原料药CDMO平台建设项目等,旨在提升产能和研发服务能力,进而巩固其市场份额。

04

结语

尽管当前医药生物行业估值处于历史低位,CRO&CDMO相关板块行情表现低迷,可谓是“跌下神坛”,但长期来看,全球医药市场的竞争已成红海,产业链的分工越发显著,这一赛道还是存在较高的景气度。

图片来源:富途牛牛

图片来源:富途牛牛

本文的皓天科技已经初步完成业务和技术开发能力布局,接下来将试图寻找新的业绩增长点,并通过深耕技术和特色业务,形成细分行业优势。

显然,研发能力是重中之重,高校教授已经带着科研成果走出象牙塔,能否顺利登上资本市场舞台,还有待观察。

【本文由投资界合作伙伴格隆汇新股授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

甘肃成立一支苹果产业基金

2023/04/27$tags$首期规模30亿,甘肃省乡村振兴投资基金落地

2023/04/06$tags$甘肃镍都产业投资基金,10亿元

2023/01/31$tags$甘肃省:《关于氢能产业发展的指导意见》

2023/01/05$tags$《甘肃省联合科研基金项目管理办法》

2022/11/15$tags$甘肃武威市首批基础设施投资基金投放落地

2022/08/23$tags$

旗下微信矩阵:

旗下微信矩阵: