近日,药明生物CEO陈智胜表示:未来5-10年,生物制药领域的主场可能是双特异性抗体和抗体偶联药(ADC)。

药明生物作为全球*的CRDMO,核心客户以MNC为主,显然他们极其了解未来药物研发的趋势和走向的。

ADC未来的确定性,从MNC资金的押注和市场的热度就已然明牌,其成为了当下全球最热的研发领域。

2023年上半年,ADC药物全球销售超过50亿美元,其中DS-8201销售11.69亿美元,全年超过罗氏的Kadcyla已无悬念;另外,多款ADC上半年全球销售额在5亿美元左右,包括Trop2、CD79、Nectin-4等靶点,预计2023年将会有多个10亿美元的ADC新品种诞生。

(图源:医药笔记)

尽管双抗一时被ADC盖过了风头,但双抗领域的里程碑正持续兑现。

7月27日,罗氏公布2023H1业绩:眼科双抗Vabysmo全球销售额达到9.57亿瑞士法郎,同比去年增长534%;8月1日,康方生物的PD-1/VEGF双抗AK112(依沃西单抗)报产获得CDE受理,用于治疗EGFR-TKI耐药的 NSCLC,国内即将迎来第二款国产双抗;8月10日,强生宣布FDA加速GPRC5D/CD3双抗Talquetamab上市,用于治疗复发或难治性多发性骨髓瘤成人患者,这些患者先前至少接受过4种治疗,包括蛋白酶体抑制剂,免疫调节剂和CD38抗体。

双抗潜力的兑现,犹如暗涌一般,平静却孕育着巨大的不平凡和机会。

01

双抗双雄独领风骚:强生与罗氏

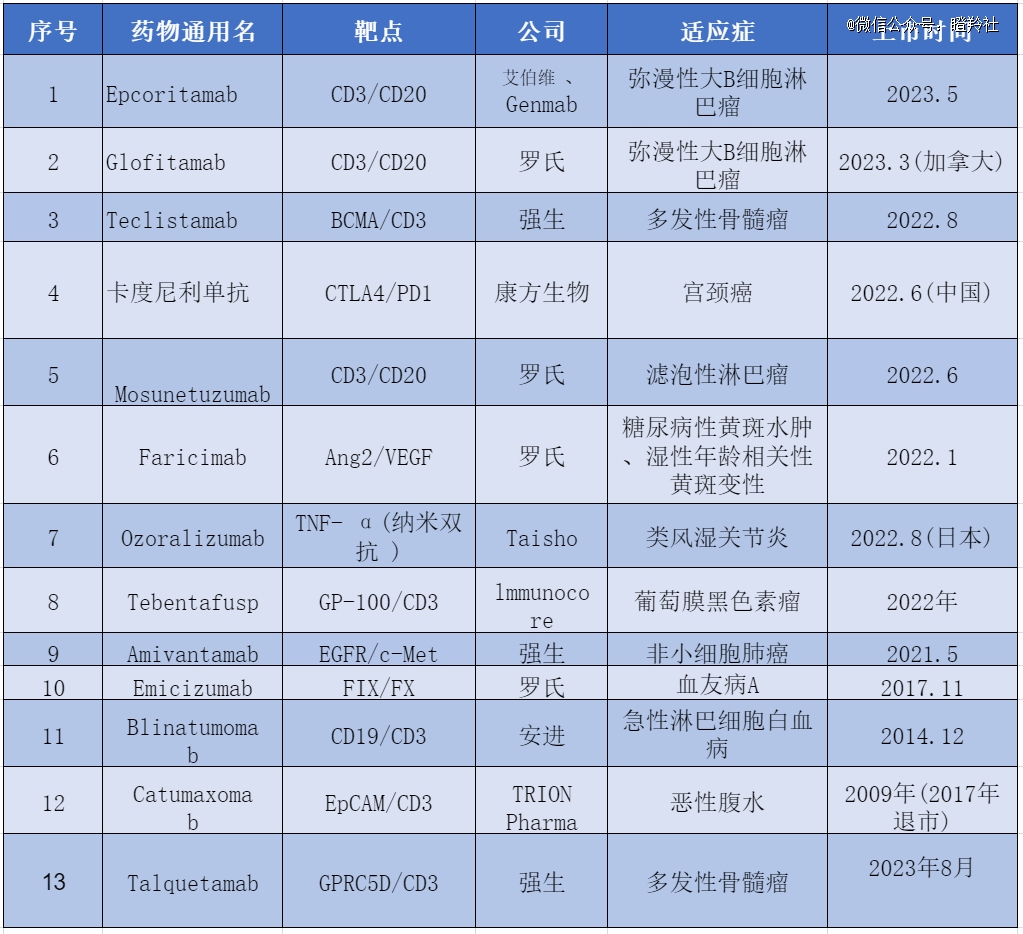

目前全球已上市有13款双抗,其中罗氏占据了4席,强生则是占据了3席,合计占已上市双抗产品数量的一半以上。

统计数据显示,2022年全球双抗药物市场规模为58亿美元,同比增长45%。其中,仅罗氏的血友病领域双抗Hemlibra,当年销售额就达到了45.19亿美元;而2021-2023年,强生保持了年均一款双抗创新药上市,成为近年双抗新产品最多的药企。

仔细分析,罗氏和强生两大MNC的产品线各有特色。

1)罗氏的Vabysmo势头凶猛,注定成下一个重磅炸弹

Hemlibra作为血友病治疗药物,不仅可以皮下注射,且既不受凝血因子VIII(FVIII)抑制物的影响,也不会产生此类抑制物,由此得以快速替代凝血因子VIII,2017年底上市以来快速放量。

值得一提的是,凝血因子类药物治疗是血友病治疗的最常见疗法,而接受该疗法的血友病患者体内可能会产生凝血因子抑制物,导致疗效不佳且导致严重的过敏反应(据统计30%的A型血友病患者、1%-3%的B型血友病患者会产生抑制物)。

Hemlibra之后,罗氏的眼科VEGF-A/Ang双抗Vabysmo确定性和爆发力初露狰狞。

Vabysmo快速放量逻辑非常简单,新生血管性年龄相关性黄斑变性(nAMD)是老年人失明主要原因,玻璃体内注射VEGF抑制剂是临床标准疗法;而眼球注射给药必须在医院由医生操作,频繁注射会有较重的治疗负担。

Hemlibra与再生元的阿柏西普头对头比较中,数据显示,在治疗nAMD和DME时,视网膜干燥更快、黄斑部的血管渗漏更少,并且注射次数更少(疗效、依从性双优效)。值得注意,2022年阿柏西普全球销售额共96.47亿美元,同比增长2.8%,而Vabysmo在2023年大概率销售额突破20亿美元。

除这两款新老双抗重磅炸弹外,罗氏在抗肿瘤双抗领域还布局了14条管线,主要围绕血液瘤热门靶点CD3和免疫检查点PD-1进行组合。

2)强生围绕血液瘤打造*潜力的管线集群

强生的双抗布局在血液瘤中的多发性骨髓瘤(MM)适应症领域遥遥*。由于MM多发于中老年群体吗,不仅可能会引发肾损伤、全身肌无力等各类病症,同时复发率极高,孕育了来那度胺、达雷妥尤单抗等重磅产品。

强生除了治疗非小细胞肺癌的c-Met/EGFR双抗Rybrevant外,其余两款GPRC5D/CD3双抗、CD3/BCMA双抗(均为FIC)均获FDA批准治疗复发或难治性多发性骨髓瘤(r/r MM)。

尽管强生已经拥有了BCMA CAR-T产品Carvykti,在MM领域无论是疗效和安全性都堪称一绝。但是,即便是强如CAR-T,MM患者治疗后仍然无法避免复发,而当前多发性骨髓瘤的末线疗法疗效并不理想,而已有临床数据显示双抗在CAR-T经治后复发的患者中仍然有效果。另外,相比CAR-T而言双抗在生产方面相对便捷,安全性有优势,且病人不需要等回输周期。

不难看出,无论是低线还是末线MM,强生已经形成了一个强大的MM治疗产品矩阵梯队,能够覆盖MM患者的全线治疗。

02

全球在研的双抗,迎来井喷期

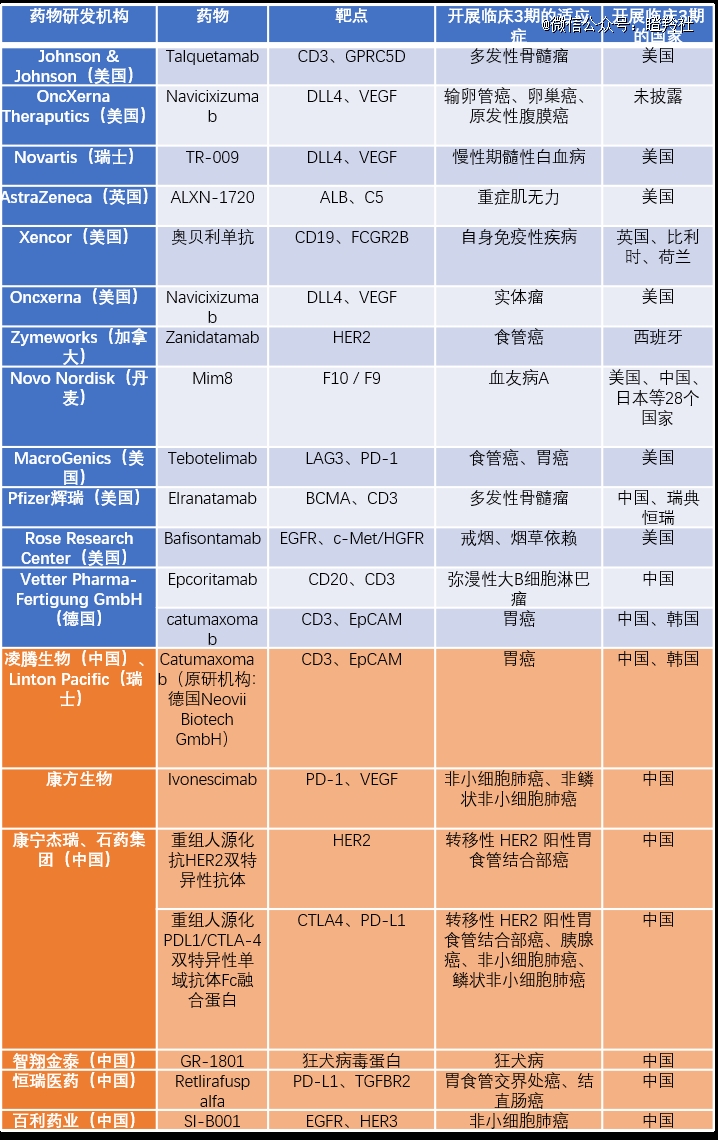

据BiG生物创新社2022年底统计,全球约有19款双抗药物正在开展临床三期试验,其中不乏重磅品种。

值得一提的是阿斯利康全球首创双抗ALXN1720(第三代C5抑制剂),是一种一种抗C5/albumin迷你双抗(分子量仅25kDa),用于治疗重症肌无力。目前,该管线已经推进至临床三期,未来有望成为一款每周一次,由患者自我给药的皮下注射疗法。值得注意的是,该管线是阿斯利康390亿美元收购Alexion公司收获。

阿斯利康同样因收购Alexion公司而得来管线还有Ultomiris(第二代C5抑制剂),2022年全球销售额为19.65亿美元。

另外,诺和诺德的Mim8也值得期待,与罗氏的Hemlibra类似,也是一款靶向FIXa和FX的双抗,用于有/无抑制物血友病A患者的预防治疗,目前处于临床三期。不过,Mim8优势在于能有效地将FIX和FX定位于磷脂表面,活性比Emicizumab高15倍。它被设计为每周一次或每月一次皮下给药。

03

国内的爆款品种

实际上,国内并不缺乏全球首创又或是临床进度靠前的潜在重磅双抗管线;同时,我们也能够预见部分双抗领域国产产品能够改变多个Biotech的命运轨迹。

K药凭借肺癌适应症基本盘*“全球药王”,新一代挑战成功者基本预定重磅炸弹一个名额;康方生物的PD-1\VEGF双抗AK-112已经在国内和美国分别开展了头对头三期临床,挑战之心昭然若揭。不过,AK-112的确定性在于:其成药性已经获得初步的验证及监管机构认可(国内以PFS数据申报NDA、CDE受理),另外2023ASCO公布的摘要展现了优异的数据(mPFS为11个月,在联合普通化疗的组合中疗效显著优于K药和替雷丽珠单抗的7.5-8.5个月mPFS区间),为未来头对头挑战成功并上市注入了强心针。

“癌中*”胰腺癌在中国乃至全球有着巨大未满足的需求,5年生存率不足5%。康宁杰瑞PD-1\CTLA-4双抗KN046是全球进度最快治疗胰腺癌的双抗管线之一,尽管在近期肺癌适应症里程碑推迟,但依旧未泯灭其胰腺癌挑战成功的可能性,预计在下半年公布三期临床结果;在KN046已公布的治疗晚期胰腺癌二期临床数据显示:KN046治疗组不仅相比标准AG疗法ORR翻倍,同时部分病人实现了PR(部分缓解)、CR(完全缓解),6个月无进展生存率大大提升;攻下胰腺癌适应症,不仅能够带来KN046商业化成功的里程碑和潜在BD预期,还能扭转康宁杰瑞的根本逻辑。

百利天恒的EGFR/HER3双抗SI-B001是全球首创,在2023年3月已进入三期临床,重点适应症为非小细胞肺癌(同时在结直肠癌、食管鳞癌、头颈鳞癌等上皮肿瘤正开展二期临床);在2023ASCO最新公布的数据中,在EGFR/ALK野生型非小细胞肺癌的肺鳞癌后线治疗中展现积极疗效,未来等待后续进一步三期临床的验证。

默克在PD-L1/TGF-β双抗管线上的失利,使得恒瑞医药SHR-1701这款国内*、全球第二进入临床的PD-L1/TGF-β双抗成为了潜在的First in class管线,目前国内多个适应症已经进入临床三期。在SHR-1701公布的多个适应症的I/II数据中,似乎并未出现默克多个适应症“翻车失败”的痕迹,一方面可能与两家的PD-L1技术差异有关,另一方面恒瑞开展了多个SHR-1701与HER2 ADC(SHR-A1811)联用的临床,SHR-A1811初步me-better潜力显现也增加了SHR-1701顺利商业化的概率,使恒瑞医药在双抗领域实现弯道超车。

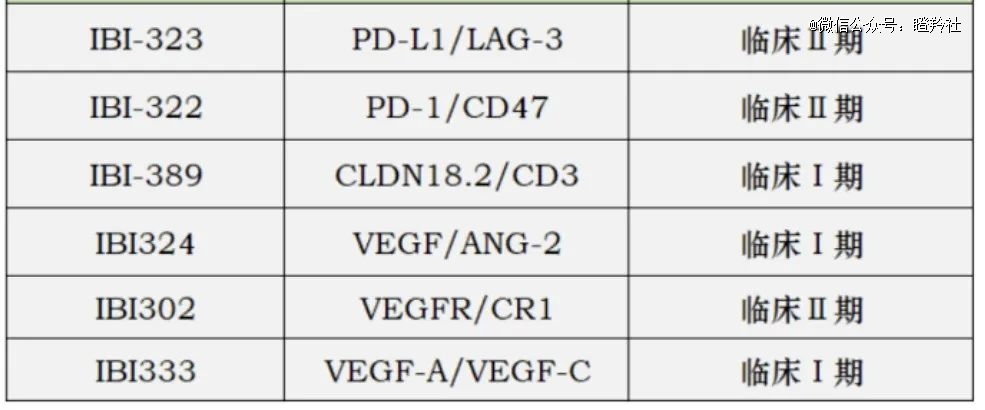

信达生物虽然未有双抗管线进入三期临床,但它一定是国内双抗布局的最早且最多的药企之一。剔除掉公司部分“消失的”双抗管线,目前公司有50%的产品都聚焦在眼科领域,如VEGF/ANG-2双抗IBI-324,申报临床进度在国内前三,该管线对标产品是罗氏Vabysmo;再如VEGF-A和VEGF-C双特异性抗体融合蛋白IBI-333,目前处于临床一期,有望能解决VEGF-A单药治疗耐药的问题。

(图源:生物制药小编)

结语:我们甚至丝毫不会怀疑,因为双抗,使国内诞生一个、两个甚至数个千亿市值的创新药企。

【本文由投资界合作伙伴微信公众号:瞪羚社授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。