北京时间8月22日港股盘后,百度(9888.HK;BIDU.O)发布了2023年二季度财报。由于爱奇艺业务变化已经发生多个季度,并且有望逐步走通商业模式,因此这次我们除了看百度核心业务之外,也会在最后单独讨论下爱奇艺的情况。

先说总体观感:百度核心的业绩在广告收入的带动下,整体小超预期。同时因为广告的高毛利率,以及经营提效(控费裁员等),因此尽管有AI的部分研发投入确认,但核心业务的盈利水平仍然比预期更好一些。

而结合电话会情况,公司对下半年广告收入的增长指引还不错,以及云业务在政府智慧交通项目上的需求疲软,可以被其他重点行业的需求增加而弥补,整体仍然能保持稳定增长,因此也算是给云业务发了一颗定心丸。

此外,就是爱奇艺的情况,二季度是淡季,因此各项指标虽说是一种自我救赎式的断臂求生,通过牺牲成长换来了减亏和盈利。但至少站在百度的角度,爱奇艺不再是拖累,而双方协同性的业务还是能继续产生价值。

具体来看:

1、超预期的点:广告。二季度广告亮眼,下半年有望保持或加速。二季度百度核心广告在低基数上,回暖幅度(同比14.6%)比机构预期(12%左右)得更好。

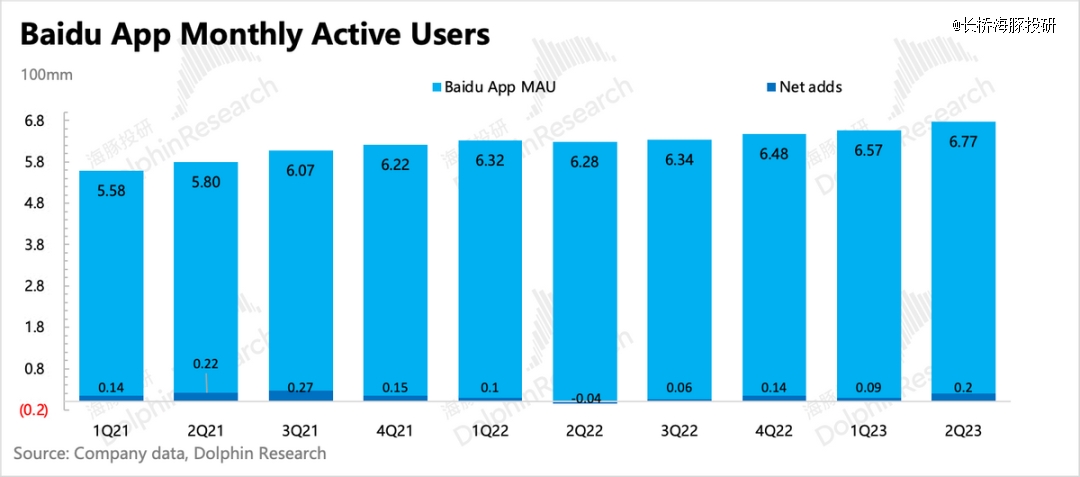

一方面,百度的生态流量还在扩张,手百app月活达到6.77亿,同比增长8%。

另一方面,线下医疗、旅游和本地商服,也就是疫情受损严重的行业,二季度的投放需求有明显反弹。

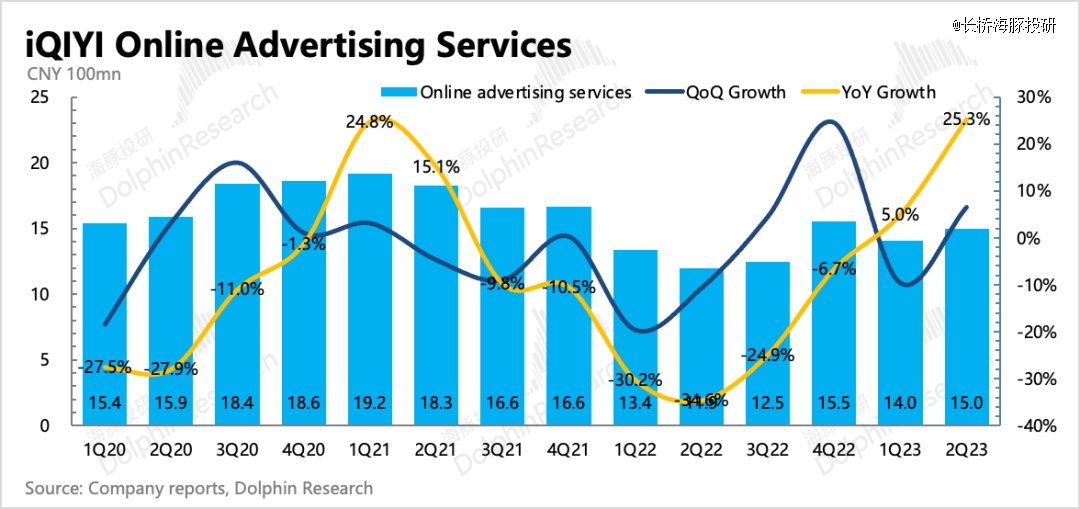

另外,爱奇艺的广告收入也不赖,在内容供给相比同行较弱下也有25%的增长,只是机构预期得比较充分。

而支撑财报后能够股价显著拉涨的,还有公司对下半年的指引也相对积极,预计会以高于二季度的增速增长。当然三季度因为基数要高一些,所以增速会有放缓,但四季度会回到原来的趋势上。

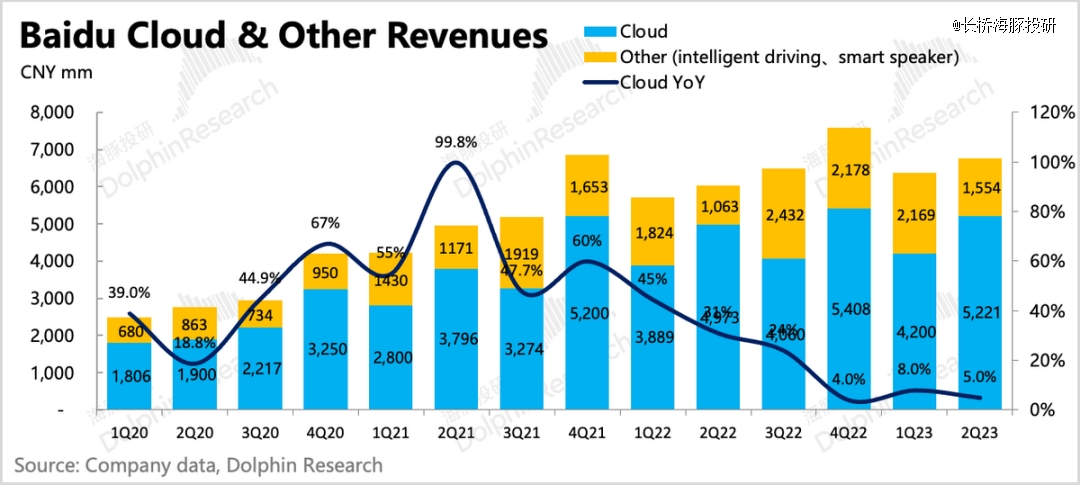

2、压力持续:智慧云。因为政府在智慧交通项目上的需求疲软,因此增长有一定压力,二季度增速进一步放缓至5%。海豚君预计,这次政府需求的减弱与地方债问题有一定关系,因此短期较难看到需求反弹,今年压力恐怕还会持续。

不过由于制造业、互联网等行业的企业云需求有所回暖,以及其他智慧硬件正常修复带动,还是部分抵消了智慧交通带来的增长缺口。

3、双向拉扯:利润率稳定。由于考虑到AI投入逐步确认到报表,因此机构对Q2利润率的预期并不高。不过二季度确认的折旧增加还不太多,因此“扯后腿”不多。

而因为广告的超预期增长,尤其是高毛利的托管页广告收入占比相比上季度提升了3pct至52%,所以最终反而“拉动”毛利率环比提升了1pct。

二季度研发投入的确认也还在逐步爬坡,同时因为还有裁员优化的效果,因此从整体研发费用上看,同比增长也不多,只有2%。

不过海豚君预计,如果后续文心一言在监管放开后进一步扩大C端受众,那么对算力成本的需求也会更高,但AI商业化还处于早期,因此可能会造成毛利率的短期压力。以及研发持续投入下,也会削弱终端的利润率水平。

这恐怕就看公司如何去平衡AI的成本飙升与商业化节奏了。

4、爱奇艺:淡季下营利预期中放缓。二季度爱奇艺的内容供给并不占优势,基本上爆款剧的流量都在优酷那边,自然不能和有《狂飙》的一季度相比。

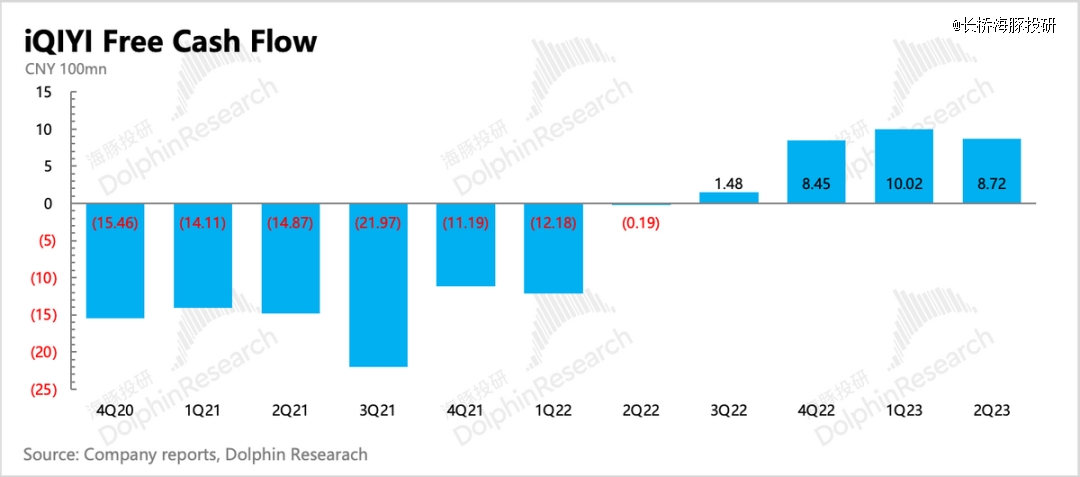

自从去年初爱奇艺断臂求生以来,商业模式在逐步走通,因此二季度同比看肯定是有明显改善的,GAAP下仍然是有3.7亿的净利润,没拖累百度集团的业绩。

但短期上内容供给的影响可能还会持续,主要是去年一整年,爱奇艺都大幅度缩减了内容投资,因此在今年的内容上可能会稍微有点捉襟见肘。

当然,如果拉长时间线来看,海豚君对爱奇艺挑选内容的眼光有一定的信心。

5、财报详细数据一览

海豚君观点

二季度财报*的亮点就是广告的超预期,以及自身经营杠杆的优化使得利润率,顶着AI投入增加的压力,仍然在小幅改善。同时,公司在电话会上对于下半年广告收入的指引,也给了市场一些信心,毕竟最近的宏观预期并不佳。

回顾近一个月,消息面就有点偏负面,除了AI的情绪退潮,以及对算力成本削弱短期利润率的担忧外,近期比亚迪转向自主研发自动驾驶技术、公司宣布放弃造车主导权等消息,也似乎在压缩百度的未来成长性。因此一波冲击下,百度的股价又回落到了AI炒作之前的最初起点。

当然beta层面的因素肯定有影响,但将智慧云业务的增长压力也考虑在内的话,海豚君认为百度仍然存在明显低估。在集团加总90%折价的基础上,目前450亿美元不到的估值,仅包含了150亿的净现金以及中性预期下核心广告业务295亿,但90亿的智慧云估值并没有被priced in。而如果情绪更乐观时,市场也会进一步定价爱奇艺股权以及其他智能硬件的估值。

因此在对下半年广告指引积极,政府智慧交通需求的缺口有其他行业的增量进行弥补,以及自身经营杠杆持续优化下,市场对于AI带来的短期利润影响容忍度也会相应提高,从而推动百度向合理价值回归。

以下为财报详细解读

百度是互联网公司中比较罕见地把业绩详细拆为:

1、百度核心:涵盖了传统的广告业务(搜索/信息流广告),以及创新业务(智能云/DuerOS 小度音箱/阿波罗等);

2、爱奇艺业务:会员、广告与版权转授权等其他。

两项业务的拆分泾渭分明,加上爱奇艺作为独立上市公司数据详尽,海豚投研在此也将两项业务详细拆解。由于两大业务有大约 1% 左右(2-4 亿之间)的抵销项,因此海豚君拆分的百度核心细分数据与实际报数可能稍有差距,但无碍趋势判断。

一、广告再超预期

二季度百度广告受益的逻辑和一季度类似,疫后线下用户回流,百度的重点客户中,医疗、旅游、本地商业服务都是去年的疫情受损行业,因此二季度百度能够看到比行业更明显的需求回暖。

其中,高毛利率的托管页广告随着中小商户线上化加速,表现出更快节奏的反弹,在核心广告收入中的占比进一步提升至52%,环比+3pct。

另外,从爱奇艺的情况来看,广告也是高增长,有低基数的原因,但我们认为也有《狂飙》一季度爆火后,平台短期流量增加也吸引一些新的商家投放。

展望下半年,虽然宏观上还存在不确定,近期尤其是压力大,可能更依赖政策刺激。但管理层对今年的展望还是比较积极的。其中流量扩张是底气之一,6月手机百度app的月活用户数净增加了2000万人,在用户回流线下的二季度能够有这样的增长,算是很不错了。

单独来看,公司预期三季度可能会因为高基数而增速放缓,但四季度则有望再次回到加速趋势上,整体下半年的增速有望看齐甚至超过二季度的水平(yoy+14%)。

这显然比我们之前的预期要更高一些,而广告业务的超预期修复,也会继续带动利润端改善,或者是抵消下半年AI可能带来的部分增量支出。

二、智慧云:政府需求减弱,短期有压力

非广告业务中,近80%的收入来自智慧云,剩余的20%主要是自动驾驶技术方案、智能音箱等收入。

百度的智慧云中,有不少是与地方政府合作的智慧交通解决方案收入。在近三年由于地方政府举债变难,规模萎缩,因此今年以来也削减了这类“锦上添花”型的城市基建。因此二季度智慧云增速继续放缓至5%,海豚君预计智慧交通的项目需求可能会继续疲软。

不过管理层也提及在其他领域的企业云需求仍然在健康的回暖,比如制造业、互联网行业等等,部分抵消了智慧交通留下的收入缺口。

其他业务中的智能驾驶,对于百度也是一个关键的业务点。相较于云业务已经初具规模,百度的智能汽车板块虽然还处于发展早期,但近两年也加快了推进速度。

1)辅助驾驶是百度全自动驾驶路上沿途下蛋、向整车厂卖辅助驾驶方案的产品——ANP(道路自动驾驶)、AVP(自动泊车)和高精地图:之前财报中,公司透露目前这一块业务订单金额已超百亿,预计今年下半年会慢慢确认到收入中。

不过近期传闻比亚迪开始放弃百度的技术提供,转向自主研究。头部车厂选择自研不排除是一个趋势,虽然短期可能影响不大,百度作为*的技术提供商,仍然可以进一步挖掘更多的客户,但长期来看的增长持续性可能需要谨慎一些。

2)自动驾驶车队服务萝卜快跑:二季度,萝卜快跑共提供71.4万单的乘车服务,同比增长149%,环比增长8%,增速有一定放缓。

3)自动驾驶牌照上:百度于6月取得了深圳坪山区车内无人驾驶员的自动驾驶出行服务经营许可,截至目前,百度一共获得了北京、深圳、武汉及重庆这4个城市的许可证;

7月,百度萝卜快跑获批准在上海浦东新区的开放道路上开展无人驾驶测试。

展望未来,短期上我们认为政府需求疲软的影响还会继续给到压力,以及公司在云业务的策略上也以健康的盈利空间优先,而非低价抢规模,即会主动性的放弃低效益的项目,因此同样会降低市场对百度云业务的短中期增长预期。

三、AI的增量投入还未给到盈利端压力

对于市场担忧的AI投入对利润端的削弱影响,二季度暂时还没有明显体现。Q2经营利润率17.3%,同比改善,环比保持稳定。

我们认为可能的原因有:

一方面AI投入的确认还不充分,另一方面与广告超预期对整体毛利率的拉升(环比提升1pct,超出预期2pct)也有关系。

但由于这一年中有裁员优化的效果作用,因此环比来看更能真实反映短期的变化。二季度研发费用环比增长了19%,相比往年环比增幅要略高一些,*值也明显比市场预期的要大,由此说明二季度还是确认了部分AI投入。

我们预计下半年研发投入以及成本项的*值还会继续增长,尤其是当推出文心一言AI机器人面向C端市场后,短期算力需求的陡增会带来更多的芯片服务器折旧成本和人员研发费用,但短期AI的商业化节奏还不能完全跟上,因此对利润率带来压力。

四、爱奇艺还能“狂飙”吗?

爱奇艺断臂求生、裁员保命的经过,在去年财报点评中,海豚君已经多次展开分析。这次单独讨论爱奇艺财报,我们更想探讨的是,“长视频的商业模式在中国不可行”,这个观点是否被爱奇艺证伪了?

具体来看:

1、财报整体感受:业绩基本符合预期,无惊无喜。

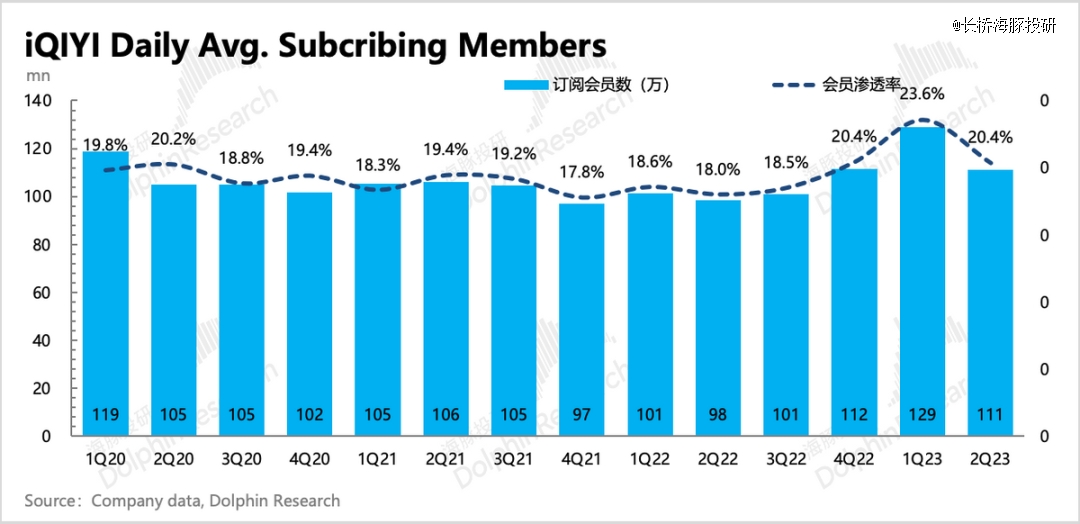

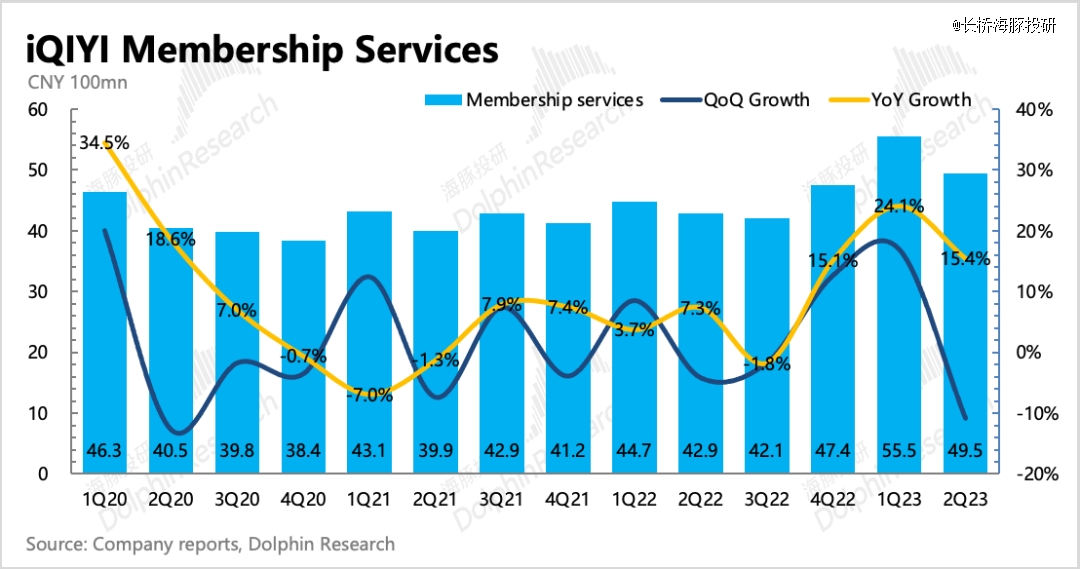

二季度因为内容上缺爆款,因此在优酷多个剧集霸榜时,爱奇艺的用户订阅数又回落到了去年四季度的水平,不过这种流失还不算太糟糕,和最惨的去年二季度相比,还是多了13%的用户。同时因为去年底进行了一波提价,ARM同比增长2%,量价共同拉动订阅收入增长15%。

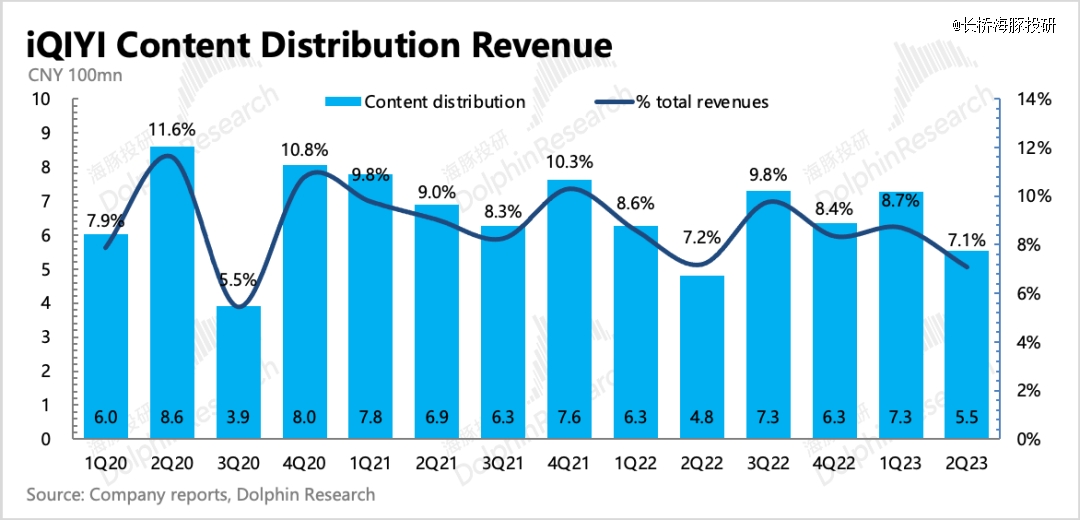

而涨价的同时,爱奇艺也在内容投资上遵循聚焦精品、优选项目的方针,因此使得当期内容摊销逐步走低,订阅会员收入已经能够*覆盖住占比超70%的内容成本。这样剩余的广告、内容摊销以及其他衍生业务收入,就能够覆盖剩下的带宽成本以及经营费用,并且有5-10%的净利润盈余。

在经营费用整体控制得当下,最终爱奇艺二季度实现GAAP下净盈利3.7亿元,经营利润6.1亿元,加回股权激励、无形资产摊销后的Non-GAAP经营利润为7.9亿元,利润率为10%,环比下降2pct。

二季度资本开支环比有所扩张,但*值仍然比往年要低,自由现金流仍然为正,保持稳健。但因为当期赎回一些可转债花了不少现金,因此账上现金环比继续减少了10亿。

二、收缩下的盈利并不代表商业模式真正走通

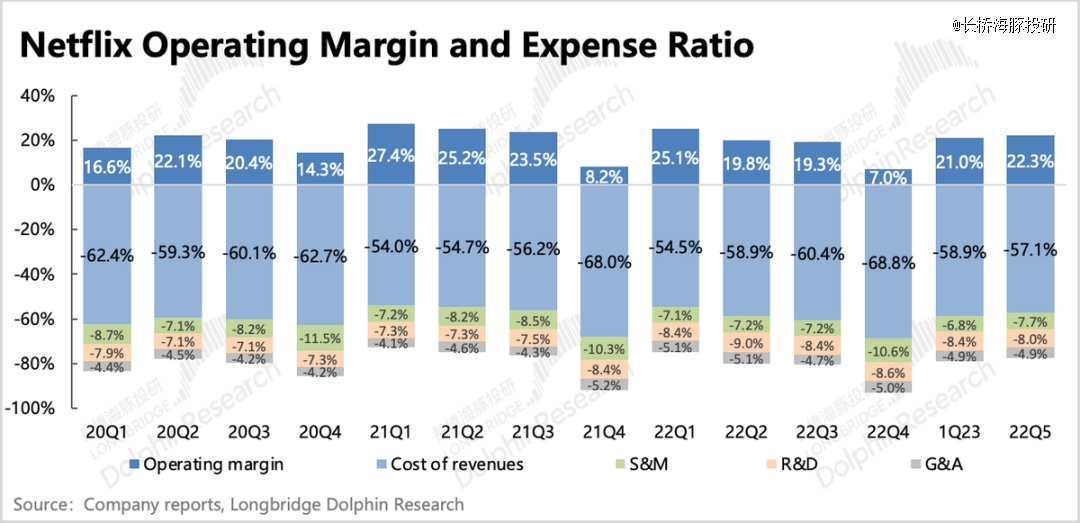

虽然盈利了,但这样的商业模式离Netflix还是差得远。以Q2为例,Netflix收入都来自于订阅,而所有成本占了订阅收入的60%,远优于爱奇艺的所有成本占订阅收入的115%。去年底Netflix开始加入的广告业务,则有望进一步扩大它的盈利能力。

优化订阅模型,要么减少成本,要么增加创收。但订阅会员数,在“四分天下”的竞争格局下,单平台过亿基本已经见顶。而竞争的压力,使得爱奇艺不能单独涨价,就像过去两年的两轮涨价,爱优腾基本同步,这才能避免住用户短期因涨价而迅速流失到另外两家。

但从22Q3腾讯的《梦华录》、22Q4爱奇艺的《卿卿日常》《风吹半夏》、23Q1爱奇艺的《狂飙》以及23Q2优酷的《长月烬明》《偷偷藏不住》,可以看出,在行业性的投资减半、聚焦精品下,精品会越来越难抢,继而这种季度频率的“此起彼伏”的现象,短期可能仍然存在。

那什么时候能够有更大的概率出现持续性的爆款?

——海豚君认为,先行指标可以关注平台内容投资周期何时加速。至少从2022年开始减少投资开始,腾讯视频、爱奇艺已经先后能看出后续内容供给的乏力。比如在22Q4、23Q1的腾讯,以及当下的爱奇艺。

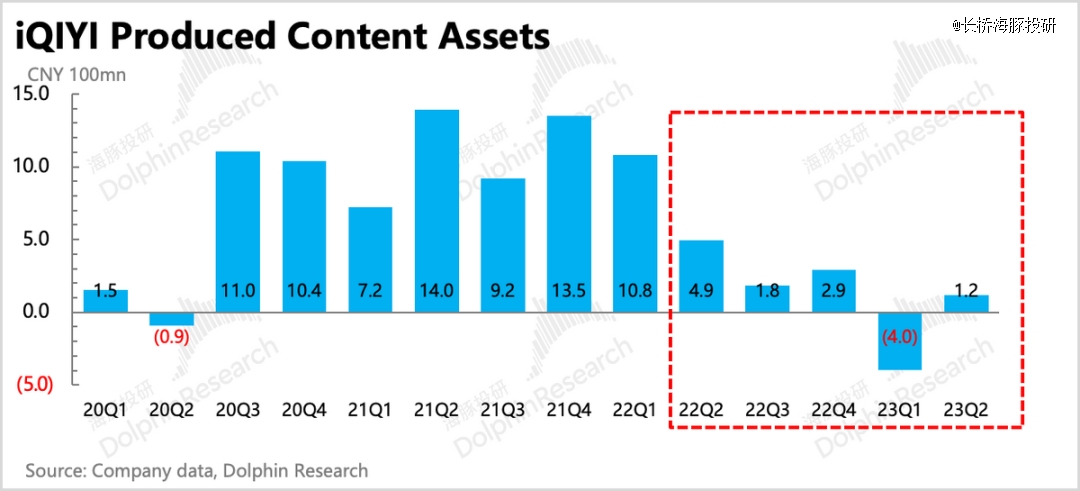

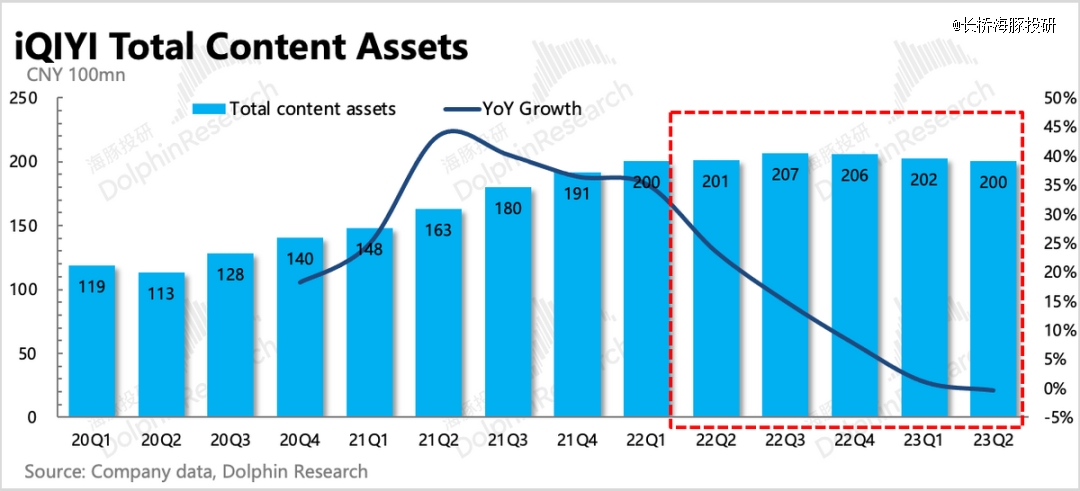

从内容资产变化情况来看,从2022年二季度开始,爱奇艺的内容投资和制作就在快速减少,继而在近期存量内容资产增速已经快速下滑。

目前来看,爱奇艺的内容投资还未真正加速,而内容库存则继续在消耗中,因此短期内仍然会继续出现一个季度押中爆款火热了,但下个季度又偃旗息鼓的情况。要想能够像Netflix持续性的出优质剧,还得继续等待。

当然,从过去的经验表现,海豚君会稍微看好爱奇艺团队挑选优质且高收益内容的“眼光”,当然这更偏长期逻辑,目前市场是否对爱奇艺还有长期信仰并不好说。

因此对于爱奇艺,海豚君更偏谨慎乐观,要么是博弈*低估的反弹机会,要么则是等待内容投资周期的到来。但爱奇艺对于百度已经不再是拖累,因此爱奇艺是否具备长期价值,对于当下的百度来说,估值并无多大影响。

【本文由投资界合作伙伴长桥海豚投研授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。