TOB,依旧是一级市场的大热门。

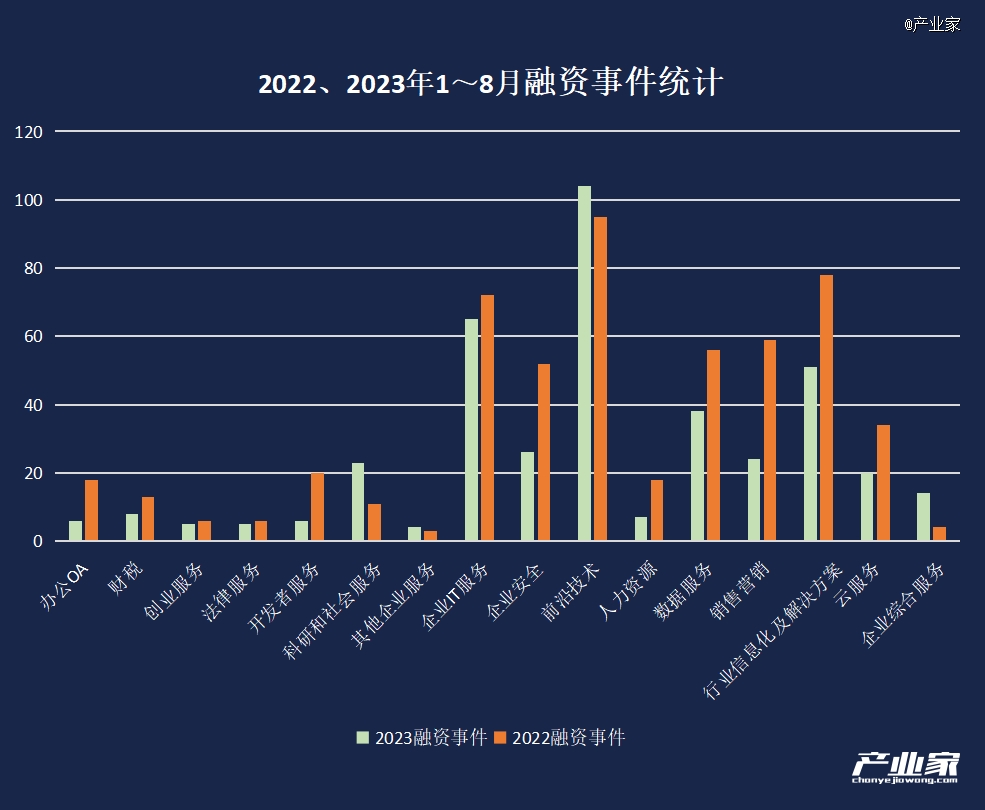

统计数据显示,截止2023年8月31日,TOB领域共发生融资事件406起,同比2022年减少25%;共产生融资金额为594.9594亿元人民币,同比2022年约增加13%。

整体来看,2023年TOB领域一级市场依旧处于下滑趋势。具体来看,虽然2023年融资事件较同期而言在减少,但融资金额同比2022年在增长。这意味着更少的企业拿到了更多的资金,资本仍在加码。例如智谱AI继今年7月20日完成数亿元B+轮融资之后,9月20日,再次获得由阿里云、腾讯投资的B+轮融资。

从这个趋势来看,2023年TOB领域一级市场正在反弹。

OA、HR SaaS、财税SaaS,被“腰斩”

根据公开数据显示,OA、HR SaaS、财税SaaS三个赛道的融资事件分别为6、8、7起,融资金额分别为6.74、7.3、4.72亿元人民币。三个赛道无论是融资事件还是融资金额都降低了60%~70%左右。

值得注意的是,OA办公赛道战略投资较多。

具体来看,移动办公平台云之家获数亿元人民战略投资;工业数字化转型服务商小码过河获战略投资;版式文档办公协作平台UPDF获得由汉仪股份领投的1600万人民币战略投资。

事实上,办公OA的红利正在消退,市场逐渐出现强者恒强的局面。

以互联网巨头为主要参与者的阵营,钉钉、飞书、企业微信瓜分着大量终端用户和互联网用户;在传统OA系统阵营,泛微、致远、华天动力、蓝凌等OA厂商,牢牢占据着传统企业市场的客户。

值得注意的是,由于企业个性化需求不断增加,一些小且垂的办公OA厂商的增长态势加强,不断瓜分市场份额。

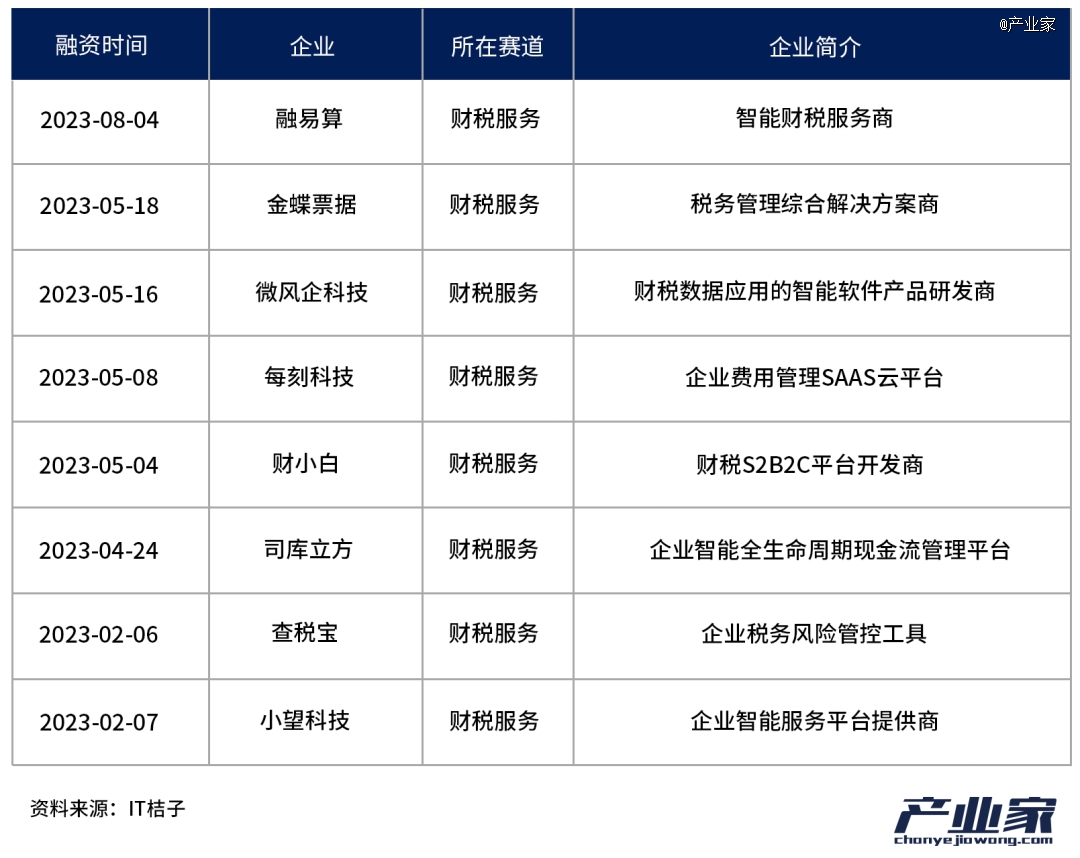

而在财税SaaS赛道,资本的喜好更加明显,一是有AI能力的厂商,例如智能财税服务商融易算、财税数据应用的智能软件产品研发商微风企科技、企业智能全生命周期现金流管理平台司库立方。此外就是较为垂直的厂商,例如致力于企业税务风险管控工具的查税宝。

且从融资轮次上来看,融资轮次较为靠前。

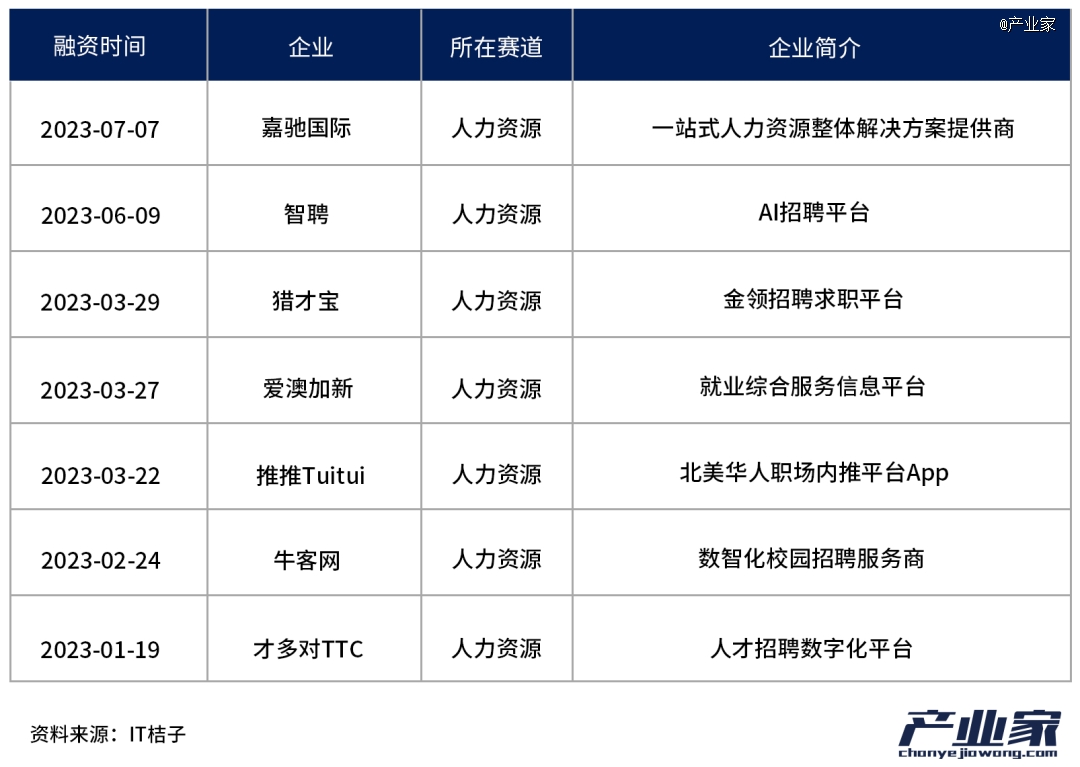

数据显示,在OA、HR SaaS、财税SaaS三个赛道共21起融资事件中,A轮及以前轮次共发生融资事件9起;B轮及以前轮次共发生4起;C轮及以后共发生3起。

财税法这类赛道从某种程度上而言,较难树立竞争壁垒。

目前,国内市场财税SaaS层出不穷,传统厂商阵营有金蝶、用友、浪潮等;垂直厂商有票易通、百望云、分贝通、慧算账、云账房、易快报等。由于内财务管理市场中,低端市场产品同质化严重,而中高端市场对于产品的智能化,定制化的要求更高,因此市场中只有少数企业能够提供满足市场需求的产品。

在市场份额方面,金蝶和用友软件所占市场份额较大,专业厂商基于自身的技术和服务能力,打造新的增长曲线。2023年,一级市场的融资态势,加剧了这场淘汰赛。新技术、新趋势是资本看中,也是新的增长曲线。

再看HR SaaS,亦是不容乐观。值得注意的是,仍出现了一些新面孔,例如致力于北美华人职场内推平台推推Tuitui;AI招聘平台智聘;全球人力资源一站式服务厂商SmartDeer。

可以发现,AI新技术以及出海发展趋势是这些初创企业被看到的重要原因。

总体来看,2023年OA、HR SaaS、财税SaaS赛道的严峻发展态势仍需厂商们时刻紧绷,拥抱新技术,紧跟新的发展趋势是破局的关键。

增长8.6%,ChatGPT的“蝴蝶效应”

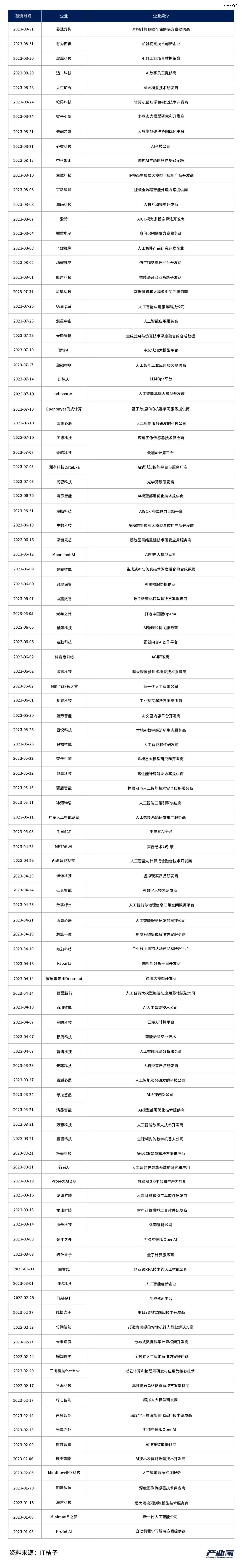

数据显示,截止2023年8月TOB领域前沿技术赛道共发生104起融资事件,融资金额为101.887亿元人民币,融资事件同比2022年增长8.6%。值得注意的是从前沿技术赛道的具体厂商来看,大部分都是AI领域的细分赛道。

人工智能已然成为前沿技术的代名词。

自2022年年末,ChatGPT从海外逐渐传入国内,由ChatGPT带来的“蝴蝶效应”就开始显现。ChatGPT热潮迭起,大模型的应用愈发受到关注,这波关注在今年被推上新的高度,随着大模型逐渐在产业落地,以及企业逐渐意识到大模型给自身带来的数字化效益与前景,也纷纷寻求厂商合作,资本自然也看到这一点,纷纷下注,主推有潜力的厂商走上资本化的道路。

具体来看,AI数字员工提供商追一科技获数亿人民币的战略投资;智能语音交互系统研发商蛙声科技获1亿人民币C轮投资;中文认知大模型平台智谱AI获数亿人民币B+轮投资;一站式认知智能平台与服务厂商渊亭科技DataExa获1亿人民币B+轮融资;致力于打造打造中国版OpenAl的光年之外获2,3亿美元战略投资;以大模型作为主要的研发方向Minimax名之梦获腾讯2.5亿美元的战略投资;还有澜舟、深言科技、衔远科技科技……

除此之外,互联网大厂和AI四小龙也纷纷下场,百度发布文心一言;阿里发布通义千问;字节也紧跟其后发布火山方舟;商汤、旷视科技、云从科技也开始布局。

数据显示,国内大模型产品已超过100家 。

不过,无论是资本还是市场都比较冷静,这一点从融资金额都可以看到,虽然融资事件在增长,但融资金额并没有比2022年高,可见资本对于再次被推上热潮的AI,仍有所考量,在投入时留有后手。

这一点从各大投资机构以及投资人的发言以及报告中也可窥见一二。

例如,红杉资本发布了一篇关于大型语言模型(LLMs)的深度分析,提出现在仍处于早期阶段,在调查中,只有65%的公司已经投入生产,而且其中许多都是相对简单的应用。

不难发现,面对AIGC的技术冲击,投资机构仍处于十分冷静的状态,而具体的应用落地是这波热潮在国内真正“开闸”的关键。

罕见的字眼:信创、医疗

根据IT桔子数据统计显示,比起去年,还有一个增长较高的赛道为“综合企业服务”。具体来看,截止2023年8月31日,此赛道共发生融资事件14起,同比2022年增长71%,共产生融资金额10.105亿元人民币,同比2022年增长70%。

值得注意的是,从以往被收集到此赛道的厂商来看,都与当年的发展趋势有较大关系,正如2022年此赛道出现的出海厂商,2021年此赛道出现的供应链厂商。

今年,此赛道也暗示了一些发展趋势。例如致力于信创领域一站式综合服务平台的领路信创、致力于医健创新创业生态运营服务商XBP和煦园,致力于知识产权数字化智库六棱镜,对应着目前TOB领域软件系统国产替代、医疗数字化以及生成式AI手机训练数据下关于知识版权的问题。

其中,人工智能领域的发展趋势清晰可见,而信创和医疗数字化作为极少出现在此领域的关键词,也暗示了今年发展的大方向,同时这些,也是2023年接下来急需数字化手段改变的角落。

近年来,在“国产替代”“安全发展”的战略推动下,有关中国信息技术安全可控与开放创新的问题被得到了*重视,信创产业随之成了“香饽饽”。

2023年开年,信创产业整体呈现出良好发展态势,尤其值得关注的是政策层面。要加快科技自立自强步伐,解决外国“卡脖子”问题;打造自主可控、安全可靠、竞争力强的现代化产业体系;要打好科技仪器设备、操作系统和基础软件国产化攻坚战;提升国产化替代水平和应用规模……再次被提到政策的新高度。

此外,在AI大模型的风口下,算力、芯片等软硬实力的差距,使得信创产业被推上新的高度。

算力是智能决策是否准确的重点之一,英伟达推出的A100/H100是目前性能较强的数据中心专用GPU,包括特斯拉、Facebook在内的企业,都利用A100芯片组建了AI计算集群。

但受困于美国对英伟达GPU产品A100和H100出口限制,以及该芯片的价格和供货量,大量购买配备耗资巨大。

一个预测是,未来,74.5%的企业都会用到AI,这需要更多的算力来支持。

这也是百度、阿里腾讯纷纷下场造芯的原因之一。就目前来看,芯片制造工艺、EDA软件都是我国芯片发展的阻力。

2023年或许不是信创产业的起点,但却是新创产业的新爆发点。

同样爆发的还有医疗数字化。

2023年年中,医疗反腐开始轰轰烈烈的推进,据不完全的统计,今年以来,全国公开通报被查的医院负责人已达到168名。医疗器械、药品采购的不透明、管理乱、低标准化等问题被暴露的更加明显。一场“全链条、全领域、全覆盖”的医疗系统整治被提上新高度。

而数字化作为打通时间、空间节点,助理管理流程透明化、标准化的重要手段,在今年也被提上了新高度。

总体而言,在这些领域长期深耕且具备实力的厂商,或将受到市场以及资本的青睐,有着较好的发展前景。

IT、云服务,稳中求胜

IT服务、云服务两个赛道,每年在一级市场的表现都较为一般。但在今年却有着一些细微且难以察觉的变化。

具体来看,截止2023年8月31日,TOB领域企业IT服务、云服务赛道融资事件分别有65、20起,融资金额为83.99、29.36亿元人民币。同比2022年,融资事件分别减少9.7%、41.2%,融资金额前者增加21.6%,后者减少8.6%。

可以发现,从2023年融资事件、金额平均减少百分比来看,IT服务、云服务并没有逆势增长,但减少的融资事件和金额均在平均值之上。这意味着其并未成为拖后腿的一员。

在2022年,云计算市场玩家们不仅踩下了刹车,还开始了集体转向。降本增效也成为了云计算大厂们几乎最为一致的追求。

但在2023年,一些新的变化正在发生。

根据阿里云上半年财报数据显示,经调整EBITA利润增长106%;而在百度智能云在第二季度财报中,收入同比增长5%;李彦宏也曾披露在第二季度,百度智能云的收入同比增长5%,达到45亿元,百度智能云实现连续季度盈利。

此外从具体IT服务、云服务赛道来看,也有不少与AI大模型底层技术相关的厂商。例如AIGC液冷算力基础设施科技服务商瑞波软件;云算力平台芯向荣等。

而这些增长趋势也侧面反映了整个IT服务和云服务在一级市场稳中求胜的现状。

事实上,今年诸多新技术的热潮迭起的同时,也带动了IT服务、云服务的发展,比如AI大模型。这一点从各家云厂商的财报也能窥见一二。

除此之外,TOB市场正走向愈发成熟、良性的发展。较为明显的是互联网大厂开始接受并走向“被集成”。而这种变化,使其客户的边界逐渐扩大。例如主动被运营商云集成,以此获得更多G端客户的订单。

这种变化,将在2023年愈发明显,其呈现出来的效果也将直接反馈到一二级市场。

国内TOB这个赛道,正在愈发成熟。2022年的诸多挑战是其背后的推手,2023年TOB迈进第二个周期的趋势已经体现在融资金额上。

【本文由投资界合作伙伴产业家授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。