又一个年末临近,当汽车消费市场进入第四季度,消费者们开始期待低价。“不到俩小时,我已经接到了五个汽车推销的电话,除了讲新推出的车型,就是在强调价格优惠”,这让想趁着年底换车的周舟有些心动。

按照汽车市场消费逻辑,年底往往是汽车销售的重要节点。车企迎来“期末考”,为了完成年度销售目标,大多会采取一些促销措施,例如降价、赠送权益、礼品等,以吸引消费者购买。

但消费者翘首以待低价的背后,是那些苦于难以完成年度销量目标的车企们。

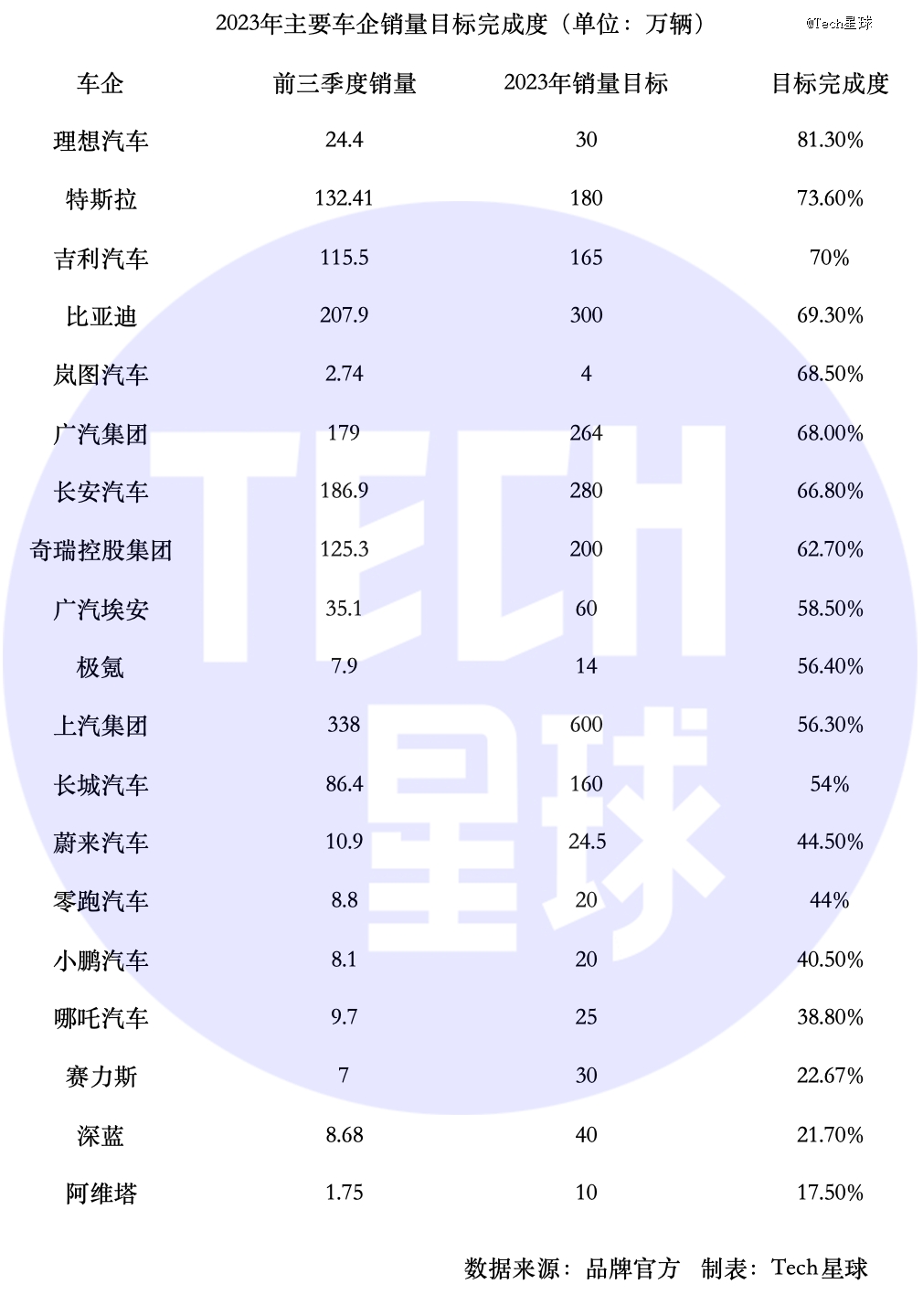

近日,各大车企陆续公布了今年9月份或前9个月的汽车销量情况,从数据来看,大多数中国车企的日子并不好过,预计能够完成年度销量目标的车企少之又少。

“车卖不动就会降价,而我们就能够用更低的价格买到心仪的车”,作为消费者,周舟对此感到兴奋,她认为年底是捡漏的好时机。

一位在汽车行业负责销售十余年的行业人士也提到,“中国车市整体增速已经不在高位,尽管新能源车在增长区间,但也过了飞速发展的阶段,在第四季度,为了提振销量,车企们之间的竞争会愈加激烈。”

当下的中国汽车市场,车企每一次为了销量而进行的降价,本质上都是淘汰出清的过程。但置身于市场中的车企们却不得不加入这场战争,悬在他们头上的不止是年度的销量目标,还有生与死的考验。

小鹏蔚来年度KPI完成率不足五成

在2023年春节过后,多家车企通过发布公开信、内部信的形式,披露了各自新一年的销量目标。与传统车企的谨慎态度相比,造车新势力企业们普遍对2023年制定了高增长预期。其中,“蔚小理”(蔚来、小鹏、理想汽车)的目标增长率均在60%以上,理想汽车达到88%。

根据小鹏汽车董事长兼CEO何小鹏在内部信中表示,小鹏汽车计划2023年完成累计交付45万辆,去除2022年末累计交付的25.87万辆新车,2023年需完成近20万辆交付,目标增长率达65.6%。

而在2022年12月的蔚来NIODay上,蔚来汽车联合创始人秦力洪则提出2023年的目标是超越雷克萨斯2022年销量。与此同时,蔚来CEO李斌曾豪言蔚来2023年销量要实现同比翻倍。Tech星球据此推算,蔚来汽车2023年的销量目标为25万辆左右。

尽管理想汽车未曾明确公布今年的销量目标,但根据理想汽车CEO李想在财报会上设定的目标“2023年获得30万元-50万元价格区间SUV市场20%的市场份额”来计算,理想汽车在2023年试图冲击的销售目标为30万辆。

今年理想汽车常坐“造车新势力”月*军宝座,结合今年前9个月的销售数据来看,目前完成率最高的是理想汽车,前三季度卖出24.4万辆,完成率达到了81%,若完成今年销量目标,第四季度理想需要实现每个月1.9万辆销量。

“早在今年3月份,我们的月交付量就已经突破了1.9万辆,9月差不多翻倍,达到了3.6万辆。”在理想一位销售人员看来,第四季度完成每月1.9万辆的销售目标是轻而易举的事。事实上,如果不出太大意外,按照理想汽车每月的销量数据来看,完成KPI几乎是板上钉钉。

但不同于理想和比亚迪的高歌猛进,“造车新势力”品牌中蔚来、小鹏汽车的完成率均低于44%,前三季度小鹏销量为8.1万辆,蔚来为10.9万辆,目标完成率分别为40.5%和44.5%。若要实现此前定下的年度销量目标,蔚来和小鹏在第四季度的每个月中要平均卖出近5万辆和4万辆车。

而根据近日公布的10月前3周销量数据,蔚来汽车周销量为0.44万辆,小鹏汽车周销量0.47万辆,如果第四季度照这样的销量,与年度目标相去甚远。

此外,零跑、深蓝和哪吒汽车完成率同样低于44%,阿维塔、哪吒、赛力斯的完成率未达40%。这些品牌想要完成年度KPI,几乎不可能。

图注:2023年主要车企年度销量目标完成率。

在传统汽车品牌中,吉利、广汽埃安完成率超70%,比亚迪目标完成率达到了69.32%。相比理想汽车的确定性,其中比亚迪能否完成今年的销量目标还是未知数。

今年4月份,比亚迪品牌及公关处总经理李云飞在2023上海车展上表示,比亚迪2023年销量目标是300万辆(包括海外市场和中国市场)。截止到目前,根据比亚迪官方公布的数据显示,比亚迪的累计销量为207万。

这也意味着第四季度比亚迪的目标销量为93万,平均下来每个月要实现销售31万,但目前比亚迪的月销量还未曾超过30万辆。

冲击年度KPI,价格战愈演愈烈

毫无疑问的是,最后一季度将成为车企冲击销量关键时刻。从10月份开始,不少车企推出了限时优惠政策来刺激销量。

比亚迪多款车型在9月底全面调价,而在一些地区,国庆假期过后,部分车型价格继续下调。一位比亚迪车主吐槽,车买了刚半个月就又降价了,“销售解释说是厂家调的,而厂家是随着市场情况调整的。”

“提车一周后就亏钱”,不少消费者对当下汽车优惠政策表示无奈。

而且据多位汽车销售人员透露,目前降价的范围不仅局限于老款车型,一些品牌的新款车型也被纳入了降价的范围。此前上市不久的小鹏G6在终端已经进入了优惠周期,一位汽贸经销商告诉Tech星球,可以给到5000元左右的优惠。

除了直接给到的现金优惠以外,限时优惠、限时补贴、下调新上市车型售价等方式,也是车企促销的重要手段。近日销量持续攀升的问界M7车型,在中秋国庆双节3.3万元的权益结束后,又给出了第二轮的购车权益,价值3万元,包括现金减3000元,同时还附加了2.7万元选配权益。

今年3月,雪铁龙通过大额降价打响了行业价格战的*枪,随后,东风本田、上汽通用、一汽奥迪、广汽本田等多个传统燃油车品牌相继推出大力优惠,新能源车随后加入混战,全国范围的汽车价格战正式开启。

到了第四季度,持续已久的价格战愈演愈烈。如今,降价的压力正在从高价位市场向下传递。“相比10万元级别的车,30万元左右的车正在下探至20万元的市场,竞争出现了错位。”

紧张的氛围传导到车企内部,直接导致了门店销售人员之间竞争的加剧。Tech星球通过多位蔚来销售了解到,在接待用户试驾之后,除了介绍当下优惠的权益,他们都会特地向用户强调,“如果再有其他门店的销售联系您,请直接告诉我的名字。”

一位消费者告诉Tech星球,在试驾某新势力品牌后,其于另一门店订车,后被试驾接待的销售打电话质问。

不断刷新的降价策略,让计划年底购车的周舟陷入了选择的难题中,“虽然心动,但也很担心成为一个被后续价格背刺的老车主。”

“以价换量”,没有赢家?

降价换来了消费者的关注,但却无法为车企盘活长期的销量,甚至在持续拉低车企的毛利率。

10月19日,特斯拉发布最新业绩数据,第三季度实现营收233.5亿美元,环比下降6%,毛利润42亿美元,环比下降8%;毛利率下滑至17.9%,均低于市场预期。

而在2022年同期,其毛利率为25.1%,今年*季度为19.3%,第二季度为18.2%。也就是说从2022年第三季度以来,特斯拉的毛利率呈逐步下降的趋势。至于蔚来和小鹏,其上半年的毛利率下落幅度也同比下降了10%左右。

“降价势必带来车企毛利率的承压,但与此同时,降价带来的销量规模的扩大也同样是毛利率提高的关键因素”,上述销售行业人士表示。在他看来,当价格战无法带来销售量的增长时,车企的补贴和降价只不过是一场无用功。

乘联会秘书长崔东树撰文指出,2023年1-8月份,汽车行业销售利润率仅有4.9%,创几年新低。而且相对于整个工业企业利润率5.5%的平均水平,汽车行业处在偏低水平。

与此同时,汽车价格的下探,往往来自于车企、经销商、供应链的共同让利。在这条产业链上,没有人是赢家。

近日,中国汽车流通协会发布最新一期“中国汽车经销商库存预警指数调查”显示,今年9月中国汽车经销商库存预警指数为57.8%,同比上升2.6个百分点,环比上升0.9个百分点。这个数据意味着经销商已经陷入了让利促销的“陷阱”之中。

根据汽车经销商中升控股2023年上半年的财报数据显示,营收同比减少4.8%,净利润下跌12.8%至30.15亿元。一位传统燃油车品牌的4S店销售经理告诉Tech星球,对于4S店而言,价格战打的越凶,他们亏的就越惨。

但来自库存的压力,让经销商不得不被动加入这场价格战之中,9月末,全国乘用车库存微增到359万辆,其中厂家库存74万辆,渠道库存达到了285万辆。

上述销售经理表示:“在产品同质化的当下,把手中的货快速清出去的办法只有降价,如果卖不出去资金就无法回笼。”但与此同时,他也表示,虽然第四季度被车企视为冲击销量最后的窗口期,但单车的降价是存在空间的,不可能一味地降下去。

2022年,有四家车企完成了年度销量KPI。其中,比亚迪以186.8万辆的销量*一众车企,成为自主品牌阵营中*一家销量达180万辆的车企,目标完成率达到了156%。而在“造车新势力”中,仅有广汽埃安、哪吒汽车以及极氪汽车三家车企如期完成2022年年销目标,其中哪吒汽车以15.2万辆赶超“蔚小理”。

2022年,“蔚小理”未能年度销售目标,理想汽车完成了20万辆的67%;小鹏汽车完成25万辆的48%;蔚来汽车完成了15万辆的81%,二线品牌零跑汽车完成12万辆的93%。

2023年,完成年度销售KPI的车企大概率会更少。结合今年前三季度的销售数据来看,理想汽车最有可能达成2023年的销售目标,其次是比亚迪,而小鹏、蔚来等90%左右的车企可能会延续去年的命运。从这个角度而言,低价竞争背后,几乎没有赢家。

(备注:应受访者要求,文中皆为匿名。)

【本文由投资界合作伙伴Tech星球授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。