12月12日,Biotech百利天恒发布公告:其全资子公司SystImmune与百时美施贵宝(BMS)达成一项关于EGFR×HER3双抗ADC产品BL-B01D1的合作协议,SystImmune将通过关联公司负责在中国大陆的开发、商业化及生产,并生产供中国大陆以外地区使用的药品,BMS将*负责BL-B01D1在全球其他地区的开发和商业化。

协议生效后,BMS将向SystImmune支付“首付款8亿美元,和最高可达5亿美元的近期或有付款+71亿美元潜在里程碑”。

百利天恒与BMS这笔交易也刷新了国内Biotech对外授权交易的预付款纪录,过去的纪录由百济神州授权诺华替雷利珠单抗的交易创造(6.5亿美元首付款),一定程度彰显了买方BMS的决心和BL-B01D1的市场价值。

一时间,医药行业各类投资者心里有股五味杂陈涌上心头。百利天恒上市以来高达430.81%的年涨幅,到底是谁错付了?

01 重赏下的有趣结构

百利天恒与BMS的交易的结构,与我们经常看到的Biotech出海的BD有所差异。

往往Biotech授出分子在中国以外的全球权益,海外的开展大部分或者所有临床开发的费用均由买方报销,新开临床的话语权也基本掌握在买方手里;这样的好处在于,卖方能够*程度获得中短期的现金收益(首付款),同时规避了后期大的临床开支和临床失败的风险。

这种交易结构下,往往买方远期收益除了达成的里程碑付款外,一般还有低双位数或者高个位数的销售分成,假设顺利推进到商业化阶段,那么提取的销售分成将对于买方是纯利润。

本次交易结构的特殊性在于:百利天恒在保留国内权益权权益的同时,届时需要在净销售额向BMS支付特许权使用费;另外,百利天恒将与BMS将共同分担BL-B01D1全球开发费用,以及在美国市场的利润和亏损;在美国和中国大陆以外,百利天恒将从净销售额中收取分级特许权使用费。

与百利天恒与BMS这笔交易类似的,要追溯到传奇生物与强生BCMA CAR-T的授权合作,当时强生支付了3.5亿美元首付款,后续强生与传奇生物在大中华地区以3:7的比例共同承担成本和分享收益;除此之外的全球其他地区,这一比例为5:5。

这类交易结构带来的好处也非常直接,一个是表观呈现的交易金额,另一个是远期的收益:

1)像总量金额较大的后期管线交易,MNC往往会审慎考虑这项交易的成本和远期获益,尤其会将临床开发成本考量进去;而百利天恒选择了共同承担的模式,这样BMS一半需要支付的海外临床开发费用将转化为现金,推高整体前期的预付款规模(8亿美元首付款,加上市场预计是“附条件”的5亿美元预付款);同时我们看到传奇生物在2017年就以这样的模式获得了当时看来“超高的”首付款。

2)待到产品商业化后如果能有一个非常好的销售收入,那么买方能获得的收益远比“净销售额的低双位数分成”要多,比如传奇生物能获得BCMA CAR-T产品50%美国的收入,预计百利天恒与BMS在美国的风险共担比例也大概是各一半这样的比例。

不过,这样的弊端也十分明显。众所周知,欧美开展临床的费用是国内的数倍,且如果开临床的话语权由BMS主导的话,百利天恒所获得的前期首付款可能会在海外开发的过程中大量“回吐”,比较直观的例子是传奇生物在BCMA CAR-T商业化的过程中因为需要同步自身高研发投入和BCMA CAR-T高额的商业化开支,被迫不断向市场融资来支撑渡过未到达盈亏平衡点的前段销售爬坡期。

所以,这样巨大的交易金额下Biotech的*获益可能是远期兑现,而不是前期的令人惊叹的首付款,当然它也起到了鼓舞人心的作用,也足以看出百利天恒对于BL-B01D1的信心和期待。

02 BMS口不对心

全球肿瘤或非肿瘤的大药厂都在扫货ADC,作为开发出销售额仅次于K药的PD-1“O药”的BMS,在ADC的布局层面,多少是带点“落后”在身上的。

有人说:BMS不买ADC是因为策略“专一”,专注下一代免疫检查点抑制剂的开发,从CLTA-4到PD-1再到LAG-3等等。

在自身面临巨额专利悬崖的背景下,眼看默沙东、辉瑞、阿斯利康在ADC领域逐步取得战果,BMS显然坐不住了。

在2023年12月之前,BMS在ADC领域展开了两项对外合作。

2021年6月,BMS与卫材达成合作共同开发FRα ADC产品MORAb-202,BMS支付了6.5亿美元的前期付款、潜在24.5亿美元的里程碑付款。当前FRα ADC的先驱Immunogen已经被艾伯维超过百亿美金的价格收购,而MORAb-202则有望成为赛道中的me better产品。

BMS并不满足于这种单品的引进,想要构建“下金蛋的鸡”ADC*的技术平台。

今年4月,BMS与ADC Biotech公司Tubulis达成合作,利用Tubulis的P5偶联ADC平台开发新一代ADC药物,BMS并为此支付“2275万美元首付款+超10亿美元潜在里程碑+销售分成”。Tubulis的ADC技术平台十分有特点,其不仅能够快速生成具备稳定Linker的ADC,而且其ADC平台产生的ADC具备在体内具备持久的效力。

而这一次重金与百利天恒展开合作,预估是基于两大考量,一是要在双抗ADC这个更前沿的领域取得先机,二是基于EGFR×HER3双抗ADC背后的广阔适应症市场,旨在拿下一个足以撼动大癌种市场的大单品。

03 新药物形式的迭代价值

押注最前沿的创新药物领域,往往弹性会比想象的还要大(当然同时也要承受归零的巨大风险)。

相对于传统单抗ADC,双抗ADC不仅可以增强肿瘤靶向性,减少或避免传统ADC因脱靶而带来的毒性,同时可进行更好的内化&增强杀伤效果,解决单靶点ADC存在的耐药性问题。

这种机制上可能的优势,其实在部分双抗ADC分子的早期安全性临床数据就得以显现,比如Zymeworks的HER2双抗ADC产品ZW-49公布的一期临床数据显示接受治疗的35名患者没有出现治疗相关的血液毒性、肺毒性及肝毒性,90%以上不良反应为轻度或中度;再如康宁杰瑞的HER2双抗ADC管线JSKN003在近期公布的早期临床数据,同样揭示了其安全性的潜力。

过往,传统ADC药物的毒性往往会影响产品剂量爬坡,这可能会造成一款产品适应症拓展受限,从而影响整个产品的销售峰值,典型例子可能是阿斯利康和*三共合作的DS-8201所产生的间质性肺炎严重副作用,影响了其部分适应症的前线进展。

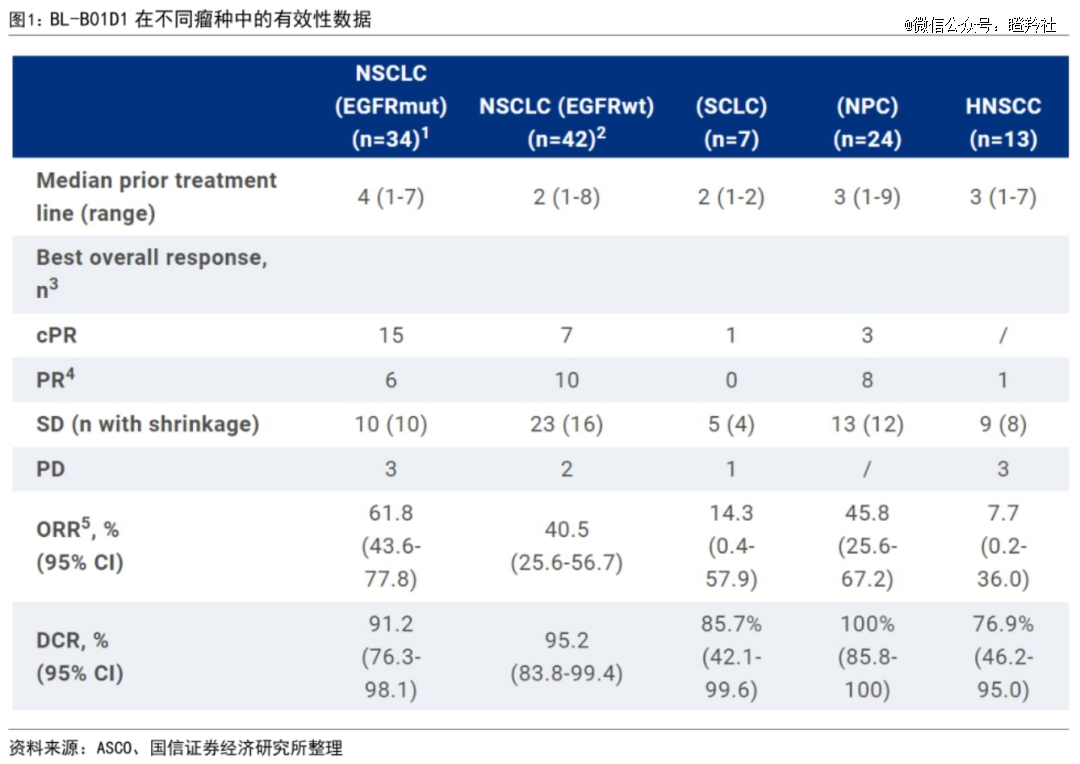

本次交易的主角BL-B01D1,其安全性基于双抗ADC的特征,并不像部分传统ADC那么严重(在可接受范围内),同时其双靶点的特性,使其在肺癌、乳腺癌、消化道癌等领域保留了巨大潜力,相信这也是BMS下注的重要原因。

同理,这种新药物形式分子迭代价值,在另外的新药物形式领域也得到验证。

如2021年7月辉瑞以“首付款6.5亿美元+3.5亿美元股权投资+14亿美元里程碑付款”的24亿美元交易总额拿下Arvinas全球进度*的蛋白降解药物ARV-471;再如康方生物全球进度最快的PD-1/VEGF双抗AK-112以首付款5亿美元及最高50亿美金交易总额授予Summit。

结语:不得不说,尽管这个交易结构的确有为了创造出海记录而呈现“虚假繁荣”的可能性,但百利天恒顶住市场质疑的压力,用巨额的出海交易给国内的创新药Biotech长脸了一把。

【本文由投资界合作伙伴微信公众号:瞪羚社授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。