在半导体制造过程中,光刻是最关键的步骤之一,决定了芯片的功能和性能。

随着摩尔定律发展,芯片工艺不断向更小的节点发展,传统的深紫外(DUV)光刻技术已经遇到了物理极限,无法满足更高分辨率和更低成本的要求。因此,极紫外(EUV)光刻技术应运而生,它使用13.5nm波长的光线,可以实现更精细的图案化,并减少多重曝光的次数。

当下,ASML在光刻机领域拥有*的影响力,垄断了全球几乎80%以上的光刻机市场,尤其是在EUV光刻机领域,市占率更是达到100%。

在过去,日本在光刻产业也是占据了大半壁江山。尼康、佳能与ASML曾经并称光刻机三巨头,但因为选错了路线,前者错失了ASML 193纳米浸没式光刻技术,逐渐没落,尤其是在EUV极紫外光刻技术上毫无建树。

但在EUV光刻环节,除了EUV光刻机这个最受瞩目的设备产品外,EUV光源、EUV掩模和EUV光刻胶以及其他配套设备等一直是EUV光刻的重要技术组成部分。

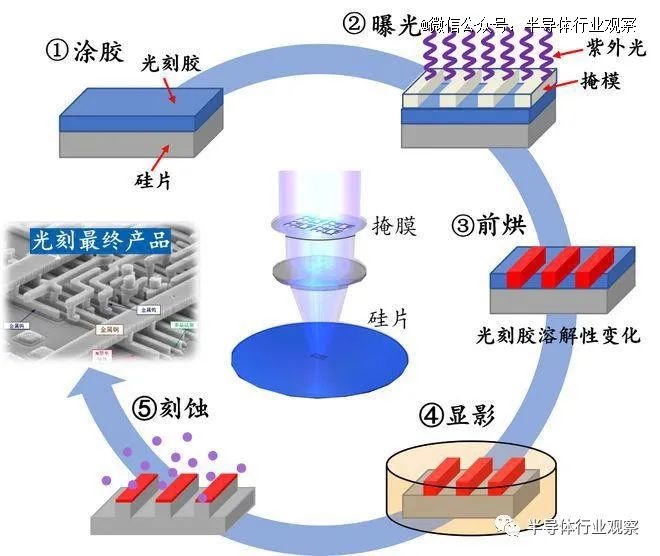

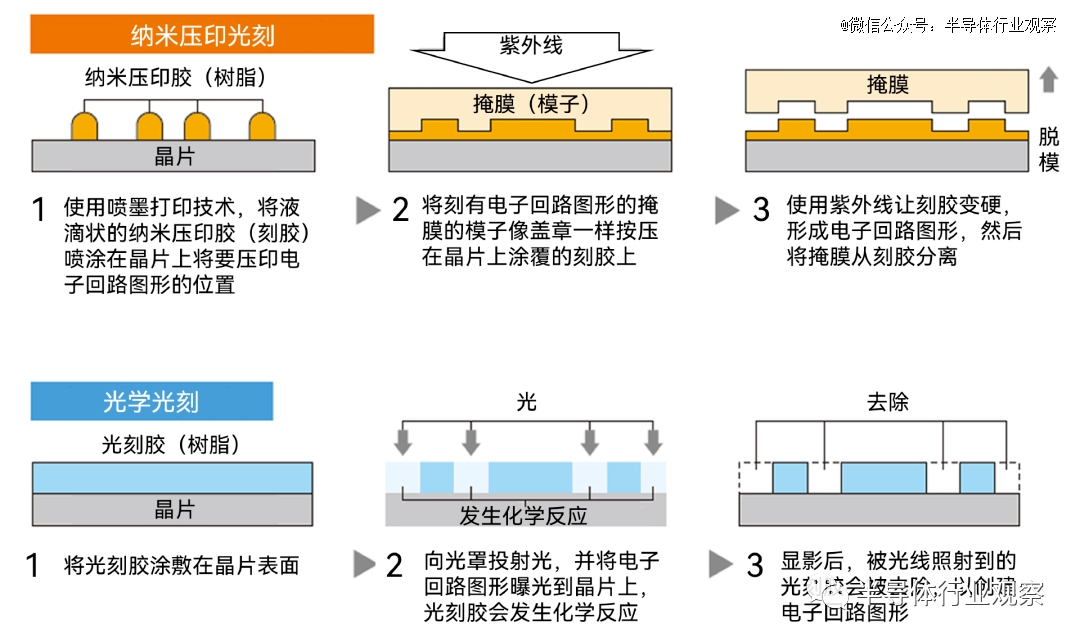

芯片光刻流程图

光刻的原理是在硅片表面覆盖一层具有高度光敏感性光刻胶,再用光线透过掩模照射在光刻胶和硅片表面,被光线照射到的光刻胶会发生反应。

此后用特定溶剂洗去被照射/未被照射的光刻胶,就实现了电路图从掩模到硅片的转移。光刻完成后对没有光刻胶保护的硅片部分进行刻蚀,最后洗去剩余光刻胶,就实现了半导体器件在硅片表面的构建过程。

虽然日本没有先进的晶圆厂,也错失了EUV光刻机,但其在EUV光刻领域仍有很重要的布局,保留着对供应链关键部分的控制,例如半导体材料和设备。

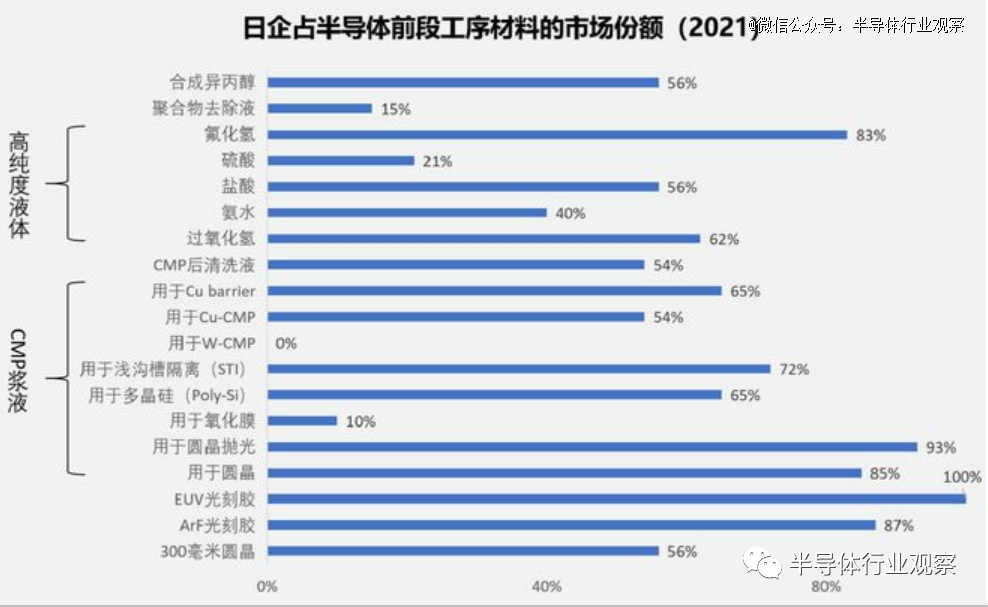

据了解,芯片制造涉及19种关键材料,且多数都具有较高技术壁垒,而日本企业在其中14种关键材料中占据了全球超过50%的市场份额,在其余几种材料的龙头企业中也不乏日本企业的身影。

资料来源:远川研究所

可见日本在半导体产业上游制造环节的布局广泛,实力雄厚。据SEMI数据显示,日本企业在全球半导体材料和制造设备市场所占的份额分别高达52%和30%。

“垄断”EUV掩膜市场

掩膜版(Photomask),又称光罩、光掩膜、掩膜等,是微电子制造过程中的图形转移工具或母版,光刻过程将掩膜版上的设计图形转移到光刻胶上,再经过刻蚀,将图形刻到衬底上,从而实现图形到硅片的转移。

Digital Journal数据显示,2021年全球半导体光掩膜市场规模为46.87亿美元。

在半导体芯片掩膜版市场,晶圆厂自行配套的掩膜版工厂占据65%的份额。如台积电、三星、英特尔、中芯国际等全球晶圆代工厂,其所用的掩膜版绝大部分由自己的专业工厂生产;在独立第三方掩膜版市场,半导体芯片掩膜版技术主要由日本DNP(大日本印刷)、Toppan(凸版)、HOYA(豪雅)和美国Photronics、韩国 LG-IT等公司掌握,市场集中度高,寡头垄断严重。

DNP是世界上*规模的综合印刷公司,自1876年创业以来专注于印刷技术。作为光掩膜厂家,DNP在2016年全球首例导入多电子光束绘制设备,且大幅度缩短了新一代半导体光掩膜的绘制时间,从而满足了半导体厂家对高产率、高质量的需求。2020年,DNP开发了相当于5nm工艺的EUV光刻光掩模制造工艺。

近日,DNP宣布开发出用于3nm等效EUV(极紫外)光刻的光掩模制造工艺。

DNP将增加多电子束掩模光刻设备的数量,计划于2024年下半年开始运营。通过这一举措,DNP将为采用尖端工艺的半导体制造领域提供所需的光掩模。

此外DNP还将通过与IMEC合作,推进2nm以后的更细微的工艺研发。

TOPPAN采用超精细加工技术制造半导体工艺制程中必不可少的各种零部件,如用于半导体制程前道工序的光掩模、用于后道工序封装的FC-BGA基板,以及引线框架等。自1961年以来,凸版一直通过制造光掩膜来大力支持半导体行业的发展。同时,为了满足不断发展的LSI对更精细图案的需求,正在不断开发移相掩膜和采用下一代曝光技术的更先进的光掩膜产品。

TOPPAN的中国上海厂是于 1995 年开始投产。据悉,该厂前身是美国杜邦,杜邦的光掩模事业部布局中国半导体产业的时间点非常早,甚至早于许多中国一线半导体晶圆厂,不过杜邦在2004年将上海厂卖给日本TOPPAN后,陆续退出该产业。

日本TOPPAN陆续将高端技术转移到上海厂,该厂在2015年导入90纳米的光掩模技术设备,并在2018年开始生产65/55纳米技术,之后在2018年进入逻辑制程28/14纳米,以及DRAM的1X/1Y制程的光掩模生产。

除了投入高端技术工艺,日本TOPPAN也在数年前就投入EUV光刻机用的光掩模,通过高能量、波长短的光源,将电路图案转印到晶圆,EUV光源波长比目前深紫外线DUV光源波长短少约15倍,因此能达到持续将线宽尺寸缩小的目的。

EUV光掩模与传统光掩模的不同之处在于,传统光掩模是有选择性地传输193nm波长的光线,将电路图案投射到晶圆上,但当采用13.5nm波长的EUV微影技术时,所有的光掩模材料都是不透光的,因此具复合多涂层反射镜的光掩模可将电路图案反射到晶圆上。

EUV薄膜

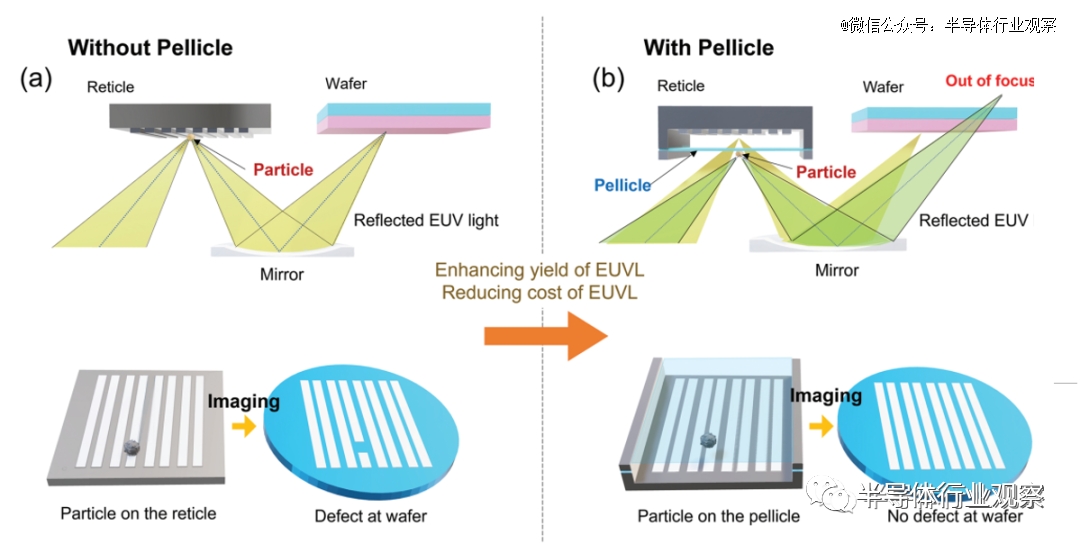

值得注意的是,EUV掩模最困难的环节之一就是EUV薄膜(Pellicle)。

EUV薄膜是一种超薄薄膜形态的、需要定期更换的高端消耗品,放置在EUV掩模的顶层,同时允许高EUV光透射率。它安装在光掩模表面上方几毫米处,在EUV曝光工艺中保护EUV掩模表面免受空气中颗粒或污染物影响。

如果污染物落在EUV薄膜上,由于这些颗粒离焦,不会曝光在晶圆上,从而*限度地减少曝光缺陷。但是,在EUV光刻工艺中,极紫外光通过EUV薄膜两次,一次入射到EUV掩模,另外一次出射到EUV投影光学系统,这导致EUV薄膜的温度将升高600-1000摄氏度。

不携带(左)和携带EUV薄膜的EUV掩模示意图

EUV薄膜在EUV光刻中保护极其昂贵的EUV掩模,使其远离可能落在其表面的颗粒。

EUV薄膜对于CPU芯片的生产最为重要,因为CPU芯片使用的是单芯片掩模,任何一个EUV掩模缺陷就会有可能使整个晶圆失效。因此,对于大面积的芯片,没有EUV薄膜的保护是万万不能的。

有专家强调,“试图在没有EUV薄膜的情况下进行EUV光刻是痛苦的。这需要更多的检测,而且仍有可能导致产量损失”。

对此,日本EUV薄膜供应商三井化学积极布局。

前不久,比利时的纳米电子和数字技术研究和创新中心Imec与三井化学建立战略合作伙伴关系,共同开发用于EUV光刻的基于碳纳米管(CNT)的薄膜。

根据协议,三井化学将把imec基于碳纳米管的薄膜开发整合到其碳纳米管薄膜技术中,以实现完整的生产规格,目标是在2025-2026年内将其引入大功率EUV系统的制造中。

该薄膜用于保护光掩膜在极紫外光照射时不受污染,具有高极紫外光透射率(≧94%)、低极紫外光反射率和最小光学影响,这是先进半导体制造中高产量和高吞吐量的关键特性。

光刻路线图项目预计在2025-2026年期间推出新的薄膜,届时下一代ASML 0.33NA EUV光刻系统将支持600W或更高功率的光源。

另一方面,三井化学也在助力三星实现新突破。

最近在釜山举行的“KISM2023”学术会议上,三星表示其EUV光刻技术取得了重大进展。

据悉,三星EUV技术的关键在于EUV薄膜的使用,这是半导体制造中光刻工艺所必需的材料,能够起到保护作用,防止外来颗粒造成缺陷。据透露,三星使用的EUV薄膜的透光率已经达到90%,计划将其提高到94-96%。

三星在部分先进的EUV代工生产线上为主要客户引进了EUV薄膜。据三星DS事业部研究员Kang Young-seok表示,日本三井是目前*的供应商。虽然FST和S&S Tech等韩国企业正在积极开发EUV薄膜,但尚未达到量产的阶段。

光罩刻录机

除了在EUV掩膜和EUV薄膜上具有优势外,日本在光罩刻录机方面也有深厚积累。

目前,光罩通常采用激光刻录机制造,还有基于电子束技术的光罩刻录机,前者的通用性比较强,后者多被用于在*进的制程节点上制作关键光罩,因为它可以产生比传统激光刻录机更小的特征尺寸,但这种刻录机的速度相对较慢,此外,其价格昂贵,体积也大。

在先进制程集成电路的制造过程中,*层需要精细光刻,相应的光罩也更精细,多采用基于电子束技术的光罩刻录机,而上边那些层的光罩,厂商更倾向于使用更便宜、效率更高的激光刻录机。

全球能够制造多波束光罩刻录机的厂商并不多,主要是日本的JEOL、Nuflare公司,德国的Vistec和奥地利的IMS公司等。其中,Nuflare公司实力强劲,拿下了全球90%的份额,也是*家具备3nm制程光罩制备能力的厂商。

随着光刻技术的发展,特别是ASML不断更新EUV光刻机,对相应的产品和设备也提出了更高要求,光罩刻录机也在此行业背景下不断演进。

综合来看,光掩膜在微纳加工技术中具有举足轻重的地位,是实现集成电路制造的关键因素。随着制程技术的不断演进,掩膜的精度、分辨率和成本要求将不断提高,这将对掩膜制造商,以及薄膜和光罩刻录机等产业链提出更高的挑战,也带来更大的需求。

EUV光刻胶,实力强劲

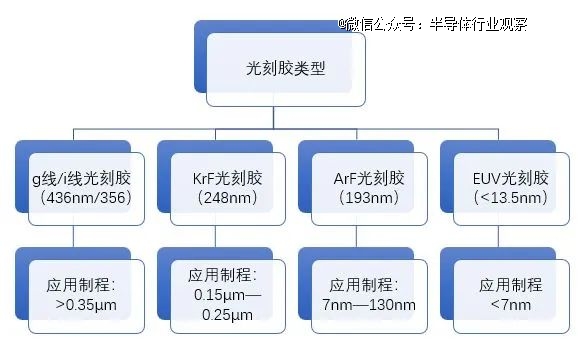

光刻胶是一种特殊的材料,它涂覆在晶圆表面,可以根据曝光与否发生化学变化,从而形成所需的图案。EUV光刻胶则是制造难度更高的产品,也是7nm及以下先进制程芯片加工过程中的核心原材料。

光刻胶的发展是摩尔定律运行的核心驱动力。

随着芯片制程由微米级(2μm-1μm)、亚微米级(1-0.35μm)、深亚微米级(0.35μm以下)、纳米级(90-22nm)甚至进入14-7nm阶段。

对光刻胶分辨率等性能要求不断提高,光刻技术随着集成电路的发展经历了从G线(436nm)光刻,H线(405nm)光刻,I线(365nm)光刻,到深紫外线DUV光刻(KrF248nm和ArF193nm)、193nm浸没式加多重成像技术(32nm-7nm),再到EUV极端紫外线(<13.5nm)光刻的发展,甚至采用非光学光刻(电子束曝光、离子束曝光),以相应波长为感光波长的各类光刻胶也应用而生。

与其它光刻胶相比,EUV光刻胶有以下特点:

高吸收率:由于EUV光线在空气中会被吸收,因此需要在真空环境下进行曝光。同时,为了提高曝光效率和减少剂量,EUV光刻胶需要具有高吸收率,即能够吸收更多的入射光子。

高灵敏度:由于EUV光源功率有限,每个晶圆上打到的光子数量较少,因此EUV光刻胶需要具有高灵敏度,即能够在较低剂量下发生足够的化学反应。

高分辨率:为了实现更小的特征尺寸和更密集的图案布局,EUV光刻胶需要具有高分辨率,即能够保持清晰和平滑的线边缘。

高稳定性:由于EUV光刻过程涉及多种化学物质和物理条件,因此EUV光刻胶需要具有高稳定性,即能够抵抗各种干扰和变化。

综合来看,随着半导体节点向更小的规模发展,保持分辨率、灵敏度和图形保真度变得更加复杂和具有挑战性。EUV光刻胶需要凭借上述特点和能力,以应对这些挑战并实现进一步的小型化。

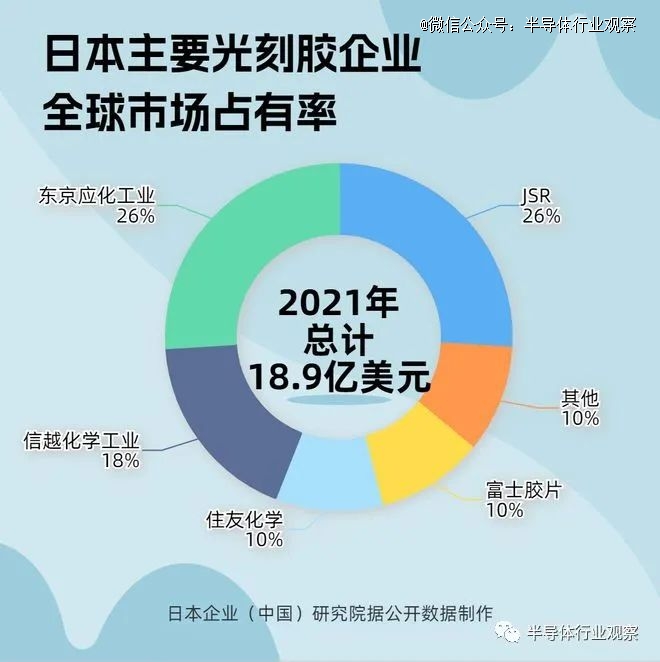

据业内人士披露,日本企业在半导体光刻胶领域占据*优势。半导体光刻胶主要生产企业包括日本东京应化、JSR、住友化学、信越化学、富士胶片,以及韩国东进世美肯和美国陶氏杜邦,其中日本企业占据约90%市场份额。

纵观光刻胶产业的发展史,实际上日本的垄断地位是“后来居上”。

回溯光刻机产业发展史,早在1950年,美国柯达公司就开发出了KTFR光刻胶,随后1980年美国的IBM公司突破了KrF光刻技术,之后的15年里,IBM领导并垄断了KrF光刻胶。

也就是在这个时候,日本半导体也正在迅速崛起,尤其是在光刻技术方面,尼康和佳能凭借在基础化工领域的经验积累和政府的大力扶持,迅速崛起。

尽管彼时迅速崛起的日本半导体已经受到了美国的压力和限制,增速放缓。但由于业内对光刻胶的重视程度较低,且市场占有率过低,光刻胶不在美国限制日本半导体发展的产品范围内。

于是,日本抓住“一线生机”,开始大力研发光刻胶。

借此机遇,日本迅速涌现出了一批优秀的光刻胶企业,比如东京应化于1995年研发出KrF光刻胶并实现大规模商业化,这标志着光刻胶正式进入日本厂商“称霸”的时代。2011年,JSR与SEMATECH联合开发出EUV光刻胶,使得日本光刻胶站上了金字塔的顶端。

同时,由于日本的尼康和佳能在光刻机领域也曾经长期垄断全球市场,这些为日本发展光刻胶提供了非常良好的产业基础,并且日本在精细化工等方面也具有雄厚的实力,经过数十年的发展积累了大量的理论知识和光刻胶相关的数据库,最终形成了日本企业在光刻胶领域的*统治力。

有业内专家表示,如今10nm以下制程的光刻胶,几乎只有日本的企业能够生产。这也意味着在EUV光刻胶方面,日本企业的市场份额遥遥*。其中*的两家供应商是JSR和东京应化,就占据了约75%的市场份额。

东京应化成立于1936年,为全球*的半导体光刻胶生产商,产品覆盖橡胶型负性光刻胶、g线光刻胶、i线光刻胶、KrF光刻胶、ArF光刻胶、EUV光刻胶、电子光束光刻胶等。目前东京应化在光刻胶领域综合实力位列*,除了在ArF 光刻胶领域以16%的市占率位于JSR(25%)、信越化学(22%)、住友化学(17%)之后,在其他三个领域的份额均位列*,其中在EUV光刻胶领域独占鳌头,一家占据一半以上的份额。

JSR产品种类丰富,可满足各种工艺需求,自1979年开始销售光刻胶以来,以满足半导体行业的需求为宗旨,40多年来不断的向全球客户提供光刻材料、CMP材料和封装材料。产品包括:用于离子注入、栅极和配线工艺图案的光刻胶,用于CMP工艺的研磨液和清洗剂,以及用于封装各个工艺流程的临时键合材料、厚膜加工用光刻胶和感光性绝缘膜材料等。JSR的光刻胶产品覆盖成熟至先进制程,提供i/g-line、KrF、ArF、多层材料等完整产品线,并且可以实现EUV光刻胶的量产。目前JSR正在研发和销售适用于5nm及以下制程的EUV光刻胶,以维持和扩大公司在先进光刻材料的市场份额。

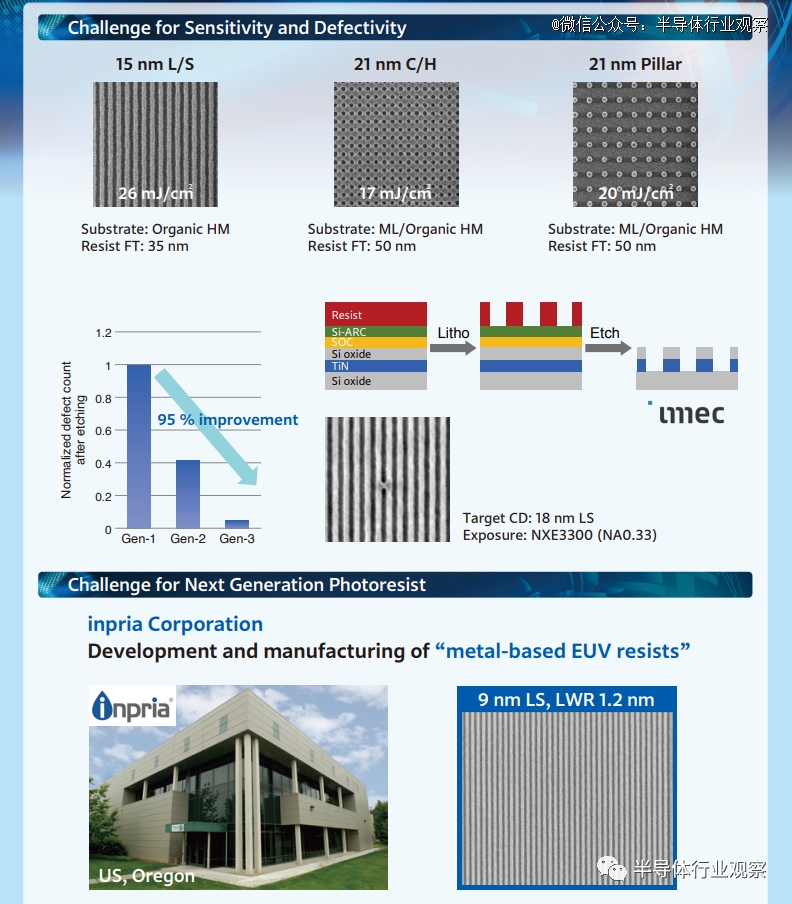

JSR EUV光刻胶研发

今年6月,日本光刻胶供应商巨头JSR宣布,已同意由日本政府支持的基金以约9,093亿日元(约63.5亿美元)的价格收购,该交易意味着这家半导体材料巨头将被日本国有化。

据报道,主导该交易的是由日本政府主导、日本产业界共同出资的日本投资公司(JIC),此举受到日本贸易部的监督,是日本政府加强半导体产业控制的最新举措,旨在重新夺回日本在先进芯片生产方面的*地位。

此外,住友化学、信越化学和富士胶片等日本材料巨头也均在EUV光刻胶领域有所布局。

从产业链价值来看,光刻胶产值不算大,仅占全球半导体市场规模的1%,却对半导体产业至关重要。

三星集团CEO曾表示:“如果光刻机缺少了光刻胶,那么光刻机就是一堆废铁。”

可见,EUV光刻胶更是半导体材料皇冠上最璀璨的明珠。日本在“垄断”该领域之余,也面临挑战。

2019年日本限制对韩国的EUV光刻胶出口后,韩国光刻胶厂商东进世美肯开始研发EUV光刻胶,并在2021年通过了三星电子的可靠性认证;2022年12月三星电子在其一条量产线上使用了东进半导体的EUV光刻胶产品,标志着韩国也实现了EUV光刻胶的国产化量产突破。

另一方面,干式光刻胶或将成为新的发展路径。

TECHCET报告表示,随着半导体先进制程的竞争越来越激烈,以及EUV制程层数的增加,光刻胶材料市场规模激增。其中,干式光刻胶成为广受关注的新型EUV光刻材料之一,相比传统湿式光刻胶能显著降低生产成本,能源消耗更少,且原料需求量比以往大幅度减少。

随着芯片尺寸不断缩小,传统的湿式光刻胶开始遇到技术瓶颈,比如传统的湿式光刻胶的化学成分容易造成光子散射,因此若想实现大剂量的曝光,需要增加光刻机的功率,而这一举动也会大大影响光刻机的工作效率。

对此,业内曾提出两种解决方案:一种是将光源提高到500W-1000W,并因此获得更高的能量来确保量产,但目前500W以上的光源仍在研发中。而第二种解决方案,便是通过改善EUV光刻胶技术,来实现曝光功率以及机器工作效率的平衡,干式光刻胶也因此受到市场的关注。

据了解,日本的东京应化、JSR集团等光刻胶巨头企业生产的均为传统的湿式光刻胶。而在两年前,美国公司Lam Research凭借干式光刻胶技术“搅局”,成功打破了巨头们在光刻胶领域的垄断,这也让干式光刻胶正式走进了人们的视野。同时,干式光刻胶的概念也得到ASML、三星、英特尔、台积电等龙头企业的青睐,纷纷与Lam Research针对干式光刻胶领域开展合作研究,寻求平衡曝光功率以及机器工作效率的方法。

EUV光刻周边设备,不容小觑

虽然在EUV相关设备市场中,ASML垄断了核心光刻机,但在EUV光刻周边设备中,日本厂商有着不容小觑的市占率,尤其在检测、感光材料涂覆、成像等相关设备方面,日本企业的实力不容忽视。

掩模在制造和使用过程中难免会出现污染物沾污、图形异常等缺陷,需要进行检测和修复,是提升产品的良率和节省成本的关键。在这个领域,日本的Lasertec是全球*的测试机制造商,是首家实现用EUV光源检测EUV掩模的企业。

Lasertec之所以能够取得如此大的突破,最重要的原因是押对EUV光刻这个方向。

据了解,芯片工艺在推向7nm及以下的时候,工业界分成两拨,一波是继续改进DUV技术,另一波则是选择走向EUV光刻。DUV技术之所以困难重重,就是因为当工艺节点推进到7nm时采用该技术需要四重曝光,对多层对齐是极大的挑战。

同样,多重曝光意味着需要多次更换掩膜,这在经济上也增加了成本。因此,继续使用DUV技术将面临更多挑战。而EUV光刻系统能够通过单次曝光,*解决上述问题。

但是,由于EUV的波长只有13.5nm,这给EUV掩膜检测造成了极大挑战。过去EUV掩膜都是通过193nm的深紫外光(DUV)系统来检测,但这个系统没有办法分辨EUV掩膜图案,导致只能粗略判断掩膜板上是否有缺陷,无法检测EUV掩模是否存在多层膜相位型缺陷,迫切需要更高分辨率的掩膜检测手段。

对此,日本Lasertec于2018年成功开发了光化图形掩模检测系统ACTIS A150,加速EUV光刻走向成熟化和经济化,这也加速了半导体界开始全面倒向EUV技术。2019年,Lasertec又推出了对已印有晶圆设计的模板进行检测的设备,成为了这一领域的垄断者。

日本在光刻机周边设备领域的龙头并非只有一个Lasertec, 另一个占据极高市场份额的是东京电子的EUV涂覆显影设备,该设备用于将特殊的化学液体涂在硅片上作为半导体材料进行显影。1993年,东京电子开始销售FPD生产设备涂布机/显影机,2000年交付了1000台涂布机/显影机“ CLEAN TRACK ACT 8”。

光刻机领域,念念不忘

虽然曾经的光刻机巨头在EUV领域已经被ASML抛离,但日本在光刻机方面仍在不断努力。

佳能研发了纳米压印技术(NIL),无需EUV就能制造5纳米芯片。

紫外纳米压印光刻与光学光刻流程对比

(图源:果壳硬科技)

不仅如此,据佳能最新消息表示,还在将该掩模技术进一步改进,未来纳米压印光刻有望实现最小线宽为10纳米的电路图案,相当于*进逻辑半导体技术所需要的2纳米节点。

笔者此前在文章中对该技术做过详细解读,在此不过多赘述。

另一边,尼康12月10日宣布将于2024年1月正式推出ArF 193纳米浸没式光刻机“NSR-S636E”。对比当前型号,该设备整体生产效率可提高10-15%,创下尼康光刻设备的新高,每小时可生产280片晶圆,停机时间也更短。

据悉,在不牺牲生产效率的前提下,新光刻机可在需要高重叠精度的半导体制造中提供更高的性能。新光刻机的光源技术是20世纪90年代就已经成熟的“i-line”,再加上相关零件、技术的成熟化,价格将比竞品便宜20-30%左右。

不过,目前尚不清楚尼康这款光刻机能制造多少纳米的芯片。

写在最后

日本之所以在包括EUV光刻胶、掩膜等半导体材料,以及EUV周边设备领域具备强大实力,有几个关键原因:

半导体产业的长期发展:上世纪80年代,日本的半导体产业非常发达,但随后受到美国的制裁和打压。为了保持半导体产业的竞争力,日本企业转向半导体材料的研发和生产,并投入大量资源。依托于日本原本雄厚的半导体基础,日本迅速崛起为全球半导体材料领域的领军国家。

基础研究实力和经验积累:半导体材料的制造工艺复杂多样,需要扎实的基础研究和丰富的经验积累。日本企业一直以来注重基础研究,拥有优秀的科学家和工程师团队,致力于材料制备和性能优化的研究。此外,日本企业以“匠人精神”自居,精益求精,强调制造的精准和质量,这也是日本半导体材料实力强大的一个重要原因。

长期稳定的合作关系:半导体企业在选择解决方案和供应商时非常谨慎,不轻易更换合作伙伴。日本半导体企业经过多年的努力和优秀表现,与其他企业建立了长期稳定的合作关系,形成了高度绑定的合作模式。这使得其他厂商想要进入这个市场变得非常困难。

整体来看,日本在半导体材料领域地位突出,得益于日本企业多年来在材料研发和制造方面的努力,以及长期稳定的合作关系。无论是在光刻胶、掩膜材料、化学机械抛光材料还是其他关键材料和设备方面,日本企业都展现出了强大的实力和优势。

但当前科技竞争日趋激烈,其他国家和地区都在不断加大研发投入,并逐步取得了在某些特定领域的突破。对此,日本企业或许尚不能“高枕无忧”,仍需要继续保持创新能力,加强国际合作,以应对来自全球的竞争挑战。

【本文由投资界合作伙伴微信公众号:半导体行业观察授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。