身处资本寒冬,如何扩宽融资路径是所有biotech都在考虑到问题。眼下,北交所上市企业康乐卫士,就探索出了一个新路径。

12月26日,康乐卫士发布公告表示,正在筹划发行H股股票事宜。这意味着,康乐卫士有望实现“北交所+港交所”两地上市,多渠道融资。

虽然这与“A+H”并无本质区别。不过,相比沪深交易所,北交所发行条件更为宽松,“先上北交所、再上港交所”未尝不是生物科技企业值得考虑的一个方向。

/ 01 / 一个值得尝试的融资路径

“北+H”模式在今年上半年落地。

2023年6月29日,北京证券交易所(北交所)与香港交易所在京签署合作谅解备忘录(下文简称备忘录)。

根据备忘录,北交所和香港交易所将支持双方市场符合条件的已上市公司在对方市场申请上市。

也就是说,北交所企业可以申请在港交所上市,港交所企业也可以申请在北交所上市。

对于生物科技行业而言,从北交所到港交所是一个值得关注的路径。

一直以来,在港股资本市场上市,核心是能否获得投资者认可,以合适的价格发行成功;而在内地资本市场上市,发行失败案例暂不多见,核心是能否获得监管“核准”,拿到通行证。

所以,在资本寒冬,认为港股发行时机不成熟的企业,可以采取先内地上市、再港交所上市这一途径。

只是,沪深交易所相对门槛较高,这一方法在过去并不容易实现。北交所的面世,让这一路径成为可能。

一方面,北交所对于未盈利企业的态度更加包容;另一方面,北交所的上市条件并不高。

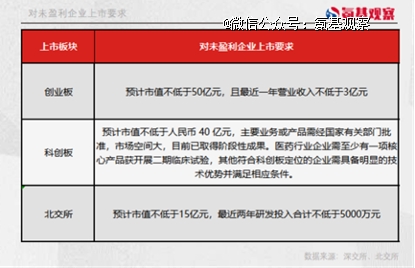

如下图所示,未盈利的biotech,可以依靠标准四“预计市值不低于15亿元,最近两年研发投入合计不低于5000万元”申请上市。

所以,率先在北交所上市实现融资获得现金储备,然后择机在港交所启动上市程序拓宽融资渠道”的方式,看起来是一个不错的选择。

/ 02 / 港交所来北交所也可以期待

康乐卫士就是一个典型例子。

在今年年初,康乐卫士完成北交所上市。虽然融资额较预期大幅缩水,但依然达到了3.38亿元。这一募资规模,要超过部分今年在港交所上市的biotech。

而在完成上市不到一年之际,康乐卫士又向港交所发起冲击。如果该事项能够顺利推进,康乐卫士能够继续补充现金流;即便冲刺失败,对于康乐卫士来说影响也不会太大。很显然,这是一个不错的选择。

实际上,包括天广实等部分港交所上市遇阻的企业,也都选择在新三板市场挂牌,然后择机在北交所上市。目前,天广实已经进入上市辅导阶段。

当然,现有港交所上市的18A企业,也可以选择来北交所二次上市。根据北交所新规,符合条件的企业,可以直接申请而不需要像从前一样,满足在新三板挂牌满一年的条件。

相比港交所,北交所的流动性并不差,企业也能获得不错的估值。例如,虽然未有管线进入商业化阶段,但康乐卫士当前的市值依然超过70亿人民币。

很显然,如果18A企业能够登陆A股,同样能够起到拓宽融资渠道的效果。那么,未来会有18A企业,冲击北交所吗?

【本文由投资界合作伙伴微信公众号:氨基观察授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。