又一家支付公司向IPO持续进发。

距离去年6月,连连数字科技股份有限公司(以下简称:连连数字)正式向港交所递交A1上市申请之后,1月11日,连连数字再次在港交所递交招股书。

据弗若斯特沙利文资料,连连数字是中国率先在全球范围内提供广泛支付解决方案的数字科技公司之一,按2022年的TPV(数字支付服务总支付额)计,公司是中国*的独立数字支付解决方案提供商,市场份额达到9.1%。

作为国内数字支付解决方案提供商,连连数字可谓风投宠儿,背靠光大投资、红 杉中国、中金资本、泰康保险等机构,在一级市场累计融资超41亿元,估值更是从2018年的40亿元增长了近266%至2020年的150亿元。

早在2020年12月,连连数字就开启了科创板上市的工作,计划进军A股科创板。但由于2021年4月,证监会明确规定,限制金融科技和主要从事金融、投资类业务的企业在科创板上市,这一进程便停滞在了2021年7月的第三期辅导阶段。

如今,二递招股书的连连数字,又能否顺利在港交所讲出IPO故事呢?

浙大IT男掌舵,近20家VC投出41亿

连连数字,还得从章征宇聊起。

这个现年57岁的创始人,先后在浙江大学获得计算机软件学士学位、在美国南加州大学取得公共政策及管理硕士学位。

2003年底,章征宇从美国回来后,跟朋友一起出资创办了网络安全企业北京天融信科技股份有限公司,担任董事长多年。随后这家公司在2015年挂牌新三板。次年8月,南洋股份以57亿元收购天融信100%股权,当时章征宇持股13.3%,价值近8亿元,在股权出售上,可谓大赚一笔。

*次创业成功后,2009年,恰逢智能手机在国内大面普及,章征宇看到了电信业务市场的发展潜力,随即二次创业,成立连连数字。

来源:连连数字招股书截图

2年后,公司便获得中国人民银行颁发的移动及互联网支付业务许可证,进军第三方支付业务,并于2013年推出商户移动支付服务,成为首批进入跨境电商支付市场的企业之一。

中小微企业在中国外贸出口总额中占有半壁江山,但传统银行提供的跨境服务速度慢、透明度低、成本高、门槛高,一众支付玩家创办初衷就是解决这些痛点。但当时,支付宝、腾讯拥有庞大的用户群和资金,而快钱、易宝、汇富天下、拉卡拉等几家独立的第三方,都已成立多年。

作为后来者,连连数字以推出垂直行业移动支付解决方案为解法,一举突围。

2016年起,一直聚焦国内业务的连连数字开启全球扩张之路,在香港设立*家海外办事处。随后,公司和美国运通成立了合资公司连通,并进入英国、爱尔兰、巴西等国,彻底打开全球化大门。

而正是国际化这一步,让一级市场的知名VC们纷纷抛来橄榄枝。

在招股书中,连连数字表示,由于本集团开始向新市场扩张,包括英国、爱尔兰及巴西,其全球业务及牌照覆盖范围进一步扩大到更多地区,考虑到全球电商增长公司继续在全球范围内拓展其数字支付及增值业务,以推动收入增长后,其估值便开始从A轮涨到D轮。

2018年初,连连数字从光大投资、赛伯乐、普华资本等VC处获得23.8亿元A轮融资,估值为40亿元。

半年后,公司完成3亿元B轮融资,红 杉中国、博裕资本进入;2019年6月,公司又完成3.5亿元C轮融资,中金资本、泰康保险等跑来投;到2020年,联力投资、浙创投等机构一同参与到了连连数字10.9亿元D轮融资中。

2018年1月至2020年10月,连连数字共融资41.2亿元,估值上涨近3倍至150亿元,光大、博裕、红 杉、中金等近20家机构都跑来“凑热闹”。

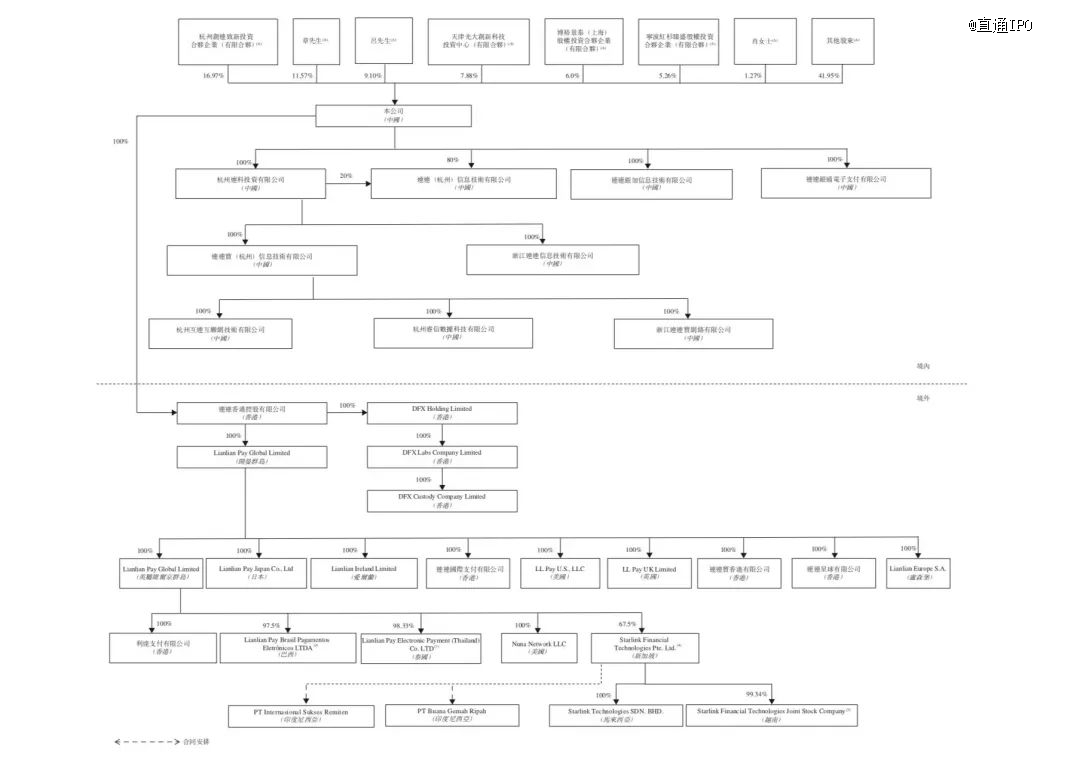

IPO前,连连数字执行董事兼董事长章征宇直接持股11.57%,并通过创连致新间接持有连连数字16.97%的股份,合计持股28.54%,为公司的控股股东及实控人。

光大投资为*机构股东,持股7.88%,博裕景泰、红 杉臻盛以持股6%、5.36%位列第二三大机构股东。

按最后一轮估值150亿计算,光大投资、博裕景泰、红 杉臻盛直接持股价值分别为11.82亿元、9亿元、8.04亿元,章征宇身家为42.81亿元。

来源:连连数字招股书截图

三年亏超20亿,独角兽也有“扭亏”难题

资本的加注,自然让连连数字发展提速。

时至今日,作为一家非银行支付机构,连连数字建立了由64项支付牌照及相关资质组成的全球牌照布局,为客户在全球及区域性电商平台开展贸易活动提供服务,范围覆盖超过100个国家及地区并支持使用超过130种货币进行交易。

截至2023年9月30日,连连数字为全球各行业(包括电商、服务业及制造业)累计超过320万家商户及企业提供服务,公司业务包括数字支付服务和增值服务。

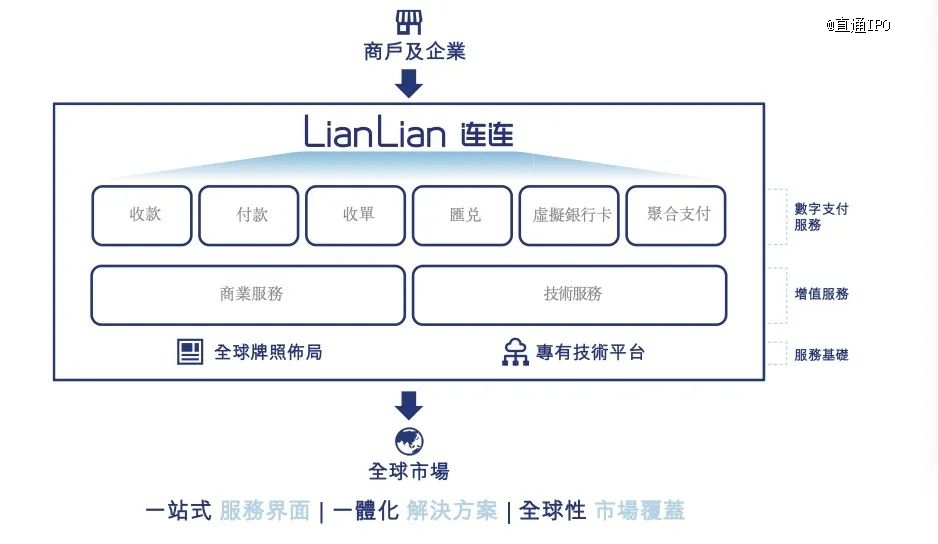

其中,公司核心业务为数字支付服务(包括全球支付及境内支付),包括收款、付款、收单、汇兑、虚拟银行卡及聚合支付;增值服务多数与支付相关,包括商业服务及技术服务,其中,商业服务包括数字化营销、运营支持及引流服务;技术服务包括账户及电子钱包以及软件开发服务。

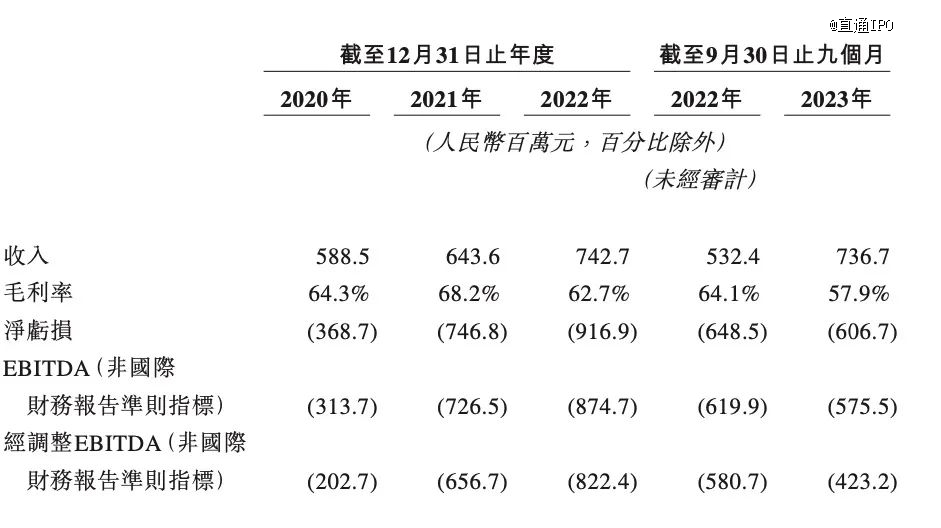

近三年,公司总收入由2020年5.89亿元增长至2021年6.44亿元,并于2022年进一步增长至7.43亿元,2020年至2022年的复合年均增长率为12.3%。截至2023年9月30日止九个月,公司总收入为7.37亿元,较去年同期增长38.4%。

于报告期,数字支付服务收入由2020年5.38亿元增至2021年的5.88亿元,并进一步增至2022年6.3亿元,分别占各期总收入的91.4%、91.3%及84.8%。截至2023年9月30日止九个月,数字支付服务的收入为6.26亿元,占同期总收入的84.9%。

然而,营收增长的同时,亏损却在加剧。

来源:连连数字招股书截图

于2020年、2021年、2022年以及2023年9月30日止九个月,连连数字分别产生净亏损3.69亿元、7.47亿元、9.17亿元、6.07亿元,亦呈持续增长态势。

而这其中,净亏损一方面产生自其对创新产品及解决方案、全球扩张及核心人才的战略投资,而公司应占连通净亏损则更为瞩目,报告期内分别为3.29亿元、6.87亿元、8.05亿元及4.70亿元。

据招股书,连通亏损主要来自其扩大其经营规模导致的经营亏损,其中,其技术及基础设施开支,以及与向发卡行及收单银行/机构支付的激励成本、推广、业务开发人员福利以及高端持卡人服务相关的销售及营销费用,约占55%至80%;与折旧及摊销费用以及雇员福利开支相关的一般及行政开支,约占25%至40%。

根据弗若斯特沙利文的资料,数字支付解决方案通常在前期需要大量投资,像连通这样的新参与者通常须花费数年才能实现盈亏平衡。连连数字也坦言,2024年,公司预计将继续产生应占连通净亏损。

而这边亏损难解,连连却无法不输血。

连连数字相信,连通作为中国首家取得许可证的中外合资银行卡清算机构,在交易相关服务及银行卡相关服务方面拥有巨大的增长潜力。于2023年7月,公司向连通注资1.3亿元。于2023年12月,公司及美国运通分别向连通额外注资0.75亿元及6.25亿元,以支持其营运。

但值得注意的是,这家成立于2017年的连通,根据双方协议,连连数字持有连通50%的股权,但对连通的经营并无控制权。2022年11月,连通注册资本增至50.6亿元,连连数字共需承担25.3亿元。

资金紧张之下,连连数字的发展亟需募资供血,而IPO能否成功,或将是下半场的核心关键。

【本文由投资界合作伙伴直通IPO授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。