但凡有点野心的公司都爱给自己贴标签,因为一旦贴上标签,就打开了无限增长的的想象空间。这一现象在二级市场尤其普遍,广义的标签包含五花八门的“概念股”,狭义的标签是天花乱坠的“*股”。过去经年,我们见证过无数贴上标签,公司就市值飞升的案例。

在美妆这个被营销拿捏的行业里,企业使尽浑身解数,没有标签创造标签也要上,堪比抢椅子游戏。浏览美妆宣传物料,可以看到品牌翻遍品类(眼霜、面膜)、概念(抗糖、抗氧)、成分(胶原蛋白、多肽)等各个角度,以寻找属于自己的标签,创造一份专属荣光。

有人星夜赶考场,有人辞官归故里。手握透明质酸(同玻尿酸)*进制造技术和*市场份额(全球44%)的华熙生物,是把美妆原料标签攥得最牢的人。然而,成分党的热情却没能撑住玻尿酸*股的颓势:一年半的时间里,华熙生物市值从1500亿缩水至如今的320亿元,创始人仿佛带着任务般,在对外发言中屡屡重申“我们不是原料公司”。

这背后究竟有何隐情?美妆原料的魔法为什么会在玻尿酸领域失灵?急于撕掉原料标签的华熙生物还有什么看点?

01.美妆原料的高估值逻辑

我们先来回顾一下优秀的美妆原料公司,寻找其发展壮大的过程中存在的特征。

案例1:帝斯曼

全球最主要的维生素生产商,在美妆行业与最高等级的烟酰胺画上了等号,市面上多数强调美白功效的化妆品,都或多或少添加了烟酰胺,并默契地把荷兰进口(帝斯曼)当成原料品质的背书。

在之前对烟酰胺的研究中,我们曾详细介绍过这一原料,虽然美白成分繁多,但与烟酰胺作用机理(阻断黑色素从基底层运输至角质层)一致的寥寥无几,因此即便美白新概念/成分不断面世,烟酰胺也能稳固地在一个不受干扰的宽阔空间内发展。

在这一空间叙事中,技术的迭代也足够线性,掌握*进的制备技术者,就掌握了*的定价权。

拥有118年历史的帝斯曼,搭建了关于烟酰胺从基础研究到工艺、应用的一系列标准和体系,制备技术也一路升级打怪,从石油基化学催化合成、到利用腈水合酶催化3-氰基吡啶生产,再到通过细胞体的直接生物转化,最后到如今的合成生物技术,甩开市场平均水平1-2次迭代。

而帝斯曼所生产的纯度高达99%的烟酰胺,意味更高的成分稳定性与更低的产品副作用,因此奠定了客户举着钞票求合作的地位。

案例2:锦波生物、巨子生物等

因重组胶原蛋白概念迅速蹿红,顺滑登陆资本市场完成市值飞升。重组胶原蛋白作为美妆原料的发展路径可以简单的归结为三个阶段:

1.0、技术上的突:实现动物源胶原蛋白到重组胶原蛋白的转变,解开*个难题——易感染;

2.0、制备工艺的优化:发明制备技术提高重组胶原蛋白的表达率,突破第二个难题——量产瓶颈;

2.1、市场教育:围绕应用端的,关于胶原蛋白分子稳定性以及皮肤透性的两极化争论;

3.0、技术和制备工艺再优化:在具备三螺旋的分子机构后,继续突破四级空间结构和自交联技术。

目前我国掌握着*进的技术,引领行业发展到了2.1阶段,处于量产→应用市场验证的过渡阶段。

但美妆就是这样一个模糊就是想象力,想象力就是变现力的行业:前方尚有技术待突破,眼前是否有效争论不休,却并不影响布局较早的企业如锦波生物、巨子生物在资本市场获得不俗的表现,更不妨碍珀莱雅、欧莱雅、LVMH、资生堂等品牌已经跑步入场。

这两个被长期验证和正在被验证的例子可以反映出,原料厂商高估值的根本逻辑在于其在时间与空间窗口秀肌肉:空间里实现技术突破、时间上具备增长预期,然后落到生意本质(交换与创造价值)上,以兑换不同程度的LTV(用户生命周期价值)。

02.撕标签的玻尿酸*股

以此再来看华熙生物,在登陆A股市场短短一年的时间的股价翻三倍,市值从400亿元增至1500亿元,而作为一家千亿级别的美妆公司,支撑它增长的基底却正是如今最想撕掉的标签——透明质酸原料。

先来了解一下这一原料,透明质酸又称玻尿酸,是一种由N-乙酰氨基葡萄糖和D-葡萄糖醛酸为结构单位的高分子黏多糖,广泛存在于脊椎动物结缔组织和体液中,由于具备良好的保水性、润滑性、粘弹性、生物降解性和生物相容性被广泛应用,透明质酸按照用途划分有以下三类:

· 医疗级透明质酸原料:用于医疗美容(医美填充及水光针)、骨科治疗、眼科治疗等领域的注射级产品,原料指控、生产、注册的最高标准;

·化妆品级透明质酸原料:通过对透明质酸原始成分的进一步修饰改进,用于护肤化妆品的制造;

· 食品级透明质酸原料:主要用于保健食品,补充身体所需成分。

掌握全球*的低分子和寡聚透明质酸的酶切技术,顺理成章地坐上了行业的铁王座,据Frost&Sullivan数据显示,2021年玻尿酸原料市场成交规模为720吨,其中华熙生物的原料销量384吨,占比44%。当成分党觉醒、医美行业萌发,华熙生物成为颜值经济*的红利分享者。

行业*的优点是当行业快速向上时,为企业提供了充足的想象空间,但一旦行业增量有限,那么*的天花板也就被划定了。无论是美妆还是医美的应用领域,透明质酸作为基础原料疯狂增长的时间窗口徐徐关闭,原料端供给红利正在消失。

一方面,美妆这个充斥新鲜感的行业中,诸多成分所蕴含的想象力都会被时间冲淡。在护肤的成分理念下,需求端倒逼上游进行产品创新,五花八门的新成分正在争夺成分表C位,比如抗衰新星重组胶原蛋白、补水保湿功效的神经酰胺、角烷鲨都在重叠领域挤占透明质酸的增长空间。

另一方面,随着市场成熟度提高,华熙生物与其他企业的原料差距越来越微弱。数据显示,华熙生物虽然占据着*的市场份额,但在原料端并不具备不可替代性,可以看到华熙生物曾是美妆公司敷尔佳、医美公司爱美客的*供应商,但随着后者上市后的业务竞争问题,华熙生物慢慢消失在前五大供应商中。

上游产能释放叠加下游终端需求疲软,意味着玻尿酸这个超级品类的产业很难再靠高溢价来收割市场了,行业龙头也不能幸免。财报显示,2023年上半年,华熙生物原料业务整体毛利率为65.65%,上年同期,华熙生物原料业务整体毛利率还是72.39%。

增长受限、溢价消失,也难怪华熙生物在二级市场的表现一如玻尿酸原料一路下跌了。

03.华熙生物正在“硬着陆”

不过,事物的发展都是动态的,故事不会结束,只会告一段落,然后在一个新的领域重新出发,华熙生物所选定的新领域有两个,一个是to C的美妆产品,另一个是坚持to B的活性成分研发。

从投入产出比来看,to C方面对华熙生物业绩有所裨益的是功能性护肤品。

目前主要形成了润百颜、夸迪、肌活、米蓓尔四大品牌矩阵,产品价格分布在100-850价格带,横跨大众-中高端市场定位。2019年—2022年,华熙生物功能性护肤品业务的营收规模从6.34亿元快速放量至46.07亿元,营收占比从33.62%提升至72.45%,已然成为公司*的营收现金牛。

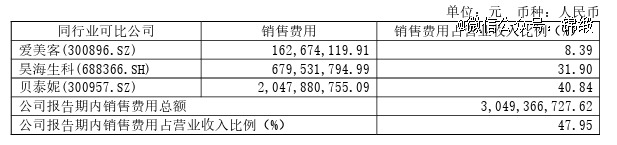

图:华熙生物营销费用情况,来源:华熙生物财报

然而,从服务B端客户到服务C端市场的转变,意味着华熙生物需要重新构建消费者认知,背后自然需要燃烧的经费,从2022年年报来看,华熙生物的营销费用占营收比重近半,远远高于同行业可比公司。

然而,华熙生物持续烧营销的策略却没有形成明确的品牌记忆点,刺激市场的效果终于迎来边际递减的终局。2023年H1,华熙生物功能护肤业务营收并没有延续此前的势头,而是下滑7.56%到19.66亿元,营收贡献比也下滑到了64%。

关键业务撑不住,公司整体业绩出现了下滑,同期华熙生物总营收30.76亿元同比增长4.77%;归属于上市公司股东的净利润4.25亿元,同比下跌10.27%。对照过往业绩来看,华熙生物的营收增速不光创上市以来新低,并且还首次出现了净利润的下跌。

原料故事不好讲,功能护肤品增长难持续,华熙生物把新的注意力放在了合成生物上,2023年上半年财报中,华熙生物将自己定义为一家“以合成生物科技创新驱动的生物科技公司”。

但总体来看,作为生物科技公司重新出发的华熙生物,前景还是太不明朗了。

先前华熙生物与韩国生物制药公司Medytox在合作注射用A型肉毒毒素事项上,就在临门一脚告吹;现下其押注的重组胶原蛋白成分,前有锦波生物、巨子生物;其它的活性成分如依克多因、麦角硫因,同样是充满了竞争的友军。

没有成功的企业,只有时代的企业。华熙生物创始人赵燕或许最清楚这句话的意义,海南倒卖冰箱踩中赚到*桶金,随后踩中房地产红利、颜值经济红利创业成功,带领华熙生物从亏损的研究机构变成*影响力的美妆企业。

下一代际红利是否还能落到华熙生物的头上?或许还需要一些时间来揭晓答案,但确定的是,如今的华熙生物已经走在一条钢丝绳上。

【本文由投资界合作伙伴微信公众号:锦缎授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。