黑石为2023年画上了句号。

近日,黑石集团公布了2023年第四季度及全年财报——Q4可分配利润达14亿美元,同比增长4%,结束了自2022年底开始的连续季度下滑。最新总资产管理规模攀升至1.04万亿美元,是当之无愧的全球PE之王。

“我们走出了全球市场动荡的一年。”黑石集团掌门人苏世民如是表示,“该季度报告反映了黑石所有业务的强劲势头,筹资和投资活动也都在显著加速。”而在未来的道路上,黑石将依然处于优势地位——有近2000亿美元的备用弹药(dry powder)。

在别人恐惧时出手。迎来2024年,黑石集团总裁兼首席运营官Jonathan Gray认为,私募股权行业在经历史上最糟糕年份之一后将迎来拐点,黑石将抢在市场复苏之前大举操刀PE并购业务。

为此,黑石一系列人员扩张计划,正在悄然进行中。

PE风向标:

2023年募了10000亿

我们试图从最新出炉的财报中,一窥宇宙第一大PE的境况。

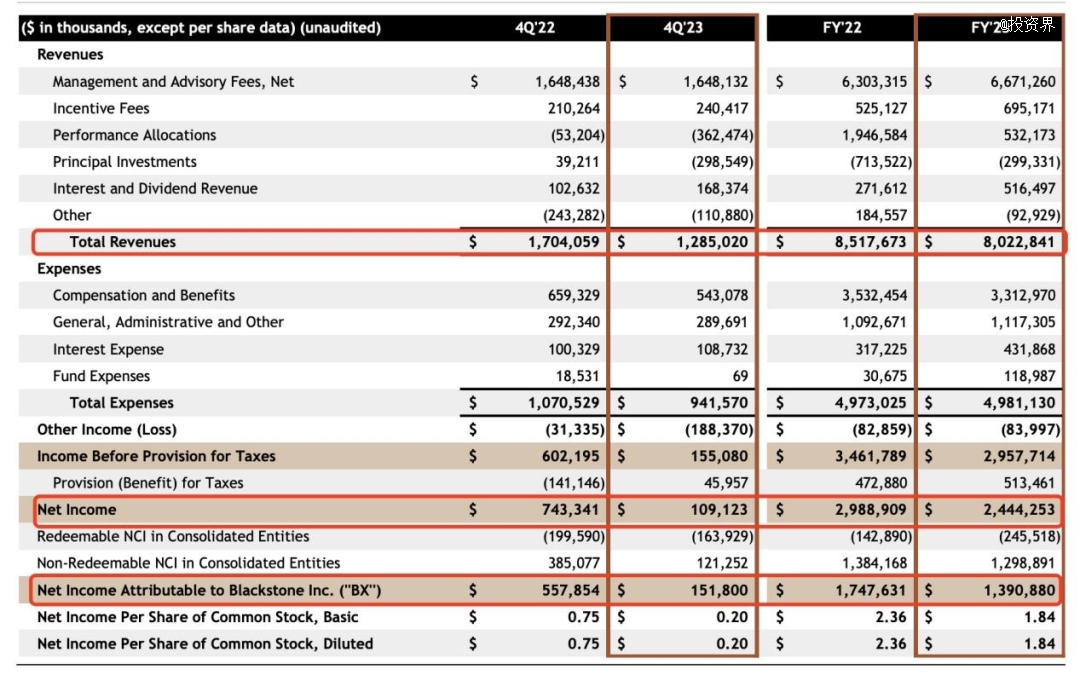

面对较高利率以及不确定的经济前景,黑石第四季度营收12.85亿美元,同比下降25%;净利润同比暴跌85%,降至1.09亿美元;稀释后每股收益从0.75美元大幅度缩减73%至0.20美元,主要受房地产投资价值下降的影响。

不过将视线拉长至整个2023年,这些数据下滑相对平缓——全年总营收80.23亿美元,同比下降6%;归属于黑石的净利润为13.91亿美元,而2022年这一数字是17.48亿美元。

与此同时,黑石的可分配收益(即可以返还给股东的现金)录得14亿美元,即每股1.11美元,相比2022年的13.3亿美元、每股1.07美元,略有上升。

在募资层面,黑石依旧彰显了极强的号召力。在第四季度,黑石筹集了527亿美元,是2022年第二季度以来最猛的一季度,其中很大一部分资金流入与信贷投资有关;2023全年累计募到了1485亿美元(合人民币超10000亿元),令人惊叹。

截止当季报告,黑石的总资产管理规模已从上一季度的1.01万亿美元上升至现在的1.04万亿美元。去年7月第二季度财报之际,黑石总AUM正式突破万亿美金,创下了全球PE里程碑一幕。

子弹充足,即便外部环境多变复杂,但黑石没有停止步伐——第四季度部署了311亿美元,投资金额是第三季度的2.5倍,也是2022年第三季度以来最多的一次。而整个2023年,黑石对外投资了738亿美元。

聚焦到黑石的PE业务。2023年,黑石在PE板块募集了238亿美元,投出了245亿美元。印象深刻的是那一笔——23亿美元现金收购全球最大的宠物护理在线市场Rover,这一价格约为Rover在2023年预期收入的10倍。

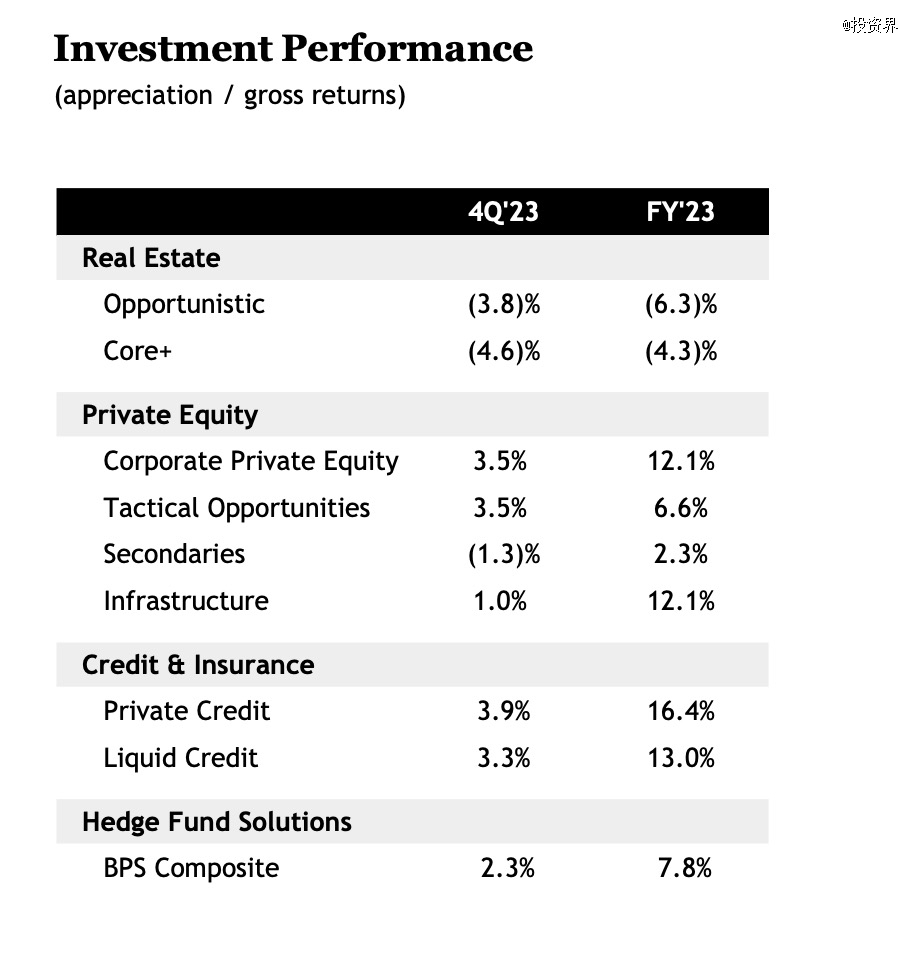

喜忧参半。财报中显示,2023年黑石大多数业务板块都呈现了正回报,如PE板块逆势而上,而2022年该板块多个基金表现都还为负——2023年,黑石企业私募股权基金与基础设施基金都升值了12%、跨平台投资基金升值6%。信贷与保险业务表现更为可观,私人信贷基金升值16%、流动性信贷价值涨13%。

让人意外的是,黑石最核心的房地产策略板块的价值却不同程度地下滑,其中机会主义房地产投资2023年业绩下降了6.3%,而其更稳定的创收“核心+”投资则下降了4.3%。这已经是黑石房地产业务至少连续四个季度录得最差表现了。

“从估值来看,我们确实看到房地产价值正在触底,”Jonathan Gray在最新财报会议上表示,“但随着通货膨胀和资本成本环境的缓和,事情正在往好的方向发展。”

退出层面,黑石同样面临挑战,2023年退出数量有限,特别是在前三个季度,第四季度有所好转——第四季度黑石变现158亿美元,同比增长17%;本年度的变现额为657亿美元。

回望过去12个月,黑石股价上涨超过35%,表现优于去年年底,但仍落后于竞争对手阿波罗全球管理公司以及KKR。

PE团队正在招人

2024年,黑石火力全开。

就在本月上旬,黑石悄悄完成了今年的第一笔募资——1月8日,黑石向监管提交文件,黑石专向高净值个人推出的零售型PE基金产品——BXPE(Blackstone Private Equity Strategies Fund L.P.),在历经9个月后,初始募集规模达到约13亿美金,折合人民币92亿元。

这是黑石有史以来的第一只零售型基金。虽然于万亿美金规模的黑石而言,13亿美元的数字不算太大,但放在整个市场来看,这依然是同类基金中最大的首关之一。

其实早在六年前,黑石内部就在酝酿这类基金,直到2022年3月正式启动该项计划——一只针对富人参与其私募股权业务的旗舰战略基金BXPE,投资门槛500万美元起,当时预计在2023年初推出该基金。

据了解,BXPE的成立是为了投资企业收购和股权导向策略,包括后期风险投资以及购买其它私募股权公司或其基金的股份。更多的公开信息显示,BXPE遵循“永续生命周期”策略(Perpetual-life Strategy),投资者可以定期赎回,赎回上限是每个季度3%。

值得一提的是,BXPE的管理费及Carry比率也相对要低,管理费按照基金资产净值的1.25%收取,且前6个月免除管理费;Carry则按照12.5%收取,并约定了5%的门槛收益率。而综合过往基金,黑石一般按照投资者的总资本承诺收取1.5%—2%的管理费;如果回报率高于6%,则收取20%的绩效费。

根据SEC的文件,BXPE目前的投资组合包含17个项目,覆盖了直接投资、二手份额和结构性投资等,行业分布上则涵盖了数字基础设施、商业服务、金融服务、航空航天等。

不止于此,我们将见证PE之王更多的募资诞生。最新财报的电话会议上,黑石集团CFO Michael Chae透露,黑石预计将在短期内启动新的私募股权旗舰基金,该旗舰基金迄今为止已筹集180亿美元,目标是至少200亿美元。

与此同时,黑石也正在为下一阶段的多项战略筹集资金,包括近期启动的第五只私人信贷机会主义战略基金,目标规模100亿美元。

“通货膨胀和资本成本的不利因素正在减弱,我们正步入一个更好的周期。”在这次财报电话会议上Jonathan Gray表示。如他所言,2024年黑石将进一步布局与扩张。而最直接的体现是在“人”上。

这一次公布财报之际,Jonathan Gray在彭博社电视访谈中透露,黑石将在2024年继续扩充员工人数,尤其是在今年下半年。他认为,伴随黑石交易活动的增加以及募集步伐的加快,势必需要更多人员参与进来。换言之,黑石将在今年密集招人。

其中,黑石将扩充亚洲市场的PE队伍。路透社在1月中旬报道称,黑石在未来两年内将其在新加坡私募股权业务的员工人数增加一倍,以此希望在东南亚进行更多交易。黑石亚洲PE业务主管Amit Dixit也表示,在新加坡的扩张也将使该资产管理公司更接近其投资者基础,其中包括主权财富基金、家族办公室和个人投资者。

中国团队也在悄然重置。去年第四季度,黑石官宣了一则重要人事任命——在黑石PE板块任职10年,高级董事总经理Haide Hong晋升为中国收购业务主管,将领导黑石上海的投资工作。投资界也注意到,黑石扩大了在上海的办公室,新团队或将开启新业务。

走过最糟糕一年

拐点即将到来

全球PE度过了难忘的一年,尤其是在退出上,面临着前所未有的压力。

PitchBook数据显示,去年美国私募股权投资退出活动相对于该行业管理的资本规模跌至前所未有的低点,目前退出投资的持有期中位数达到6.4年,为十多年来的最高水平。

形势比想象中更严峻。外媒报道称,包括阿布扎比投资局和新加坡主权财富基金GIC在内的机构LP开始明确告诉GP,只有在收到旧基金的返还资本后,他们才会在下一只基金中投入资金,甚至有LP直接要求扣减管理费。

“我们正在经历一场行业变革,”为LP和GP牵线搭桥的PA机构Reach Capital的管理合伙人William Barrett说,“这是我们第一次看到LP如此直接地将一只基金的分配与另一只基金的新承诺联系起来。”

结束全球动荡的2023年,2024年会好吗?

“我们会将2023年视为黑石遭遇的周期性的底部,许多美好的事情正在发生。”面对未来,苏世民乐观表示。四十年来亲历了多次周期,他判断认为,很快我们将看到IPO市场的回暖,而私募股权投资机构也将更多出售手中的资产,并购层面的交易活动将有所增加。

苏世民进一步指出,伴随经济复苏,行业首先会出现触底效应,随后投资组合的估值开始呈现增长趋势,大家的共识随之发生变化,最大的投资机会也蕴藏在此阶段。

沿着这样的逻辑,Jonathan Gray透露,黑石将在市场复苏、投资标的价格开始上涨之前加大投资力度。“我们正在底部反弹,并购活动的车轮正在加速,我们希望在达成共识之前进行更多投资。”等到了那个节点再布局就晚了,那时的估值已经发生变化。

黑石历来是PE圈的风向标,尽管当前市场环境依旧充满着不确定性,但Jonathan Gray对未来私募股权行业的退出持乐观态度,因为私募股权变现额在2023年有所增加,而房地产业正处于转型期,预计退出在2024年下半年和2025年回升。

“现在是向前迈进的好时机。”无独有偶,KKR联席首席执行官Scott Nuttall也在近期这样表示, “交易竞争减少,市盈率也有所下降。”在他看来,在此时进行新投资的基金将成为受益者,而纵观KKR一路走来,正是在这样的时期,KKR缔造了不少高回报的投资案例。

历史经验表明,PE总是会在波动的时代里创造出最好的年份。正如苏世民坚信,最好的投资往往都是在动荡时期发生的。

本文来源投资界,作者:周佳丽,原文:https://news.pedaily.cn/202401/529313.shtml