在所有造车新势力中,蔚来是去年变化*的车企之一。

2023年,蔚来卖了16万辆车,发布蔚来手机,取得独立造车资质,拿到来自中东的大额投资。代价是,亏了211亿元。

在3月5日发布的最新财报中,蔚来2023年收入556亿元,同比增长12.9%,但净亏损同比扩大了45%。

去年冬天来临之前,李斌花了两个月时间,在公司开了三十多场分析讨论会,以确定未来两年的经营计划。

随后,蔚来宣布裁员10%,大约3000名员工离岗,一些不赚钱的项目被推迟、取消,这给蔚来节省了大约20亿元成本。同时,蔚来大力招聘销售人员,两个月入职3000多人,全力卖车。

一系列调整加大了外界对蔚来的担忧。有人担心蔚来会像2019年那样,陷入严重的现金流危机,有网友甚至在李斌的直播中问“蔚来什么时候倒闭”。李斌则多次在公开场合反思,态度坦诚。

不过,任何负面情绪都可能被放大,事实也可能在动态中失真。

2023年不是蔚来*的时候,但也不是最差的时刻。就像2022年冬天的小鹏,当时也是四面楚歌,董事长何小鹏亲自下场变革,才度过一场危机。现在的蔚来,就处在调整的关键时期,局面随时可能反转。

值得探究的是,过去一年里,蔚来的应对策略是什么?什么时候会出现转机?

多亏的100亿,去哪了?

去年蔚来做了很多事,也亏了很多钱。按照李斌的说法,因为各种原因,比预期的多亏了100亿。

蔚来的钱,首先是花在了产品升级上。

2023年,老款ES8、ES6、EC6全部切换至第二代平台,蔚来还发布了EC7、ET5T、ET9。相当于一年发了六款车,完成二代平台切换。

这个过程很难。就像是在高速行驶中换轮胎,一方面会打乱节奏,同时会增加成本。用业内的一句话形容,“发新车就是自己打自己”。

理想在两年前就有过前车之鉴。当时2022款理想ONE要上市,新款还没交付,旧款已经卖不动了,老车主开始维权,当月理想的交付量从1万多暴跌至4000多。紧接着又因为提前发布理想L8,导致理想ONE只能降价处理,原材料和存货加速折旧,直接亏损8亿元。

由此可见产品切换给车企带来的震荡有多大。这还只是一款车,而蔚来是三款,背后是巨额的固定资产投资和研发开支,以及切换造成的损耗。

更多的钱是砸在了新业务上。

造手机、造电池、研发芯片、建换电站,这其中任何一项拿出来,都是几十上百亿的资金投入,而蔚来同时在进行。

蔚来自研的*手机NIO Phone,在去年9月正式发布并交付了,现在能买到。指望这款手机赚钱,那是不可能的。只是因为手机厂商在造车,手机和车机需要互联,蔚来就自己下场做了。

蔚来的电池,已经研发了两年多。从斥资两亿元在上海拿地建实验室,到去合肥建电池生产基地,蔚来投入了很多钱。这些钱变成了厂房、设备、原材料、研发专利,目前还没量产。

芯片更是需要长期投入、短期难见效的业务。行业里普遍的做法是从第三方采购芯片,但蔚来选择自建团队,自主研发。

以上这些新业务,投资金额大,回报周期长,存在不确定性。无论它们的产品形态如何,最终都是要用到蔚来的车上,靠卖车来收回投资并赚钱。在那之前,全都是成本。

放眼国内,没有任何一家新势力,像蔚来一样在研发上花钱如此大方。

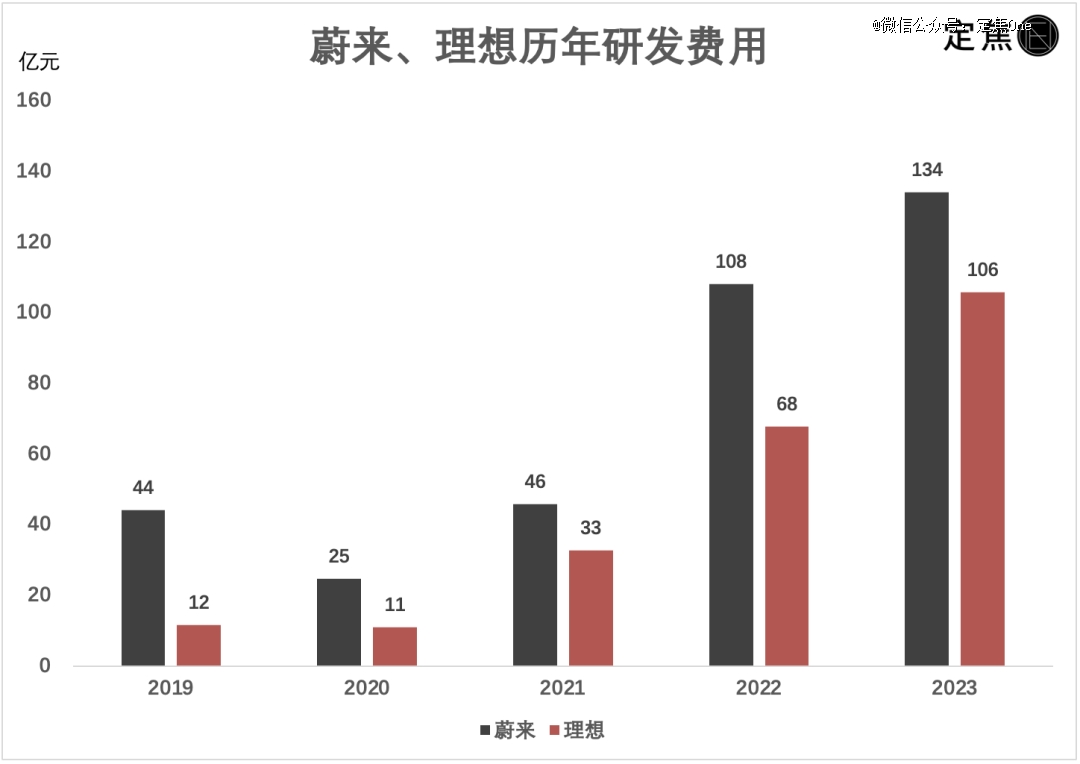

财报数据显示,蔚来研发开支逐年递增,2022年以前每年最高达到40多亿元,2022年直接跳涨至108亿元,2023年更是高达134亿元。作为对比,理想在2023年大力推进研发,支出达到创纪录的106亿元,但还是跟蔚来有差距。需要注意的是,蔚来的收入不到理想的一半。

也许要到多年后,我们才能客观评估蔚来在研发上花掉的钱值不值,这本身就是面向未来的投资,无法用短期业绩进行考核。

抛开商业层面的算计,蔚来的确是一家有长远规划的公司。李斌说,从2019年开始,公司就有五年战略规划。蔚来是用至少五年的眼光,在规划当前的布局。当然,这么做的前提是,公司得有足够多的钱。

2023年蔚来遇到的难题是,公司账上的钱不宽裕了,而主营业务——卖车,没有太大起色。

卖车是公司发展的引擎,成本的分摊、现金流的维持,全都靠卖车贡献的收入来带动。一个月卖2万辆车,大约能给蔚来回笼60亿元现金流。如果销量不增长,蔚来的引擎就缺少燃料甚至熄火,各个链条上的问题都会暴露出来。

于是在去年11月,李斌终于采取行动了。

蔚来的调整,有效吗?

蔚来一系列调整的核心,是精简业务、降本增效。换言之,蔚来要过紧日子。

蔚来将一些重复建设的部门和岗位合并,低效岗位直接取消,裁掉了10%的员工,大约有3000多人。另外,三年内不能提升公司财务表现的项目,被砍掉或者推迟。“该花的钱坚决花,不该花的钱坚决省。”

从战略上,蔚来放弃了“长期主义”,将规划的时间跨度从五年缩减到两年。李斌想明白了:“(长期主义)会麻痹我们的同事……不是不做好短期执行的借口”,“如果战略没达预期,可是钱已经花出去,就会带来很多经营风险。”

根据李斌的测算,随着员工数量的减少,这些举措将在2024年给蔚来节省20亿元。

在四季度财报中,降本得到了一定体现。蔚来的汽车销售收入同比增长了4.6%,汽车销售成本减少了1.1%。虽然幅度很小,但意图明显。更明显的是两大费用——研发、销售及管理,四季度的增幅全年*,总经营费用的增幅控制在7.4%,远低于前三个季度。

过去,在“蔚小理”中,蔚来公司的人效是*的,现在蔚来要向行业平均水平看齐。

造电池的方式也变了。电池分为研发和制造,制造环节前期投入大,产能爬坡满,三年内不能改善公司的毛利率,李斌承认蔚来不具备这样的资源去支持这件事,于是自己研发电芯、材料、电池包,生产则委托给外部第三方。

图源 / 蔚来官方微博

总的思路是:坚持用研发、规模、管理换毛利,拒绝固定资产换毛利。

成本节约是一方面,更关键的还是要提升销量。

在产品层面,整个2023年,蔚来疲于应付车型换代,产品矩阵陷入混乱。

和高资本创始合伙人何宇华曾对「定焦」说,蔚来是多产品策略,甚至产品之间会有重叠或者竞争,导致存在互相侵蚀的问题。在产品定价和定位上,蔚来首先需要明确自己给消费者的定位。如果产品太多,单品的销量上不去,公司整体的净利润水平就会受到影响。

蔚来去年的发展印证了何宇华的判断。李斌在去年底复盘说,汽车行业*的战略就是产品战,如果可以重来的话,产品规划、定位、细节应该做得更好。这些失误肯定让蔚来少卖了几千台车,但这就是学费。

蔚来比较吃亏的地方在于,花了大量时间和资金研发二代技术平台,很有诚意地完成了车型切换,但在卖车时销售体系跟不上。

比如已经预售的车交付不了。二代平台最早的车型ET7,以及后来推出的ET5,都出现过用户下单了,但蔚来迟迟交不了车,最后用户退单改订其他竞品车型的情况。后来蔚来痛定思痛,新车型上市即交付。

门店的销售能力也不够。蔚来的门店全部是直营,在地级市的布局还不是很深入,门店数量跟BBA也有差距。之前蔚来的门店里有产品专家岗位,佛系接待,狼性不够,后来蔚来改由销售人员全程接待。

李斌将“销售能力上晚了”视为2023年*的教训。一些意向订单没承接住,还有一些到手的订单流失掉了。于是在去年四季度的那波大调整中,蔚来在两个月里招了3000多个销售顾问,整体团队超过5000人。

蔚来的销售在入职后的前一个半月都是培训,培训完才能正式上岗卖车。销售队伍调整之后的效果,也要到今年才能体现。

如何应对2024年淘汰赛?

新造车行业在2024年初正式开启淘汰赛。对蔚来而言,好的一面是提前暴露了问题,赢得了调整的时间窗口,不利的一面是这些调整的效果不确定。

没有独立造车资质曾是蔚来的一颗雷。李一男的自游家,就因为没搞定资质被迫停产。但在去年12月,蔚来花31.6亿元从江淮手中买下了两座工厂的设备和资产,并成功拿下了独立造车资质。

李斌说,从代工转向自造,蔚来单位车辆的制造成本(非整车成本)大约能下降10%。

在资金方面,蔚来提前储备了一些弹药。来自中东的投资机构CYVN Holdings,去年连续两次投资蔚来,*次给了蔚来7.385亿美元现金,第二次22亿美元。除此之外,蔚来还发行了一笔可转换优先债券,融资10亿美元。

接近40亿美元(284亿元人民币)的资金注入,够蔚来花一段时间了。

为了拿到CYVN的投资,蔚来从董事会拿出了两个席位,并让CYVN成为了*大单一股东,但李斌凭借超级投票权依然是实际控制人。只是,CYVN对蔚来的这两笔投资目前亏损严重,它*次入股的价格是8.72美元/股,第二次“抄底”是7.50美元/股,现在蔚来股价只有5.48美元/股。

接下来,有两个指标可以用来观测蔚来变革的成效——交付量和毛利率。

这两个指标在某种程度上是矛盾的,行业里最常见的打法是牺牲毛利率(降价)拉销量,价格战从今年开年之后一直打到现在。

蔚来不想参与价格战,也参与不起。李斌给出的定调是:要放弃两个幻想,一是放弃市场竞争不惨烈的幻想,二是放弃以价换量的幻想,而是以提升毛利率、提升销售服务体系能力,去换取销量的提升。

放弃降价的武器,蔚来只能靠产品和渠道,挑战不小。

月销两万辆是横在蔚来面前的一道槛,可能最早要到二季度才能完成。在最新发布的财报中,蔚来对一季度给出的销量指引是3.1万-3.3万辆。1月和2月蔚来一共交付18187辆,这意味着3月蔚来的交付量不会超过1.5万辆。

李斌在四季度财报电话会上说,面向大众市场的新品牌将在二季度发布,*产品将在三季度上市。这款车型对标特斯拉Model Y,但售价低20%,四季度大规模交付。这款车主要承担走量任务,蔚来品牌则负责确保毛利率。

毛利率的提升情况,可以通过每个季度的财报进行追踪。

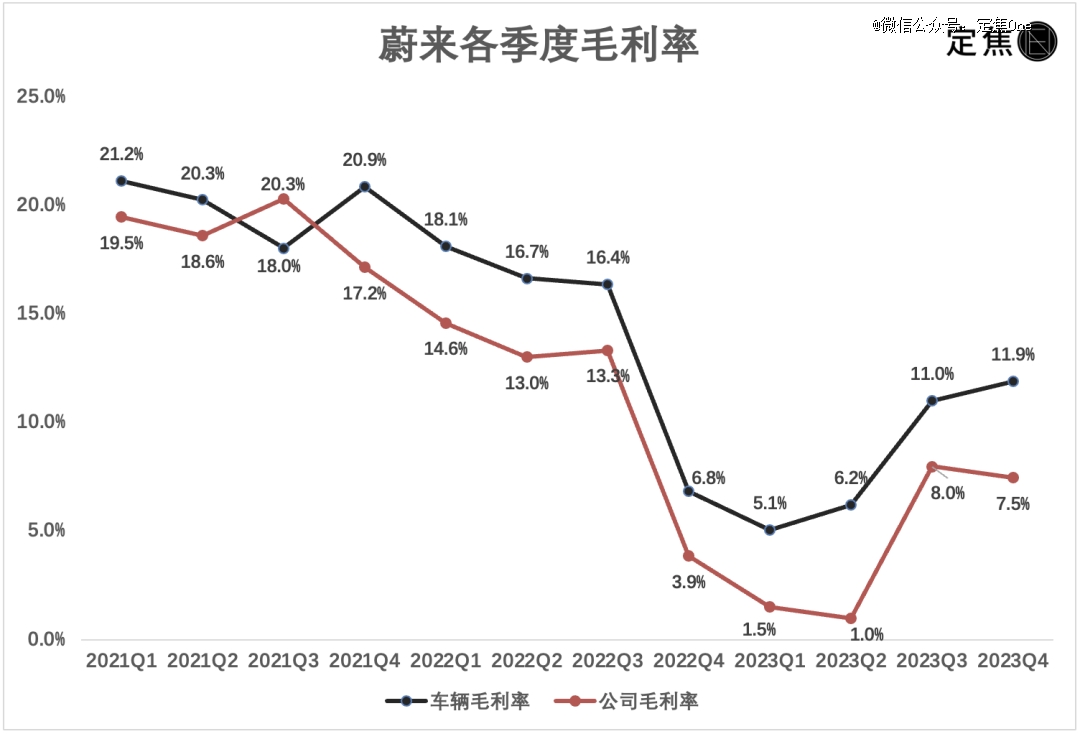

2021年是蔚来毛利率最高的时候,一度超过20%。随后因为电池原材料涨价,以及新旧车型切换,蔚来毛利率持续下滑,跌至个位数。

现在来看,去年二季度是*谷。蔚来汽车销售毛利率在三季度重回两位数,四季度进一步回升至11.9%,这是一个好迹象。

接下来,蔚来只有将毛利率提上去,才可能应对激烈竞争。

换电是蔚来极力向市场讲述的一个故事。在消费者眼中,换电非常方便,能解决续航焦虑;在投资人眼里,换电本身就是一门商业模式,具备一定商业化空间。

去年蔚来上线第三代换电站,缩短换电时间,兼容新品牌车型,然后将换电权益从整车销售中剥离出来,开始单独收费。去年11月以来,蔚来跟长安、吉利、奇瑞、江淮达成了换电战略合作协议,这一换电“朋友圈”的范围还在扩大。

李斌反复强调,换电不是蔚来的包袱,换电服务本身亏损有限。根据李斌在去年12月透露的信息,单个换电站一天60单可以实现盈利,上海地区已经盈利,但整体盈利还需要几年时间。另外,不排除将换电业务独立融资的可能。

如果蔚来真能把换电这事做成,还是很了不起的。

2023年蔚来一直在“补课”,它的挑战一方面来自外部竞争,另一方面来自内部组织的低效。现在外部竞争愈演愈烈,蔚来只有反过来调整组织,克服企业的惯性,才能可能打赢这场翻身仗。

【本文由投资界合作伙伴微信公众号:定焦One授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

精致白领快把蔚来门店薅成「海底捞」了

2024/03/03$tags$精致白领快把蔚来门店薅成「海底捞」了

2024/03/01$tags$理想VS蔚来:不同客群下的不同命运

2024/02/28$tags$投资界24h | 中国VC/PE生存现状;深圳一举要投5家GP;蔚来资本宣布募集超30亿元

2024/02/06$tags$蔚来资本完成超30亿元二期人民币基金募集

2024/02/05$tags$蔚来手机的132天

2024/01/30$tags$

旗下微信矩阵:

旗下微信矩阵: