经历3次IPO折戟后,嘀嗒终于拿到了港交所的上市许可证。

嘀嗒出行(以下简称“嘀嗒”)成立于2014年,主要经营顺风车平台和智慧出租车服务,其中顺风车为公司核心业务。

嘀嗒分别在2020年10月8日、2021年4月13日和2023年2月20日尝试IPO,但均未成功。2023年8月30日,嘀嗒第4次提交了招股说明书,由中金公司、海通国际和野村国际作为联席保荐人,最终在2024年2月获得证监会的IPO备案。

嘀嗒此次IPO的募资计划主要用于提高技术实力、升级安全机制、扩大用户基础、加强市场营销和推广、提升变现能力,以及在中国出行市场的价值链上寻求战略联盟和投资收购机会。

显然,嘀嗒上市的主要目的是增加用户规模和拓展业务边界。

尽管如此,由于业务增长天花板相对有限,单纯通过上市融资似乎难以根本改变嘀嗒的艰难处境。在这种情况下,嘀嗒4次冲击IPO,可能更多地是为了满足其背后资本团的退出需求。

#01被卷的嘀嗒

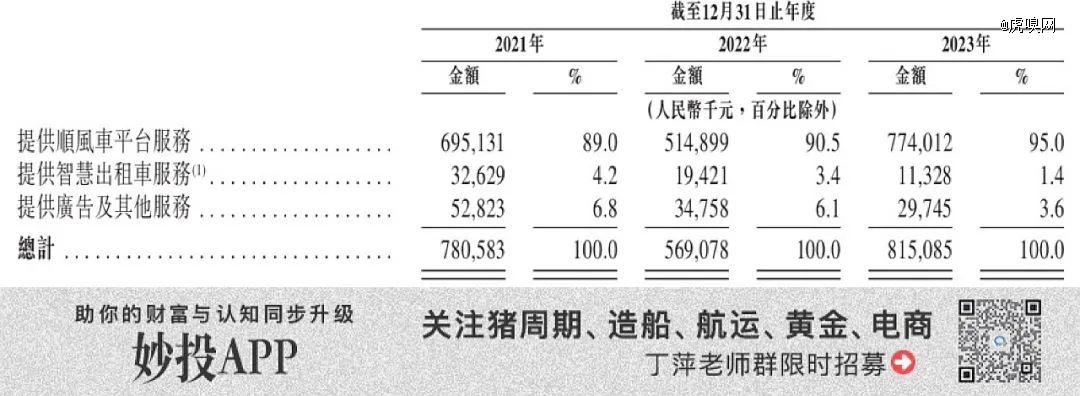

嘀嗒出行的收入主要来自提供顺风车平台服务,该业务在2023年为公司贡献了95%的收入,其他收入则来源于包括租车服务和广告等在内的业务。

(图表来源:嘀嗒招股书)

具体到财务表现,嘀嗒在2021年实现了7.81亿元的营业收入。然而,2022年嘀嗒营业收入下降至5.69亿元,同比减少27.14%,这一下滑主要由于疫情多地复发以及与出租车及网约车服务相关的合作平台合作结束,导致顺风车及出租车的乘坐次数减少。

到了2023年,随着疫情管控的放开和业务的回暖,嘀嗒的营业收入回升至8.15亿元,实现了43.23%的同比增长。

显而易见的是,嘀嗒整体收入规模相对较小,这在一定程度上反映出顺风车市场增长潜力受限。

根据弗若斯特沙利文的报告,中国的汽车客运市场由出租车传统召唤、出租车网络预约、网络预约车辆以及顺风车服务组成。2022年,顺风车、网络预约车辆和出租车市场规模(交易总额)分别约为191亿、1942亿和3008亿。市场规模和的巨大差异表明,顺风车市场与其他两者相比存在显著的差距。

此外,顺风车市场面临着严格的合规要求和高频的投诉问题,安全性成为聚合平台难以有效控制的问题。历史上,由于数据安全、客户投诉等问题,网络预约车平台经常出现在资本市场的风波中,包括滴滴、哈啰和嘀嗒等均在合规性问题上遇到挑战。

根据嘀嗒的招股书,由于缺乏适用于网络预约车服务的牌照,2020年至2022年9月期间,嘀嗒顺风车平台累计收到57宗行政罚款,其中36宗已经撤销。剩余的21宗罚款金额从5000元到3万元不等,总计约55万元。

虽然顺风车市场天花板低且监管严格,但资本仍蜂拥而至。

嘀嗒作为中国网约车市场的早期参与者,早在2014年就推出了顺风车服务。紧随其后,2015年,滴滴推出了顺风车服务;到了2019年,哈啰、高德和曹操也纷纷加入了这场竞争。

凭借着先发优势,嘀嗒一度在行业中占据*地位,但目前已被哈啰超越,同时滴滴也在紧追不舍。

弗若斯特沙利文报告显示,在2022年,嘀嗒在中国顺风车服务市场中按交易总额和乘车次数计算分别排名第二,市场份额约为31.8%和32.5%。而哈啰在顺风车乘车次数上以42.5%的市场占有率位列*;滴滴则以19.3%的市场份额紧随其后,排名第三。

面对市场的激烈竞争和市场份额流失的压力,嘀嗒只能增加对私家车车主的补贴力度。

根据招股书,2023年,嘀嗒给每位私家车车主的平均每次服务收入提高到了40.5元,相比之下,2021年和2022年的平均收入分别为36.7元和34.6元。与此同时,嘀嗒向私家车车主提供的补贴金额同比大幅增长65%,达到2900万元人民币,这一策略导致其在服务总成本中的比重上升了1.4个百分点。

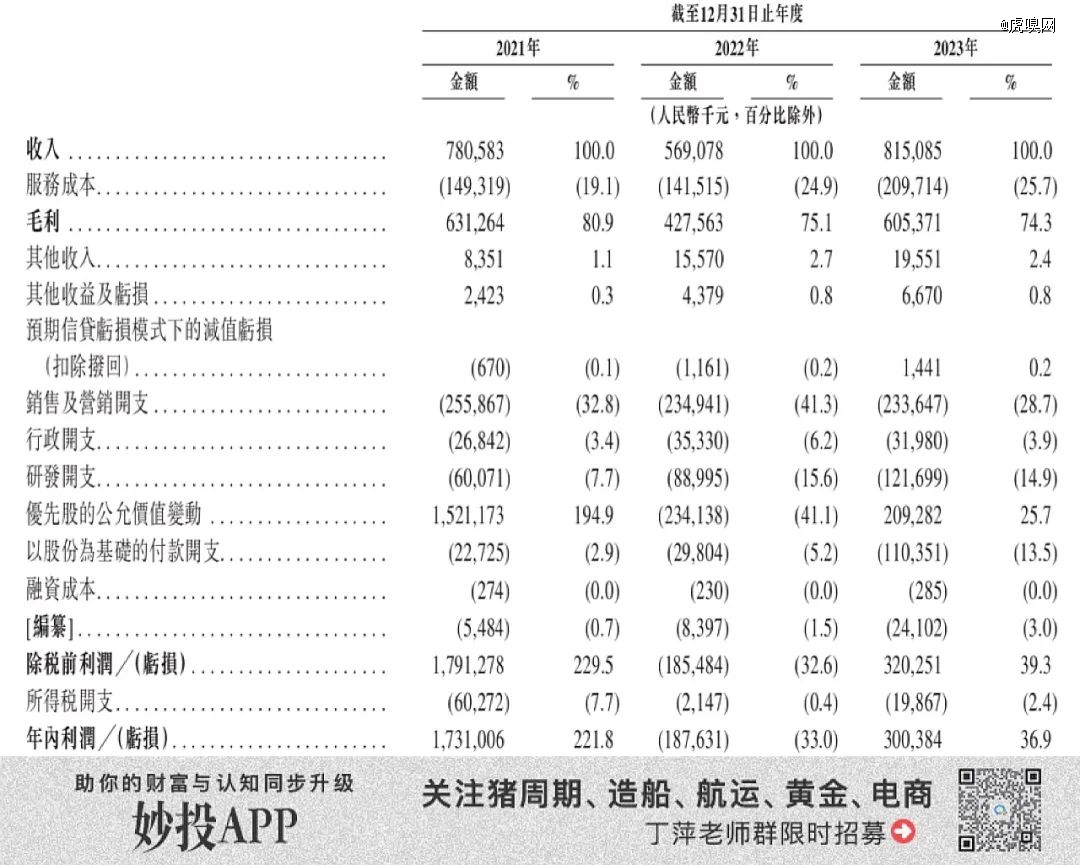

虽然提高补贴有助于吸引和留住车主,但这种策略也不可避免地会削弱嘀嗒的盈利能力。从2021年到2023年,嘀嗒的毛利率分别为81%、75%和74%,呈现出下降趋势。

#02尴尬的嘀嗒

尽管面临着较低的市场增长潜力和严格的监管环境,滴滴和哈啰依然切入顺风车市场,这是因为,顺风车业务是轻资产模式,毛利率较高,是出行赛道*的流量变现途径之一。

顺风车业务不需要拥有或租赁车辆,只作为信息服务平台,为私家车车主和乘客提供匹配服务,这种模式下毛利率较高。公开信息表明,哈啰、嘀嗒和滴滴的顺风车业务毛利率普遍高于70%,这对任何商业模式来说都是相当吸引人的。

顺风车服务为出行平台提供了一个有效的流量变现渠道。

因此,对于滴滴和哈啰而言,高频低毛利的网约车和共享两轮业务是引流工具,并不以盈利为目的,低频高毛利的顺风车业务才是变现渠道。这种业务结构符合“高频低毛利业务引流,高毛利业务赚钱”的商业逻辑。

然而,嘀嗒就尴尬了,95%的业务是顺风车业务,相比之下,没有像网约车或共享两轮业务那样的引流器,这就注定它的业务天花板很低。

关于为什么嘀嗒不选择进入网约车或共享两轮市场,这背后有几个重要的考量因素:

首先,网约车市场格局已定,滴滴的烧钱模式无法复制。

在网约车市场,滴滴通过补贴和收购策略迅速崛起,成为行业巨头,其成功依赖于强大的资金支持。

滴滴于2012年9月9日在北京上线,依托大规模的资金投入,仅一年时间就夺得了接近60%的市场份额;到了2015年2月,滴滴与快的合并,进一步巩固了其在网约车市场上的领导地位,市场份额一度高达90%;2016年,滴滴与Uber中国业务的合并进一步加固了其市场主导地位。

目前,滴滴出行在网约车市场的主导地位几乎无可撼动,对于新进入者而言,要想在这样的市场环境中取得一席之地,需要巨额的资金投入,而这种“烧钱”模式并非所有公司都能够或愿意采取。

其次,共享两轮业务重资产运营,投入高。

与网约车市场相比,共享单车和电动车业务属于重资产运营模式,需要大量的前期资本投入,包括车辆的购买、维护和更新,这导致行业毛利率极低。以哈啰为例,2019年和2020年,其共享两轮业务的毛利率分别为6.4%和6.67%。这一低毛利率背后是不断更新换代的车辆和持续的资金投入。

共享两轮车更新周期短,为了维持服务质量和用户体验,平台需要定期投放新车。这种持续的资金投入会导致投资活动现金流持续大量流出。根据公开数据,哈啰在2018年至2020年间,用于投放新车的资金支出分别高达42.52亿元、23.33亿元和40.26亿元,反映出该业务对资金的巨大需求。

对于嘀嗒而言,资本的有限性使其难以在这个领域进行大规模的投入和扩张。

#03烫手的嘀嗒

尽管嘀嗒的业务增长空间有限,但它一直能够维持盈利状态,并具备自生造血的能力。

2022年,嘀嗒虽然录得1.88亿元的亏损,这看似不利的财务状况实际上主要由一项特殊因素造成——即“优先股公允价值变动”显著增加,该变动在当年高达2.34亿元,超过了净亏损的总额。

这一计算方式涉及将优先股作为公允价值计量的金融负债,若其公允价值上升,则会增加负债总额,从而在损益表上反映为增加的损失。重要的是,这种“可转换优先股公允价值变动”实质上是一项非现金项目,对公司的日常运营活动并无直接影响。

嘀嗒一旦成功上市,那些优先股将转化为普通股,进而消除此项变动带来的负面影响。

我们剔除掉“优先股公允价值变动”的影响,可以推算出嘀嗒在2021至2023年的实际盈利能力,利润分别为2.1亿元、0.46亿元和0.91亿元,相应的利润率为27%、8.1%和11.2%。

因此,尽管在账面上显示亏损,嘀嗒的核心业务实际上是盈利的。

(图表来源:嘀嗒招股书)

从现金流量表来看,嘀嗒能够自生造血,其所有的现金流都维系在它的经营活动上,嘀嗒2022年和2023年的净现金流(经营活动现金流净额+投资活动现金流净额+融资活动现金流净额)为正。

嘀嗒2021年和2023年投资活动现金流净额流出较多,均是由于优先股公允价值变动所致。这意味着,如果嘀嗒的估值出现下调,其投资活动的现金流将转为净流入状态;而一旦嘀嗒成功上市,优先股转换为普通股,这部分资金流出的负面影响也将随之消退。

所以说,嘀嗒当下并未面临严重的资金困境。其对IPO的多次尝试,与其说是为了筹集资金,不妨理解成是帮助其背后的投资机构退出。

自成立以来,嘀嗒完成了5轮融资,吸引了包括蔚来资本、IDG、崇德资本、易车网、高瓴资本、京东及携程等多家知名投资机构的支持。

2015年嘀嗒完成由IDG及易车等机构及企业投资者牵头的B轮融资,同年,完成1亿美元C轮融资。2017年,嘀嗒完成由蔚来资本牵头的D轮融资。IPO前,宋中杰、李金龙、朱敏、段剑波及李跃军5位联合创始人通过5brothers Limited持有公司33.11%,为大股东。

由于迟迟未能成功上市,嘀嗒在某种程度上俨然成为了投资者的“烫手山芋”。根据优先股公允价值变动来看,嘀嗒2023年的估值较2022年显著下降。

总之,尽管嘀嗒在顺风车领域拥有一定的市场份额和盈利能力,但其业务的增长潜力受限,业务扩展面临着较大的挑战。即便成功上市,嘀嗒面临的困境也不会被扭转。

【本文由投资界合作伙伴虎嗅网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。