又一家造车新势力在美股“打卡签到”,极氪汽车在纽交所挂牌上市。

在其许多宣传口径中,都在强调“史上最快IPO的造车新势力”。极氪汽车从官宣成立到如今成功登陆纽交所,用时才刚过三年。

相比之下,小鹏用了6年,理想用了5年,蔚来用了4年。这里面反映出来的,其实是极氪汽车的发展节奏,要比其他新能源汽车创业企业要快不少。快当然是有原因的,作为吉利集团的子品牌,极氪汽车的起点要比其他新势力高不少。

这样的背景既是优势,也会给极氪带来些许烦恼。投资者眼中的极氪汽车总脱不开浓浓的吉利痕迹,隐藏的一层意思,就是会对其自身造血能力有所顾虑。

但其实3年来,极氪在销量、收入、毛利率等重要的指标上都在明显增长,极氪作为一个独立的品牌,也早已经坐上了全球新能源汽车的主牌桌。

但资本市场的犹豫——甚至可以说偏见,仍会存在一段时间,这集中表现在极氪如今上市市值,要比当初A轮融资时的估值低了大约一半。

1、“富二代”的成长

新兵走得飞快。

纵览一下极氪汽车发展历程的时间轴,会发现这个电动领域的新兵走得飞快。

2021年3月,极氪品牌正式宣布成立。仅仅一个月之后,极氪001就已经开始首发预售。而理想汽车从成立到*车型理想ONE的发布用时三年,蔚来用了三年,小鹏用了两年。

极氪汽车在成立不到三个月时间里,就已经完成了品牌发布、预售上市、产品订单售罄、架构调整等一系列工作。

极氪汽车天赋异禀是一方面,“来自长辈的关照”同样重要。

极氪汽车成立四个月后,分别以8亿元100%收购吉利中欧研发中心(CEVT),900万元收购浩瀚能源30%股权,8.6亿元增资宁波威睿。

CEVT是作为吉利控股集团旗下创新和技术公司,2013年9月投入运行,拥有2000多名技术人才,每年运营费用就达到了3-4亿元。从这一公司诞生的“CMA平台”耗资200亿元。

浩瀚能源曾是吉利汽车集团的全资附属公司,主要从事汽车充电系统及技术开发、提供汽车充电服务及运营汽车充电网点及网络。浩瀚能源的开发费用用了190亿元。

宁波威睿则是吉利生态中的核心三电产品供应商。

极氪的Falcon Eye Vidar鹰眼视觉融合感知系统、车身结构和骨架也都来源于吉利。

以上这些成本、价值数百亿的核心资产,极氪用了不到17亿元人民币,就收入囊中。

除了技术支持,极氪汽车在资金端也收到吉利源源不断的“输血”。

招股书显示,2022年4月浙江吉利汽车制造有限公司向浙江极氪发放了本金总额为人民币97亿元的10年期贷款。2022年11月,浙江吉利汽车制造有限公司又向宁波威睿发放了本金总额为人民币16亿元的10年期贷款。前后贷款总额超过百亿。

吉利品牌的全力支持下,极氪“金主圈”的实力也相当雄厚。

成立以来,极氪先后完成了5亿美元的Pre-A轮融资和7.5亿美元的A轮融资,投资方包括英特尔资本、宁德时代、Mobileye、哔哩哔哩、鸿商集团、博裕投资等知名企业和机构。他们有的既是投资人,也是极氪的产业链伙伴。比如宁德时代为极氪汽车提供全球首发量产麒麟电池、神行电池;Mobileye则和极氪汽车合作研发高级辅助驾驶系统,满足全球市场智驾需求等等。

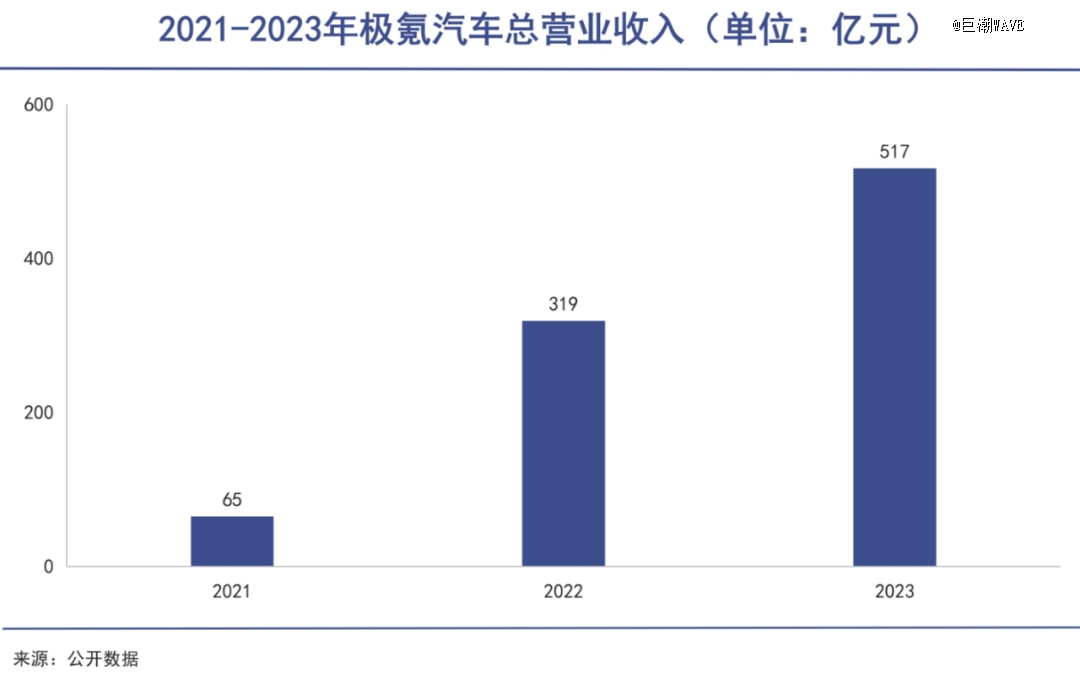

吉利的精心“投喂”下,极氪汽车表现不负众望。据招股书披露,2021年、2022年、2023年极氪总营业收入分别为65亿元、319亿元、517亿元,2023年营收同比增长62%。

不过“家长”提携得太努力,也带来了极氪汽车的幸福烦恼。

2、“富二代”的烦恼

坐稳牌桌就是巨大的胜利。

极氪汽车的总营业收入呈现出迅猛的增长态势,这是极氪最受资本市场关注的价值之一。巨潮看到,极氪的增长主要依靠两个方面。

*是主力车型极氪001的快速放量。

2021年上市之后,极氪瞄准了猎装车这一细分领域,设计生产了极氪001大获成功,一款车型就挑起了极氪的销量大梁。公开数据显示,2023年,极氪汽车累计销量为118685辆,其中,极氪001销量为76246辆,占总销量的64.24%。

不过在极氪001之后,极氪009过高的起售价格和豪华纯电MPV的小众市场,和定位同样高端小众的紧凑型SUV极氪X,都并未再现极氪001的大卖。

看具体的销售数字,极氪001在2023年国内全部车型中排名89位。如果没有爆款车型接力棒,那仅凭极氪001的话显然会有些独木难支。

第二是多元化业务的稳定开展。

在招股书中,极氪的业务也分为三大板块,除了汽车销售之外,宁波威睿的电池组件业务、CEVT的技术服务业务也包括其中。这两部分业务是吉利内部的资源调配,大量业务也都是面向“自己人”。

据招股书数据显示:极氪在2023年向吉利控股提供24.978亿元研发服务、出售84.618亿元电池及其他零部件;2023年,极氪向吉利汽车出售32.626亿元电池及其他零部件、向吉利汽车关联公司出售了27.303亿元的电池及其他零部件。

这部分收入可以在财务数据上给出漂亮的答卷,但并非真正意义上的汽车销售收入。虽然有“富爸爸”的不断资助,但对于一个初出茅庐的造车新势力来说,在造车卖车方面入不敷出仍然是一个常态。

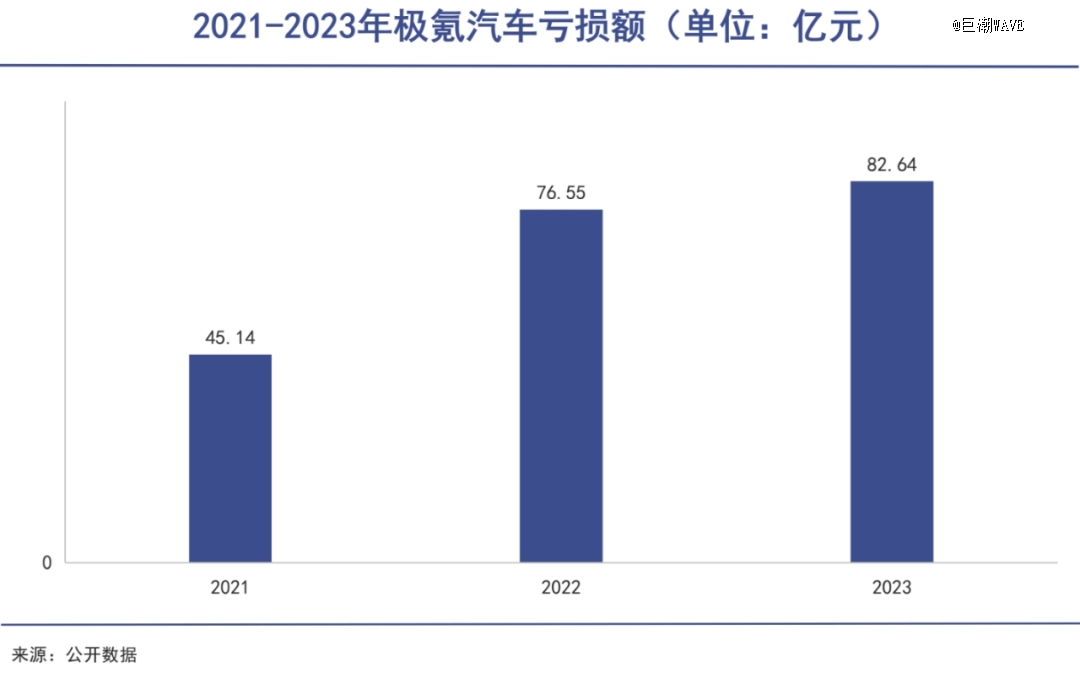

根据招股书显示,极氪在2021年、2022年及2023年,分别录得净亏损人民币45.14亿元、人民币76.55亿元及人民币82.64亿元,近三年累计亏损高达204.33亿元,平均每年亏损68亿元。

另外,更多的研发平台进入极氪的业务范畴内,带来的是在研发费用的快速增加。极氪在2021-2023年分别支出31.60亿、54.46亿、83.69亿元,同比涨幅分别为72.3%及53.67%。3年间,极氪研发人员由2582人增加至7427人,占员工总数的44.6%,仅该部分员工薪酬便增加约26亿元。

招股书显示,此次极氪计划将上市所募集的约45%的资金,首先用于开发更先进的纯电动汽车技术以及扩大产品组合,这意味着极氪的研发投入仍将大规模持续。

在进行A轮融资时,极氪汽车的估值高达130亿美元,可在真正上市时,极氪在本次IPO中的估值被定在大约51.2亿美元,与之前相比有一定距离。对此极氪CEO安聪慧坦言,极氪上市一定程度上牺牲了估值和融资规模。

不过在中国新能源汽车产业激战正酣之际,极氪已经稳稳上了牌桌。在这个巨大的市场中,坐稳就是巨大的胜利。

3、“富二代”的前途

价值纠偏不会缺席。

根据吉利汽车披露数据,2023年,极氪累计销量为11.9万辆,同比增长65%。吉利把极氪2024年的销售目标定为23万辆,计划会新增3款车型,以进入更多细分市场。

极氪的市场表现也确实不负众望,今年1-4月,极氪实现了110%以上增长,其中4月交付量突破1.6万台,同比大增99%。

在资本市场上,企业价值根据企业市场表现波动,纠偏可能会迟到,但不会缺席。

全球汽车产业发展的大势站在了中国新能源汽车产业这一边,这获得了相当多的趋势性认可。汇集更多的深层因素去观察,则会发现极氪在其中的空间绝不会止步于此,上市对于极氪来说只是起点。

李书福的目标,就是把吉利打造成“新能源汽车时代的大众”。在吉利的新能源版图里,几何则主打15万元以下的新能源市场,吉利银河主打15万元-25元以内,极氪则主打25万元以上的市场。

而极氪主攻的这一领域,可渗透空间仍然广阔。比如在2024年*季度20W+轿车的销量排行榜中,20万以上的轿车几乎全都是燃油车的天下。

值得注意的是在这一片燃油轿车的“围剿”中,极氪已经成为唯二入榜的国产新能源品牌。

燃油车在高端车市场中占据**的位置,这其中有非常深刻的经济和文化根源,并且新能源汽车的发展崛起,不可能在几年时间就全面彻底完成对所有燃油车的替代。因此,这也意味着像极氪这样的高端品牌有了后续发展的持续性空间。

另外,极氪在制造方面有足够的沉淀。高端车最看重深入的制造能力,对精致产品的打造能力,财务上,成熟的制造体系也可以为企业节省更多成本。

高端新能源方面,以往是理想、蔚来和特斯拉的关注度较多。但实际上,极氪同时具有新造车企业的思维,以及传统车企的造车能力。这让极氪在制造上有足够的成本优势。

这也解释了为何2021年极氪汽车一出发,就有整车正毛利的能力,在此后也是逐步提升。2023年,极氪整车毛利率达到15%,较2022年4.7%提升了10.3%,也高于行业平均值。

极氪CEO安聪慧曾表示,极氪实现当年盈利,除了销量底气之外,制造上的优势也是底气之一。

在全球市场方面,极氪也有自己的优势资源。

出海是中国新能源汽车无法避开的话题,而吉利自带国际化属性。2023年,吉利海外出口累计销量达到27.4万辆,同比增长超38%,在全球70个国家均布局了服务网点。

也正是基于吉利的海外家底,极氪的全球布局相当迅速。根据招股书的内容,极氪已经进入到东南亚、澳洲、中东、南美等全球50多个国家和地区,并且将于今年在欧洲8国市场进行布局。

这三方面优势的汇总,可以看出极氪在坐稳新能源牌桌之后,后续的发展空间仍然巨大,而此前发展过程中所积累的一些问题,也会在进一步发展的过程中被逐步化解。

毕竟战略方向对路了,再加上足够多的资源扶持,极氪未来的市场表现和市值表现,都没有理由长期停留在2024年上半年的水平上。

【本文由投资界合作伙伴巨潮WAVE授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。