嘀嗒上市了,但顺风车生意有些吃力不讨好

6 月 28 日,五次冲刺上市的顺风车平台嘀嗒出行,终于得偿所愿,在港交所成功上市。

不过,上市首日,嘀嗒出行的股价开盘后一直在跌幅 9% 左右徘徊,收盘时闪崩收跌 22.50% 。

显然,嘀嗒出行的上市开局并不顺利,但对于这样一家从 2019 年以来连续五年盈利的企业来讲,市场为什么会做出这样的反应?

嘀嗒出行成立于 2014 年,主要经营顺风车业务和智慧出租车业务以及广告服务等。

顺风车业务,即嘀嗒出行作为信息平台,撮合乘客搭乘路线相近车主的私家车,并从中收取服务费。这项业务由于比大巴车更灵活、比直接打车便宜,获得了很多中长途出行用户的青睐。

智慧出租车业务,则是嘀嗒出行给出租车做了个网上叫车平台,相当于只能叫出租车这一个车型的滴滴。

顺风车业务,是嘀嗒出行的*重心。

2023 年嘀嗒平台上顺风车和智慧出租车合计交易规模是 90 亿元,其中智慧出租车的平台交易规模只有 2.2 亿元,占比非常小。

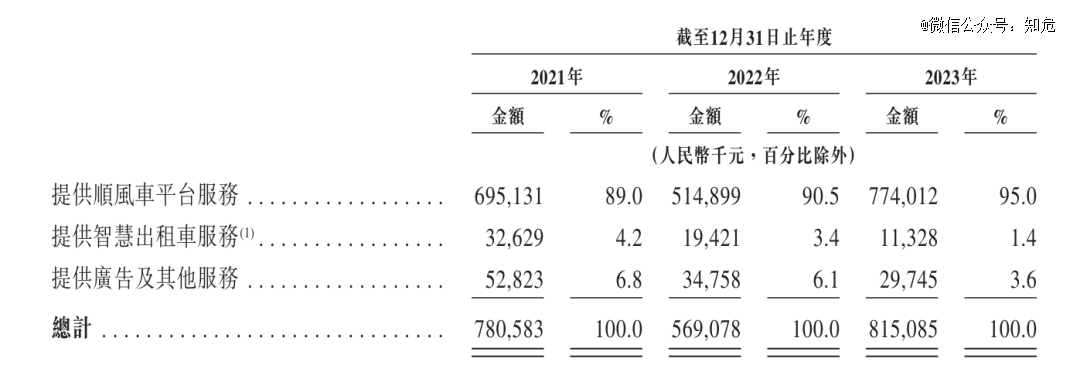

从收入看,2021-2023 年,嘀嗒出行营收分别为 7.8 亿元,5.7 亿元和 8.2 亿元。2021 年,顺风车业务贡献了嘀嗒出行 89% 的收入,而到了 2023 年,顺风车业务已经贡献了 95% 的收入。

嘀嗒出行的智慧出租车服务收入很少且越来越少,甚至覆盖不了成本,2021-2023年,智慧出租车服务的毛利率分别为 7.7%,-36.6%,-51.0%。而同期,顺风车平台服务的毛利率则为 85.4%,79.5%,75.9% 。

靠着顺风车业务的 “ 带飞 ”,2021-2023 年,嘀嗒出行的经调整净利润( 扣除股权激励的影响 )分别为 2.38 亿元,8471 万元和 2.26 亿元,经调整净利率分别为 30.5%,14.9% 和 27.7% 。

从上面的数字中可以看出,智慧出租车业务短期内似乎完全没有 “ 钱途 ”。那么,嘀嗒出行剩下的顺风车业务,前景如何呢?

回顾历史,嘀嗒出行顺风车业务的起势,是抓住了机会,捡了滴滴的便宜。

2018 年 5 月和 8 月,郑州、温州相继发生女乘客乘坐滴滴顺风车遇害的案件,随后主管部门成立了安全专项检查工作组,对滴滴等网约车、顺风车平台公司开展进驻式联合安全专项检查。

检查组要求滴滴下线整改顺风车隐患,在未完成隐患整改前,无限期停止顺风车业务,加强用户个人信息隐私保护,且加强新产品安全评估。

在滴滴整改期间,嘀嗒顺风车的搭乘数开始放量,从 2018 年二季度的 700 万次增至 2019 年第四季度的 5470 万次,翻了近 7 倍,嘀嗒出行的市场份额在 2019 年达到 66.5%,*。

高光时刻之后,就是疫情带来的经营波动,以及竞争对手的发力。

滴滴在 2019 年 12 月重新推出顺风车服务,市场份额( 按交易总额计算 )从 2020 年的 10.8% 增加到 2021 年的 19.6% 。

与此同时,哈啰出行( 哈啰单车 )也从共享单车业务切入顺风车业务,通过大笔补贴将共享单车用户快速转化为顺风车用户( 2021 年哈啰曾向美股递交上市申请,其中提到,在哈啰的用户池中,40.2% 的顺风车新交易用户、39.9% 的顺风车新接单司机来自哈啰单车用户 ),后来居上,成为顺风车市场的老大。

嘀嗒出行的招股书显示,2021 年嘀嗒出行的市场份额( 以顺风车搭乘次数计算,下同 )为 38.1%,*;到 2022 年嘀嗒出行的市场份额降至 32.5%,哈啰出行的市场份额*,达到 42.5% 。到 2023 年,嘀嗒出行的市场份额继续下滑到 31% 。

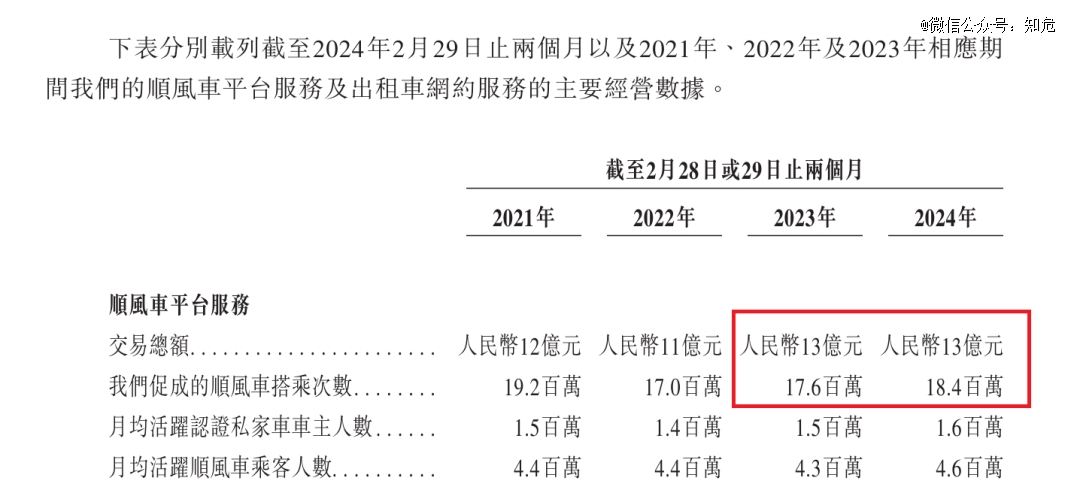

在 2021-2023 年,嘀嗒出行分别促成约 1.297 亿次、9420 万次、1.3 亿次的顺风车搭乘,对应的交易总额分别为 78 亿元、61 亿元、86 亿元。

也就是说,虽然过去 3 年嘀嗒出行平台上的顺风车业务有所增长,但同行比嘀嗒出行增长得更快,所以嘀嗒出行的市场份额持续下降。

而到了今年前两个月,嘀嗒顺风车的交易总额同比没有增长,搭乘次数则只增长 4.5%,市场份额恐怕会进一步下滑。

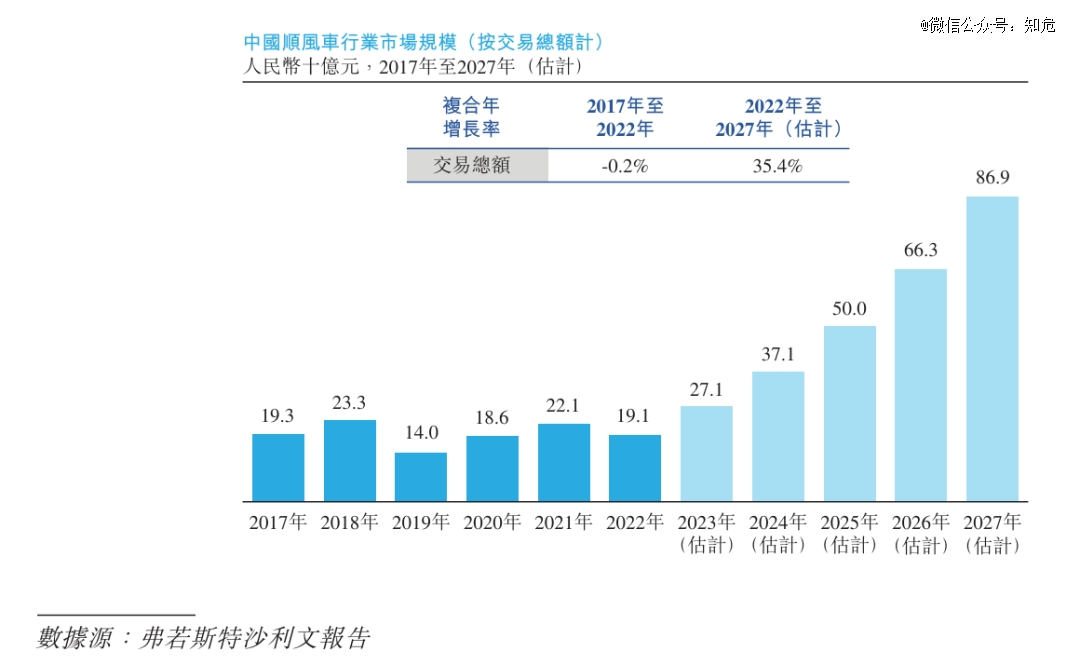

展望未来,根据弗若斯特沙利文报告,中国顺风车市场的交易总额预期将从 2022 年的 191 亿元增加到 2027 年的 869 亿元,复合年增长率为 35.4% 。

当一个市场不增长的时候,行业内几大龙头如果选择补贴降价抢市场份额,结果往往是大家的利润率都下滑了,但市场份额没多大变化。所以一般的理性选择是大家都不补贴,“ 排排坐,吃果果,你一个来我一个 ”。

而在一个高速增长且有补贴降价空间( 高利润率 )的市场中,对于有收入规模、行业地位诉求的参与者来说,先低价抢市场份额,后面再涨价,是很自然的选择,也是在各个行业重复过很多次的场景。

显然,顺风车市场是后者。

老大想保住市场份额继续增长,老二老三想成为老大,只要一家开始打价格战,为了保住份额不下滑,其余两家就不得不跟进。

实际上,顺风车行业已经有价格战的苗头了。

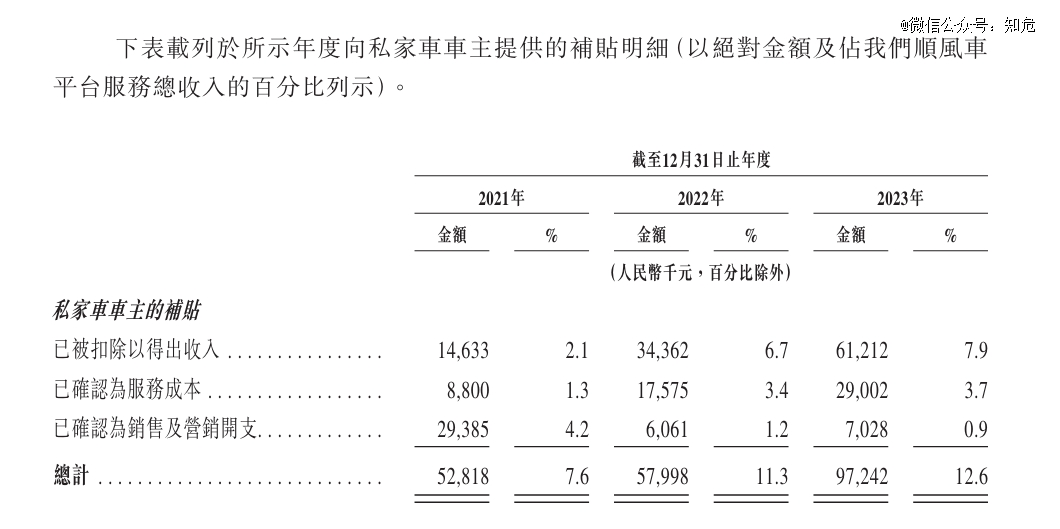

过去 3 年,嘀嗒出行给私家车车主的补贴金额( 按是否与获取新用户有关分为 3 类 )翻了近一倍,占收入的比例从 7.6% 提高到 12.6% 。

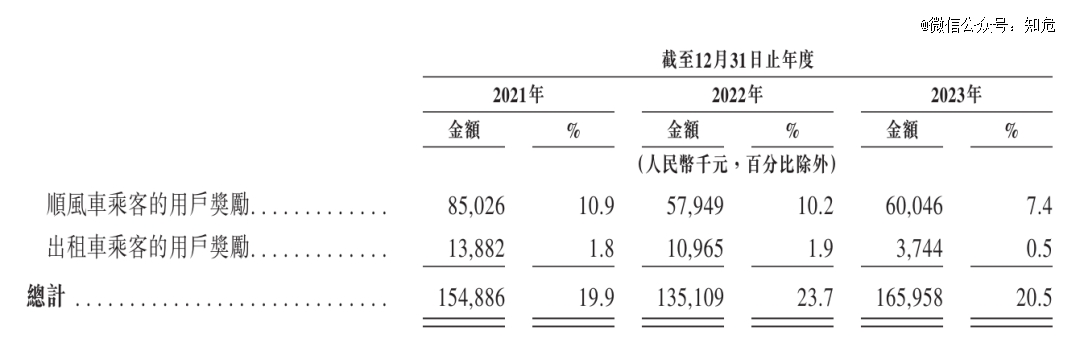

另一边,嘀嗒出行给顺风车乘客的用户奖励( 积分、优惠券等 )占收入的比例则从 10.9% 降低到 7.4%,在一个增长的市场,减少用户奖励的做法似乎很难持续。

所以,虽然顺风车是一个高增长的好生意,嘀嗒出行做的也不错,但是暂时来看,嘀嗒出行的前景并不是特别明朗:今年前 2 个月交易总额已经没有增长,如果不提高抽成率,收入不一定增长;即使收入增长,给司机、乘客的补贴增加时,接近 30% 的利润率也不一定能维持,利润可能下滑。

不过,这或许只是一个过程,从终局的角度来讲,顺风车是一门很好的生意,未来某一天顺风车取代掉大部分城际客车也不是不可能,嘀嗒作为行业老二,还是有走向终局分享硕果的机会的。

只不过,暂时来看,这门生意太卷了,有些吃力不讨好。

【本文由投资界合作伙伴微信公众号:知危授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

今天,李斌投出一个IPO:嘀嗒出行市值50亿

2024/06/28$tags$「网约车之王」卖不动了?

2024/06/19$tags$网约车,装不下更多中产了

2024/05/28$tags$失业中年人,挤爆网约车

2024/05/24$tags$网约车战争永不结束

2024/05/17$tags$困在顺风车里的嘀嗒

2024/04/15$tags$

旗下微信矩阵:

旗下微信矩阵: