沿着中国东海海岸线游溯,*站是宁波舟山港,作为中国最古老的海港之一,2023年,有近13.24亿吨货物路过舟山港。

得益于港口经济,宁波这座参天巨树上生长出不少以外贸为主的产业带,大家居在这其中蔚为耀眼。宁波当地集聚全中国最多、交易体量*的大件家居卖家。国内年销售额5亿元以上家具跨境大卖中,有一半总部在宁波,走出如乐歌、遨森、豪雅等头部家居出海品牌。

第二站,自宁波往西北方向走,来到湖州市安吉县。安吉被称为“椅业之乡”,以外贸出口为主,是国内*的转椅生产基地,也是全球*的办公椅生产基地。恒林股份、永艺股份是当地赫赫有名的椅业企业。

尴尬的现状是,家具产业正成为最难赚钱的行业之一。国内需求放缓,增长有限;过去两年海外受加息、需求走弱、渠道库存等因素的影响,出口承压。

加之人力成本抬升、国际贸易政策瞬息万变、外贸出口以代工为主的特性,都让传统家具制造商面临增长瓶颈,庞大规模的背后是利润愈发微薄的尴尬现实。

当“转型”不得不发生,跨境电商则成为共同的选择。

家居产品以中大件为主,物流费用和仓储费用成本高。而家居行业较为传统,产品易存同质化现象。2022年亚马逊美国站分品类排名中,家居类目位列第四,是重要细分子类目。

浙江家具企业得益于多年外贸出口经验,具备品牌转型的基础和能力。但不少跨境电商从业者早早参与该赛道,凭借制造、规模、资金等优势,已成为平台核心大卖家。留给后发转型的传统家具制造商的机会不多。

何况,品牌建设很难一蹴而就。以人体工学家具类产品为例,由于发展历史悠久,国外有不少知名的人体工学家具品牌,成立于1907年的丹麦Linak公司,是全球最早的线性驱动行业生产商之一;家具领域的美国HermanMiller在国内亦颇具知名度,这些厂商产品与品牌的市场认可度较高,产品附加值大,具有较强的竞争能力。在海外传统商超及电商平台都占据较大的市场份额。

传统的家具制造商面临着不少困难与瓶颈,有趣的是,身段灵活的浙江企业仍能在商海起伏的浪波中找到到属于自己的船只、继续远航。

01 晚来者的迎头赶上

花费不到一年时间,恒林股份在TikTok平台取得家居类目*的成绩。亿邦动力数据显示,公司去年黑五抢先购期间,公司小店3天销售额150-175万美金,大幅*第二名Wyze(约50-75万美金)。

倘若对比恒林自身的业绩与体量而言,其在TikTok平台上的成绩不足挂齿,却格外重要。

在安吉,恒林赫赫有名,是当地三家上市的椅业公司之一。公司成立于1998年,2017年上市,是国内*的健康坐具开发商和目前国内*的办公椅制造商及出口商之一,生产的产品包括办公椅、板式家具、沙发、PVC地板等,去年营收达81.95亿元。

在跨境电商行业,恒林是不折不扣的晚来者,其于2019年开始正式涉足跨境电商,彼时,恒林在亚马逊(Amazon)等第三方跨境电商平台上销售自主品牌Nouhaus,Nouhaus定位中高端产品,主流价格在200美金以上。

对比梳理发现,恒林在跨境电商业务探索上有相当大的转变。性价比与差异化布局是其重要新打法。

浙商证券研究所分析发现,恒林选品的核心思路在于选择Best Seller(亚马逊平台)中排名靠前已验证的核心单品,通过供应链优势降低售价,以性价比单品放量实现单品高净利率。

举例而言,以亚马逊平台上的卧室收纳柜为例,截至2023年1月23日,市场BestSeller*名为我国某品牌产品,产品于18年9月上架,售价45.99美金,恒林发现产品具有良好市场表现后,于23年4月上架类似产品,产品在设计属性等方面相近,重量、体积基本一致,但依靠公司供应链等优势,恒林相同产品售价35.99美金远低于友商。上架后,这款产品凭借高性价比,类似的产品属性,市场排名迅速爬升,冲到第三名。

图片来源浙商证券研究所

发掘“爆品”后,用高性价比降维打击,是恒林几乎百发百中的致胜策略。浙商证券统计发现,恒林核心品牌在亚马逊美国站去年12月BestSeller中,SKU总数61个,但单品平均销量2160件,单品高规模效应明显。

恒林的优势在于其过去多年外贸出口的发展历程,叠加上市后的资本积累,让其具有完整的在家居主要品类的上下游生产制造能力,其在国内、越南、瑞士均有产能布局。

浙商证券认为,当前由于恒林跨境电商业务涉及产品种类较多,越南供应比例较多,随着后续越南供应链优化,供应比例提升,亦可降低关税成本,进一步提升产品性价比。

数据也证明这一点。12月公司核心品牌主要销售品类亦为公司具有生产制造优势的品类如家庭办公桌、办公椅、板式家居类的衣柜等。

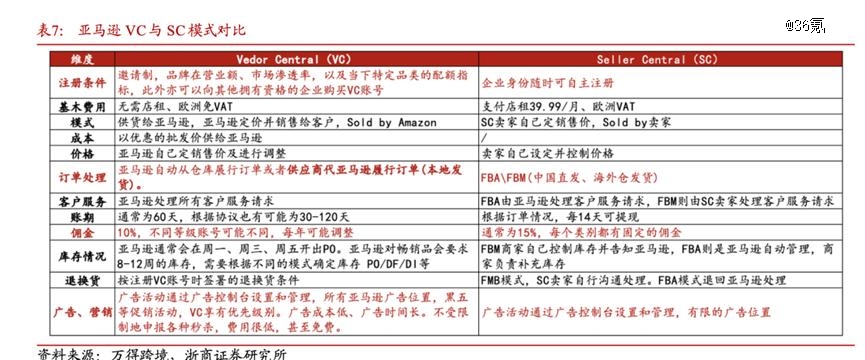

此外,不同于传统跨境电商企业,恒林在亚马逊中的经营模式主要为VC模式。以公司核心品牌为例,其VC模式占比达95.2%,而致欧核心品牌SONGMICS美国区域VC模式占比仅约为11.2%。

图片来源浙商证券研究所

亚马逊VC模式的账号具有稀缺性,竞争压力小,佣金低,营销投入由亚马逊负责。问题在于,VC回款周期长,利润受限,且对公司本身资质有要求。

对于恒林而言,作为多年的外贸家具制造商,其成本管控能力本是其长处,由于其本身在美国有自有海外仓,能够进一步降低仓储成本。亚马逊参与其产品运营和营销的方式更是让其跨境电商团队有精力发展新的平台和渠道。

恒林股份今年5月回答调研机构问题中表示,2023年公司电商业务实现营收16.21亿元,占营业收入比重约20%;到2024年*季度跨境电商收入占同期营收比重达到30%以上。2023年已入驻TikTok shop、SHEIN等平台,2024年在Temu开设半托管模式后,已经入驻其美国站点。

在打造品牌还是持续发展其供应链优势、主攻性价比产品的道路分野上,恒林选择了后者。

02 在成为地主的路上

同为浙江企业的乐歌股份,不知是否比恒林靠海更近的缘故,其跨境电商业务探索与发展更早,利润回报也更丰厚。

乐歌的营收规模仅是恒林的二分之一,两家公司利润水平却相差无几。恒林毛利率水平常年为20%左右,乐歌毛利率则在30%以上。

以人体工学家具产品为主的乐歌,公司于2016年,面向海外正式推出“FlexiSpot”品牌,形成涵盖人体工学升降台、升降桌、桌边健身车等的多元化健康办公产品体系。

乐歌的人体工学家具产品利润高,然而在海外品牌影响力仍处于起步阶段,有营收贡献占比重但成长空间有限的问题。

于是乐歌向上游摸索,重金在海外购买土地,建设海外仓,发展仓储业务,作为其新的增长点。乐歌去年净利润同比增长189%,暴增的利润有一半来自于售卖海外仓取得的收益。

2022年,乐歌股份发布公告称,拟与国内一流船厂签订1艘1800TEU集装箱船舶建造合同,总价3260万美元(约合2.07亿元人民币)。

买地建海外仓、造船做海运物流,乐歌似乎并不甘于只做跨境电商卖家。

乐歌董事长项乐宏去年接受硬氪采访时表示:“我坚定地认为,美国东西部港口附近的土地是很值钱的,我经历过仓储租金价格的暴涨,从长远时间看,一定要自持仓库,要不然你租不起。好比你在深圳市中心租房开饭店,租金成本很高,一定要有自己的物业,锁定成本,(我们)要有长线心态。”

事实也是如此。随着中国跨境电商的迅猛发展,海外仓需求更为旺盛。Temu和SHEIN今年大力推行半托管模式,旨在寻找在海外有仓储能力的跨境电商卖家,既是为提升配送时效,也是为了缓解自身物流压力,无意间推波助澜了跨境卖家对第三方公共海外仓的需求。

数据显示,截至2023年二季度,美国工业仓库平均租金达到9.59美元/平方英尺,较去年同期上涨16.01%,同期约有1.395亿平方英尺的工业仓库竣工。美国地区核心港口的土地愈发紧缺,新入驻的海外仓成本更为高昂。

中大件商品对仓储物流价格更敏感。2024年初亚马逊FBA中大件配送费上涨,自2024年2月5日起,亚马逊将重新定义物品尺寸分段和费用,其中50磅以上中大件商品物流价格预计上涨十余美金。

根据跨境眼统计数据来看,体积大、非标属性明显的家居园艺产品在海外仓发货量的占比最高,且2022年有明显增幅,海外仓发货量占比从30.90%提升至41.77%。此外,消费类电子、商业与工业、健康与美容、玩具和爱好订单占比也有所提升。

大件商品海外仓发货成本更低,以品牌家居公司致欧科技为例,其自发模式下的运输费用占营收比例较亚马逊FBA低10%左右。在2024年FBA对大件商品物流仓储费用提价后,这一费用差额将进一步扩大,更多卖家有望转投第三方仓。

图片来源国联证券研究所

乐歌的海外仓业务则以服务中大件商品为主。自2020年乐歌全力推进公共海外仓业务,主要服务客户为30磅以上家具、健身器材等中大件产品卖家。截至2024Q1,公司全球累计已拥有13个自营海外仓,面积共36.24万平方米,包括美国、德国、日本等国家核心枢纽港口区域。美国10仓主要用于公共海外仓业务及自用。

值得注意的是,海外仓业务赚钱水平其实并不如乐歌的人体工学家具产品。海外仓业务占比提升的同时,乐歌的利润水平受到影响。

图片来源国联证券研究所

海外仓业务虽不够赚钱,但卖海外仓为乐歌增利不少。据乐歌官方披露,美西加利福尼亚洲仓库年持有成本为4.51美元/平方英尺,同期2023年Q1-3市场租金水平则在13.73美元/平方英尺。2022年公司进一步采取“小仓换大仓”战略,通过较低成本购置土地同时出售小面积仓库,以提升库容规模及库容率,截至2023年公司已累计购买814.5英亩(约5000亩)土地,出售4个小型海外仓。

图片来源东方财富证券研究所

在买地、建仓、卖仓的路上,乐歌越走越远。2023年6月乐歌开启定增计划,募资不超过5亿元,其中4亿用于建设美国佐治亚州Ellabell的海外仓项目,预计2027年底项目达产后美国公共海外仓总面积将达到33.93万平方米。

此外,由于乐歌建设的船舶于去年投入使用,2023H1船舶租赁业务实现0.07亿元收入。据了解该集装箱船从宁波至美国西岸运输周期仅15天,比大型班轮时间缩短一半。

受红海局势影响,全球海运价格持续暴涨。2022年,乐歌宣布造船即是因为海运价格暴涨,舆论哗然一片,如今看来似乎又赌对了。

目前乐歌已经逐步转变成集合海外仓储、头程海运、一件代发、FBA转运、售后托管、出口代理、供应链服务的物流供应链管理解决方案提供商。未来乐歌计划进一步整合货代,提升海运运输和目的国服务的议价权,同时开拓船舶运输一条龙服务。

恒林和乐歌过去多年都为外贸企业,顺着宁波港口发出无数货物。当时代红利趋近于零,彻底掉头的代价过高,两家企业向上游、向下游,都以灵活的姿态继续游走。

【本文由投资界合作伙伴36氪授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。