放眼全球,私募股权基金在支持科技创新和产业转型升级中扮演着至关重要的角色,其中长线资金的保障不可或缺。海外私募股权基金行业经历了几十年的发展,已经形成了较为稳定的、多元化的长线资金来源,整体呈现以养老金为主,保险、主权基金、慈善和大学捐赠基金会等来源补充的结构。我国私募股权基金尚在发展中,若要进一步壮大市场的“耐心资本”,适合我国特点的真正长线资金该从哪里来?

海外私募股权基金的资金来源中养老金占比超一半

保险公司、主权财富基金、基金会等占比居前

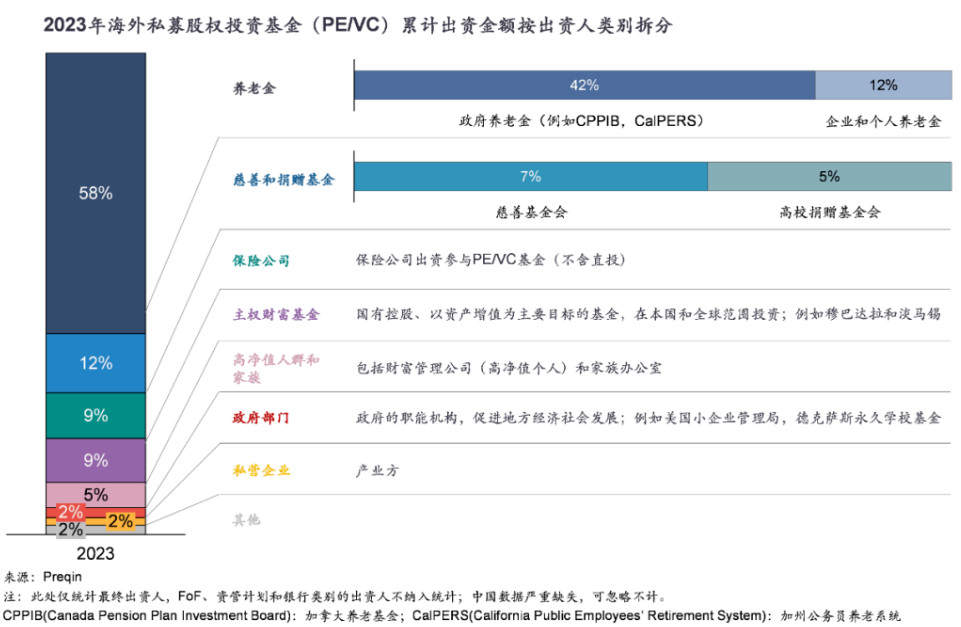

当前全球私募股权基金的资产管理规模体量约10万亿美元,出资结构已经相对成熟。全球范围看,*出资方是养老金,占到一半以上的出资金额。剩下的出资方比较多元化,包含了保险公司、主权财富基金、基金会、高净值人群等多个来源。政府部门和企业的出资占比较低。

海外长线资金来源关键转折点之一发生在1979年,美国劳工部澄清了一项1974年ERISA法案(Employee Retirement Income Security Act,雇员退休收入保障法)中关于“审慎人法则”(Prudent Man Rule)模糊规定。在此之前,很多养老金因为担心投资于私募股权基金这类高风险的非流动资产会被认定为“不审慎”,因此极力避免投资。劳工部的解释明确了投资组合多元化的原则,允许将一部分养老金投资于高风险的资产类别(例如私募股权投资),并且强调应根据整体投资组合的风险回报来评估审慎性,而不是单独评估每一项投资的风险,彻底打开了企业养老金投资私募股权市场的大门。在企业养老金开始投资私募股权基金的10年后,各州的政府养老金也逐渐放宽了投资限制,开始投资于私募股权基金,带动了整个私募股权行业的快速发展。

此外,人寿保险公司和大学捐赠基金也是私募股权投资的重要先行者。人寿保险公司从20世纪中叶开始即为需要资金发展的公司提供夹层贷款和优先股投资,起初以直接投资为主。随着70-80年代VC和PE行业的逐渐成熟,保险资金通过私募股权基金的间接投资形式逐渐成为主流。早期大学捐赠基金绝大部分资金投向美国国债、美国国内股票等资产类别。1985年David Swensen掌舵耶鲁大学捐赠基金后,大幅提高了对另类资产的配置(另类资产包括PE、对冲基金、房地产、自然资源等;当前PE资产配置比例高达38%),并取得了前所未有的高回报,深远影响了此后一流大学捐赠基金甚至其他机构投资者的资产配置模型。

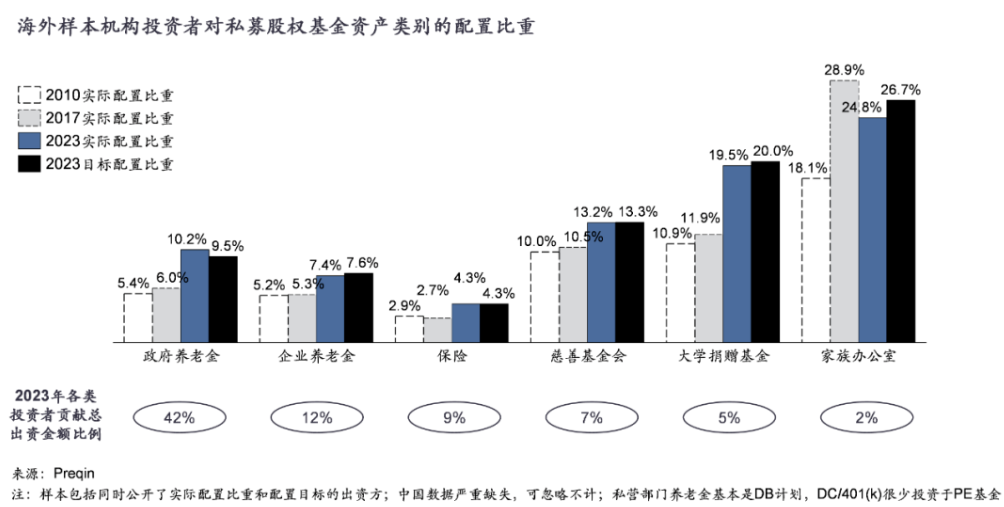

从资产配置结构来看,各类出资方过去十几年配置私募股权基金的比重仍显示出上升的趋势。但另一方面,受限于资产流动性的考量,配置比例继续提升的空间似乎也越来越有限。因此私募股权基金近年开始逐渐将目光转向尚未充分渗透的零售市场,包括高净值人群和个人养老保险市场。

回报弹性和多元化需求也是长线资金配置私募股权基金的核心逻辑

回顾过去近50年,全球各类长线资金逐渐增加对私募股权基金的配置。除了得益于法规对资产配置限制的松绑和考核机制的优化,也离不开两点核心逻辑。

首先,私募股权基金的历史业绩,特别是长期回报表现优于其他资产类别,投资人出于资产增值的考虑,天然存在配置私募股权基金的需求。特别在低利率的环境下,配置高收益资产的动机更强。例如美国*的政府雇员养老金CalPERS(California Public Employees' Retirement System,加州公务员养老金系统)私募股权组合过去20年的年化回报率达到12.3%(截止2024年1季度),远高于其他资产类别以及整体6.6%的收益率水平。2024年3月,CalPERS宣布将PE投资的配置目标从13%继续提高到17%。

其次,充沛的长线资金池规模提供了充足的弹药和多元化资产配置的基础。以美国养老金为例,截止2024年1季度美国养老金总资产规模达到近40万亿美元(其中政府雇员养老金约9万亿美元,企业养老金约14万亿美元,个人养老金约17万亿美元),对比我国2022年养老金总规模约人民币15万亿元,仅为美国养老金资金池规模的5%。

中国长线资金来源呈现独特格局

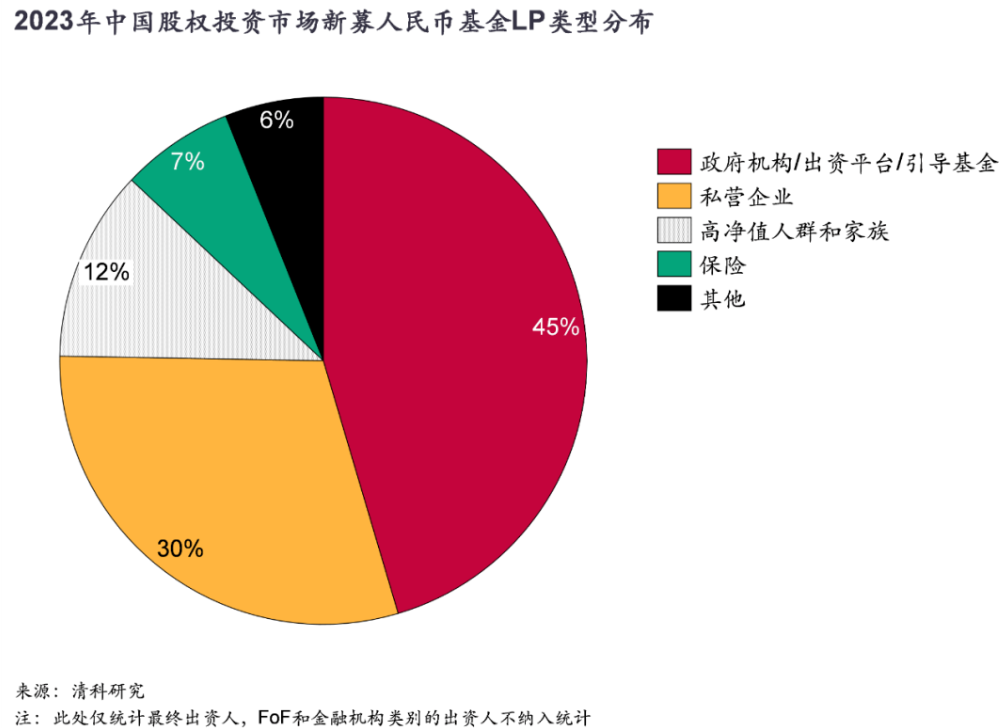

我国私募股权基金存续规模约14万亿元,以2023年新募集人民币基金的出资方结构为例,国资和产业方分别占据45%和30%,成为了我国私募股权基金行业长线资金的主要来源,其余出资方包括家办和险资等。

在私募基金投资人结构上,国内呈现出独特的特点和发展趋势。一方面,保险、家办及高净值个人的配置比例与海外接近,海外保险资金占总出资额约9%,我国从2010年开始放开保险资金投资私募股权基金,现已占到总募资金额的7%。另一方面,国内政府相关出资主体和企业代替养老金成为最主要的出资来源。

养老金通常认为是最典型的长线资金,主要原因在于其资金来源的稳定性和对应的长期给付需求,这两个方面相辅相成,确保了养老金的长线投资属性。目前,我国类似性质的资金在私募股权领域已有布局,如果能进一步消除资金配置的阻碍,借鉴国际成熟市场的资金配置模式与比例,我国养老金有望成为资本市场中长线资金的显著增量来源。根据2023年12月财政部发布的《全国社会保障基金境内投资管理办法(征求意见稿)》,我国社保基金管理的可配置产业基金和股权基金的比例上限为10%,而养老金三大支柱在目前的法律法规框架下均难以投资于私募股权基金。

关于大学捐赠基金和慈善基金会,考虑到整体环境和运营模式的差异,预计短期内较难成为我国长线资金的主要来源。我国大学绝大部分是公立属性,主要资金来源是财政拨款,大学捐赠基金短期难以形成规模。我国慈善基金会资产规模仅2,000-3,000亿元,与美国1.5万亿美元的差距较为悬殊。

目前各级政府及其投资平台、国企是我国私募股权基金的主要出资方,与常见的主权基金不同,地方资金除财务收益外,往往还有促进产业发展、招商引资、服务本地经济和就业等诉求。政府目标、财务收益、风险把控三者间是否能存在有效平衡,依然是有待探讨的话题。

国家鼓励耐心资本,但解决耐心资本源头活水才是最关键的问题,而恰恰在这一根源问题上,我们还有很长的路要走。

【本文由投资界合作伙伴微信公众号:晨壹投资授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。