7月12日,中国核电抛出一份140亿元的定增预案,社保基金赫然在列,拟认购金额高达120亿元,占比高达85%。根据预案细则,本次定增预案发行价格为8.52元/股,发行完成后社保基金会将成为公司第二大股东,持股比例超5%。

值得注意的是,这是社保基金首次以战略投资者身份参与公司定增,彰显了机构长期资金对中国核电未来前景的看好。

今年以来,中国核电在资本市场的表现异常亮眼,年初至今的累计涨幅超45%,最高涨幅一度超过65%,带动市值从1416亿一路飙升至2021亿元,为投资者贡献了可观的收益。

那么,在公司股价已经上涨近50%的背景下,社保基金依然愿意高位入局,背后原因究竟是什么?中国核电未来是否还值得投资?

01 核电炒的是红利还是成长?

很多投资者认为,中国核电的这一轮上涨主要是搭上了上半年红利策略的顺风车,但实际情况可能却有所不同。

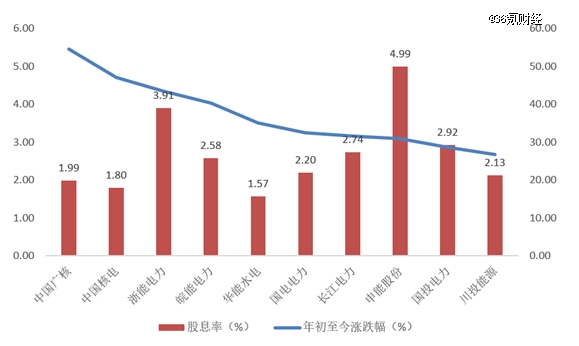

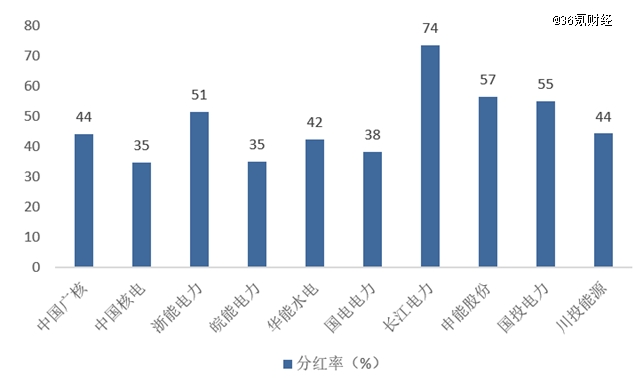

从今年电力股的涨跌幅和股息率情况对比来看,中国核电的涨幅排在前列,但股息率只有1.8%,不仅在一众电力股中明显处于低位,而且与A股整体对比(万得全A股息率约为2.49%)相比也存在一定差距。分红率方面,中国核电2023的数据为35%,表现同样不占优。

因此,中国核电上半年的上涨逻辑,可能并不完全是跟随红利,另一个隐含因素是成长属性。

图:电力股涨跌幅及股息率(截至8月5日)

资料来源:Wind,36氪整理

图:电力股分红率

资料来源:Wind、36氪整理

根据中国核电财报,2023年公司累计实现营业收入749.57亿元,同比增长5.15%。按发电类型划分,核电营收为634.57亿元,同比增长0.08%;光伏发电58.82亿元,同比增长38.92%;风力发电为39.27亿元,同比增长70%。

看似中国核电的成长性来自风光等新能源电站,但如果将视角切换至在建项目,就会发现主角依然是核电。

根据财报披露,截至2024年一季度核电装机容量为23.75GW,而公司在建核电机组装机容量为12.63GW,核准待开工核电机组4.93GW,二者合计约17.56GW。若项目全部建成,公司核电的装机容量将会提升73.94%,考虑到核电上网电价多年来维持稳定,在建和待建项目潜在的装机容量增长确定性极高,实际上就可以看做公司未来营收的增长。

图:中国核电装机情况

资料来源:公司公告,36氪整理

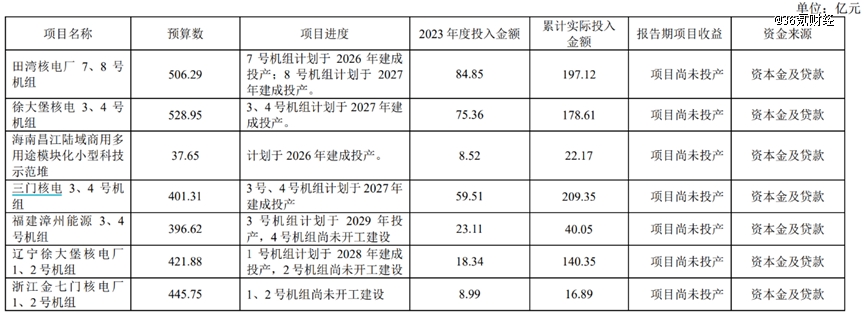

那么,关键的问题就变成了在建和待建机组多久可以释放业绩?

按机组数量划分,截至2024年一季度,中国核电控股在运行核电机组25台,在建11台,核准待建4台。从项目进度来看,由于核电站的建设周期一般在5年左右,因此根据公司财报披露,目前在建11个核电项目基本将在2029年前陆续完工,而待建项目还未有明确日期。

整体来看,截至2029年,公司核电在建项目的装机容量较2024Q1有53%的增长,这部分增长的确定性较高,假定上网电价不变,对应营收年均复合增速约7%左右。

考虑到今年以来,市场对确定性的追求到了前所未有的程度,不管是红利股还是部分新质生产力,本质上都是因为股利或资本利得收益具备极高的确定性。例如,以长江电力为首的水电股,在上网电价保持稳定略升之下,股价一路高歌猛进;而相反上网电价仍在下降通道的风电和光伏电站,股价表现却仍旧乏力。

在确定性要求之下,对中国核电而言,其上网电价在开启市场化改革后实际也处于稳中略升的趋势,加上在建和待建工程可以带来确定性较高的未来收益,因此,尽管公司股息率相对偏低,但资本市场仍然维持了较强的买入信心。

图:中国核电部分在建、待建项目

资料来源:公司公告,36氪整理

02 核电建设步入景气周期

观察中国核电历史股价变化,会发现公司在经历2015年上市的暴涨后,股价整体处于下行趋势,2015-2019年公司股价下跌超40%。但从2020年初,公司正式启动上涨行情,2020至今公司股价上涨超140%,期间仅2022年是下跌状态。

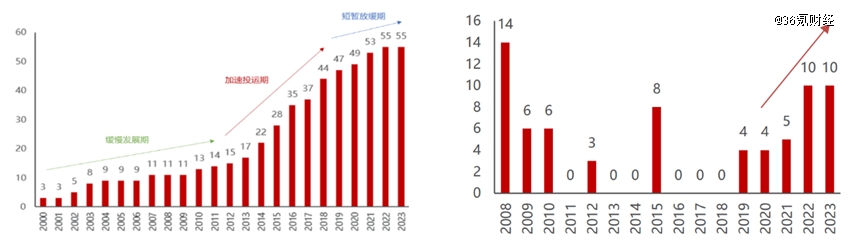

要理解这种变化,一个核心的要点是看核电机组的核准情况。

2011年后,我国新核准的核电机组数量大幅下滑,2011-2018年间累计新核准机组仅11台,数量甚至不及2008年一年,这段时间里市场的投资风格主要聚焦在成长+价值逻辑,而新核准机组数量的下滑就意味着成长性的弱化,成为了中国核电股价表现不佳的关键原因。

2019年开始,我国新核准机组数量开始稳步增长,2019-2023年累计新核准机组数达到33台,新核准机组数量的增长再次为核电板块带来成长性预期加持,故中国核电的股价在此后开始大幅反弹。

图:中国在运核电机组数量(左),中国历年核准核电机组数量(右)

资料来源:民生证券,36整理

那么,我国为何在2019年后再次启动核电机组的扩张?

很容易关联到的一个逻辑,就是双碳政策。根据华鑫证券,2023年我国发电量94564亿千瓦时,其中火电占比66.3%,风电+光伏占比15.6%,水电占比13.6%,核电占比约4.6%;装机容量方面,全国发电装机容量291965万千瓦,其中火电占比48%,风电+光伏占比36%,水电占比14%,核电占比约2%。

风电和光伏由于发电小时偏低,呈现出高装机占比,低发电量占比的特点,此外,风光发电受自然环境影响较大,出力也不稳定,核电则几乎处于24小时持续稳定发电的状态。

在这个大背景下,核电开始发挥维护电力系统稳定器的作用。对未来能源体系的建设,国家能源局官方表述为“充分发挥煤炭兜底保障作用,加大油气勘探开发和基础设施建设力度,积极安全有序发展核电,构建多轮驱动的能源供应体系。”

对未来核电增长空间,中国核能协会预计2035年我国核能发电量在总发电量的占比将达到10%左右,相对2023年底是翻倍状态。截至2023年底,我国大陆在运核电机组55台,总装机容量为57吉瓦,核准及在建核电机组36台,总装机容量为44吉瓦,若要实现2035年发电量占比翻倍的目标,未来新核准机组数量还会继续增长。

华泰证券测算,2024-2028年我国核电年均核准机组数量仍将保持在8-10台。因此,核电未来几年整体仍将处于高景气状态。

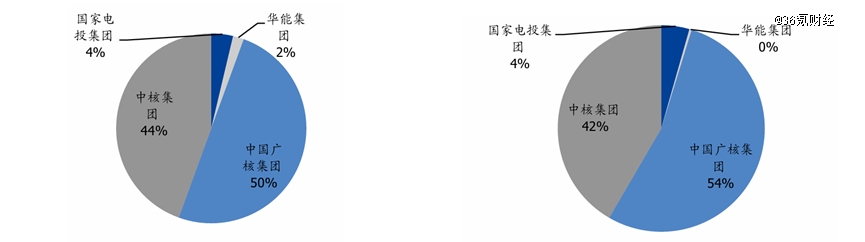

从核电行业的竞争格局来看,我国核电实行严格的持牌运营,仅4家公司取得运营牌照,包括中国核工业集团公司、中国广核集团、国家电力投资集团公司和中国华能集团公司。其中,中国核电与中国广核形成双寡头垄断局面,市场份额和装机容量份额占比均超过90%。因此,未来核电行业的高景气度将会直接对龙头公司业绩形成有力的支撑。

图:2023核电机组市场份额(左)、核电装机容量市场份额(右)

资料来源:国盛证券,36氪整理

03 高额资本开支下,短期难成正宗红利股

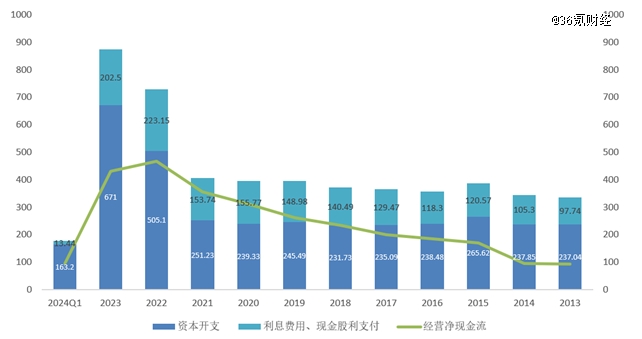

核电机组核准数量的增加,一端是未来收入和利润增长的预期,另一端则是当下巨额的资本开支。

从中国核电的在建机组项目预算来看,平均每台机组的投资额在200亿元左右,那么当前15台在建和待建机组的累计需要投入约3000亿元的资金。

2021年以前,中国核电每年的资本开支在250亿元左右,利息+股利分配金额在100-150亿左右,公司经营活动现金流的稳步增长,基本可以覆盖资本开支+利息和现金股利。但2022年开始,随着对在建机组投入的增加,中国核电的资本开支激增,经营现金流已不足以覆盖资本开支,形成了巨大的资金缺口。

从具体的资金解决方案来看,中国核电主要通过三个途径解决资金缺口:一是中国核电在控股模式下的项目合资共建,公司在运营电站就主要以这种方式展开;二是加大债务筹资力度,公司2023年底长期借款较2021年增加近700亿元,从1766.11亿增加至2448.53亿;三是通过权益资金补充缺口,7月12日公司公布定增预案,向控股股东中核集团与社保基金累计定增140亿元,其中社保基金认购120亿元,募集资金即主要用于电站建设。

图:中国核电历年现金流情况

资料来源:Wind、36氪整理

从资本结构来看,当前中国核电的资产负债率约为69%,但公司在2010年左右项目建设高峰期时资产负债率曾达到80%以上。因此我们预测,中国核电未来项目建设的资金缺口依然会主要以债务筹资的方式弥补。

就债务成本来看,2023年中国核电的利息费用约为69亿元,对应综合借款利率约2%-3%,对应财务费用率约10%。尽管中国核电的偿债压力并不高,但未来负债率的提高可能会对利润造成一定的侵蚀。

总的来说,在资本开支的约束下,中国核电无法像长江电力等企业大幅提高分红率,因此公司未来几年内的股息率也不会有明显提升,从这一角度讲,中国核电也并非纯正的红利股。

不过,中国核电在公司章程中也对股利分配作出了明确规定,如“在符合届时法律法规和监管规定的前提下,公司每年以现金方式分配的利润不少于当年实现的可分配利润(剔除提取的法定、任意公积金)的百分之三十”。过去三年里,中国核电的股利支付率基本在35%左右,预计公司未来的股利支付率也将维持在这个水平。

对投资者而言,买入中国核电相当于持有稳定低股息率股+成长股,如果持有周期无法达到数年以上,核心收益和风险还是来自于股价的波动。

04 现在入场中国核电,晚了吗?

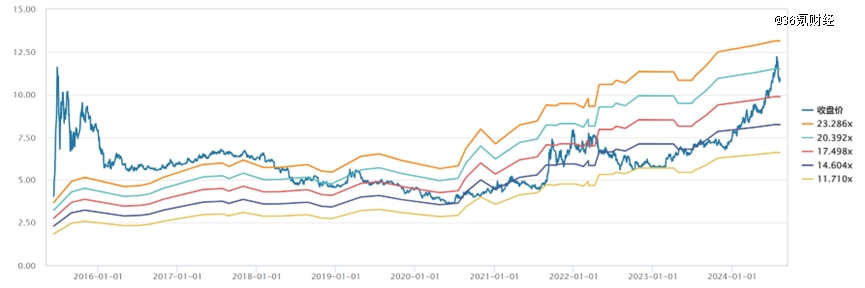

如果要将中国核电以成长股来看待,市盈率就具备一定的参考性。

复盘中国核电历史估值,公司在2015年中上市,当年新核准核电机组8台,同时A股正处于大牛市,因此公司上市初市盈率一度飙升到60倍以上;随后在2016-2018年,国内新核准机组数量为零,A股市场整体也处于下滑态势,中国核电的市盈率则在20-25倍间浮动;2019-2020年,在权益市场流动性增加,以及投资者对新能源、科技等高成长股追捧的影响下,中国核电股价整体横盘,但期间新电站投运后业绩继续增长,公司市盈率下探至低点的12-13倍;2021年起,随着新核准核电机组数量的持续增长,核电行业的景气度正式确立并形成共识,中国核电开始进入涨估值阶段,公司市盈率一度触及20倍以上,当前PE-TTM则约为19倍。

图:中国核电PE-Band

资料来源:Wind、36氪整理

由于公司在建电站主要从2025年起陆续均匀投运,故中国核电股价当下的核心驱动因素依然是估值。

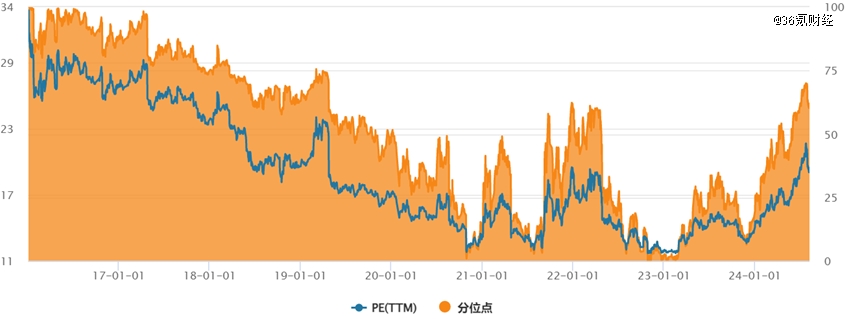

从估值分位数的角度看,中国核电PE-TTM处于近三年和近五年的高位,但拉长至2016年以来,中国核电的市盈率水平则约处于60%分位的水准。也就是说,中国核电市盈率仍未恢复至2016-2018年的水平,但在行业景气度方面,中国核电新核准电站、在建电站的数量明显要优于2016-2018年,因此与历史相比,考虑到行业景气度因素,当前中国核电的市盈率并不算高。

图:中国核电PE分位数

资料来源:Wind、36氪整理

在风险角度,公司估值压力并不大的背景下,政策成为主要的影响因素,毕竟历史上公司股价与新核准机组存在较高的关联性,若未来整个核电行业新核准机组数量大幅下滑,亦或是又出现此前多年未有新核准项目的情况,中国核电的股价可能会再次受到冲击。此外,当前核电市场化交易下公司上网电价基本保持稳定,且相对其他发电类型较高,若未来上网电价下滑,则大概率会对短期利润表现造成冲击。

但总的来说,当前中国核电市盈率相对合理,且已在手的项目可以对公司的估值形成支撑,因此,现在入场中国核电可能依然是一个不错的选择。

【本文由投资界合作伙伴36氪财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。