2024年是加盟制新茶饮的一道分水岭。

2024年之前,虽然消费冷了,但加盟制茶饮胜在成本低、性价比高,营收增速普遍能维持在30%+,冲刺万店的口号喊的一个比一个响。

但2024年,除了蜜雪冰城业绩依然稳,其他加盟制新茶饮的业绩都变脸了。

反差*的是沪上阿姨,其23年营收同比增速高达160%,但2024年上半年只有6%,净利润更是出现负增长。

就连行业老二古茗也已经出现新增门店数量骤减,同店GMV下降的情况。

新茶饮业绩为什么变脸了,蜜雪冰城又为什么是例外?

本文持有以下观点:

1、赚供应链差价打不过自产自销。大部分加盟茶饮品牌的变现模式是用规模效应赚供应链差价,蜜雪冰城是自产自销,节约出来的供应链成本让蜜雪冰城同时实现了毛利率最高,产品售价*。

2、区域加密策略让古茗更早的出现天花板。古茗介于赚差价和自产自销之间,但古茗用了区域加密策略,靠密度能降低运输成本,但全国化慢,古茗有19个省份仍未进入,在奶茶品牌固化,且古茗模仿打法导致产品差异化不高的情况下,古茗全国化受阻。

3、加盟商不够用了。现制茶饮门店数量有饱和趋势,除蜜雪冰城外,其它上市排队的新茶饮都出现同店销售额下降。加盟商流失率也在增加,2024年前9个月,有品牌闭店数量/开店数量达到73%。

01 除了雪王,业绩都变脸了

同样是去年年初,新茶饮也曾密集提交招股书,彼时新茶饮业绩清一色的很惊艳。

但不到一年,除了雪王,其他茶企的业绩都变脸了。

2024年前9个月,蜜雪冰城营收同比增长21.2%、净利润同比增长42.3%,增速虽较2022年小幅下滑,但考虑到23年口罩放开后的业绩集中释放,尚可接受。

沪上阿姨24年上半年营收同比增速只有6%,而23年营收同比增速达到1.6倍,净利润也首次出现负增长(-12%)。

古茗业绩同样有不小的滑坡,24年前9个月,古茗营收同比增长15.6%,净利润同比增长9.98%,较23年净利润增速下滑了75.2个百分点。

(注:沪上阿姨为2024年上半年业绩 下文图表数据同)

沪上阿姨*出现利润下降也不难理解,沪上阿姨体量小,收入相当半个古茗,六分之一个蜜雪冰城,规模小就意味着没有成本优势,利润自然*受影响。

更何况沪上阿姨曾给加盟商“大放水”,曾需一次性付清的4.98万元加盟费,改为每年1.66万元的三年分期付清,加盟商质量变低,也不利于业绩稳定。

至于古茗,作为份额仅次于蜜雪冰城的行业老二,规模、成本要好于其它茶饮企业,因此还能和雪王一样正增长,但从前瞻性指标看,古茗未来业绩不乐观。

三家茶企以加盟为主,四个品牌均有99%以上门店为加盟门店,80%以上的收入来自售卖原材料和设备。

因此,加盟店数量及店效决定着茶饮企业后续的业绩走势。

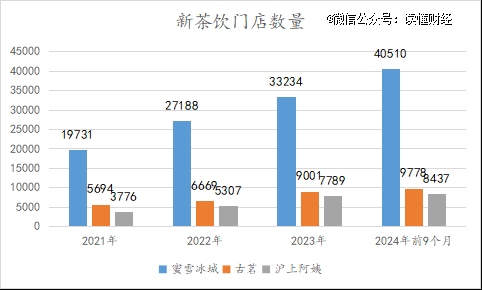

蜜雪冰城开店的速度一如既往,2024年前9个月就新开了7276家店,比2023年全年开的还多(6046家)。

反观古茗,24年前9个月新增门店数量只有777家,而23年全年新增门店是2332家。

如果说新店扩张放缓了,能把老店店效提升上去也行。

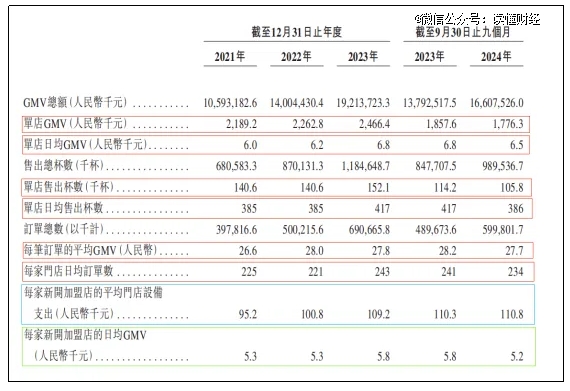

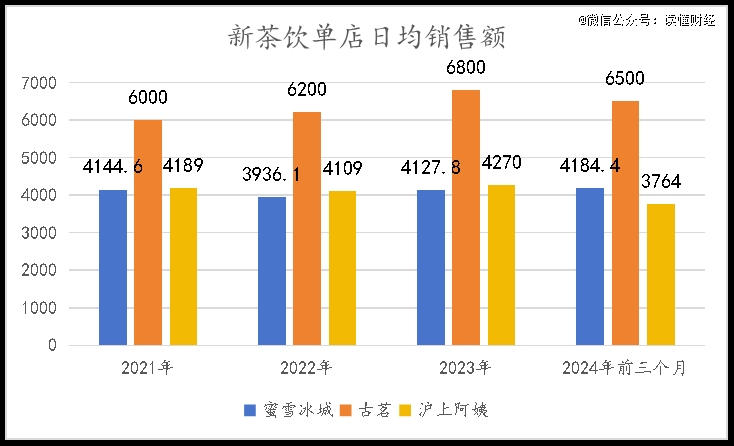

但古茗店效同样在下降,2024年前9个月,古茗同店GMV同比下降0.7%,同期蜜雪冰城平均单店日销售额较2023年提高了1.2%。

为什么除了蜜雪冰城,新茶饮业绩都不乐观呢?

02 赚供应链差价打不过自产自销

虽然蜜雪冰城、古茗、沪上阿姨做的都是加盟制,赚的都是供应链的钱。但细究起来,它们的加盟模式又各不相同,赚的钱也不一样。

加盟模式可以分成三个境界。

*个境界:赚加盟费,总部提供个店名,加盟商赚钱靠自己本事。这里面虽然品牌也会从门店利润里抽成,但最稳定最核心的是加盟费,典型如陈赫的贤合庄。

第二个境界:规模效应赚差价。品牌向上游统一采购,再加价卖给加盟商,下游门店越多、品牌向上游采购时,越有议价优势,沪上阿姨等大部分加盟制新茶饮就是这个路子。

第三个境界:自产自销。品牌直接把供应链的事做了,自己种果园,建产线,典型代表就是蜜雪冰城,差不多23年的时候,蜜雪冰城给加盟商原材料的资产比例就超过60%。

相比规模效应赚差价,自产自销*的优势是降低了对上游供应商的依赖,创造更大的价差空间,进而可以实现:在利润率相同的情况下,让利给用户给多的价格。

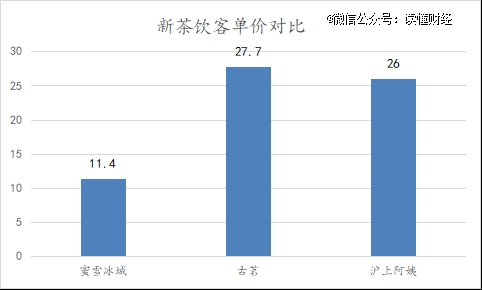

这也是蜜雪冰城较其它加盟制新茶饮*的优势:同时做到了毛利率最高与客单价*。

盈利能力方面,蜜雪冰城毛利率32.9%,高于古茗(30.5%)、沪上阿姨(31.2%)。

客单价上,蜜雪冰城只有古茗的40%、沪上阿姨的43%。

对于现在绝大部分消费品而言,得低价者得市场,所以蜜雪冰城一家品牌的门店数量,比行业2-5名加起来都多。

而且*的优势还在扩大,蜜雪冰城24年前9个月的新开店数量是行业老二古茗的10倍。

从商业模式看,原本古茗也是加盟制新茶饮中最有希望追赶蜜雪冰城的一家。

不同于蜜雪冰城的大包大揽、沪上阿姨的倒手赚差价,古茗综合了二者的优势,既要赚足差价,也想试着自己种柠檬,已是国内种植香水柠檬面积*的品牌之一。

但相比蜜雪冰城60%的原材料自产,古茗给加盟商的原料中只有13%经过自家的加工工厂处理。

往后看,古茗也不大可能缩小和蜜雪冰城的差距。

古茗采取地域加密的布店策略,在单一省份门店数量超过500家后再进入相邻省份。

地域加密策略的好处是配送效率高、运输成本低,同时也能给消费者强势洗脑,既提升了品牌效应,又避免被其他品牌抢生意。

但地域加密策略也拖住了古茗的全国化,古茗在全国19个省份尚未开设任何门店,在各地奶茶品牌固化的情况下,古茗想要挤进去难度很大。

更何况古茗缺乏产品创新能力,过去古茗直接拿高线城市验证过的新品稍作修改,就送到县城的各大门店的讨巧方法也说明其产品较为同质化,加大了进入新市场的难度。

在蜜雪冰城优势越来越大的情况下,新茶饮已经进入洗牌期。

03 加盟商不够用了

新茶饮为何接二连三的排队上市?除了背后的资本等不了的情况外,行业本身也正进入瓶颈期。

据灼识咨询,在按商圈人口规模、交通设施、经营规模等因素排名的中国十大商圈中,每个商圈一公里范围内约有50家现制茶饮店。

在按销售额排名的中国十大购物中心中,平均每个购物中心内有十家现制茶饮店。

随着密度提升导致的单店的边际收益下降,直接影响了茶饮加盟商业绩。

首先,新加盟商赚的钱越来越少了。在古茗披露的新店经营数据中,新门店日均GMV5200元,同比去年降了11%,占与老门店汇总后的日均GMV也从去年的85%降至80%。

虽然新加盟店赚的少了,但平均开支比老店还多,2024年前9个月,古茗新开加盟店平均设备支出比2021年多了16.3%。

新加盟店不景气,老加盟店业绩也没好到哪去。

除了蜜雪冰城单店日均销售额还有增长,2024年,古茗、沪上阿姨单店日均销售额都出现了下降,下滑严重的沪上阿姨,单店日均销售额比2023年少了12.7%。

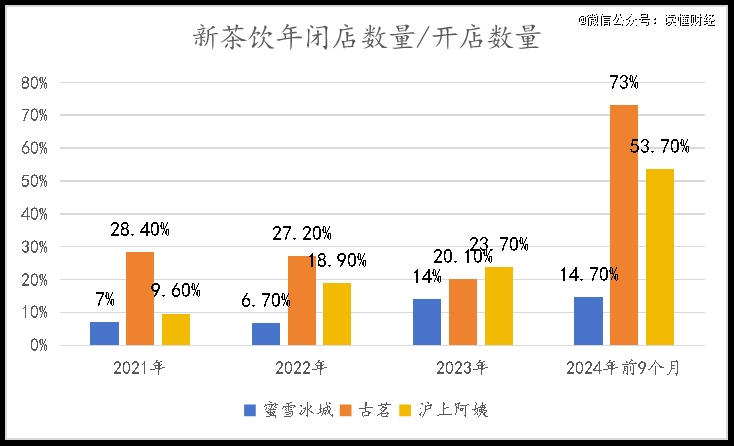

赚的钱越来越少,加盟商的流失率也在增加,三家等待上市的新茶饮,每年关店经销商数量/每年新开经销商数量的比例在都在提升。

其中,古茗因为2024年前9个月开店数骤降,闭店数量/开店数量达到73%,沪上阿姨也达到53.7%。

由此可见,单店销售额下降、单店开支成本上升的经营压力下,新茶饮的加盟商流失率正快速提升。

加盟商快不够用了,新茶饮再不上市就晚了。

【本文由投资界合作伙伴微信公众号:读懂财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。