投资界(微信ID:pedaily2012)8月8日消息,今日,成立了4年的中国铁塔正式在港交所挂牌。中国铁塔今天开盘1.26港元,与发行价持平,截至发稿,上涨至每股1.27港元,总市值2190.23亿港元。

昨日,中国铁塔宣布IPO的招股结果,此次IP0仅获得散户投资者1.36倍认购,其股份定价为招股价下限每股1.26港元。以此计算,中国铁塔本次IPO募资总额约为543.25亿港元。但即便这样也是2016年以来的全球第二大IPO,仅次于中国邮政储蓄银行股份有限公司两年前在香港进行的规模达566.27亿港元的IPO。

全球最大铁塔公司

中国铁塔于2014年7月成立,是国家效仿国外通信设施共建共享经验实施电信改革的产物,由内地三大电讯商中联通、中移动及中国电信联合注资。

中国铁塔今年年初披露,3年来铁塔共享率由14.3%增至43%,新建铁塔共享率更是提升至70.4%,相当于少建铁塔60.3万个,节省行业投资1073亿元,减少土地占用2.77万亩。

招股书显示,中国铁塔总资产达3226亿元,截至去年12月31日,按站址数量、租户数量和收入计算,在全球通信铁塔基础设施服务提供商中均位列第一。其中,以站址数量计,公司在中国通信铁塔基础设施市场中的市场份额为96.3%,而以收入计,市场份额则为97.3%。

不仅是国内市场处于垄断地位,中国铁塔的铁塔总量在全球范围内也是第一。中国铁塔运营并管理188.64万个站址,是世界第二大铁塔公司印度Bharti Infratel(拥有铁塔16.2万座)的11.6倍。

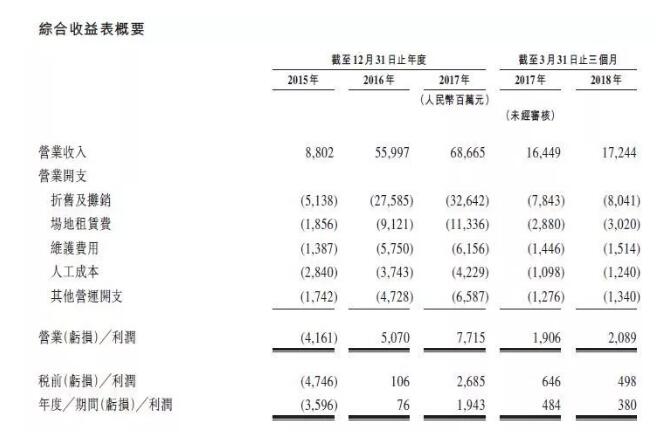

中国铁塔主要业务有塔类业务、室分业务、跨行业站址应用与信息业务。公司利润逐年增长。从财务数据看,中国铁塔2015年营收88亿元,净利润为-35.96亿元;2016年营收560亿元,净利润为0.76亿元;2017年营收687亿元,净利润为19.43亿元。

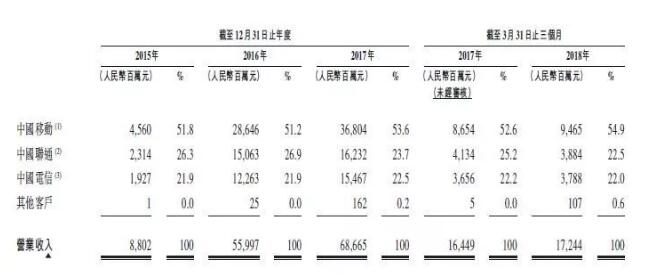

不过,铁塔的绝大部分营业收入来源来自三大运营商。今年一季度,公司来自三大运营商的收入占总营业收入的99.4%,其中来自中国移动的营收为94.65亿元人民币,占比54.9%;来自中国联通的营收为38.84亿元,占比为22.5%;来自中国电信的营收为37.88亿元,占比为22%。

引入高瓴、阿里等十家基石投资者

中国铁塔是国企改革的重大成果。2014年7月18日,中国铁塔股份有限公司由三大电信运营商发起设立,中国移动、中国联通、中国电信分别出资40.0亿元、30.1亿元和29.9亿元,在通信设施公司中各持有40.0%、30.1%和29.9%的股权。

2015年10月,中国铁塔与三大电信运营商完成全部存量铁塔相关资产的注入和收购,估值约计2314亿元,同时引入投资机构中国国新。

在前几日的招股过程中,中国铁塔引入了10家基石投资者,累计投资金额14.235亿美元。其中,高瓴资本、OZ Funds、Darsana分别投资4亿美元、3亿美元、1.75亿美元,阿里巴巴旗下的淘宝中国、中石油的关联公司、Invus基金各自投资1亿美元,Haidian SCOMC 投资9850万美元,其他基石投资者则包括上汽集团、国机集团及工商银行分别投资5000万美元。

在全球发售新闻发布会上,中国铁塔董事长兼执行董事兼总经理佟吉禄称,对此次发售仍然充满信心,并期望与基石投资者未来有更多深度合作。

而此次上市后,作为原股东的三大运营商及中国国新的股比将被稀释。招股书显示,上市后中国移动、中国联通、中国电信及中国国新各持有中国铁塔股份比例为28.5%、21.1%、20.9%及4.5%。

上市是高负债的无奈?

中国铁塔称,本次IPO所得款项净额中的60%用于基础建设,其中51%~54%的所得款预计用于站址新建及共享改造,6%~9%的所得款将用于配套设施更新改造;约10%用于运营资金及其他一般公司用途。

此外,还有约30%的所得款将用于偿还已用作拨付资本开支及营运资金的银行贷款,该贷款年利率在4.35%~4.75%,于2018年至2020年到期。

据悉,中国铁塔从三大运营商接手存量铁塔时产生了大量债务。招股书显示,2017年底,中国铁塔负债总额1951.48亿元,资产负债率超过60%。截至今年一季度末,中国铁塔的流动资产为349亿元,流动负债为1471亿元,其中短期借款及一年内到期的长期借款达964亿元。

中国铁塔前董事长刘爱力也曾公开表示,如果铁塔公司无法尽快上市,就不能及时解决债务、财务成本过高问题,会影响到降低3家电信企业运营成本的目标,直接损害3家电信企业利益,这就违背了改革初衷。

但和前几天上市的小米、映客、拼多多等公司不同,中国铁塔是一个典型的重资产公司,初始投资成本很高,但一旦完成投资运营维护成本很低,电费和地租成本可以部分转嫁到租户,后续运营毛利很高。中金公司报告称,中国铁塔租赁比率稳健增长,预计2019年收入同比增长8.2%;净利润增长38.2%。

此外,预计2020年开始商用的5G网络也被认为是中国铁塔其未来盈利增长的一大契机。中国铁塔上市申请书中称,预计2022年中国市场上5G基站数量将达到约243.2万个。中国银河证券研报分析认为,中国将在5至10年内在5G网络中投入1.2万亿元,将为电信运营商的大规模网络扩建创造新的需求。

本文来源投资界,作者:yorke,原文:https://news.pedaily.cn/201808/434431.shtml