在刚刚过去的2018年,二级市场有40家新挂牌和IPO的医疗健康企业,上市融资总额超400亿元。除了去年4月港交所新政推出,在中国的资本市场还有两件具有纪念意义的事件:资本寒冬的袭来和科创板的提出,前者使得整个创投界一时笼罩在乌云之下,而后者似正要给乌云中的企业打开一扇天窗。

对于医疗健康企业来说更是如此。政策的先发优势使得生物医药企业率先拿到了一手好牌,同样受益的还有以技术核心竞争力为壁垒的科技型医疗企业。“欢呼”的另一头也有些担忧的声音:2019年,为了打赢这局“资本牌”,蜂拥科创板是否是理性之举?对于医疗健康创业者来说,什么才是出路?

二级市场迎“新秀”,搅动医健行业风向

被称为“中国版的纳斯达克”的科创板,基于其服务科技创新的定位和注册制试点的创新,一经提出便吸引了创业者们的目光。据网易云和IT桔子联合推出的报告数据,截止2018年11月,中国创业公司已经超过10万家,这与1万余家新三板企业、3000余家A股上市公司相比,已然是一个十分庞大的数字。

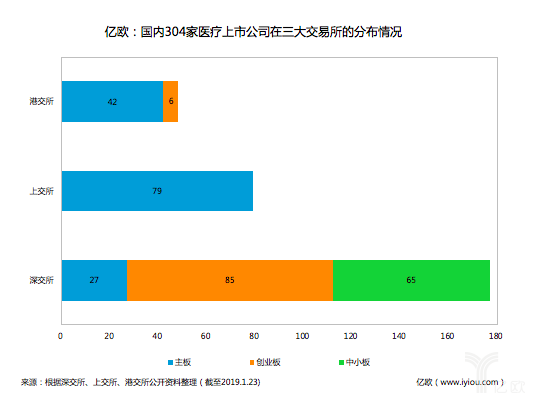

亿欧大健康曾对304家医疗企业进行分析,目前国内上交所与深交所上市公司差距悬殊,在类型上,上交所也比港交所和深交所单一。“势不均、力不敌”的状况,加速了资本市场改革的动力。

因此,推出科创板加大了企业和资本对于上海的关注,而选择在科创板上市的创业公司,也将带动整个上海经济水平和科技水平的发展。从长远来看,其所影响的不仅仅是上海地区,还将辐射范围至长三角乃至南方地区。

在2018年资本寒冬的猛烈夹击下,科创板的推出无疑给一级市场划开了一道曙光。对于医疗创业公司来说,这个二级市场的“新秀”与六年前推出的新三板诱惑力相当乃至更高。从3月2日凌晨证监会、上交所刚刚出台的科创板“2+6”项政策来看,已经进一步明确了涨跌幅限制、投资者门槛上等要求,而相比中小板、创业板和新三板,科创板还在股权架构、企业年限、退市机制等方面给创业公司们留有足够的想象力。

东北证券研究总监付立春也曾表示:“通过增量改革,科创板推动弥补创业板和新三板的一些缺陷。中国的创业板还是审核制,很多上述的双创新经济企业,可能仍然难以获得创业板上市的机会。”

亿欧智库曾在《科创板聚焦产业及潜在标的企业100研究报告》中分析,科创板所青睐的高新技术产业和战略新兴产业企业,细化到医疗行业,生物医药再一次成为了关注重点。

但这让人不禁开始隐隐担忧,从去年港交所新政出台后“*个吃螃蟹”的歌礼药业,到年度IPO收官的君实生物,在财务数据上表现都并不可观,上市破发成了家常便饭。有行业人士担心,科创版的医疗企业可能重蹈港股破发覆辙。

然而,港交所IPO热度和股价的反差并没有减轻医疗健康创企们对科创板的期待,恰恰相反,自2018年11月5日,国家主席习近平首次提出将在上海证券交易所设立科创板并试点注册制后,行业里早已溢出一波新的上市潮气息。

风雪交加

科创板能否照亮医健企业的路?

“北京、长三角、珠三角、武汉、成都、西安等储备企业较多,生物医药等领域占比大。”在2月27日国新办发布会上,证监会主席易会满表示。

实际上,除了上文提到的生物医药企业,“科技型”医疗创业公司已经占据了医疗创投圈的大半壁江山,这一类企业同样紧盯着科创板的大蛋糕。

消息一出,亿欧大健康的朋友圈也就纷纷开始猜测,哪些创业公司会“锁定”在科创板。根据公开报道和企业知情人士透露,亿欧大健康列举出了7家可能或预备科创板上市的非生物医药企业。表中企业包含AI+医疗、医疗服务、互联网医疗、医疗投资等多个细分方向的玩家,且估值基本在10亿美元以上。

这也意味着,在医疗健康产业链中,并非只有生物医药类企业才能成为科创板“候选人”。从上游的医疗器械、医药到下游的医疗服务,都存在着机会。

从医疗属性来看,上市是医健企业参与资本运作的有效手段。A股主板对于提交上市申请的企业具有营业收入和净利润为正的红线,而生物医药、人工智能等技术驱动型创业公司对于自身研发投入同样“要求严格”,“又烧钱又缺钱”使得他们难以望见A股的项背。

然而,在资本寒冬下,一边是投资机构募资难、退出难,一边是企业融资难、估值下调。急于寻找出路的医疗健康创业公司,在面对资本市场改革时,难免会陷入不理性。

医疗行业的“慢”属性常与资本爱追风口的“特性”相矛盾,不少创业公司会迫于资本方的退出压力,急于上市,从而缺乏考虑:IPO是否就是当下最适合医疗健康企业发展的选择?

不仅如此,相较于零售、物流等行业,新技术在医疗健康行业的产业落地及商业化进程都相对慢一些,真正拥有可持续“战斗”的技术壁垒,对于早期流量型医疗创业公司来说,仍然存疑。

要让科创板真正照亮医健企业的路,企业本身还必须拥有分辨该不该“跟风”的理性。一方面,与主板同属场内市场的科创板,仍然会面临股价波动和交易风险。另一方面,在短期内放轻对盈利数据的考量,但长期来看,这依然是影响企业发展的主要因素之一。

“逃离IPO”

医疗健康行业走向何方?

因医疗健康行业强政策驱动性、投资回报慢等属性,使得港交所新政的出台在医疗健康行业”搅动“惯性也*。但不选择IPO或是科创板,对于医健企业来说是否就是“下策”?

某医疗大数据企业负责人对亿欧大健康坦陈,尽管科创板风头正兴,但依然可能会选择在港股IPO,或“按兵不动”继续夯实商业化路径。另外也有企业,如在上周放出风声的微医集团,选择拆分业务的形式推进登陆科创板。

诚然,作为二级市场的“新锐”,科创板依然还有不可控的地方,分拆是不少行业人士看好的举措,而继续在一级市场融资,也是大部分从成长走向成熟的企业选择的另一条路。

将目光放长远来看,医疗行业“慢”的特性给其营造了一种特殊的商业发展环境,比IPO更重要的是,医健行业创业者们在2019年需要更理性的选择。

抓住智能化浪潮是*步。在医疗信息化和智能化程度的不断加深、健康医疗数据爆发趋势下,抓紧智能浪潮的红利,是当下医健企业必然选择的发展路径。在医疗健康行业中,不论是院内场景还是院外场景,一切核心医疗服务都离不开技术的驱动。

科创板的推行暗示了国家层面在资本市场优化资源配置、服务实体经济和供给侧结构性改革的政策导向,也显现出资本市场由从前多关注盈利能力,转变到对于创新“动能”的侧重。技术壁垒,就是这一动能的最核心要素之一。

其次,是全产业链布局。资本寒冬下,资金普遍收紧,而基础研发又需要大量资金投入,企业通过自建、合作或是收购打造产业链闭环,不失为一种“保驾”方式。再从长远看,单体产品形成的商业模式无法与资本市场跑出“马拉松”,能够打造产业链闭环的医健公司,将最快跑向赛道的终点线。

这就要求医疗健康创业公司要向“远”看,不能聚焦于短期利益。对于AI+大健康和创新型医药生物类公司,在竞争优势积累和业绩爆发中不可避免的会出现亏损,但若在此时调整战略或是“挣快钱”,违背了行业和资本发展规律,企业自然难过冬。

资本寒冬下,科创板或许是一颗“暖阳”,要逆势而上走IPO之路,更需要不小的勇气。但IPO不是“必选”,一级市场也并非“退路”。能在资本寒冬下活得漂亮,才算真正的底气。

【本文由投资界合作伙伴亿欧网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。