「筑底期」的陌陌

对一批诞生至今在十年左右的典型移动互联网企业来说,2020年迎来了真正的拐点。

2020年的新冠疫情影响,整个移动互联网生态进入平缓期。一季度移动互联网企业普遍收入下滑,二季度疫情缓解,但三季度疫情可能又将反扑。市场面临高度不确定性。

移动互联网的红利期已经基本吃透,中国互联网的热点已经逐渐转移到产业互联网之上。移动互联网企业试图开始进行结构性调整。在整体不确定大环境下,陌陌、欢聚集团甚至是微博等一批代表性公司正在对公司进行系统性调整。

对产品结构、广告结构、运营策略进行系统性调整;

优化营收结构,试图开拓第二曲线、第三曲线;

财务层面维持现金流,对未来不确定环境保持防御;

在海外市场展开布局,以此转移国内市场竞争压力;

中国移动互联网过往粗放式增长正在朝商业模型优化、财务模型优化的方向前进。一段漫长的“筑底期”正在到来。

调整周期

直播行业目前处在电商直播的风口,淘宝、抖音、快手吸引了主要目光,B站为代表的新一代“杀时间”产品则是占据了消费互联网中心位置。国内直播赛道在电商、短视频、长视频平台的集体参与之下已经基本饱和。

纯直播产品在“短视频+直播”、“电商+直播”面前无论是用户粘度、用户时长、流量成本都不占优势。

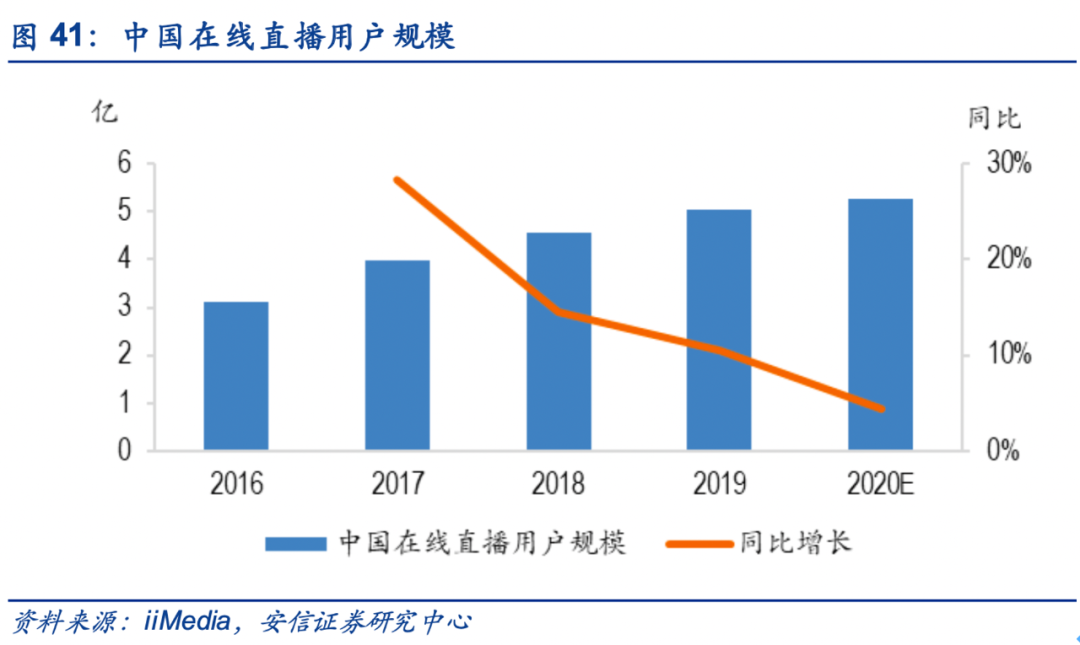

除此之外,直播赛道基本增长空间有限。数据机构iiMedia显示,国内直播用户增速持续放缓,预计2020年中国直播用户为5.3亿人,同比增速放缓至中低个位数。

在这种情况下,直播类产品相靠买量获取用户的途径基本已经被封死,用户获取几乎只剩两个路径:

存量用户的争夺;

沉默用户的召回;

国内直播赛道在今年也面临着大整合。虎牙、斗鱼在腾讯主导下多次传出合并消息,欢聚集团的业务重心从传统的直播业务YY,逐渐转移到短视频业务、出海业务。

对陌陌而言,直播赛道同样面临增长放缓以及国内市场竞争加剧的问题。在今年一季度受疫情普遍影响,陌陌财务状况曾面临一定的挑战。

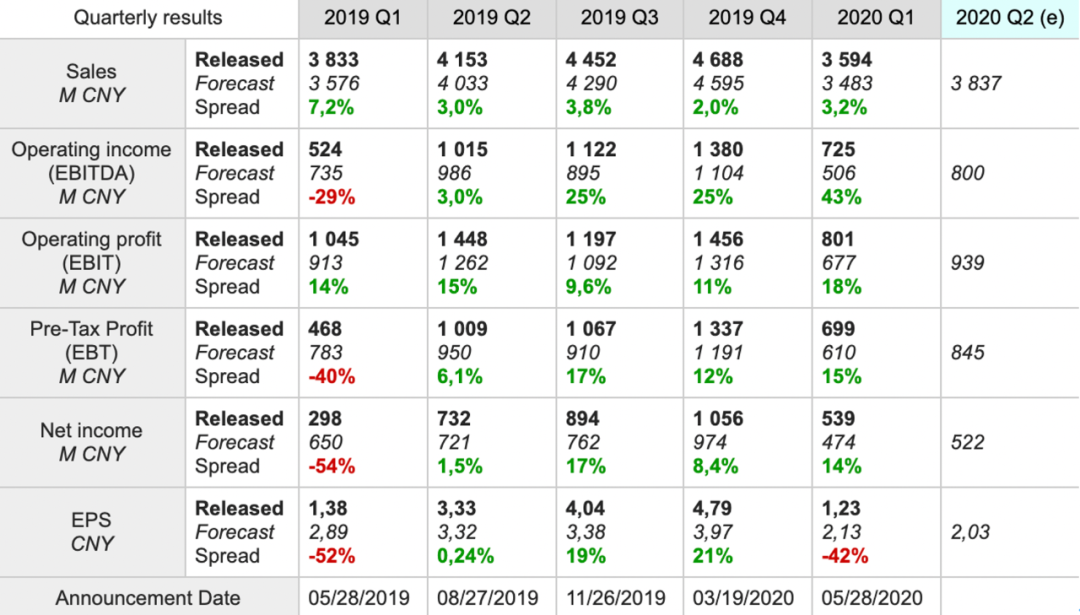

不过今年二季度,陌陌交出了一份超出华尔街预期的财报。陌陌2020年第二季度财报显示,报告期内陌陌实现净营收38.7亿元,环比增长7.8%。

陌陌四大业务板块直播服务、增值业务、移动营销和移动游戏营收分别为26.03亿元、12.043亿元、0.38亿元和0.116亿元。其中几个数据值得关注:

直播业务仍然是陌陌营收的主要来源,二季度贡献了67%的营收达26.03亿元;

探探直播业务取得进展,收入1.92亿元,二季度营收达5.172亿元,同比增长81.6%;

直播服务与增值服务付费用户去重后总数达1280万,其中陌陌付费用户达890万,同比增加30万,探探付费用户390万;

事实上,在海外投研机构Marketscreener整理的数据中,陌陌二季度财务数据得到了全面增长。虽然和2019年四季度数据相比还存在一定的差距,陌陌的业绩在全面修复。

不过,对陌陌而言,当下的挑战依然是存在的,它所面临的问题在于:

营收结构仍然以陌陌的核心直播收入为主,直播营收的特点在于,它是很好的现金流业务,却受外部竞争影响,而且增长空间是可预期的;

探探目前虽然已经获得了成规模的营收,不过由于目前营业成本较高,尚处亏损状态,且在未来的一个营业周期内始终面临营销和买量带来的成本压力;

营收结构有待优化,第二曲线还需增强,陌陌依旧在财务上、运营上承压,尤其是在当下的经济环境以及竞争环境下,陌陌会进入一段较长时间的调整周期。

当然,这种调整周期是必要的。2019年以来,字节跳动和快手在内容消费赛道就呈现出了竞争加剧的态势,对其他企业而言,主动投入资源参与这种竞争显然是不明智的。

2020年新冠疫情实际上带来了一个较好的窗口。企业普遍承压,投资人预期相对克制的情况下,陌陌取得了一个相对友好宽松的缓冲时间。

潜力挖掘

这十几年来,互联网行业流量池不断在发生迁移。

「深几度」在《流量平台能否扛住「五年周期律」》提到过一个观点:

互联网迭代速度太快,流量池几乎三五年就会发生一次剧烈波动。市面上的社区社交类产品往往会在这种剧变中遭遇洗牌。抖音、快手、B站占据了中国互联网流量池的中心位置。但这只是阶段性的。

社区社交类流量池的衰落往往原因在于几点:平台迁移、创作者流出、用户流出、内容生态衰落。

从长周期的视角去看,文娱赛道以及社交社区的周期性波动极强,“回归均值”几乎是必然现象。周期包括复苏、上涨、筑顶、反转、下跌、筑底、再复苏、再上升这些阶段。

公司不可能长期处于短跑状态,无论是抖音、快手还是B站,当下的“战时状态”都是暂时的,1-2年之后必然会回归均值。

对陌陌而言,目前显然处于筑底和复苏的阶段。

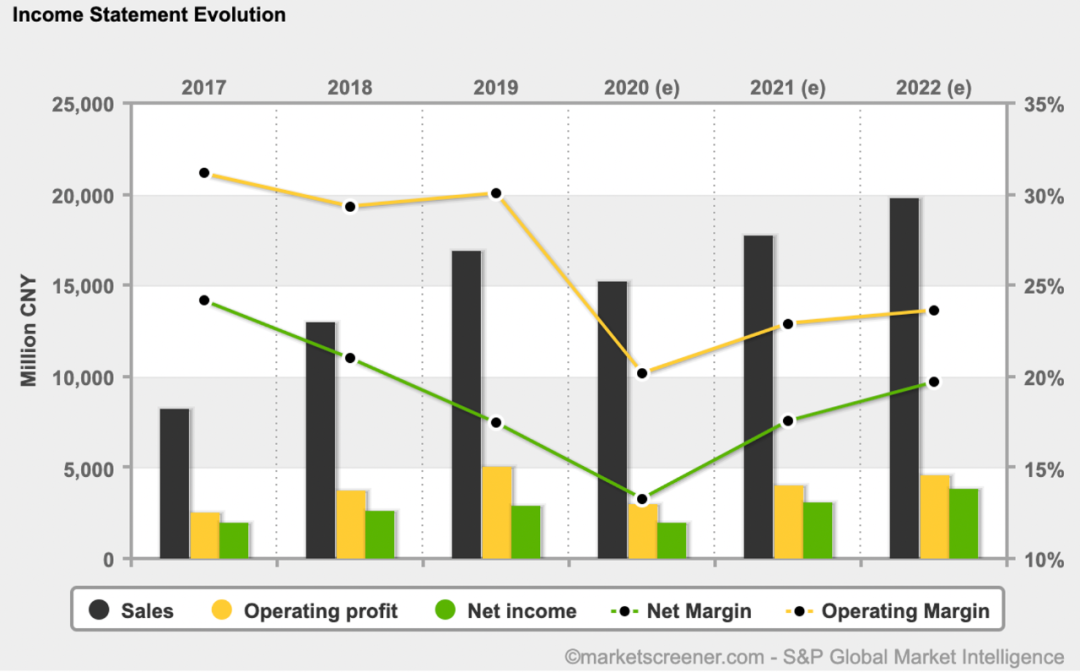

在海外投研机构Marketscreener给出的业绩预测中我们可以看到,在经过2020年的调整之后,陌陌在2021年的营收会逐渐恢复并超出到2019年的高点。

从陌陌未来的长期发展来看,主要增长动力主要来自三块:

1、直播付费用户深度挖掘,及ARPPU持续增长,目前陌陌除了在优化陌陌主站的直播生态外,还在探探内尝试引入直播;

2、会员模式深度探索,VAS收入多元化且持续增长,陌陌的会员产品和探探的会员产品都在探索过程中;

3、海外市场的开拓,尤其是低地缘风险市场的开拓,目前陌陌在海外市场的开拓虽然有一些相关产品,但总体进展尚不明晰;

事实上,在二季度财报会议中,陌陌向投资者提到了对陌陌的整体调整计划。

这些调整计划预涉及到产品和运营等多个领域,包括三块内容:

恢复长尾内容生态系统,公司将进行相应的投资;

改进内容优化推荐机制,整合直播到应用程序中;

产品体系进行深度挖掘,挖掘VAS新功能;

由于宏观因素对头部用户的影响短期不会消散,陌陌需要降低对头部用户和主播的依赖度。具体而言,陌陌将调整流量分配策略,向腰部、长尾直播间倾斜;对公会的考核从收入导向转为内容导向等等。

这一系列的调整短期将对陌陌直播收入和毛利率带来压力,但有利于直播生态的长期发展。陌陌平台直播预计Q3环比下滑10%-20%,Q4企稳回升。

探探商业化潜力也有待进一步释放。

移动应用数据分析公司Sensor Tower数据显示,Q2陌陌旗下探探在2020年7月分别位居全球热门交友应收入排名第6。

根据探探披露数据显示,截至2020年探探全球用户数已超3.6亿人,其中90后用户占比接近80%。而年轻用户往往具备较高的付费意愿,为探探拓展变现模式创造了条件。

在交银国际在今年9月的一份报告中,提到随著后疫情流量逐渐恢复正常,陌陌核心的MAU/付费用户恢复到1.12亿/890万。探探4月中旬开始测试直播功能,累计覆盖数百万DAU。直播业务对订阅收入的挤出效应在10-15%,较为可控。

虽然陌陌直播生态的大幅调整会冲击收入,但是VAS和探探的增量能够保证公司转型期收入稳定。用陌陌管理层在财报会议中的话来说:

即使是在公司在最严重的结构性改革的影响下,整体收入水平仍然能保持稳定的状态。

在陌陌这段结构性改革的调整过程中,我们甚至可以大胆猜测到未来1-2年中国移动互联网可能会面临的变化:

字节跳动、快手科创板上市,随之进入平稳发展期,对外扩张速度下降,抖音快手为代表的短视频产品随之进入调整期;

B站出圈速度放缓,逐渐面临增长天花板,在用户见顶的情况下加速商业化推进步伐,甚至涉足游社交、短视频、二次元游戏赛道;

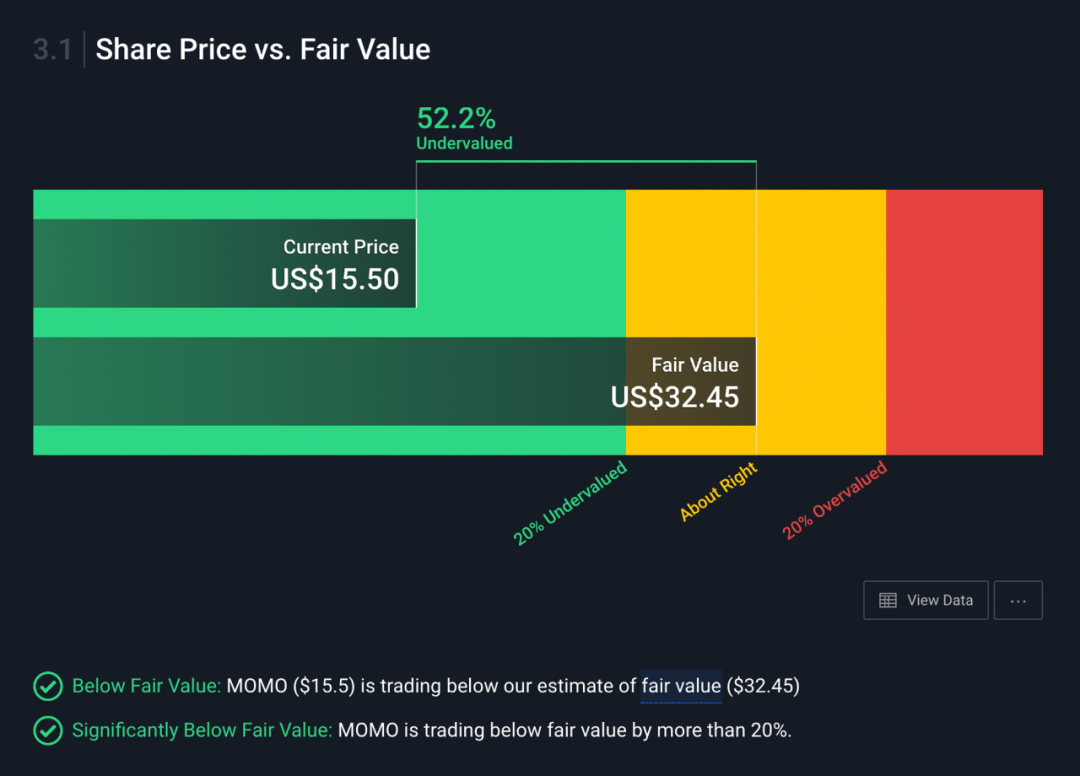

在几大明星内容消费企业的锋芒期过后,陌陌新价值释放时的表现值得期待。实际上,美国投研机构Simplywall.st在目前的指引中认为,陌陌是被低估的。

市盈率与行业对比看,陌陌目前PE值为7.5倍,与美国互动媒体和服务行业平均水平34.6倍相比,是相对被低估的。

从投资者公允价值看,陌陌目前股价为15.5美元,低于机构投资者给出的公允价值32.45美元,同样是被低估的。

陌陌的潜力还有待释放。

未来展望

对陌陌而言,当前的产品体系还是相对单薄,需要通过自研或收购的方式解决这一问题。

“陌陌+探探”在未来1-3年的发展当然是可观的,但面对未来3-5年乃至更长期的发展,还需要有更长线、多元的产品布局,也需要在海外市场有所作为。

社交社区类产品天然会面临用户老化的问题,探探的用户群体基本覆盖了目前新一代年轻用户,但是更长远的发展看,陌生人社交赛道的新玩法、新文化必然还会持续涌现。

当下国内纯移动互联网赛道的企业在面对更长线的布局时,几乎都有3-5款横跨国内外市场的产品,这种产品矩阵形成了更具抵御市场风险,管理生命周期的能力。

如果我们再把目光放到海外陌生人社交集团Match Group身上会发现,这家公司甚至形成了5款以上产品的布局,在北美、西欧、印度、日本市场都实现了扎根,还在通过积极的并购策略不断在全球市场范围内占领陌生人约会市场,甚至还把触角伸到了基督教、穆斯林教社区。

这种组合使得Match Group在应对疫情在全球范围内的影响时有着丰富的反制措施。

Match Group市场扩张节奏、产品运营节奏、商业化节奏都可以形成非常有效的投资组合。

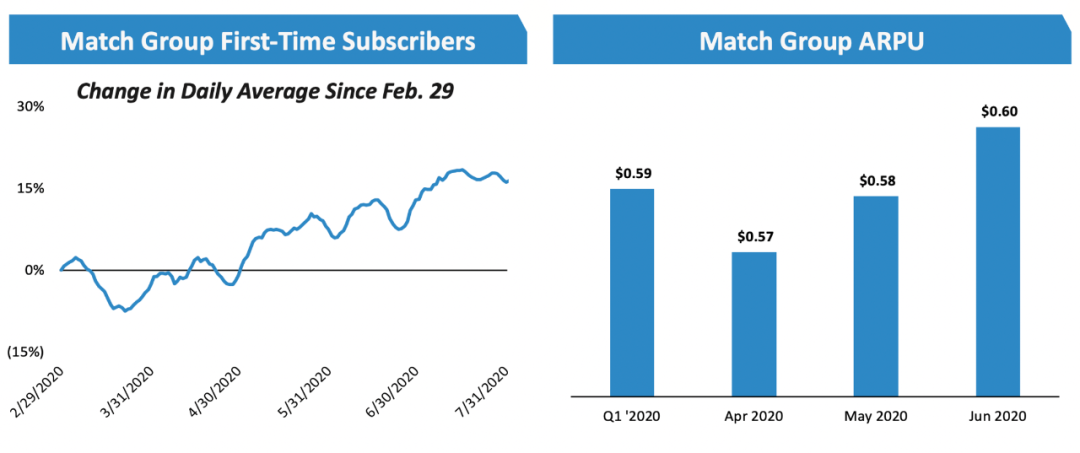

所以我们可以看到,Match Group的订阅用户在疫情最严重时有所波动,但在此后迅反弹且持续上升,而ARPU也在持续增长。

Match Group在今年二季度财报中显示,凭借覆盖用户人群、场景及其更富的产品矩阵优势,业绩修复力度极大。

用Match Group在股东信中的话来说,“Match Group正在用惊人的业务组合来满足人类对联系的基本需求”。

这恰恰是陌陌有待形成的矩阵。

【本文由投资界合作伙伴微信公众号:深几度授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

陌陌的泛娱之路

2020/09/08$tags$全新社交电商平台“玩吖”获两千万元融资,开启娱乐社交电商时代

2020/09/08$tags$陌陌复苏了?

2020/09/07$tags$默默改变的陌陌

2020/09/07$tags$陌陌沉默

2020/09/07$tags$唐岩终于明白,抖音才是陌陌最大敌人

2020/09/02$tags$

旗下微信矩阵:

旗下微信矩阵: