2011年,在平安集团与上海市政府的推动下,陆金所成立。2012年3月开始上线运营,

彼时“互联网金融”还是一个 “创新型业务”,蚂蚁集团尚未独立,京东数科尚无踪影。作为平安集团的“亲儿子”,陆金所搭乘P2P的快车迅速成长。

最早期,P2P是陆金所*的商品,P2P平台和陆金所之间直接可以划等号。2015年第三季度,陆金所首次超过美国的Lengding Club,成为全球*大P2P平台。

可是好景不长,“P2P”很快和“爆雷”频频挂钩,同行要么在美股“上岸”,要么转型为“金融科技”、“数字科技”公司,上市还是不上市?A股上还是美股上?陆金所处境尴尬。

时间来到今年10月8日,陆金所控股正式向美国证券交易委员会(SEC)递交招股说明书,拟在纽交所上市,由高盛、汇丰等投行承销,股票代码“LU”,目前尚未披露实际融资额以及融资用途。

在此前市场对陆金所估值394亿美元,或将是今年中概股*IPO。

这边,平安集团也于2019年以1518亿美元的营收,163亿美元的利润,10383亿美元的资产,2202亿美元的市值被美国《财富》(Fortune)评选为“全球上市公司2000强”企业第7位,金融行业第6位。

陆金所自从宣布“放弃P2P”业务之后,其主营业务变成了什么?在中概股“回归”背景下,其赴美上市前景如何?

财报数据抢眼,一路高速增长“不差钱”

作为界内较早介入P2P的企业,陆金所收获了不少红利。仅仅成立4年时间,用户量就已经超过1400万人(2015年Q3数据),并在同年3月完成4.85亿美元的A轮融资,2016年1月再次增量至7.77亿美元,估值超100亿美元。

2016年以后再次获得由民生银行牵头的9.24亿美元B轮融资,将助力陆金所拓宽业务渠道。

2018年以后又获得高盛、摩根大通等*投行总共14.11亿美元的C轮融资,这笔融资也是市场推断陆金所将要在海外上市的依据。

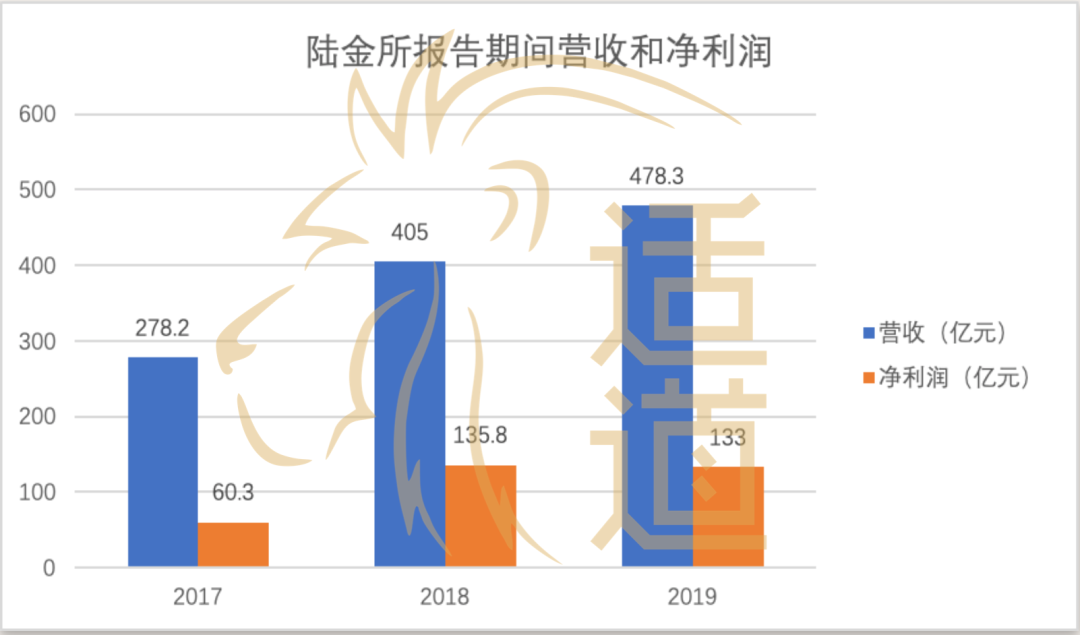

招股书显示,自2017年开始,陆金所的营收增长率为31.1%,净利润高于20%。2017年新增信贷3438亿元,总营收278.2亿元,净利润60.3亿元;2018年新增信贷3970亿元,总营收405亿元,净利润135.8亿元;2019年新增信贷4937亿元,总营收478.3亿元,净利润27.8%。

数据来源:招股书/制图:适道。

截至2020年6月30日,陆金所注册用户高达4470万人,累计借款人数高达1340万人,有抵押贷款的平均借款规模为42.24万元,无抵押贷款的平均借款规模为14.65万元,高于大部分同类企业。

管理客户资产规模高达3747亿元,位列市场第三。管理贷款余额高达5194亿元,位列市场第二。旗下的借贷用户69%为小微企业,个人人均持有资产为传统金融机构的3倍,综合数据当属行业内的龙头企业。

在疫情期间,相对于其他企业网贷业务极高的逾期率,陆金所的数据显得并不是那么刺眼。

截至上半年,企业的无抵押贷款,30上周期以上的逾期率仅有3.3%,个人逾期金额并不高。

有抵押贷款30天周期以上的逾期率仅有1.4%,个人预期金额相对无抵押贷款更高,两项数据同比2019年以上有涨幅,但在企业预期之内。

及时剥离P2P,“放贷不如助贷”

2015年开始,监管尚未落地,敏感的陆金所就打算和P2P摆脱干系。

2016年底,陆金所作出重大转变:P2P业务交由陆金所全资子公司陆金服专营,陆金所则成为一个金融产品的开放平台。

尽管当时,陆金所P2P产品的交易量在国内排*。但平安集团总经理任汇川表示:陆金所不等于P2P,陆金所包括四类业务,即P2P、C2C(个人与个人间电子商务)、B2C(企业对个人电子商务)和B2F(机构客户和金融机构之间资产转让)。

后来陆金所经历一系列整合,形成陆金所、陆金所国际、重庆金融资产交易所、深圳前海金融资产交易所和平安普惠「四所一惠」格局。

2019年7月,陆金所宣布退出P2P业务。再也不趟这摊“浑水”。

从财报上体现,2019年末陆金所消费金融客户资产规模1033亿元,同比骤降44.7%,并进一步拖累陆金所客户资产规模较年初下降6.1%,至3468.56亿元。

实际上,背靠全牌照平台的平安集团,陆金所完全可以通过轻资本模式运作。

首先,平安集团集齐了银行、保险、信托、券商、基金、期货、租赁7张金融牌照,就相当于手握一把顺子,还是同花的那种。

其次,凭借过去近十年所积攒的数据(截至2019年12月末,陆金所平台注册用户数达4,402万,活跃投资客户1250万),陆金所能够根据用户的喜好和风险承受能力,为客户精确推荐信贷和财富管理以及个性化金融服务。还可以进一步拓展产品种类,完善企业风控。

正所谓,“得数据者得天下”。

中概股“回归”背景下,陆金所赴美上市前景如何?

今年因为“瑞幸咖啡”事件让中概股遭遇了国际上部分空头机构的狙击,再加上京东、网易、中通等企业“回归”上市,有不少人认为赴美上市前景已经大不如前,包括美股连创新高但大起大落也是一个不小的安全隐患。

不论是美股还是港股或者是A股上市,要求的条件不一样,但目的以及企业后续的表现其实是一样的。美股的盘子更大,资金流动性更足,一只竞争力极高的个股在这个交易市场里获得的升值驱动将会更足,反之亦然。

图片来源:招股书

金融产品不同于互联网业务,门槛极高。从长期看来,马太效应会使得企业间竞争的平衡越来越难以打破。随着金融业务大而全,陆金所这两年在行业内发展得相当低调,少了些“独角兽”的宣传,也少了很多排名评比、以及上市的高调传闻。

如今,陆金所有稳定的客户群体和收入来源,企业风控对比同行来说极好,在市场上具备一定的竞争力。作为平安生态圈中的一员,在平安的光环加持下,只要没出现系统性错误,保值的概率会大大增加。至于升值,那就要看后续新产品的开发,以及经营情况和财务状况了。

【本文由投资界合作伙伴微信公众号:适道授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。