2020年的资本市场,互联网公司依然是宠儿。

中概股二次上市、明星独角兽相继冲刺IPO、纳斯达克指数和恒生科技指数大涨……市场一片热火朝天。此情此景下,那些资本市场大玩家的一举一动变得格外值得玩味,网易就是其中之一。

作为国内老牌的互联网企业,网易今年动作不断。回港二次上市后,网易在今年9月又宣布了拆股消息,其在公告中表示将调整美国存托股(以下简称“ADS”)兑换比率,从每25股普通股对应1股ADS调整为每5股普通股对应1股ADS。

简单地说,网易相当于对自家股票进行了“1拆5”的拆股操作。动作背后,更多问题留待解答:拆股是什么,为什么要拆股?拆股对资本市场的影响又是什么?最关键的是,站在这个市场火热的时间节点,网易意欲何为?

昨天,网易发布了2020年第三季度财报,从中我们或许可以找到一些线索。

大公司为何爱拆股

拆股,又称“分割”,即将股票按比例进行分拆,“一拆N”意味着股价也会变为原来的N分之一。

在资本市场,拆股是非常常见的操作,且一般出现在股价高企的行业巨头上。在不影响总市值的情况下,拆股能帮助这类大企业增加股票的流动性,吸引新的投资者(尤其是散户)入场,同时也为股价留出足够的上涨空间。

回顾资本市场的历史,巨头拆股屡见不鲜,像可口可乐这样的老牌消费品公司就有过多次拆股。把时间拉近了看,今年特斯拉、苹果等明星公司同样有过拆股动作(分别以1:5和1:4的比例进行分拆)。拆股首日,特斯拉大涨12%,苹果的市值则直接飙升至2.2万亿美元。

图源:雪球

拆股之于流动性的意义,从苹果的股价变化就能直接看出。今年是苹果史上第五次拆股,如果苹果从未进行过拆股,那么在今年拆股那会苹果公司的股价将高达28000美元左右,这样的价格无疑会大大打击个人投资者的积极性。

不过,拆股并非纯粹的数字游戏,尽管从价格上看,拆股能让公司股票更容易买入,部分投资者甚至认为把拆股视作股价大涨的信号。但实际上,由于市值不变,公司拆股后股价长期是涨是跌,还是得看未来的发展空间。

也就是说,股价的上涨空间是拆股和战略变化共同作用的结果。把企业发展和拆股动作结合起来看会发现,拆股也是观察企业发展战略变化的关键线索。

这也是观察网易两次拆股的核心视角。

“资深”中概股

网易登陆纳斯达克的时间是2000年,是最早一批在美股上市的“中概股”。这些年,公司体量日益增长,拆股对于网易来说是必经之路,且这并不是网易的*次拆股。

2006年年初,网易进行一拆四的股票分割后,股价由每股93美元分拆为每股23.14美元,其对应的市值比当时的另外两家门户网站(新浪和搜狐)的市值之和都高。在当时,网易拆股既有增强股票流动性的考虑,也和网易的业务变阵密切相关。

从收入上看,从门户时代成长起来的网易基本盘依然稳固,门户和邮箱业务正值发展高峰,但和所有同行一样,此时的网易也需要找到自己的“第二增长曲线”,而网易选择了游戏业务作为突破口。

回顾网易拆股前的状况,其旗下的大型网游《梦幻西游》、《大话西游2》陆续上线,且发展强劲。2005年全年,网易的在线游戏收入13.795亿元人民币,同比增长119.3%,显著高于76.8%的总营收增速。显然,游戏成为了网易增长的新引擎。

除了在游戏领域的突破,当时网易有道系列产品也在孵化中。可以看到,2006年的网易正处在业务拓展的关键时期,新业务的想象空间需要在资本市场获得匹配,拆股也就变得顺理成章。

在拆股后的发展中,网易发布了有道系列产品,《大话西游3》等经典游戏陆续上线。根据网易2007年年报,其全年的在线游戏服务收入达到19.3亿元人民币,占总营收的比例升至83.5%。2008年,网易开始与暴雪合作,此时的网易在游戏业务上越做越深,“门户”早已无法概括这家公司。

对于网易的成功转型,资本市场给予了积极的反馈。2006年到2009年的三年时间里,网易的股价上涨了50%以上。回到上述观察视角,2006年的拆股正值网易的转型期,股价的上涨不只是因为较低的价格吸引了散户,核心驱动力仍是业务变阵为网易带来了增量。

同样的情况,也出现在网易这次拆股中。

网易的新空间

分析今年的拆股前,先回顾一下网易去年的一系列架构调整。

去年9月,网易云音乐宣布完成7亿美元的B2轮融资;同月,网易和阿里巴巴达成战略合作,后者以20亿美元全资收购网易旗下的跨境电商平台考拉;10月,网易有道正式在美股IPO敲钟,成为了网易首家独立上市的子公司。

出售考拉以后,网易旗下的电商业务只剩网易严选,网易云音乐和网易有道则呈现出了蓄势待发的姿态。不难看出,网易已经看准了新的赛道,并且快速调整了业务阵型——由原先的“游戏+电商”驱动,转向“游戏+教育+音乐”驱动。

这一点在网易财报中也有充分体现。在财务分部收入方面,网易目前的收入结构是“在线游戏+有道+创新及其他业务(包含来自网易云音乐的收入)”,而此前的结构则为“在线游戏+电商+广告服务+邮箱及其他”。

从网易Q3财报来看,新“三驾马车”正在共同为网易开辟新的空间。

在总收入方面,网易第三季度的净收入为人民币186.6亿元,同比增长27.5%。其中,游戏仍是网易的坚实基本盘,该项业务在第三季度取得收入138.6亿元,同比增长20.2%;有道和创新及其他业务则成为拉高营收增速的关键力量。

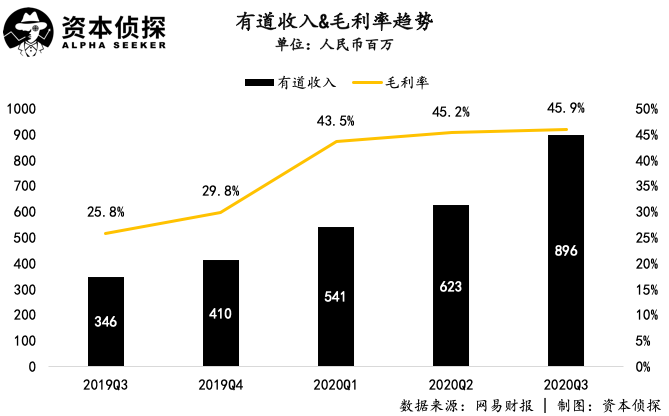

具体而言,网易有道在三季度取得净收入8.96亿元,同比增长159%,这也是有道上市以来的最快增速。得益于规模效应和教师薪酬结构的优化,有道的毛利率达到45.9%,较上一季度的45.2%进一步提高。

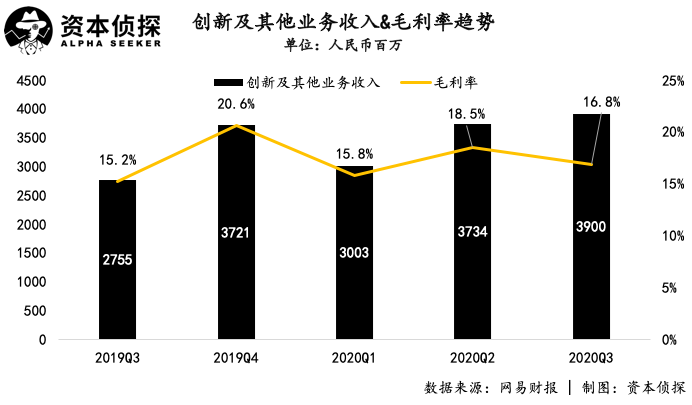

和有道一样,网易的创新及其他业务收入增速同样高于整体增速,该项业务在三季度取得净收入39亿元,同比增长41.6%。

值得注意的是,网易的创新及其他业务包含了网易云音乐、网易严选、广告业务。根据财报,网易第三季度创新及其他业务的毛利率为16.8%,上一季度和去年同期分别为18.5%和15.2%,该项数值的环比下降是由于广告服务毛利率下降,而同比上涨则主要得益于网易云音乐的净收入增长。

“游戏+教育+音乐”的结构是网易业务变阵最直接的呈现方式,在新的业务结构中,投资人能更清晰地看到各业务的发展情况。如果说过去投资网易的人/机构关注的更多是游戏和电商,那么现在那些了解教育和音乐市场的投资者,也能从网易财报里得到他们想要的信息。

也就是说,随着业务的变阵和多元化,网易将吸引来新的投资者,其投资者群体的组成也会更丰富。更重要的是,新的业务结构还为市场提供了新的估值思路。

如今的大公司业务越来越多元,只看整体指标来估值是相对粗糙的方式。打个比方,假设A公司和B公司的营收、利润水平相同,但A公司只有一个主营业务,且增长天花板已现;B公司在有一块稳定盈利业务的基础上,还开辟了两个新业务,虽然盈利尚需时日,但由于行业市场空间巨大,新业务或能成为公司的打开增长的关键。

哪个公司应该有更高的估值,答案是显而易见的。

以国内体量*的互联网公司阿里巴巴和腾讯为例,“电商”不足以概括前者,“社交”也无法贴切形容后者。金融、游戏、云、广告、物流,每块业务都有各自的成长路径、回报周期,每个行业的市场空间也各不相同。因此,用SOTP(Sum of the Part,分类加总估值法)模型来为大公司估值是更合适的方式。

事实上,摩根士丹利就曾用SOTP模型为阿里巴巴进行估值,把上述逻辑复用至网易上的话会发现,如今正在发力新机会的网易,在资本市场上也有更多的想象空间。财报发布前,包括高盛、瑞银、花旗、野村等多家机构维持网易“买入”评级。高盛将网易目标价由104美元上调至107美元,看好公司长期发展。

由于业绩超预期,财报公布后,网易股价涨4.35%,报89.22美元。对于网易来说,业务变阵意味着新的增长空间的出现,叠加拆股的影响,如今的网易在资本市场有了新的向上的可能性,而从中出现的机会也给予了新的投资者。

【本文由投资界合作伙伴微信公众号:资本侦探授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。