近日,证监会最新文件所示,国家正探讨科创板T+0制度实施的可行性。威高骨科或将成为*批受益的公司。

山东威高骨科材料股份有限公司(简称:威高骨科)于2月25日上会接受审核,并计划今年登陆科创板。

威高骨科作为威高股份(01066 .HK)旗下子公司。此次威高股份分拆威高骨科A股上市,公司在骨科医疗的*地位将会进一步提高。

国产替代的长逻辑

山东威高集团医用高分子制品有限公司(简称:威高股份)从事一次性医用产品研发、生产及销售业务。公司旗下自有品牌包括“洁瑞”和“威骨高科”。其中“洁瑞”主要布局于血液净化产品生产及销售业务,而此次分拆出来的“威骨高科”则布局于骨科产品生产与销售业务。

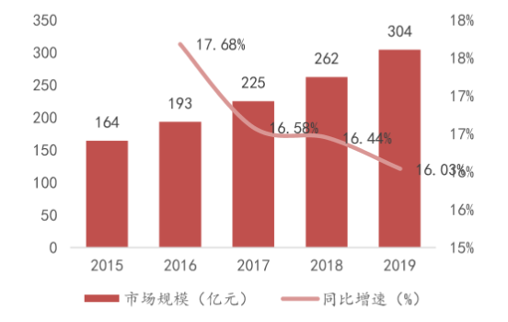

回看威高股份此次分拆威高骨科上市,母公司做此决定的驱动力是国内骨科植入耗材市场规模的逐年增长。根据万联证券最新研究报告,2015-2019年我国骨科植入耗材市场规模分别为164亿元、193亿元、225亿元、262亿元和304亿元,复合年均增长率为13.1%,总体呈现稳定上涨趋势。

图一:中国骨科植入耗材市场规模

数据来源:万联证券,格隆汇整理

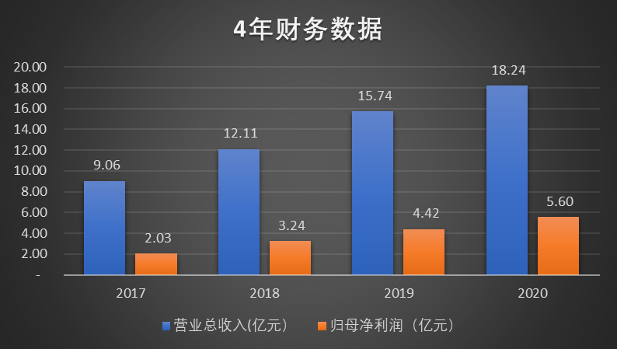

骨科耗材市场规模的逐年增长也为威高骨科带来收入红利。根据最新招股说明书,2017-2020年威骨高科营业总收入和归母净利润呈现高速增长趋势。其中公司2020年营业总收入从2015年9.06亿元上升至18.24亿元,复合年均增长率为19.12%。此外,公司2020年归母净利润从2015年2.03亿元上升至5.60亿元,复合年均增长率为28.88%。

图二:威高骨科4年财务数据

目前,我国骨科植入医疗器械主要市场份额由国外产商所占据。在2019年骨科耗材市场份额排名中,前四名分别为强生、美敦力、捷迈、史赛克,四家国外厂商占据38.1%市场份额。威高骨科作为国内厂商以4.61%市场份额排名第五。

国外产商较高的市场份额是源于它们的技术优势与品牌影响力。威高骨科作为上述前五名中*一家国内企业,它的优势来自于其产品优势与价格优势。

其中威高骨科储备2万种不同规格脊柱类、创伤类、关节类等骨科医疗机械,能满足不同骨科治疗需求。同时,公司配备成熟的加工生产线让所生产产品都满足国内外多项质量认证。

威高骨科在严控产品质量的同时,通过“薄利多销”的市场策略来维持公司市场份额。

根据最新招股说明书,2020年威高骨科在脊柱类、创伤类、关节类产品的单价增幅分别为-9.16%、-4.25%、0.35%。公司三大产品单价下滑所带来对应销量增幅为10.88%、14.11%、27.90%。

由此可见,公司在把控产品质量的前提下,通过价格压缩取得了销量增长。同时,公司即使压缩产品价格,其2019-2020年营业总收入和归母净利润都呈现上涨趋势。2020年公司营业收入和归母净利润分别为18.24亿元和5.60元,对应同比增长分别为13.71%和21.07%。

由上述分析所示,威高骨科主要产品展现出较强市场竞争力,产品市场地位也格外显著。可见,产品较高的市场定位为公司上市提供坚实的后盾。

图三:公司产品单价和产销率增幅

集采政策引发市场惊恐

目前我国骨科医疗器械市场份额主要由国外厂商所占据,外资企业与本土企业市场占有率比例为7:3左右,本土企业发展空间相对较大。2019年国家开始研究相关集采方案的推行。简单来说,国家将统一采购各品牌骨科耗材并进行消耗。

此次国家考虑将骨科耗材纳入集采方案,这其中源于骨科耗材市场规模日趋扩张,相关产品的应用也变得更为普遍。对应骨科产品的医保报销数额逐步攀升,这无疑给国家医保局带来压力。

在骨科耗材集采方案逐步实施过程中,国内外骨科厂商会以降价的形式争取进入我国集采名单,同时它们会通过以量换价的方式来维持公司原有的市场份额。当市场经过一番降价的洗礼后,相关小规模厂商因利润空间较小而被市场所淘汰。

2020年国家下发《关于开展高值医用耗材第二批集中采购数据快速采集与价格监测的通知》,此报告显示在骨科耗材集采数据监测中,各国内外骨科耗材产品价格出现大幅下滑。可见,相关产品利润空间相对较大,然而利润空间的压缩让准备布局骨科耗材二级市场的投资者望而却步。国内各厂商受该消息的影响,股价出现大幅下滑。截止至2021年2月,市场内各大品牌厂商股价平均下滑约40%-50%。

回看各产商在集采名单中的角逐,它们所面临的价格战并不会长期持续。当国家逐步落实相关集采名单后,名单中各厂商将会进一步提升产品质量、扩大销售渠道来提高产品渗透率。与此同时,各骨科耗材厂商较强的抗集采能力将会是它们顺利从价格战过渡到产品渗透过程中的关键因素。

目前国内骨科耗材*梯队企业有大博医疗、爱康医疗、威高股份,第二梯队企业有凯利泰、三友医疗、春立医疗。在面对集采方案推行影响下,抗集采能力较强的公司应符合以下标准:

综合能力强、医保支付下的产品管线要求较高、海外出口能力强和产品、销售渠道以及成本要求较高的平台型龙头器械公司。回看上述*二梯队名单,唯有威高股份具备较强抗集采风险能力。

科创板T+0制度提上日程

2月26日,证监会发布《关于政协十三届全国委员会第三次会议第0123号提案的答复》。

证监会表示即将在3月举行的两会,我会在坚持稳中求进的原则下,深入探讨推出T+0交易的可行性和实施路径等问题。细看这条周末发布的消息,虽然证监会没有正面明确科创板T+0的推出,但是科创板T+0推出或许已经提上了日程。

假设科创板T+0会在未来某个时间推出,个人投资者和机构对科创板内股票的交易频率会翻倍,短期来看交易频率的翻倍对应也会推升股票交易量。

正所谓“量价齐升”、“有量才有价”,短期交易量的上升也会推高板块指数和股票价格,这赋予了准备上市科创板的公司一个良好的发行环境。同时,该制度的执行也会促使已上市科创板公司的市值翻倍、业绩增长、市场地位确立等。总体来看,科创板T+0制度无论在威高骨科上市前后推出,这对于威高骨科无疑是一个好消息。

结语

在骨科行业高速发展和公司行业地位*的前景下,威高骨科作为威高股份旗下子公司,此次分拆上市无疑是对威高骨科行业龙头地位的确立。

同时,威高骨科相比于国内各骨科耗材厂商具备较强抗集采风险能力,并且公司或许能成为*批受益于科创板T+0制度的企业。总体来看,威高骨科后市的发展是值得期待的。

【本文由投资界合作伙伴格隆汇授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。