没有破发。“老克腊”携程意外爆冷,在一片唱衰声中,回港二次上市当天开盘价达到281港元,较268港元发行价上涨4.85%。

4月8日正式招股以来,携程就被拿来与同样回港上市百度和当红炸子鸡B站比较,超额认购要超出携程近10倍的后两者,都难以避免破发命运,携程境况恐怕更惨。

显然,携程上市前的新布局,得到了投资市场的认可。

借助消费者旅游习惯从线下到线上转变的时代机遇,携程成功于2003年在美股上市。一晃将近二十年过去,在回港上市前夕,携程发布了“旅游营销枢纽”战略,开始从渠道导流转向内容分发。

粘性社区替代工具属性的全新故事,让部分投资人对携程的未来另眼相看。招银国际对携程维持“买入”评级,并基于SOTP上调目标价至48美元(当前携程美股股价36美元)。

但上市不是万灵丹,解决不了携程面临的所有挑战。

国际市场,尽管携程GMV连续3年居全球在线旅游行业*,超过Booking和Expedia,但从实际营收和市值上看,携程仍落后于Booking和Expedia,在资本市场的价值并未获得足够认可。

尤其在疫情影响之下,原本作为携程第二增长曲线的国际化战略中途受阻,国内市场的重要性更加凸显。

尽管携程凭借40.7%份额奠定“一超多强”的国内局面,但美团(18.9%)等后来者也在步步逼近。

不像2013年面对去哪儿、艺龙的同行业竞争,这次的最强对手大部分都是跨界而来。它们背后不仅有着巨大财力支撑,而且手握新一代“流量密码”,正如携程在招股书披露的风险因素中写到的,“利用它们已经获得的流量,并将他们其他服务产品的用户引至它们的旅行服务及进一步实现协同效应。”

面对低成本流量竞争,携程给出的解决方案是自建流量池,重启内容社区,通过深挖私域流量用户价值,寻找新的在线旅游广告增长点,巩固OTA霸主地位。

方向有了,接下来就要看携程的执行力了。

一

酒旅是当前美团与携程碰撞最为激烈的领域。挑战者如美团,目前所能突破的点仍集中在中低端市场。

以品质休闲游为代表的中高端市场,竞争壁垒相对较高,易观预测其市场规模有望于2024年超过以大众休闲旅游为代表的中低端板块。

这背后其实是国内新消费行为的觉醒。逐步迈入过剩经济的中国市场,直接催生了新消费概念,“什么东西都过剩。老百姓为什么买单呢?”吴晓波的答案是“为自己的美好生活体验买单。”

喜茶、泡泡玛特、花西子……从饮品,美妆,到潮玩,无处不在。体现在旅游行业,追求更高品质的出游,则成为体验经济时代的一种必然。

“体验成为了我们愿意为之付出金钱和时间的*理由。”吴晓波的言论,反映出中国中产阶级的崛起所引发的新一轮消费模式变革。高净值用户,正在成为在线旅游行业竞争的边界和壁垒。

携程在这方面拥有了先发优势。据易观千帆数据显示,携程平台中等及以上消费水平人群占比为82.2%,且在过往5年间,携程年度支出超5000元的消费用户年复合增长达29%。

从拉动携程营收的“两驾马车”——住宿预订、交通票务,延伸的高星酒店和机票预订成为携程的核心竞争壁垒。

品质休闲游的盘子还在不断扩大。易观报告预计,到2025年其市场规模将达到3.8万亿元。同时,该板块已经走到V型复苏曲线的后半段。以去年12月数据为例,在线旅游1.32亿月活用户中,来自一线及新一线用户占比超过50%,其中95%的游客愿意为品质旅游产品和服务支付溢价。

追求品质休闲游的高净值用户,不仅成为携程区别于竞争对手的差异化优势,还将是驱动携程未来业绩的重要增长点。

世茂集团副总裁唐鸣告诉字母榜,从酒店行业来看,携程的转化率一般会高于渠道20%左右的平均水平。对于挑战者来说,想从携程手里抢到更多的高星酒店库存,“一是要向高星酒店证明渠道能力;二是持续寻找到高消费能力的用户,这并不轻松。”

即便对携程来说,更加注重趣味推荐的品质休闲游,也将更考验自身的算法推荐和大数据分析能力。就像抖音提出的“兴趣电商”概念一样,从人找货变向货找人,品质休闲游则要从主动搜索景点变为景点自动匹配目标用户。

二

除了技术研发支撑外,精准匹配背后还离不开信息流推送。

这也就不难理解携程联合创始人、董事局主席梁建章在携程2020财报电话会上的讲话中,重点提到携程需要深耕内容的背后原因。

渠道为王时代,游客通过“搜索预订”模式直达需求页,而当今游客越来越享受分享、探索、以及从丰富内容中获得启发的乐趣,这也是B站、小红书等社区平台不断出圈、俘获年轻人喜爱的因素之一。

超级App导致的内容分散、碎片化,更加剧了用户对优质信息的获取渴求。内容为王的时代再次来临。

梁建章以金字塔、非洲大草原举例,疫情之下,“全世界这些不用营销的目的地,都去不了了,剩下的都是非常需要营销的目的地。”因为现在大众旅游的痛点之一变成了不知道应该去哪玩。

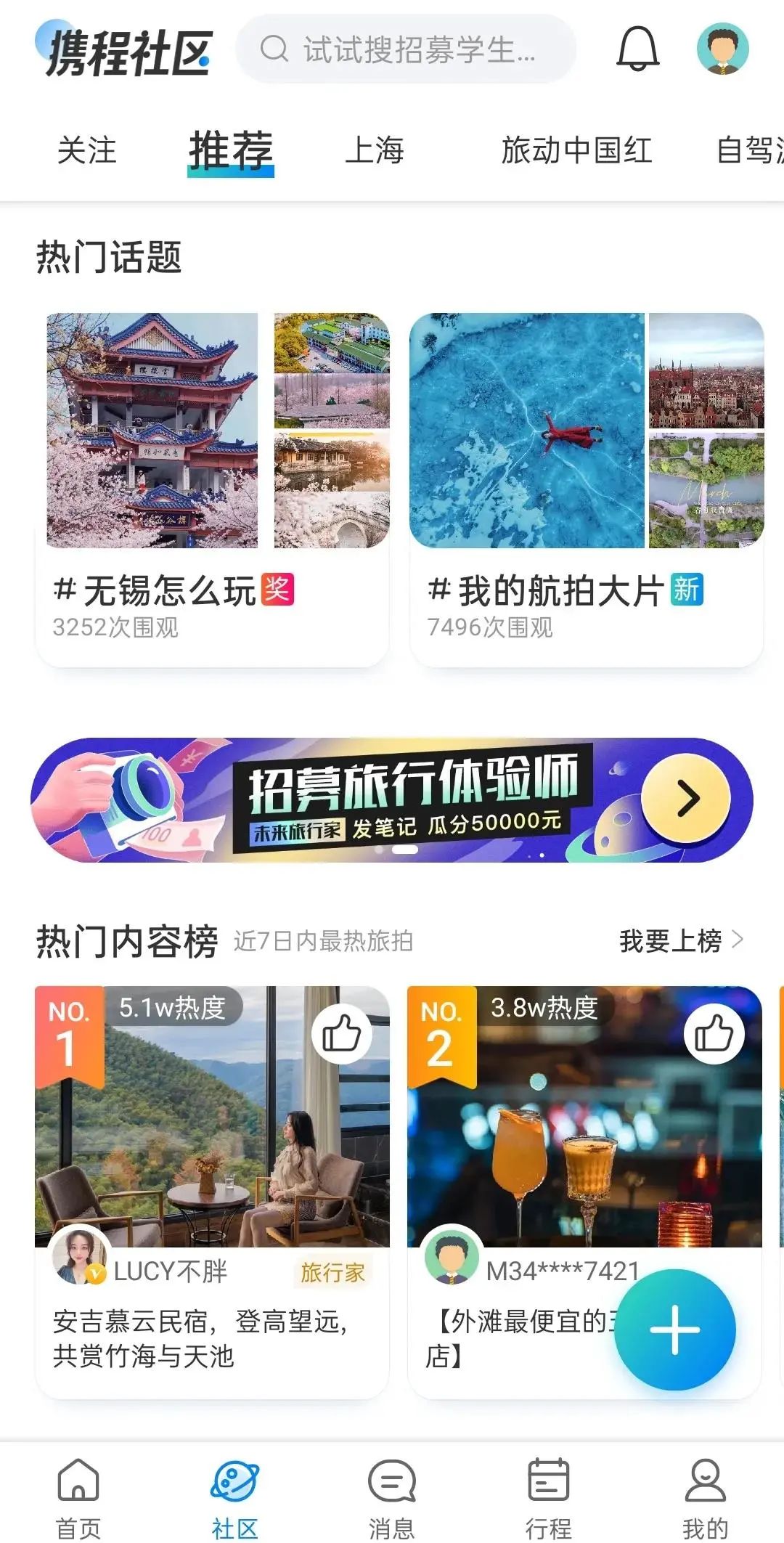

对OTA平台而言,谁能满足大众个性化的旅行需求,谁就再一次站在了行业潮头。携程内部展开了一系列行动:2020年第四季度改版上线“携程社区”;2021年1月,推出私域运营产品“星球号”;3月底,发布“旅游营销枢纽”战略,打造“1+3”模式,以一个星球号为载体,聚合流量、内容、商品三大板块,打造营销生态循环系统。

根据梁建章的讲述,这一体系将覆盖全域旅游场景,实现找产品、找灵感、找优惠、找攻略、订交通、外部流量、私域流量等用户端与商户端需求的一站式连通。

直白点说,“旅游营销枢纽”战略能够帮助携程打造内容信息流,围绕平台用户、第三方服务商构筑私域流量池,再通过内容营销分发,将流量转化为订单。

这样做的好处也显而易见:一来防御美团、抖快等内容平台对本地服务商家的争夺,二来打穿用户增长的流量天花板,通过低成本流量,降低获客营销支出。

同时,强粘性的内容信息流加入,也有望一改过去20年来携程作为强交易平台的工具属性,提高消费者打开频次,打造旅游垂类的“kill time”应用,重塑品牌的年轻印象。

当用户粘性足够强之后,向内容转型的携程将迎来更大的想象空间——抢夺双微一抖等内容平台的千亿级旅游广告投放市场。

易观报告预测指出,旅游广告市场规模预计从2019年的946亿元增长到2025年的1393亿元。一旦成功,携程就能在住宿预订、交通票务等两大支柱业务之外,寻找到一条新的业绩增长点,这也是携程二次上市讲述的新故事。

但携程做内容已不是*次。从2000年上线旅游社区服务,到2011年驴评网的推出,以及2018年发布的氢气球旅游内容平台,一系列努力均未取得成效。

再次发力内容,考验携程的将是团队对既定方略的执行力度和投资回报率与长期目标之间的平衡术掌控。

三

内容策略的成功与否,还将直接影响携程在下沉市场的竞争态势。

Fastdata极数在《2020年中国在线旅游行业报告》中指出,低成本流量是美团在线旅游领域的核心竞争力。借助该优势,美团在下沉市场攻势凶猛。2020年,美团到店、酒旅营收212.5亿元,超过携程183亿元全年总营收。

有消费行业分析师曾对媒体表示,美团进军酒旅行业复制了惯用的“高频打低频”方法,随着商家和用户量的此消彼长,前者正在一步步腐蚀携程的竞争壁垒。

“只有流量才能打败流量”,这也是携程发力内容营销,打造自有流量池的利好之一。原来跟同行业大打价格战、低价竞争的策略已不如以前奏效,梁建章曾在接受新浪科技采访时,提到新玩家入局旅游,认为如果只提供相同的产品,对用户不会有特别大的吸引力,“如果给额外的优惠,有补贴的话是另外一回事,但补贴是不长久的。”

自建低成本流量,才能保证携程跟跨界对手们重新站在同一起跑线。而且以商品交易总额统计,2019年中国前五大旅行平台市占率仅有21.5%,市场竞争远未结束,这将是一场考验耐心和意志的长跑。

留给携程补上下沉市场的时间窗口仍在。携程CEO孙洁在2020全年财报电话会议上表示,瞄向低线城市的短途周边游,也将作为携程下一阶段的发力重点。携程2020年有超40%新交易用户来自三线及以下城市,并在通过开设更多线下门店的方式,获得更多中国低线城市消费者。

“内容生态”的未来,也将成为携程国际化征程上的新助力。孙洁提到,当出入境旅游市场有序启动时,内容化经验将是携程全球扩张的独特优势。

一度作为携程增长第二曲线的国际化,被疫情按下暂停键。联合国世界旅游组织发布的数据显示,2020年全球旅游业收入损失1.3万亿美元,成为“旅游业历史上最糟糕年份”。

但情况正在好转。牛津经济研究院估计,到 2023 年,全球旅游业有望恢复正常。届时,凭借比国内竞争者的先发出海优势,携程多年积累的服务壁垒和出境用户资源,仍将是其全球扩张的关键利器。

但也要看到携程过往3年间来自大中华市场的总收入占比依然达到90%左右,海外份额尚未有明显突破。

与全球三大在线旅游平台之二的Booking及Expedia对比,尽管业务恢复率更快,但资本市场的认可却慢了它们不止一拍。

在携程内部“杀伐决断”的梁建章,将迎来新的考验。

【本文由投资界合作伙伴微信公众号:字母榜授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。