毫无疑问,当前的课外培训行业正处在山雨已来、风声压顶的时刻。

与以往几轮浅尝辄止的整治“风暴”不同,本轮政策似乎更加猛烈和具有穿透力,不仅针对课外机构在从业过程中出现的违规行为,也关注其作为“影子教育”,背后衍生出的全社会教育焦虑、教育公平和学生过重课业负担等深层问题。

受此影响,教培行业早已是哀嚎一片,倒闭的、跑路的、裁员的、亏损的、股价狂跌的……仿佛一夜之间大家都来到了比惨大会。

但就是在这样的形势下,掌门教育仍然临危不惧,赶在猿辅导、作业帮、vipkid、火花思维等“独角兽”之前,于5月20日打响上市*枪,计划在纽交所上市,募资1亿美元。

透过招股书,我们来看看掌门教育抢滩美股背后的业绩质地和成色,在线教育的软肋和“通病”。

/01/

转型七年,盈利难期

掌门教育最早是一家纯线下培训机构,由创始人张翼在2005年创立。

2010年起,线上教学概念在全球范围内的传播,基于美妙的想象空间和被资本追逐的热烈气氛,掌门教育开始打造在线教育品牌;2014年,掌门教育正式转型到了该领域,选择“在线1对1”教学模式,并获得青松基金天使轮融资。

据招股书显示,目前掌门教育的业务主要分为四大块:1对1业务、大班课业务、小班课业务和AI互动课业务,分别对应掌门1对1、掌门优课、掌门少儿与小狸AI课。

图片来源:掌门教育招股书

财务方面,于2019-2020年,掌门教育的一对一课后课外辅导的付费学生入学率从38.052万人次增至年的54.48万人次,增幅高达为43.2%。而截至2021年3月31日的三个月则为13.36万人次,较上年同期的8.78万人次增长52.2%。

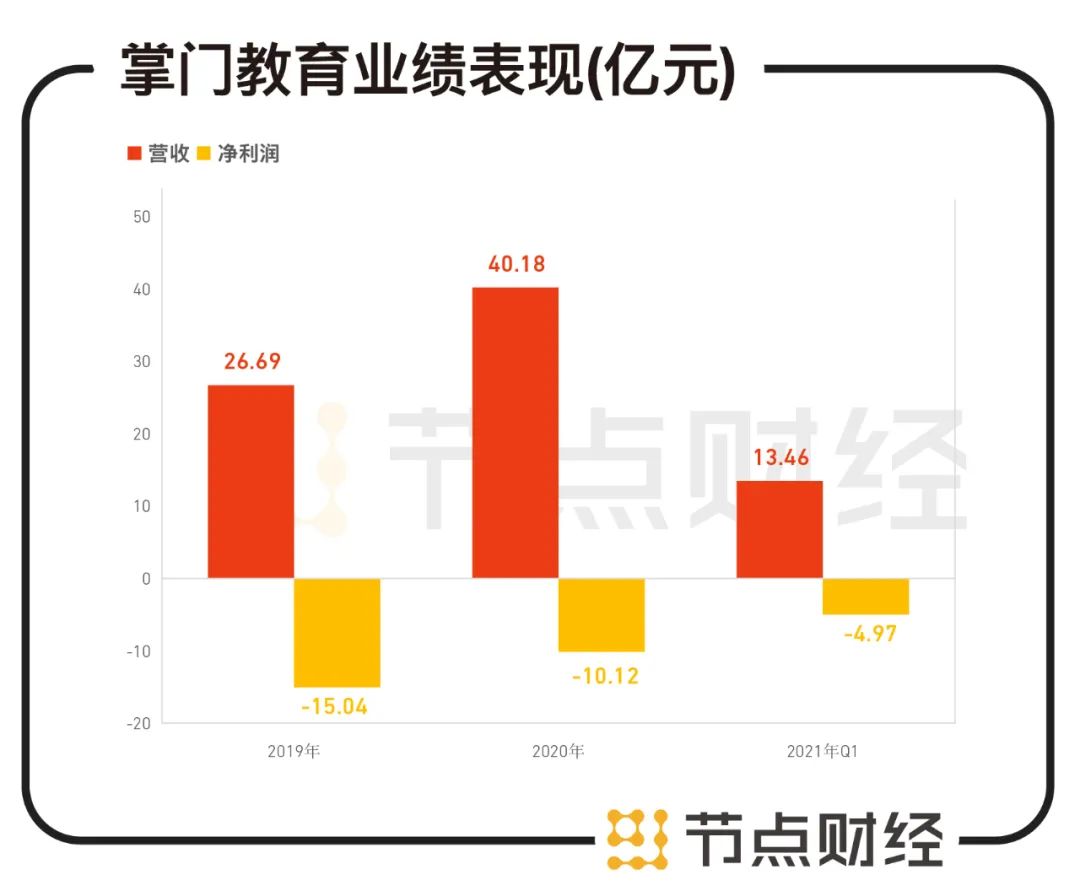

随着付费学生规模的扩大,叠加2020年疫情做强力催化,掌门教育的营收有了可观的增长,于2019年、2020年两个财年度分别为26.69亿元、40.18亿元,2020年同比增长50.6%。2021年一季度为13.46亿元,同比增加约19.9%。

数据来源:掌门教育招股书

其中,1对1课程又是*的主力“担当”,报告期内分别产生收入25.06亿元、37.4亿元、11.75亿元,占到总收入的比例为94%、93.1%与87.3%。

也就是说,所谓的多元矩阵,在掌门教育身上尚只是个书面说辞,产生的实际贡献有限。

不过,和大多数在线教育品牌一样,转型7年之久的掌门教育也迟迟无法走出“亏损怪圈”,27个月共计亏损超过30亿元,月亏损金额在1亿元之上。

节点财经注意到,2019年和2020年,掌门教育净亏损分别为15.04亿元、10.12亿元,2020年亏损有所收窄。

但在2021年一季度,掌门教育并未延续此前良好的减亏趋势,反而把亏损额度大幅扩大了240多倍,从2020年一季度的-203.6万元飙涨到2021年一季度-4.97亿元。

节点财经认为,掌门教育2020年可圈可点的业绩,更多是“吸食”了疫情红利,随着该突发因素消退,公司很快便在2021年呈现出增速回落、亏损加剧的局面,这在一定程度上说明掌门教育包括增加付费学生人数、提高学费水平、扩展在线辅导产品等内在的驱动力并不强,缺乏高成长力。

另外,比较2021年一季度付费人数和营收两个指标,52.2%的付费人次增加对应仅仅19.9%营收增长,掌门教育的拓客效果不太理想,背后或存在以牺牲价格换流量的可能。

/02/

营销费用激增,教师成本重压

巨额亏损的背后,是整个在线教育行业的“通病”:靠营销,靠烧钱抢生源。

过去几年,电梯、地铁公交站、电视节目、网络综艺、手机软件 …… 在线教育广告以一种无孔不入、咄咄逼人的姿态钻进了大众视野,时刻提醒着家长们:别的孩子都在上网课,你不上就落后了。

对于该种行业乱象,掌门教育创始人张翼曾公开表示:“资金投入营销端叫做烧钱,资金投入后端叫做壁垒,而掌门应该不遗余力地推进后者,把资金投入到教研、教学、技术等与服务质量高度相关的后端模块中。”

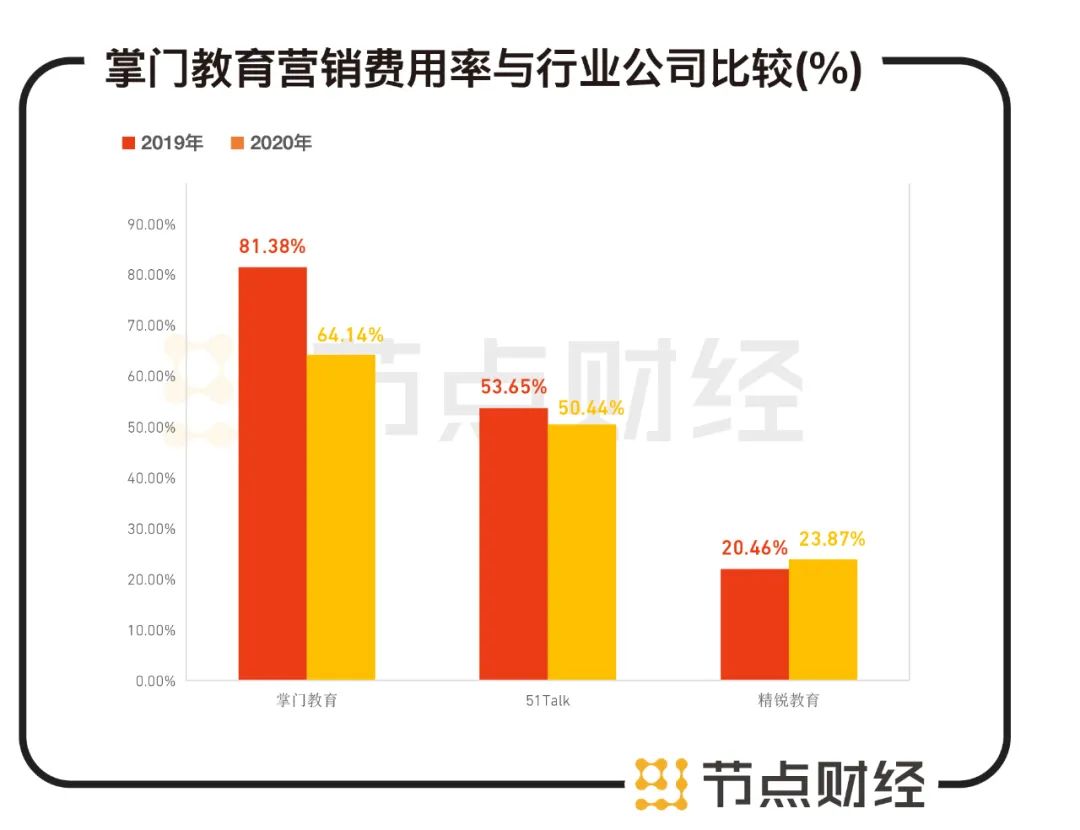

事实果真如此吗?节点财经查阅招股书发现,2019年及2020年,公司花在营销上的费用分别为21.72亿元和25.78亿元,占营业收入比重的81.38%、64.14%,远远超过51Talk、精锐教育等其他在线辅导上市企业。

数据来源:上市公司财报

2021年一季度,掌门教育继续大手笔,营销费用9.09亿元,占营业收入的比重为67.5%,而2020年同期为4.67亿元,占比41.6%,营销费用支出同比增幅高达94.65%。

对此,掌门教育在招股书中解释称,“销售和营销费用在2020年四季度和2021年一季度显著增加,主要原因是我们开始战略性地增加在线流量获取渠道上的支出,以推广我们的小型课程。”

一般来说,受限于战略制定后效果产生的滞后性,掌门教育在2020年三季度推出的小班课业务,会在下个季度或更久后才有价值呈现。

2020年至2021年一季度,掌门教育小班课业务的收入从0.63万元增长至1.05亿元,增幅仅为66.67%,大大低于营销费用增速。

卖力花钱做广告、搞宣传究竟能给公司带来多少正效能?掌门教育给出的答案看上去不够理想。

和慷慨的营销费用相比,掌门教育在研发上的投入就逊色很多。2019年度、2020年度以及2021年*季度,其研发费用分别为2.37亿元、3.18亿元、1.13亿元,占当期总收入比例的8.9%、7.9%、8.4%。

一边是居高不下的营销费用,另一边,掌门教育的教师成本(薪资))也很有“份量”。

截止2021年3月末,公司拥有超过4.5万教师,包括约2万名兼职教师,这一庞大的数量导致其在教师薪酬方面支出差不多和营销费用有的一拼。

2019年、2020年及2021年一季度,掌门教育的教师薪酬费用分别为15.45亿元、20.81亿元、7.04亿元,占营收比重分别为57.89%、51.79%、52.3%。

在节点财经看来,掌门教育要想盈利,最直接的便是控制营销费用和教师成本。矛盾的是,降低教师薪资,往往意味着教学质量下降,长此以往会对平台产生负作用;缩减营销费用又会使公司在过度竞争的行业中处于下风,影响市场份额和业绩表现。

进退两难的掌门教育能否通过上市获得一缕慰藉?

/03/

上市能缓解掌门教育的“焦虑”吗?

站在长期视角上,上市只是企业成长中的一个缩影,要想长久地获得投资者的认可,重要的还是经营质量,即盈利能力;站在教育的本质上,教育机构只有回归到教育本身,坚守住“教书育人”的初心,才能破浪致远。

上述两点都是掌门教育真正需要向资本市场展示的实力和要讲好的故事。

然而,就当前课外培训赛道面临的政策高压态势,烧钱比拼的竞争局面,以及掌门教育的业务模式,其未来的挑战或者压力注定都是巨大的。

2021年无疑是教培行业的“变数”之年,资金监管、广告投放、办学资质、教师资质、课程超前超纲、未成年保护这六类问题,均已被监管列入整顿的重点。

公开市场资料显示,近期,学而思、新东方在线、高思、作业帮、猿辅导等头部公司相继因违规被处以重罚。

值得关注的是,掌门教育约2.5万名全职员工中,仅有69.6%的K-12学科教师获得了教师资格证。

也就是说,掌门教育大约有7600名的全职教师处在无证上岗状态。此外,公司亦表示,大多数兼职教师尚未获得必要的教师资格证书。

根据教育部等六部门2019年7月发布的《关于规范校外线上培训的实施意见》,校外线上培训机构中从事学科知识培训的人员应当具有国家规定的相应教师资格。掌门教育显然在教师资质上存在瑕疵。

而着眼于教育行业的发展,不仅仅是掌门教育,整个在线教育平台都存在依赖资本支持,过度营销,过度逐利的问题。

据悉,掌门教育自成立以来,共获得8轮融资,累计达数十亿元。截止上市前,元生资本为其*大股东,持股15.8%;创始人张翼为第二大股东,持股14.1%。

相对于资本要求的回报速度和投资收益,教育是一个慢工出细活的行业,讲究静待花开,讲究服务社会,附带有公益属性。

节点财经认为,只有把更多的资源和精力投入到师资打造、课程开发、教研体系升级等方面,提供更优质的教学体验和学习效果,才能赢得学生和家长的口碑,形成可持续的复购力和竞争力,最终实现经济效益与社会效益的双赢。

从这个层面上来说,在投资方利益占大头的掌门教育,如何避免沦为“资本游戏”的棋子?如何平衡好资本利益和教育业务的关系?如何在教育市场化的背景下守住教育的原点?这一系列的问题都是掌门教育需要认真回答的。

回到掌门教育自身,其主打的在线1对1模式本身又存在“软肋”。

节点财经研究,相比小班课、大班课、双师模式,在线1对1模式尽管享有客单价高的优势,但在当下的课外教培环境中,仍然只是一小部分人的选择,难以形成规模效应;再者,在线1对1模式因为其“小众”属性,个性化特点,更需要花大量时间精力来打磨教学产品,导致其师资成本较高,且边际成本不会随着规模的扩大收敛。

针对以上“弊端”,虽然公司也在发力小班课,试图找到第二条盈利曲线,但面对几乎所有在线教育平台都推出同类业务,竞品间毫无差异化可言的阵仗,“后浪”掌门教育能否真的心如所愿,是个未知数。

业绩持续亏损,行业杀成“红海”,一对一模式规模化效应有限……眼前的掌门教育必须为自己找到一扇避免现金流枯竭的大门,赴美上市无疑是最便捷、最快速的方法,而在8轮融资过后,赴美上市或许也是*的一条路。

【本文由投资界合作伙伴微信公众号:节点财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。