“汽车之父”卡尔·本茨一定不会想到,他100多年前开启的汽车产业,如今成为了包括能源、交通、通信、计算机等诸多技术变革的交汇点。

以特斯拉为代表的新能源汽车品牌的出现,就如当初苹果变革手机产业一样,用“鲶鱼”的姿态搅局了传统汽车行业。而在极其严苛的碳排放政策之下,如今全球汽车巨头达成了一个共识——加速布局新能源车型。

在电动化、智能化的推动下,汽车行业正经历百年一遇的重大变革。这是一场淘汰赛,胜利者将瓜分全球*汽车市场的蛋糕,而失败者可能黯然离场。

超级风口上的万亿龙头

大变局中,纯电动汽车率先爆发,与之相关的上下游企业快速发展。宁德时代这个名字由此被世界知晓。

5月31日,“全球锂电池龙头”宁德时代总市值站上10110亿元。这一数字相当于比亚迪、长城汽车、上汽集团三家A股市值最高的整车企业市值之和。

作为国内率先打入海外龙头车企供应链体系的动力电池厂商,宁德时代先后与奔驰、本田、现代、日产、丰田、大众等车企建立合作,并成为北汽新能源、长城、上汽、长安等国内车企巨头的动力电池供应商。2017年,公司动力电池销量超过松下,首次成为全球动力电池行业龙头,并将龙头地位一直保持至今。

去年11月,国务院发布的《新能源汽车产业发展规划(2021-2035年)》中提出,2025年我国新能源汽车新车销售量要达到汽车新车销售总量的20%左右。从销售数据来看,今年前四个月,中国新能源汽车产量与销量分别完成75万辆、73.2万辆,同比增长分别达2.6倍、2.5倍,呈爆发式增长。

从国外来看,美国正在重拾新能源计划,规划2026年美国的电动汽车份额将达到25%,电动汽车年销量达到400万辆。另外,包括英国、荷兰、加拿大、法国、西班牙等国家或地区将先后在2030年-2040年禁售燃油车,挪威则将在2025年禁售燃油车,他们的目的只有一个——发展新能源汽车。

市场及政策刺激下,动力电池行业迎来大爆发,龙头企业坐收行业红利。今年一季度,宁德时代实现营收191.7亿,同比大涨112.24%,净利润也达到19.54亿,较去年同期的7.42亿大涨163.38%。

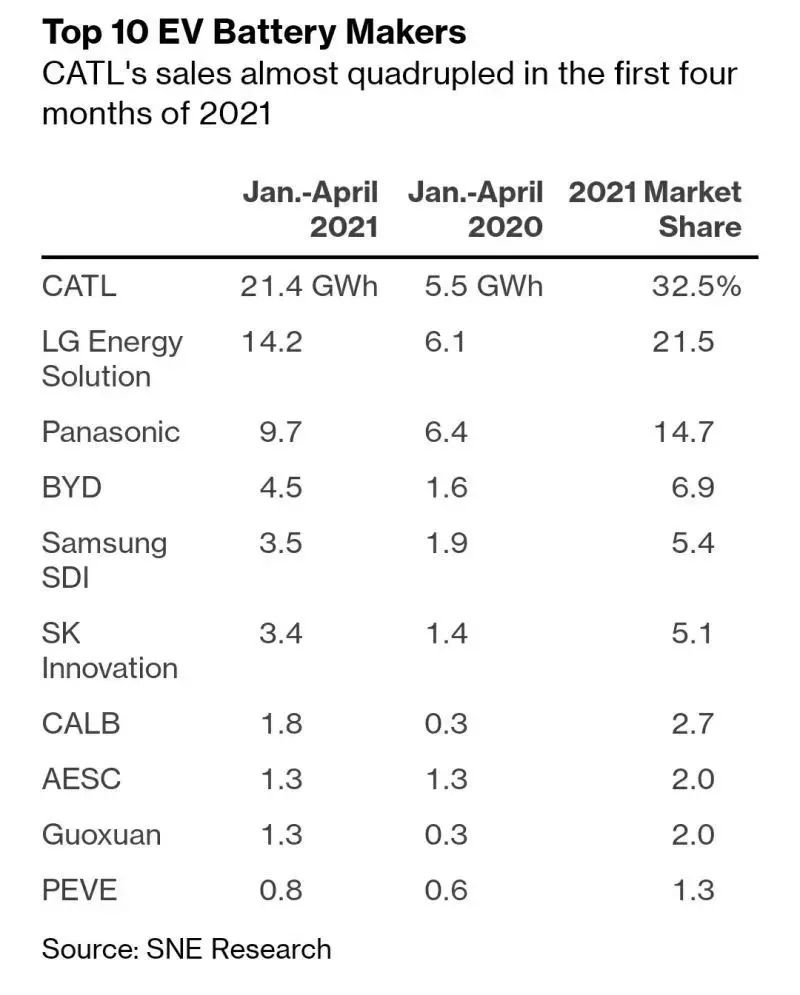

据韩国行业调研机构SNE Research统计,2021年一季度宁德时代电池装机量为15.1 GWh,市占率从2020年全年的25%扩大至31.5%,位列全球*。

图注:SNE Research 2021年前四个月全球电池装机量数据

图片来源:SNE Research

中信证券预计,2020年全球新能源汽车动力电池需求约为137GWh,到2027年全球新能源汽车动力电池需求有望达到1720GWh,2020-2027年CAGR为44%。动力电池行业中长期增长确定性高,空间大,增速快。

这也给宁德时代的未来提供了更大想象空间。

造车猜想

2021年,跨界造车成为最火的话题,关于宁德时代造车的猜想,坊间一直有传闻。

不过对于传闻,舆论态度分化严重。反对者指出,一旦宁德时代进入造车环节,那无异于与现有的车企合作伙伴为敌,将会丢掉很多订单。而支持者坚信,宁德时代拥有纯电动汽车时代最核心的竞争优势——电池以及电力分配方案,这可以*程度上降低宁德时代造车的成本。

其实,反对者们多虑了,毕竟“成年人只看利益,小孩子才分对错”。宁德时代的合作伙伴中,已有一些不安分者,老朋友华晨宝马在2020年7月选了亿纬锂能作为电池供应商;随后,大众斥巨资入股合肥的国轩高科;奔驰的采购名单里新增了孚能科技,并以9亿元入股后者;国内的北汽、广汽则也转向与孚能科技和中航锂电进行重点合作。

车企一波操作下来,使得宁德时代不再享受以往*供应的地位和议价权,本可属于它的订单也注定被“分食”。

除了上述企业,与宁德时代签了锂电池采购框架协议的特斯拉也不安守于一家供应商。据外媒报道,特斯拉位于加州弗里蒙特超级工厂附近的Stunk Works实验室正在研发新电池技术、新的电池生产设备和新的电池生产工艺,外界传言这就是此前马斯克口中的“百万英里”电池计划(在累计使用约161万公里后,仍能保持70%以上的电池容量)。并且Stunk Works实验室的场地正在扩建,扩建完成后的工作大楼可容纳470人,当然电池生产线规模也会得到相应的扩大。

所以,车企自己造电池已经成“风”,毕竟谁都不想把命脉交到他人手里。如果宁德时代真的因为“造车”得罪了车企,也不是宁德时代的锅,是车企“不讲武德”在先。

回到支持者的角度,如果宁德时代造车有什么优势?

首先,肯定是电池的生产成本优势,以及对电池调校、电能分配的技术优势;再有就是可以享受“规模报酬递增”效应,简单来说就是规模越大成本越低利润越高,未来随新能源车的渗透率提高,电池+整车的配置可以*限度提高利润率。

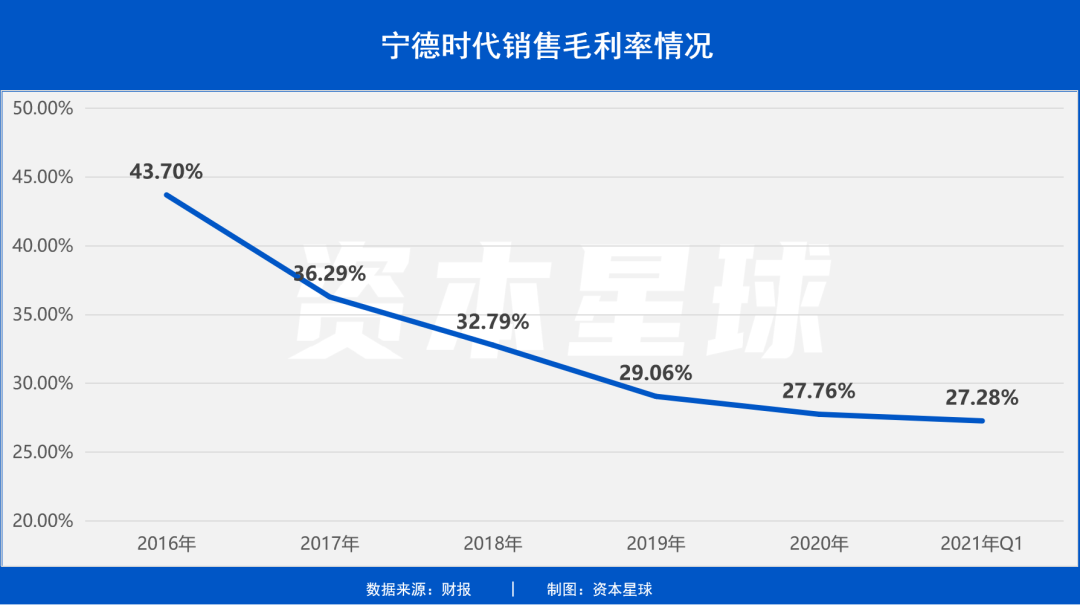

有分析人士认为,随着原材料成本飙升动力电池企业利润将越来越薄,在上下游进一步挤压利润空间的情况下,它们会考虑自己造车以缓解压力,只有与整车企业紧紧地捆绑在一起,动力电池企业才有可能赢得先机。从财报来看,宁德时代的毛利率的确一直处在下滑区间,2019年和2020年的毛利率分别为29.06%和27.76%,2021年一季度进一步下滑至27.28%。

况且,电池企业造车也不是没有先例。今年初,LG集团就宣布退出手机业务,全力进军新能源汽车领域。去年12月,LG电子与麦格纳共同出资10亿美元成立一家合资公司,主要生产纯电动汽车零部件,包括电机马达、逆变器、车载充电器以及电子驱动系统等。今年3月,LG电子又与美国Luxoft公司成立了合资公司Alluto,双方将基于webOS Aute平台推动数字座舱、车载信息娱乐系统、乘客座位娱乐系统(PSE)和网约车系统等即将量产的技术,实现商业化落地。

在加入“造车大战”之前,LG就已经是电池巨头。最新数据显示,LG今年一季度全球动力电池装机量达到9.8Gwh,占全球20.5%的市场份额,是仅次于宁德时代的全球第二。

从合作和零配件入手,或许也适合宁德时代。实际上,宁德时代早就通过投资的形式参与到部分车企的造车之中。2018年6月,宁德时代参投拜腾汽车B轮融资,可惜如今拜腾已陷入运营困境。今年4月,宁德时代通过全资子公司宁波梅山保税港区*投资有限公司入股造车新势力爱驰汽车,占股0.35506%。有消息称,爱驰旗下第二款车型爱驰U6将继续采用宁德时代三元锂电池,并将应用CTP技术,NEDC续航里程超过650km,最快今年四季度推向市场。

虽然,宁德时代官方一直对“造车”闭口不谈,但实际动作中不乏几分“暧昧”。去年8月11日,宁德时代发布公告称,将对境内外产业链上下游优质上市企业进行投资,投资总额将不超过190.67亿元,其中境外投资总额不超过25亿美元。

外界猜测,随着一系列投资的推进以及与更多整车厂合作的深入,宁德时代极有可能将产业链下移至“造车”。全联车商投资管理(北京)有限公司总裁曹鹤在接受媒体采访时就指出,宁德时代已经具备对外扩张的实力,向下拓展投资整车企业并不意外。他分析称,随着新能源汽车进一步壮大规模,上游产业链下移做整车今后肯定会出来一两家。

今年3月,在小米春季新品发布会上,雷军“将造车视为人生最后一次创业”被媒体们大书特书,但他演讲里的最后几句话却没有人提起,他说到:“有时白天能想出100条理由做(汽车),晚上又想出100个理由不做(汽车)。”

这话似乎也适合处于抉择中的宁德时代。

两种可能的进化模式

讲真,虽然宁德时代上下游布局甚广,但是短期来看确实没有什么造车的必要。

站在盈利的角度来看,造电池甚至比造车还要更赚钱。财报显示,2020年宁德时代的净利率是12.13%,而同期特斯拉的净利率只有2.73%,国内造车新势力小鹏、蔚来、理想更是低至-46.75%、-32.62%、-1.60%。

所以,宁德时代造电池、卖电池的生意远比下场造车来的划算。

但是前文也提到,车企自研电池是个趋势,且大部分宁德时代的客户都已经走上了这条路。

以丰田为例,今年1月丰田成功研发出氟锂电池,续航超1000KM,有望2025年量产,在能效和续航方面都超越宁德时代。宝马此前发布的固态电池计划也有了新进展,宝马集团研发董事韦博凡(Frank Weber)5月底表示:“我们正在研发未来的电芯。该电芯性能强劲、更安全、成本更低,且可回收。我们将于2025年前推出*采用这种技术的原型车。”

大众自2012年起即开始与固态锂金属电池公司QuantumScape合作,目前已通过投资成为该公司的*股东。QuantumScape研发的固态电池在经过1000次循环过后仍能保持90%以上的容量,同时还可以在15分钟内充电80%,双方合作的搭载这种固态电池的巴士已在封闭场地上路测试。

另一方面,直接竞争对手的快速崛起也让宁德时代不得不提防。今年一季度宁德时代装机量同比大涨320.8%,但是比亚迪、中航锂电、国轩高科的同比增速也高得吓人,分别达到221.1%、913.9%、259.0%。越来越多参与者进入后,动力电池的价格势必出现下滑,宁德时代的利润率也将产生波动。

从长期视角来看,新能源汽车行业与智能手机行业有诸多相似,随着全球供应链愈加成熟、价格愈加透明,“硬件利润下降,软件利润提高”是大趋势。

众多新能源汽车品牌也意识到这一点,开始在软件服务上“掘金”。据Electrek报道,截至2019年特斯拉通过出售FSD(Full Self-Driving,完全自动驾驶选装包)获得的收入已经超过了10亿美元。今年一季度,小鹏汽车的整车毛利率为10.1%,去年同期是-5.3%,大涨的原因是因为小鹏汽车自动驾驶XPILOT软件付费业务的销售收入计入其中,推动了毛利率的增长。

普华永道今年4月发布的报告预测称,到2030年软件在汽车消费者感知价值中的占比将达60%。并且,新型用车模式的发展将推动这一比例继续提升。

换句话说,十年后的汽车,软件可能比硬件更值钱。

这对于宁德时代是个坏消息,毕竟自己干的是最苦最累的活儿,研发、制造、维修、售后等都需要巨大投入且利润极薄。如果能进入造车环节,一方面可以凭借电池成本优势在整车制造上获得一部分利润空间,另一方面也可以通过提供诸如电池优化服务、不同模式下的电配方案等软件增值服务获得长久收益。

还有一个可以畅想的模式就是提供连续性的电池租用服务,这一模式已经在蔚来汽车身上跑通。如果车主不愿意一次性付7万块钱买断电池包的话,就可以选择蔚来的电池租用套餐,70kWh电池包每月租金980元,而续航更长的100kWh电池包每月租金1480元。

以上两个畅想恰恰与宁德时代此前的两笔投资暗和。2019年4月17日,宁德时代与华为在上海签订合作协议,牵手华为的目的是为新能源汽车的智能化整合提供基础IC方案。今年3月份,宁德时代投资成立一家名为上海快卜新能源科技的公司,注册资本5000万元,经营范围主要为新能源汽车充换电设施建设运营。

可以说宁德时代入局造车是一个将“一锤子买卖”变成“长尾服务”的突破。

综合来看,汽车行业正在经受百年未有之大变局,在这场变革风暴中谁掌握核心科技谁就有可能最终胜出。而如今的宁德时代就如上世纪的埃克森美孚一样,掌握着车轮向前行驶的动力命脉。

造车or不造车,这是一个问题。

【本文由投资界合作伙伴资本星球授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。