规模一直是业绩的杀手,今年行业轮动的市场风格,确实也不是张坤的能力圈。

“学数学和物理的孩子才是最聪明的,学生物学的孩子都是不太聪明的。”这句话出自霍金之口,而彼时的他只是个中学生。

霍金可能并未想到,他当初瞧不起的生物学,却为当下的公募行业默默输送了不少*人才。仅清华2008届生物系,就先后诞生了任泽松和张坤两位“公募一哥”。

相比29岁即*公募基金年度冠军的任泽松,彼时的张坤却正处在业绩低谷期:其管理的基金表现,不是输给了沪深300,就是输给了同类平均。

据说,因此连工位也被搬到了研究部的一个小角落。

而造成这一结果的原因,正是张坤在大盘股最不受待见的2013年至2015年重仓了贵州茅台、五粮液、泸州老窖等一批“核心资产”。

后来随着市场风格的转向,“核心资产”成为了各家机构持仓的标配。贵州茅台、五粮液、泸州老窖迎来井喷式上涨,早已重仓白酒的张坤自然成为了大赢家。除了获得新“公募一哥”的称号外,张坤也成为了*管理规模超千亿的主动权益基金经理。

问题却接踵而来,面对不断下滑的业绩,张坤在二季报中罕见“认错”。称回首自己以往的判断,发现有不少错误。但他并未明确指出犯错的板块或具体投资,不知道是真的认识到错误?还是有难言之隐?

不少刚入场就被套的基民更是借机调侃张坤:“我的基有点大,你忍一下。”

调侃之余,仔细想想,确实有必要替广大基民问下张坤:“你究竟能不能管理千亿?”

01 张坤AB面

谈起张坤给人的*印象,有人说他并不像是基金经理,更像是程序员。穿着白衬衫,佩戴着框架眼镜,神情坐姿举手投足间透露着朴实。

谁能想到,就是这样一位相貌平平的人只用了不到10年的时间;管理规模就突破了千亿,相当于一个人管理了一家中型基金公司。

有人说,白酒成就了张坤。不可否认,他的成功很大程度上是因为坚守住了白酒。

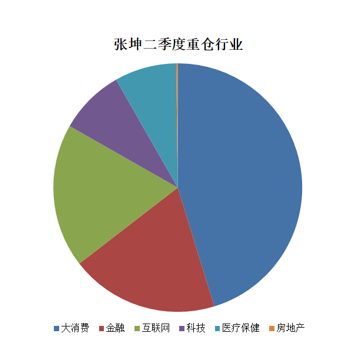

而白酒只代表了张坤的A面。B面则是他选择了金融、互联网、科技、医疗保健等万亿级赛道。

选择在鱼多的地方钓鱼,是成功的关键。巴菲特投资苹果,但斌投资茅台、林园投资片仔癀都证明了这一点。

如果你足够细心,还会发现上述这几位有着另一个共同的特性,就是他们擅长的行业不会超过5个。

其实,不光是上述这几位,很多基金经理的营销材料中,在介绍自己擅长的行业时,往往也不会超过5个。

这是因为每个行业从入门到精通都需要几年的时间,即便是像基金经理这样学霸级的人物,精力也是有限的;同时覆盖5个行业已经算是*水平。

当然,进化能力强的基金经理,不可能一辈子只投资固定的几个行业;他们会跟随时代的发展,不断迭代自己擅长的行业。

比如,巴菲特80多岁还可以进化到投资他此前从不涉及的科技行业,重仓苹果就是很好的例子。

至于张坤是否具备这样的能力?答案是:暂未看到。

从他最新公布的重仓股来看,我们并未看到当下火热的新能源行业个股的身影,反而看到了他买入港股房地产公司——中国海外发展。

对此,有投资人表示:银保地三傻,张坤买了俩。虽然今年张坤业绩确实不行,但不得不说确实有魄力,至少没过分的去拥抱泡沫。

其实,张坤买入房地产股票并不是什么稀奇事,因为早年间做研究员的时候,他研究的正是地产和建筑。

而为何没有入手新能源,张坤在二季报中用委婉的方式给出了答案,并提醒了一些热门行业的下跌风险:

我们发现,对于一些公司,在各种假设都兑现的情况下,可能未来5年能赚取贴现率或者比贴现率略高的收益率水平;但是一旦错误,可能要面临30%甚至50%的股价下跌……

至于张坤的判断是否准确,时间会给出答案。

综上,基金经理擅长的行业决定了其当下管理规模的上限,而进化能力的强弱则决定了其未来发展的空间。

02 左侧还是右侧?

如果把行业的选择看作是道,那么交易的水平就是术。

每个刚入市的投资者,都曾有过这样的想法:希望自己买到的股票,买完就涨。

但事实上总是事与愿违,更多的情况是:一买就跌,一卖就涨。

而作为管理几十亿、几百亿、上千亿规模的基金经理,考虑更多的是:什么价位开始建仓,如何买到足够的量,何时兑现利润。

如果选择左侧建仓,好处就是成本低、量容易买足;但股价迟迟不涨带来的后果就是业绩不理想,意志不坚定的投资者可能早早就赎回了基金。

如果选择右侧建仓,一旦股价启动再买,大资金往往很难以合理的价格买到足够的量。虽然减少了时间的成本,但却付出了资金成本。

两者各有利弊,但从策略容纳规模的角度看,显然左侧更具优势。张坤的封神之路,也正是从左侧建仓开始的。

2012年,白酒行业先后遭遇了三公政策和塑化剂事件的双重影响,结束了长达10年的高速增长。在接下来的2013年,茅台股价更是一路下跌,全年跌幅超过70%。

那时的张坤刚刚当上基金经理,管理着规模不过20多亿的易方达中小盘。

但他清楚地意识到,茅台在2013年遇到的问题是需求侧的断崖,但在供给侧并没有人替代它;于是他果断买入茅台,累计买入了2.36亿。

然而,那段时期的大盘股并不受待见,又加上负面情绪并为消散,茅台股价最终还是跌向了谷底。这也是张坤基金经理生涯最难熬的两年,直到2015年后白酒行业才重整旗鼓。

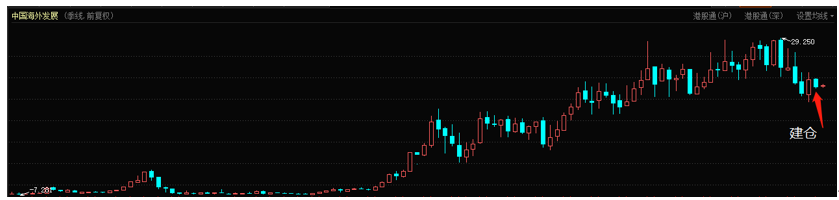

当然,张坤的交易方式不仅局限于左侧建仓,对看好的企业他也会在高位重仓买入,比如刚刚在二季度建仓的中国海外发展。

中国海外发展季K线

张坤左侧建仓的交易水平毋庸置疑,但高位重仓的操盘手法是否同样精彩,中国海外发展未来的走势将会给出答案。

面对二季度已经出现基金净赎回的迹象,张坤究竟靠什么hold住这千亿规模的基金,我们拭目以待。

03 结语

除了行业的选择和交易的水平,投研团队的实力也是不容小觑的。

当然,对于易方达这样的基金公司而言,这个指标的考量显然是多虑了。

其实,对于每个基金经理的*管理规模究竟是多少,很难用统一的标准去判断,估计连基金经理自身也没有能力去做出精准判断。

但参考国内外知名基金经理的管理规模和过往业绩,以及综合考虑美股、港股、A股的市值总规模后,有业内人士给出了下面的结论:管理规模上限可能不少于1300亿。

而张坤的管理规模恰好在这一数值附近,所以从理论上讲,张坤是能够hold住这千亿规模的基金的。

只不过,成为流量之巅后的张坤,再也不能想以前那样安安静静地做投资了;被抄作业都是小事,身不由己的压力才真的会压得人喘不过气。

聚光灯下,王亚伟、任泽松、陈光明等人,都开始了自己人生的下一段旅程;王亚伟成为了千合资本的掌门人,任泽松成立了集元资产,陈光明创办了睿远基金。

就连当初同在研究部小角落的其他人,也各自有了归宿。蔡海洪和廖振华如今已是百亿私募睿璞投资的合伙人,只有另一位基金经理萧楠还陪着张坤待在易方达。

对于张坤而言,未来的选择又会是什么呢?

【本文由投资界合作伙伴微信公众号:阿尔法工场研究院授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。