宁德时代诉中航锂电:专利战?其实是一场攻防战

“电池荒”阴霾之下,动力电池行业的竞争愈演愈烈。

近日,据多家媒体报道,宁德时代正在起诉中航锂电专利侵权。据宁德时代官方表示,涉案专利涉及发明与实用新型专利,涉嫌侵权的动力电池已搭载在数万辆车辆上。

据*财经援引宁德时代相关人士表示,针对这一专利侵权案件,公司已提交起诉书,案件已被受理。

作为此案件另一当事方的中航锂电,也迅速回击。官方很快表示,其坚持自主研发,提供给客户的产品都已经过专业知识产权风险调查,确信所生产的产品不侵犯他人的知识产权。

或许为了进一步证明自身未牵扯进案件中,中航锂电还补充道:“并没有收到相关的文件。”

中航锂电就“宁德时代专利诉讼”部分声明,截图自中航锂电官方公众号

至今该案件虽然并没有新的进展,但却已成为了业内关注的焦点事件,毕竟在业内看来,这次事件看似是两家动力电池企业的专利之争,实则或许是中航锂电动了宁德时代的“蛋糕”。

有这样的看法,并不是空穴来风。

自新能源汽车于2002年被国务院设立为重大专项计划后,中航锂电随之成立,并将动力电池研发和制造作为主要业务。但由于成立后遭遇重组困境,及政策不利,中航锂电在宁德时代成立后,就开始落后。

这样的差距在之后的发展中,并未得到改变,以至中航锂电在宁德时代等巨头企业的挤压下,沦落至第二梯队。但随着去年在新能源汽车行业开始出现“电池荒”缺口,让中航锂电再次看到了突围的希望。

在电池供需不平衡的“缺口”下,中航锂电开始加速。今年一边加紧扩大自身的产能,另一边开始与一些车企接洽、促成合作。而就在上月初,中航锂电宣布将在明年开启IPO。

在这样的加速下,中航锂电不仅在今年在装机量方面快速逼近宁德时代,更是顺利从宁德时代手中抢走了广汽埃安和长安汽车两个大客户。由此,在业内看来,宁德时代不得不动用专利诉讼来打压中航锂电这个威胁。

正因如此,这次产权之战的背后,是中航锂电的一次突围之战,那么,中航锂电在这场战争中,会有几分胜算?

1

专利战?更是一场攻防战

这次宁德时代挑起专利战,很大概率是急了。

在动力电池这个赛道上,宁德时代可以算是一位“后来者”。早在1995年比亚迪等*批企业成立后,国内动力电池行业就开始发展起来,以至到2010年前后,这一赛道上已是玩家众多。

宁德时代便是在行业已接近“红海阶段”时成立起来,虽然进场慢了,但伴随着新能源政策补贴的出现,宁德时代通过抢占优势路线,一度快速成长为行业的“一哥”。

正所谓“高处不胜寒”,宁德时代的“一哥”地位也正在被挑战,而这个挑战者正是中航锂电。

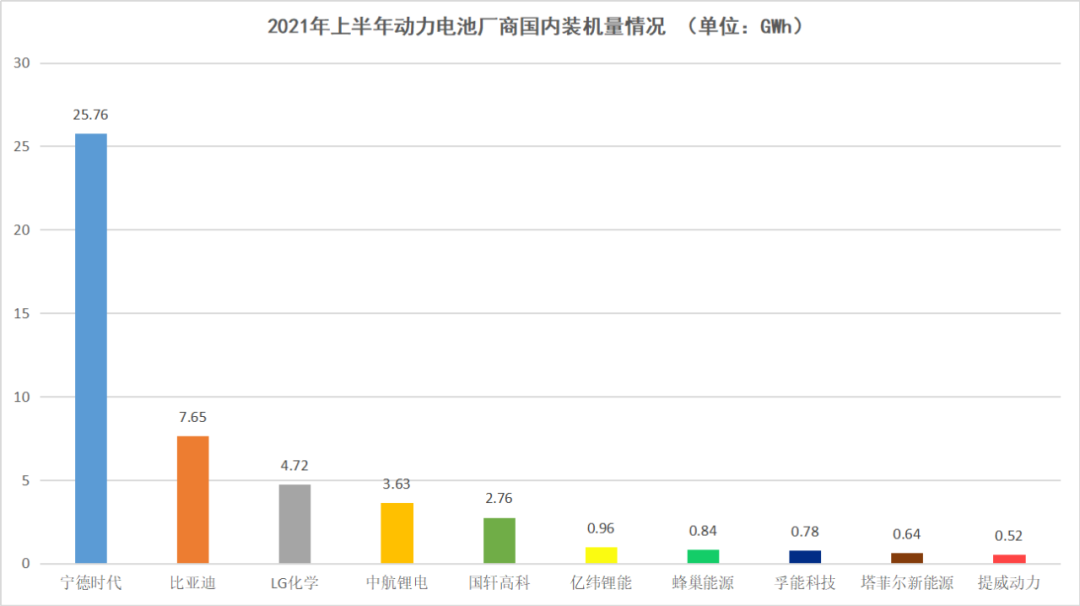

据中国汽车动力电池产业创新联盟统计数据显示,2021年上半年动力电池企业国内装机量排名中,宁德时代以25.76GWh*,比亚迪和LG化学分别以7.65GWh和4.72GWh分列二三位。

在它们身后,则是中航锂电为代表的二梯队电池厂商,其中中航锂电以3.63GWh排在装机量排名的第四位。这样来看,宁德时代今年上半年总装机量几乎是中航锂电的7倍之多,后者几乎毫无机会威胁到前者。

2021年上半年动力电池厂商国内装机量情况,数据来源于中国汽车动力电池产业创新联盟,连线出行制图

但在抢客户资源方面,中航锂电却已追赶上来。

据公开资料显示,广汽乘用车一直以来都是宁德时代和中航锂电的共同客户,在供货量方面,宁德时代也是一直压着中航锂电。按照高工锂电统计数据显示,2019年宁德时代供应广汽电池装机量为1136.56GWh,中航锂电则为595.34GWh,前者是后者的近两倍。

而到了去年,这个情况却发生了逆转。据公开数据显示,宁德时代2020年供应广汽乘用车动力电池装机量为824.69GWh,反观中航锂电却实现了2033.65GWh的供应量。

事实上,中航锂电对于宁德时代的“取代”还在继续。据电车汇报道,广汽乘用车旗下新能源品牌埃安汽车在去年上半年申报上市的63个车辆型号中,有30个型号电池供应商为宁德时代。

但去年下半年开始,广汽埃安旗下的新车型已无搭载任何一款宁德时代所生产的动力电池。而在今年最新一批新能源汽车推荐目录,广汽埃安已经连续12个月未申报搭载宁德时代电池的车型,电池供应商名单中却有中航锂电的名字。

另据高工产业研究院数据显示,中航锂电已成为广汽埃安的动力电池主要供应商,去年全年配额达到了61%,在今年电池供需紧张的态势下,该机构预测这一配套份额将会进一步提升至72%。

这样的取代,还发生在长安汽车的供应方面。

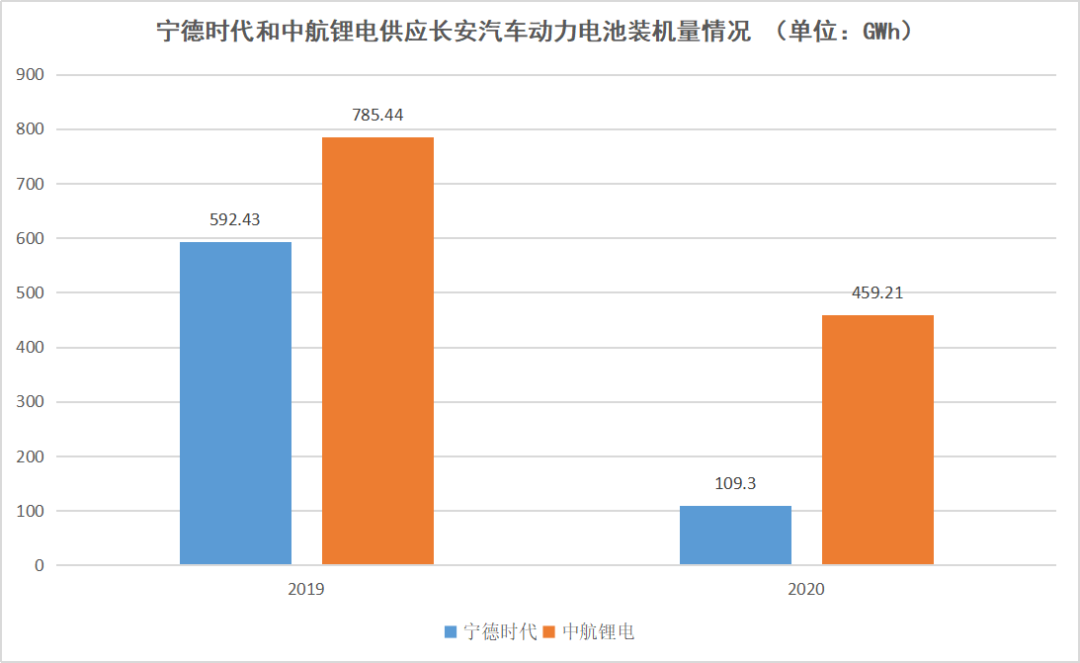

与广汽乘用车相同的是,长安汽车在选择宁德时代作为电池供应商的同时,还选择了中航锂电。只不过不同的是,2019年的装机量方面,中航锂电就已超越宁德时代,两者当年装机量分别为785.44GWh和592.43GWh。

到了去年,中航锂电相比于宁德时代的优势继续扩大。据高工锂电统计数据显示,2020年中航锂电供应长安汽车的电池装机量为459.21GWh,相较之下,宁德时代仅为109.3GWh。

宁德时代和中航锂电供应长安汽车动力电池情况,数据来源于高工锂电,连线出行制图

广汽埃安和长安汽车,在国内新能源汽车市场中的销量占比基本都稳定处于前十之中。据乘联会数据显示,今年5月新能源车企销量排名中,长安汽车和广汽埃安分别以11049辆和8437辆分列第5、6位。

这就意味着,中航锂电这两年成功从行业“一哥”宁德时代手中抢走了两个大客户。

而中航锂电能做到这点,也正是由于与宁德时代有技术路线上的重合。

据一位知情人士向连线出行透露,中航锂电早期可能掌握了宁德时代的技术。对于这点,据每日经济新闻曾援引一位动力电池行业人士消息,“中航锂电曾招收了不少宁德时代员工,有生产管理人员,也有技术岗位,难免会有技术纠纷。”

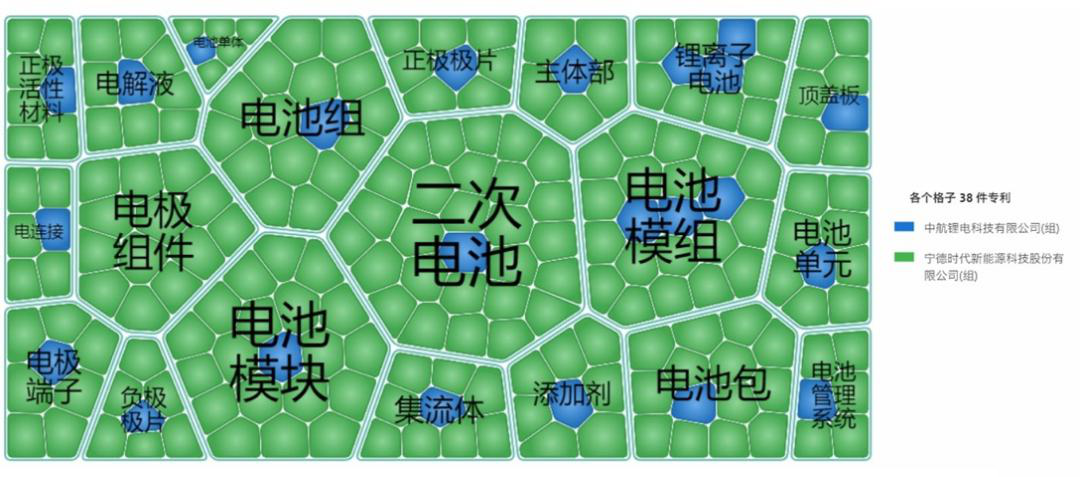

在智慧芽发布的《锂二次电池行业白皮书》也可看到,中航锂电与宁德时代在技术路线上均属于方壳电池领域,并且据该机构根据两家企业专利情况推测,此次宁德时代诉讼焦点专利集中在电池,电池模组或电池包结构部件的可能性较大。

宁德时代与中航锂电动力电池领域相关专利情况,图源智慧芽

这或许意味着,在早期中航锂电或许通过人员流动掌握了宁德时代的部分技术,但随着中航锂电近些年的增长,甚至抢走了自己的客户,宁德时代才选择此时通过技术专利诉讼,来打压中航锂电这个竞争对手。

正因如此,这次宁德时代和中航锂电之间的专利之战,其实更是两家电池厂商的攻防战。而为了这场博弈,中航锂电可能会付出不小的代价——假若宁德时代胜诉,中航锂电或许将会面临全系车型的禁售。

但对于中航锂电而言,向上突围和向宁德时代发起挑战,却不会停止。

2

中航锂电是怎么落后的?

在国内动力电池领域,中航锂电可谓是先行者之一。

早在2007年,国内的新能源汽车产业还处于酝酿之时,一家名为“天空能源(洛阳)有限公司”的企业就在洛阳成立起来,这也是中航锂电的前身。数据显示,这家公司是由中国航空工业集团有限公司(简称“中航工业”)旗下的中国空空导弹研究院主要创办。

虽然看似是“国家队”布局锂电行业,但在创立之初却遇到了不小的阻碍。“当时我们在讨论做锂电这个项目时,大部分人是反对的,但我对此的态度是坚决的。”中航锂电前总经理王崇岭曾这样对媒体表示。

王崇岭这样的坚持,很大程度是他看到国家对于新能源汽车产业的重视。

先是在2001年9月,国家开启了“863”计划,特别将电动汽车设为重大专项计划,这意味着我国电动汽车领域的发展正式启动。五年后,在“十一五”863计划节能与新能源汽车重大项目论证会,国家再次确定了发展新能源汽车产业的重要性。

看到政策红利后,王崇岭将主要业务方向定为锂动力电池,并且开始发展起来。2007年12月,天空能源开始改造厂房和设备采购;2008年4月,天空能源开始投产。

到了2009年9月14日,在中国航空工业集团公司、中国空空导弹研究院共同投资下,天空能源正式更名为中航锂电,并且将磷酸铁锂电池路线作为主要研发方向。

随后,中航锂电进入到一个发展红利期。

自2009年开始,由科技部、财政部、发改委、工业和信息化四部委牵头,一个名为“十城千辆”的新能源汽车示范项目正式启动,即通过财政补贴通,计划用3年左右的时间,每年发展10个城市,每个城市推出1000辆新能源汽车开展示范运行,涉及这些大中城市的公交、出租、公务、市政、邮政等领域。

此项目启动后,中航锂电很快接到了一个大单。2009年上半年,中航锂电接到了一年后上海世博会的招标通知,需要对巡演花车所使用的动力电池供应商进行评选。

据中航锂电电池应用工程部部长温灿国对媒体的回忆,当时从安全性续驶里程、加速等多方面的竞争下,中航锂电最后胜出,并在一年后的世博会期间负责为24辆花车提供动力电池*供应,经此一役中航锂电颇受业内关注。

随着名气打出去,订单量也随之增加,这时中航锂电也遇到了问题。据王崇岭回忆道,彼时中航锂电已和一些车企合作,但车企对中航锂电提出了更高的要求,“比如什么阶段达到什么技术指标”,但对于军工起家的中航锂电而言,是没有经验的。

就在那时,王崇岭等来了四川成飞集成科技股份有限公司(下称“成飞集成”)的10亿元增资,作为交换,中航锂电在支持下也形成了从电芯,到电池包的生产基础和研发能力。

由于在动力电池研发和生产能力方面的增长,中航锂电在之后也与一汽集团、东风汽车、上汽集团等二十多家展开了合作。根据当时的年报数据,锂电池收入所占中航锂电全部收入的比例已上升到95%左右。

就在中航锂电如火如荼的发展同时,广东一家电池厂商也成立起来,它就是宁德时代。

虽然宁德时代成立了,但对于那时的中航锂电或许并未对此关注。因为宁德时代在成立之初,就选择了一条“异类”的路线——不选市场普遍认可的磷酸铁锂电池,而是选择成本更加高昂的三元锂电池。

宁德时代入场的三年后,国内动力电池行业的发展,也随着特斯拉的强势进场得到了加速。

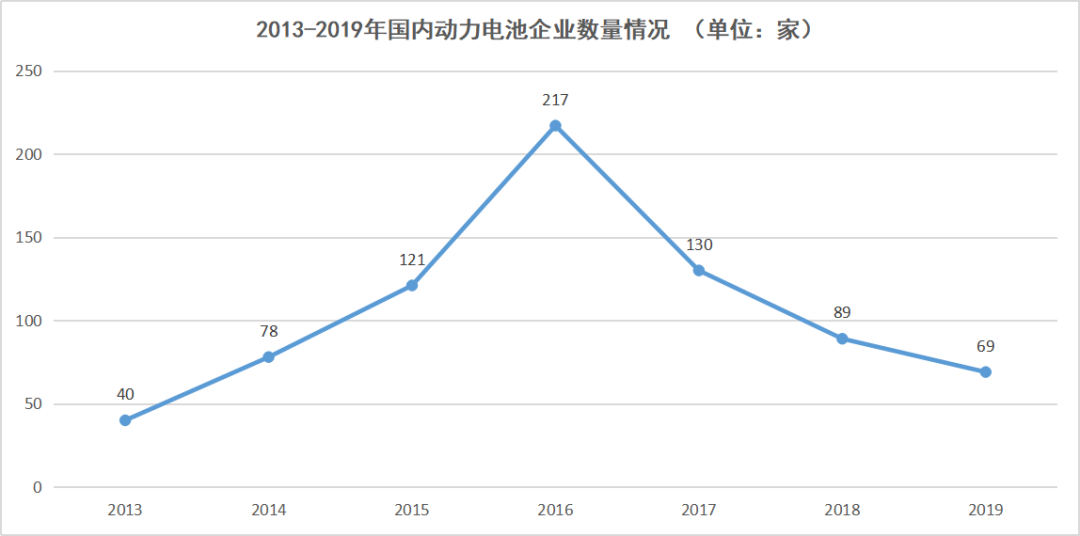

据高工锂电数据显示,2013年国内动力电池企业仅为40家,到了2014年这一数字增长至78家。而随着2015年工信部推出“白名单”政策后,日韩动力电池厂被“驱逐出境”,国内动力电池行业发展达到高速发展阶段。

中航锂电的发展在那两年也步入快车道。据彼时中航锂电母公司成飞集成的财报显示,2014年至2016年间,其动力电池营收占总营收的比重从44%快速上升到63%。

不过,到了2017年国家开始了新能源汽车的政策补贴,并且将电池能量密度设为关键指标,很多新能源车企为了得到高额补贴,逐步放弃了低能量密度的磷酸铁锂电池,转而投向拥有更高能量密度的三元锂电池。

受此影响,成飞集成在2017年遭遇到了首次亏损。据Wind数据显示,当年成飞集成实现营业收入19.43亿元,同比下降13.47%;净利润为-2.57亿元,同比下滑了230.1%;而到了次年一季度,这样的亏损还在继续,净利润依然为-0.45亿元。

对于这样的持续下滑,成飞集成将其原因归咎为“锂电池业务毛利率下降”。由此,成飞集成决定抛售中航锂电,在2019年中航锂电完成了易主。

当年6月底,成飞集成发布公告表示,自当年6月21日起,常州金沙科技投资有限公司(以下简称“常州金沙”)取得中航锂电控制权。值得注意的是,常州金沙为常州市金坛区人民政府间接100%控股。

而就在中航锂电陷入易主困局的同时,整个动力电池也经历了由磷酸铁锂到三元锂的路线转变,其伴随的就是行业的一次洗牌。受此影响,国内动力电池行业中企业的数量也从2016年的217家,迅速跌落至2019年的69家。

2013-2019年国内动力电池企业数量情况,数据来源于高工锂电,连线出行制图

在易主的过程中,中航锂电旗下业务不仅无法正常开展,同时也错过了电池路线的调整关键期。反观宁德时代,却在那两年得到了快速的发展。以至于在完成易主之时,行业格局已形成,中航锂电也已掉队。

据前瞻产业研究院今年5月发布的报告数据显示,2020年国内动力电池行业的格局已呈现“金字塔”式分布:*梯队由宁德时代和比亚迪牢牢固守;第二梯队就是以中航锂电,国轩高科为代表的电池厂。

而随着此次新能源汽车行业动力电池“电池荒”的发生,让中航锂电看到了向上突围的机会,并且做出了抢走宁德时代客户和计划IPO的尝试。对于中航锂电而言,在这场突围之战中的胜算有几何?

3

突围之战,胜算几何?

要讨论有多少胜算,首先得来看中航锂电有多少“弹药”。

自2019年开始,一度陷入颓势的中航锂电开始了改革,首先将动力电池路线从此前的磷酸铁锂改为了重点发展三元锂,同时将配套车型从商用车改为了乘用车领域。

根据公开数据显示,2018年中航锂电70%的装机量均在商用车领域,乘用车领域仅有30%左右,但进入到2019年后,其在商用车领域的装机量仅占总装机量的0.15%。

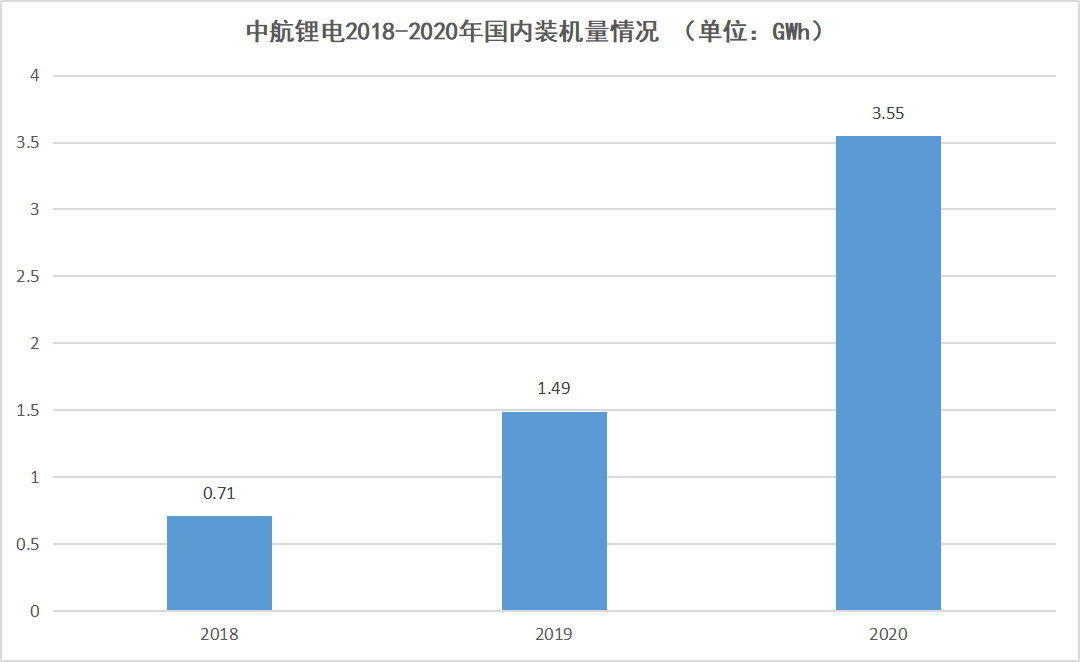

这样的调整,效果也是显著的。2018年,中航锂电乘用车领域的装机量仅以0.71GWh排在国内第9位,到了2019年装机量就增加至1.49GWh,排在当年装机量排名的第六位。

再到去年,中航锂电的装机量再次提高至3.55GWh,由此拿下了装机量排名第4位的成绩。而到了今年4月份,中航锂电更是以0.78GWh的装机量超越LG化学排名第三,进一步逼近宁德时代和比亚迪巨头。

中航锂电2018-2020年国内装机量情况,数据来源于公开数据,连线出行制图

装机量的攀升,与为更多车企供应有很大关系。

据CBEA机构统计数据显示,截至去年底,中航锂电的车企客户已包括广汽、长安、金康、山西新能源、东风、吉利等多家新能源乘用车车企,其中广汽和长安是装机量贡献*的车企,动力电池配套车辆超过3万辆。

正因在装机量方面的攀升,也吸引了众多资本投来目光。

据电动公会报道,截至去年年底,中航锂电的股东已从此前包括成飞集成等6家企业,增至35家。

在装机量、车企客户和资本关注度方面有所增长的情况下,中航锂电对此并不满足。

随着从去年开始新能源汽车行业遭遇“电池荒”后,一个不能忽略的事实出现在行业面前——即使是宁德时代这样的巨头玩家,也很难完全满足快速增长的新能源汽车行业。

据前瞻产业研究院统计数据显示,2019年国内动力电池前三名企业装机量占整体份额的73.38%,而到去年这一数字下降至73.13%。

连线出行也曾在《》一文中,通过分析认为这次“电池荒”下,对于中航锂电等二梯队电池厂将是一个向上突围的机会。

中航锂电自然看到了这个机会,并且在今年开始,对于“弹药”的补充更是加速起来。

作为电池厂商,首先提升的自然是产能。今年5月,中航锂电与厦门火炬高技术产业开发区签署协议,双方就新增30GWh动力电池扩产项目达成合作。

而到了5月底,中航锂电再次分别与武汉经济开发区和成都经济开发区分别达成合作协议,分别规划新建20GWh的武汉基地和50GWh的成都基地,至此,中航锂电已经在河南洛阳、江苏常州、福建厦门、四川成都、湖北武汉布局五大电池基地。

“如果规模都没上去,谈何*?”中航锂电董事长刘静瑜在今年6月初的中航锂电全球合作伙伴大会上这样说道。随即就提出了中航锂电的产能目标,2022年规划产能达200GWh,2025年公司规划动力电池产能将超过300GWh。

除了补充产能,与中航锂电合作的车企也在今年继续增加。

今年3月,据高工锂电网报道,中航锂电已正式成为五菱宏光MINI EV的动力电池主要供应商,这也是其继去年12月小批量供应这款车之后,两者的合作也从试点向供应商升级。

此外,中航锂电与广汽的合作也不再局限于为其新能源品牌埃安供应电池,在今年中航锂电也顺利成为了广汽丰田和广汽本田的动力电池主要供应商。同时,中航锂电也与戴姆勒奔驰旗下的Smart达成定点供应电池合作。

而在电池本身方面,广汽埃安在今年3月中旬推出的“弹夹电池”,据*电动网援引知情人士消息,这款新电池可能就是中航锂电的Ni55动力电池。这也意味着,中航锂电在电池方面也有了新的进展。

虽然中航锂电在产能、车企合作和电池研发方面进行了加速布局,并且也获得了众多资本的青睐,但在这场突围之战中,中航锂电的胜算并不大。

“目前中航锂电看似已威胁到了宁德时代,但实则中航锂电与宁德时代、比亚迪这样的巨头差距依然很大,短时间内无法实现顺利突围。”国内头部动力电池厂商高管刘明对连线出行表示。

因为在中航锂电加速布局的诸多方面,宁德时代也具有更大的优势。

在产能方面,宁德时代在上月相继在四川和江苏投资了两大电池工厂项目,投资金额共计420亿元。按照其计划,到2025年其动力电池产能就能提升至450GWh。相比之下,在四年之后产能方面将比中航锂电高出150GWh。

车企电池供应合作方面,据连线出行不完全统计,与中航锂电建立合作的车企,基本都与宁德时代有着合作。而在电池研发上,今年3月宁德时代内部人士向网易汽车透露,已经研发出零衰减电池,可实现1500次循环内的零衰减,是一款真正意味上的“长寿命电池”。

就目前而言,虽然并不知道宁德时代诉讼中航锂电最终会是何结果,将对双方产生什么影响。但可以预见的是,中航锂电会想方设法继续向上攀爬。毕竟,在日益激烈的动力电池赛道上,错过这个机会后,或许就没有下一个机会了。

(应受访者要求,文中刘明为化名。)

【本文由投资界合作伙伴微信公众号:连线出行授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

宁德时代与特斯拉签供货协议,马斯克和松下谁抛弃谁

2021/06/29$tags$宁德时代,拒绝“躺平”

2021/06/06$tags$宁德时代,应该造车

2021/06/04$tags$宁德时代万亿虚实

2021/06/02$tags$宁德时代,一家新万亿巨头

2021/06/01$tags$宁德时代,万亿动力电池龙头如何炼成

2021/06/01$tags$

旗下微信矩阵:

旗下微信矩阵: