撸狗、吸猫,越来越成为城市年轻人的“续命良方”。

不知何时,宠物已经成为了“打工人”真正的“陪伴者”。一个朋友,为了给狗狗治病,单一次手术就几千块;又有多少社畜,心甘情愿地做着小猫咪的铲屎官。

国庆黄金周期间,一二线城市的宠物托管服务异常火爆,其价格在50-300元/天不等,有的店家还会提供遛狗和宠物动态视频播报服务。

庞大的养宠群体,带来宠物经济的飞速扩张,如今已经达到3000亿规模。

《2019年中国宠物行业白皮书》显示,2010年以来的十年间,我国城镇宠物行业市场规模年复合增速达到34.55%。

艾瑞咨询预测,到2023年宠物行业市场规模将达到4456亿元,表明其成为一座充满商机的新矿产。

如果市场有风口,资本一定是冲在最前的“捕风者”。

随着宠物赛道的爆火,一级市场上的高瓴、红杉中国、KKR等*投资机构,也早已纷纷出动,争先布局优质标的。

亚洲*基金公司之一高瓴资本,就在宠物产业领域进行着大手笔布局。

坊间曾传闻,在数年前的一场主题为“中国社会老龄化”的研讨会上,当大家都顺势想到养老院业态时,高瓴创始人张磊却以逆向思维联想到,老年生活更需要陪伴,该群体的扩大会加速宠物行业的发展。

自此,高瓴开始了狂奔式的宠物投资之路。

仅2016-2018年的三年间,张磊就砸下至少十亿美金,投了100多家宠物企业,可称得上是“疯狂”。

2016年,高瓴收购主要经营猫砂、宠物食品的德国宠物品牌俊宝Gimborn,正式入局。

到了2017年,高瓴又和红杉资本等海外机构一共斥资2.33亿美元,投资了一家叫Vet First Choice的公司,其主营业务是为兽医提供在线药店和家庭送货服务。

相关行业数据显示,我国2020年宠物医疗(诊疗+药品)市场规模达到532.77亿元,比2019年增长38.5%。

同年,高瓴还专门组建了宠物投资专项基金,先后投资了三个海外宠物品牌。

张磊曾表示,投资Vet First Choice主要是为了开展国际业务,但最重要的市场仍然是在中国。

IT桔子数据显示,高瓴对大部分宠物医院的股权是100%持有,其他则是持股50%以上的重仓。其中,超过80%是宠物医院,包括宠颐生、芭比堂(云宠)、安安宠物、顽皮家族、爱诺、宠福鑫、纳吉亚、艾贝尔、乐哇宠物、瑞鹏集团等。

高瓴如此深度介入,最终是为了进行宠物医疗行业的资产整合。

根据宠业家2018年统计数据,彼时中国拥有超过17000家宠物医院。其中,高瓴资本、瑞鹏集团和瑞派集团的市场占有率排名前三。

一直强调“Think big,Think long”的张磊,自然把目光投向了作为市场老二的瑞鹏集团。

2018年8月,刚刚完成新三板摘牌后的瑞鹏与高瓴资本宣布达成战略合作。5个月后,双方组建的“新瑞鹏集团”正式成立。

整合后的新集团,拥有1300余家宠物医院,立刻成为中国规模*、资本实力最雄厚的宠物医疗平台,并被称为宠物医疗“航母”,估值超百亿。

这种大开大阖的赛道扩张,不仅震撼了整个业界,也预示着宠物经济热潮的势不可挡。

全球宠物行业,萌芽于英国工业革命,在二战后进入高速发展期。

以美国为例,其宠物产业早在100-200年前就已兴起,目前已成为全球*大宠物经济大国。

1994年,美国宠物消费支出总额达到了170亿美元;2020年美国宠物消费总支出达到1036亿美元,约占全球市场规模的40%,渗透率近年维持在67%左右,显著高于其他国家。

作为最庞大的宠物消费市场,其主要特征就是人群需求刚性极强。

即便在2008年金融危机期间,美国整体消费支出下降,但宠物消费支出依然在上涨;在宏观经济表现不佳的2010年,美国娱乐消费下降7%,食品消费下降8%,服装和服务消费下降1.4%,而宠物消费却增长了6.2%。

宁肯勤俭持家,也不能苦了“小主子”,宠物的家庭地位一目了然。

经过长期的市场演化,宠物经济已成为发达国家国民经济的重要组成部分,养宠物也成为一种流行的市场消费。

数量巨大且稳定的消费环境,造就了欧美市场专业化的产业链条,形成了宠物用品、宠物食品、宠物饲养、宠物医疗、宠物培训以及宠物保险等产品和服务构成的成熟行业体系。

国外的渠道商和品牌批发商,也因此掌握长期稳定的销售渠道,自身并不开设工厂进行生产,而是通过全球供应链进行采购。

这种产业特点,迎合了市场集中度较高的趋势,从而大的品牌商占据着*优势的市场份额。

比如制造出士力架,被称为“食品界宝洁”的玛氏公司。

1930年,得益于玛氏公司在巧克力赛道的胜利,创始人法兰克对蒸蒸日上的业绩非常满意。

但他的儿子弗瑞斯特,则是一名野心勃勃的企业家。他对于父亲的沉迷嗤之以鼻,并不断催促父亲扩张,建立自己的供应链,以尽快超越当时的业界*好时。

但父亲不以为然,并将提供巧克力材料的好时作为合作伙伴而非竞争对手。再加上儿子作风激进,不被父亲喜爱,双方的矛盾日渐暴露,最终弗瑞斯特被“逐出家门”。

家族内斗失败的弗瑞斯特,不得不自立门户,但却意外地带着玛氏品牌走向了欧洲。

1934年,弗瑞斯特看到当时的宠物通常吃人的剩饭菜,宠物食品还没有在英国流行起来。他发觉了这一赛道的商机,于是买下了一家叫做Chappel Bros的狗食工厂。

具有先发优势和丰富的食品产业经营经验的弗瑞斯特·玛氏食品公司,很快借助“宝路”、“伟嘉”等猫狗粮品牌,占领了市场心智。四年之后,就一跃成为英国第三大宠物食品制造商。

弗瑞斯特也凭借着新的资本,在市场上披荆斩棘,并最终重新夺回家族玛氏公司的控制权。

在成为世界*大宠物食品生产商后,玛氏公司又马不停蹄地收购了世界第三的*宠物食品,并从宝洁公司收购了第四大宠物食品爱慕斯优卡,彻底巩固了*的位置。

2019年,稳居行业王座的玛氏企业,春风得意。

据统计,世界范围里每3只猫犬中就有一只在吃“宝路”和“伟嘉”,10只宠物中有5-6只吃的是玛氏公司的宠物食品。

且玛氏公司的宠物品牌,已经扩充到50个包含猫、狗、马、鱼、鸟等多种宠物的饲料和营养品,包含“*”、“优卡”、“爱慕斯”、“CESAR”等知名品牌。

盘踞全球市场的玛氏,自然不会忽略庞大的中国市场。

1993年,玛氏食品(中国)成立,并于1995年在怀柔建立了*家宠物食品厂。

国际宠物食品品牌的进入,直接拉开了中国宠物行业发展的序幕,但也形成了外资品牌长期占据市场头部的格局。

目前,国内宠物食品市场占有率*的是玛氏,份额达到25%,其次为法国*和普瑞纳(雀巢),各自占比约为21%。

由此测算,仅此三家就霸占了中国宠物食品高达67%的市场份额,堪称中国宠物被外资包养。

宠物消费一旦形成,其长期、稳定和高客单价的旺盛需求,将会充分滋养出一个产品丰富、体系完备的产业链条。

这对于中国企业和品牌商而言,无疑是一个“钱景”诱人的机遇。

不过,浪潮之下更多是洋品牌一枝独秀,国内企业仍未真正赶上*梯队。

2010年,我国宠物市场消费规模仅有140亿。在此之前,中国的宠物市场,曾经历了漫长的启动期。

1992年,中国保护小动物协会成立。从那之后,“保护爱护动物”、“动物是人类朋友”等观念,开始在社会上广泛传播。海外留学生群体,也带着宠物陪伴的生活方式回国,国内宠物产业开始萌芽。

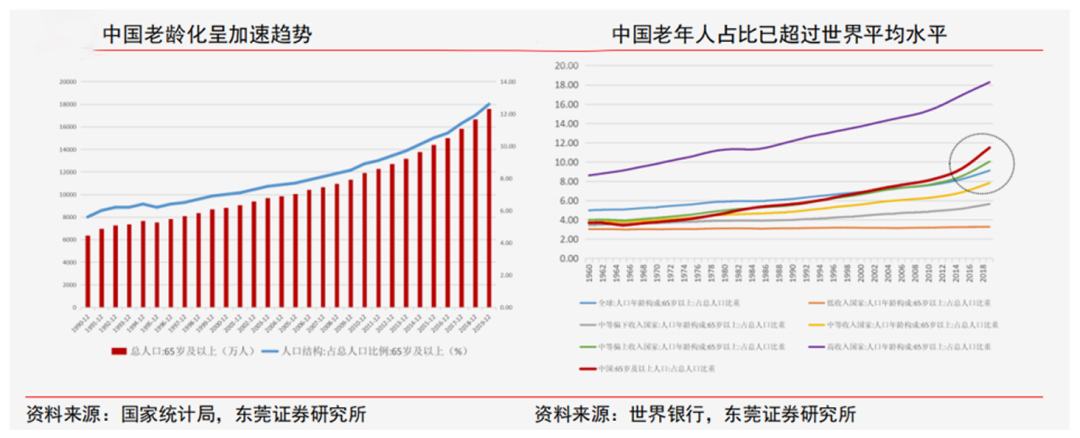

进入千禧年,人口老龄化与独居人群数量开始显著增加。

第七次人口普查数据显示,我国60岁及以上人口为2.64亿人,占18.70%,65岁及以上人口为1.9亿人。

此前,国家统计局公布数据初步预测,到2030年独居人口数量或将达到1.5亿-2亿人,独居率或将超过30%,其中20-39岁独居青年或将增加到4000万-7000万人,增长约1-2倍。

可以说,无论是对于子女不常在身边的老人,还是独居状态的年轻人,宠物都成为了重要的精神寄托消费对象。

经济增长带来的居民收入提升,以及互联网传播带来的观念变化,则带动宠物消费发展进入快车道。

数据显示,中国人均单只宠物年消费金额已经从2017年的4348元增长至2020年的6653元,预计仍将持续增长。不过相比2019年美国家庭消费占比0.52%的宠物支出,我国仅为0.29%,仍有待提升。

不同于欧美发达国家以商超为主的销售渠道,中国宠物饲养者更倾向于在电商渠道购买宠物用品。

除了我国电商发展较快的原因外,也在于我国宠物市场发展历史较短,线下零售渠道还未成熟,存在布局分散、市场集中度低等问题。

目前国内宠物用品行业,主要由三类市场参与者组成:

具有非常好的营销优势,但自身并不自建生产工厂,依靠供应链采购贴牌产品的宠物品牌运营商;

大量的规模比较小、竞争力较弱的作坊式宠物用品生商;

以及具有较好研发、设计、生产能力的卫生用品生产商,该类企业主要通过代工向国内外品牌运营商销售产品,少量自有品牌产品,目前规模较大的包括依依股份、芜湖悠派、江苏中恒宠物等。

这种格局如同低端制造业的普遍困境,不仅导致宠物用品行业产品高度同化,品牌溢价较小,且成百上千个独立品牌和制造商激烈竞争,国内头部企业只占不到1%的市场份额。

不过,困顿之中,仍有转机。

宠物食品行业,是*伴随宠物经济发展的细分行业,也是消费占比*的行业。

日本宠物食品兴起初期,也是被外国品牌把控。但随着日本国内品牌的发展,目前宠物食品Top 10品牌中,7个为日本国内品牌,总占比达到30.4%。

这意味着,宠物食品行业里,国产品牌弯道超车的机会很大。

尤其是,在新兴的宠物零食市场,由于制作工艺多样、生产标准不一,门槛低却定位高端,相比于国际巨头,国内企业成本优势明显,具有很强的市场竞争力。

目前宠物食品行业有两家A股上市公司:中宠股份和佩蒂股份,是宠物行业*上市的两家公司。

二者都是以海外宠物食品品牌代工起家,中宠股份在自主品牌方面做得更好,涵盖宠物零食和主粮两大类,佩蒂主营宠物咬胶和其他零食。

未上市的头部宠物食品公司,也获得了众多资本的关注。乖宝集团(品牌麦富迪)、疯狂小狗、豆柴宠物、福贝宠食等,先后获得包括KKR、深创投、复星等知名投资机构投资。

其中,中宠股份稳扎稳打,建立了完善的品牌线,并逐步拓展国内渠道。

比如公司建立了“顽皮 WANPY”等多款品牌、高端处方粮品牌“Dr.Hao”、高端纯肉品牌“真纯”等自主多品牌矩阵。这让企业在不同受众的细分市场上,都能拥有一席之地。

在线下渠道,中宠股份已在全国31个省市、110多个城市建立了销售网络。为了加厚专业渠道资源,中宠股份在2019年11月入股瑞鹏开曼,实现与瑞鹏的深度绑定。

在线上方面,中宠股份致力于加强电商运营团队的投入,不仅在杭州成立了电商中心,还先后增资合肥俊慕、智能云吸猫、收购威海粉橙等。另一方面,公司不断加大与阿里巴巴、苏宁等平台在宠物新零售的战略合作。

通过与垄断宠物主粮市场的国外品牌进行错位竞争,定位准确的中宠股份,其业绩也呈现出显著的持续上升趋势。

从2013年至2019年,营收从5.07亿元上升至17.16亿元,归母净利润从0.16亿元上升至0.7亿元。

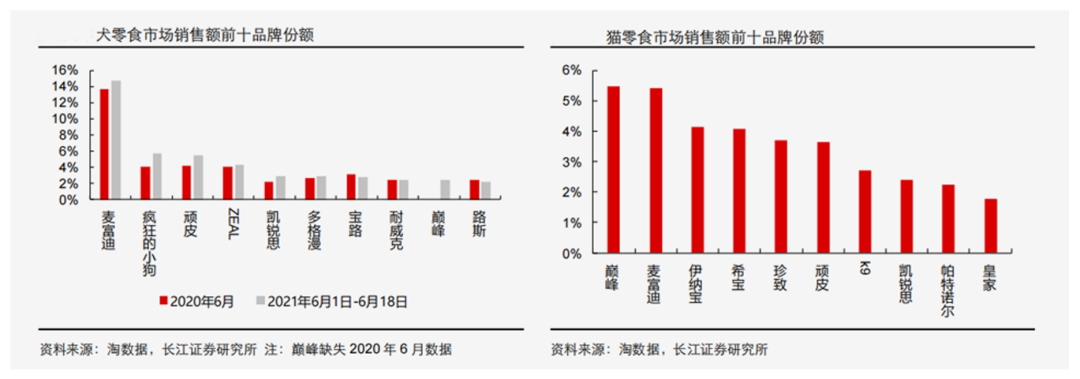

在市场销售上,国产宠物零食已经开始展现出较强的品牌活力。

2021年618天猫宠物零食品牌销售排行榜前十中,国产品牌在犬零食与猫零食中各占据8个与4个;京东销售排行榜前五中,国产品牌在犬零食与猫零食中各占据4个与2个。

这一数据,意味着国产品牌的宠物零食,获得了商业表现与消费者信任的双重肯定。

不过,零食品类榜单的变动程度要高于主粮,也表明宠物主对于单价更低的零食品类的单一忠诚度有限。

2020年我国宠物食品Top 10品牌中,玛氏和雀巢有两个入围,分别占市场的11.4%和2.2%。其他8个品牌均为国内品牌,但市场份额总占比仅为17.5%。

尽管雀巢入围品牌不多,但其布局一般都在高端及超高端等利润空间更大领域。

今年4月份,雀巢宣布继去年花6亿扩建天津厂的宠物食品产能后,在此投资基础上再增资2.3亿元。不到一年便揭晓了两项投资计划,金额共计超过8亿元。

其相关负责人解释称:“去年疫情的时间点,全球的雀巢普瑞纳宠物食品发展非常好。在亚大非区,中国是增长率最高的一个市场。”

不难预见,雀巢这样主打宠物食品高端化的品牌,对中国市场的重视将日益增加。

如何在国外品牌扎堆占据市场头部的格局下,主动升级品牌、夺取份额,成为中国宠物行业,必须面对和深入思考的未来挑战。

参考资料

[1]《宠物经济势头正劲,谁会成为未来*?》 证券研究报告

[2]《1年两千亿,宠物市场爆发:高瓴悄悄投了100多家企业》 投资界

[3]《宠物行业专题报告七:国产宠物食品品牌618表现如何?》证券研究报告

[4]《玛氏:食品界宝洁的财富神话》砺石商业评论

【本文由投资界合作伙伴微信公众号:华商韬略授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。