导读

2021年第三季度创新经济的发展势头依然迅猛。风投基金募资、投资和退出即使尚未突破去年纪录,也均有望创新高。大规模资金以前所未有的速度快速回流,推动基金募资持续走高。随着科技与经济发展日益恢复常态化,后期科技公司的运营和财务指标表现回归常态。

硅谷银行和浦发硅谷银行联合发布《2021年第三季度市场态势报告》,通过对科创企业与*投资人的深入了解与研究,提供关于全球创新经济与生产力的深入洞察,希望给您带来不一样的视角。

开足马力

新冠疫情仍是全球的关注重点,随着确诊病例的增加和变种病毒的出现,我们都意识到疫情还尚未结束。而我们也会一如既往地支持那些求变求新,力求战胜全球挑战的创新者及其投资人。

众多衡量指标表明,2021年创新经济的发展势头依然迅猛。风投基金募资、投资和退出即使尚未突破去年纪录,也均有望创新高。大规模资金以前所未有的速度快速回流,推动基金募资持续走高。与此同时,基金投资也大幅上涨,部分原因是非传统投资者寻求稳健投资回报,并加码对后期公司的投资。

Tiger Global Management等风投的交易步伐已提速至2020年的近4倍。获风投注资的后期科技公司以惊人的速度上市,预计年末IPO数量将创下2014年以来最高,年化总市值也已超过2020年纪录。而2021年*季度,2020年SPAC交易创下的惊人纪录也被轻松打破,但随着监管审查趋严、PIPE市场收紧和“去壳”公司公开市场表现参差不齐,火热的SPAC交易或受影响,交易步伐已经放缓。

随着科技与经济发展日益恢复常态化,后期科技公司的运营和财务指标表现回归常态。现金跑道、营业利润率等基础指标低于疫情爆发前的水平。然而,由于投资者持续看好增长势头良好的科技公司并愿意支付溢价,这些公司的估值和营收增长倍数已经达到新高度。

表现优异的科创企业、史无前例的大规模待配置的可投资金,加上活跃的投资环境,目前风投生态圈的创投环境欣欣向荣。

本文为该报告精选摘要。

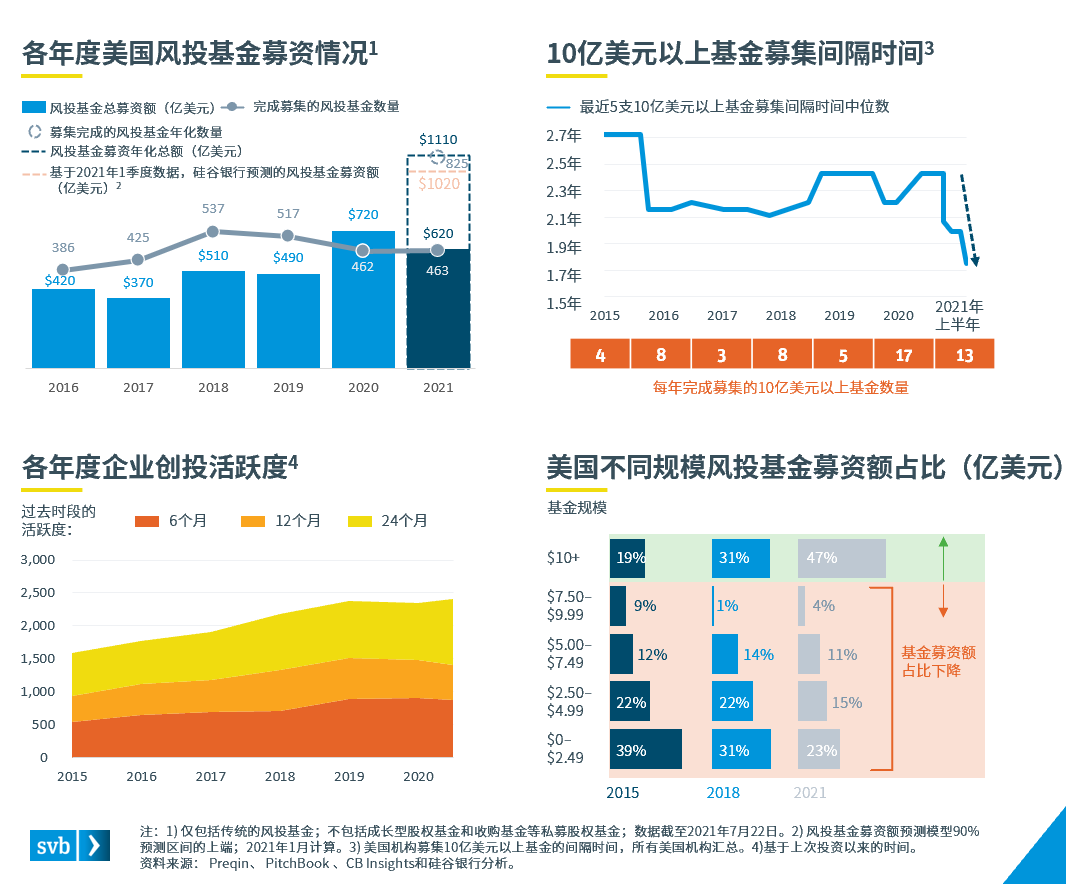

基金募资格局性变化

自2019年以来,美国风投基金募资额经历了指数级增长。2021年上半年,风投基金募资额已达到610亿美元,仅比创纪录的2020年全年少107亿美元,高出2019年全年116亿美元。按照目前的速度,风投基金募资额有望首次达到1100亿美元——比我们年初的最高估计多出90亿美元。

自2015年以来,募集完成的基金格局发生了巨大调整。规模逾10亿美元的基金数量大幅增加,总募资额目前占美国风投基金总募资额的47%,较2015年上升28个百分点。与此同时,10亿美元以上规模的基金一直在加快投资,从而资金更快地回流到LP。与传统风投基金一样,企业创投基金以及私募股权基金和跨界投资机构等其他非传统基金也更为活跃。

杠铃效应正在形成,以软银为首的部分中等规模风投基金正考虑募集前所未有的大规模资金,或转而专注于具体细分行业。此外,随着资金商品化,风投机构尝试提供多样化服务来为被投公司提供价值。

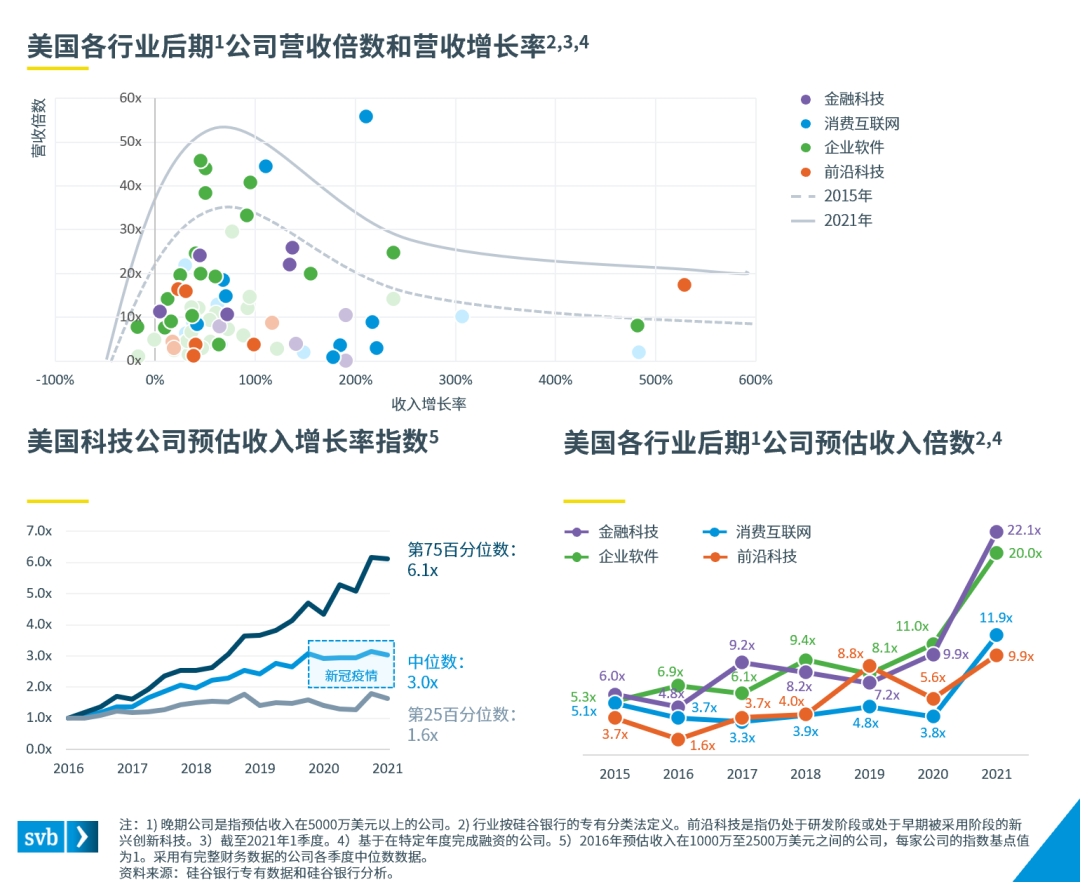

估值飞速提升

由于投资者越来越重视公司的成长性,后期公司的营收倍数持续攀升。除前沿科技以外,其他各大科技领域中,公司的营收倍数自2020年以来已经扩大了两到三倍。2021年完成融资的各大后期科技公司的营收倍数,明显比大约五年前类似公司的营收倍数峰值要高。互联网平台、媒体和娱乐、数字健康和工作流程管理等行业的公司,营收倍数的提升幅度*。

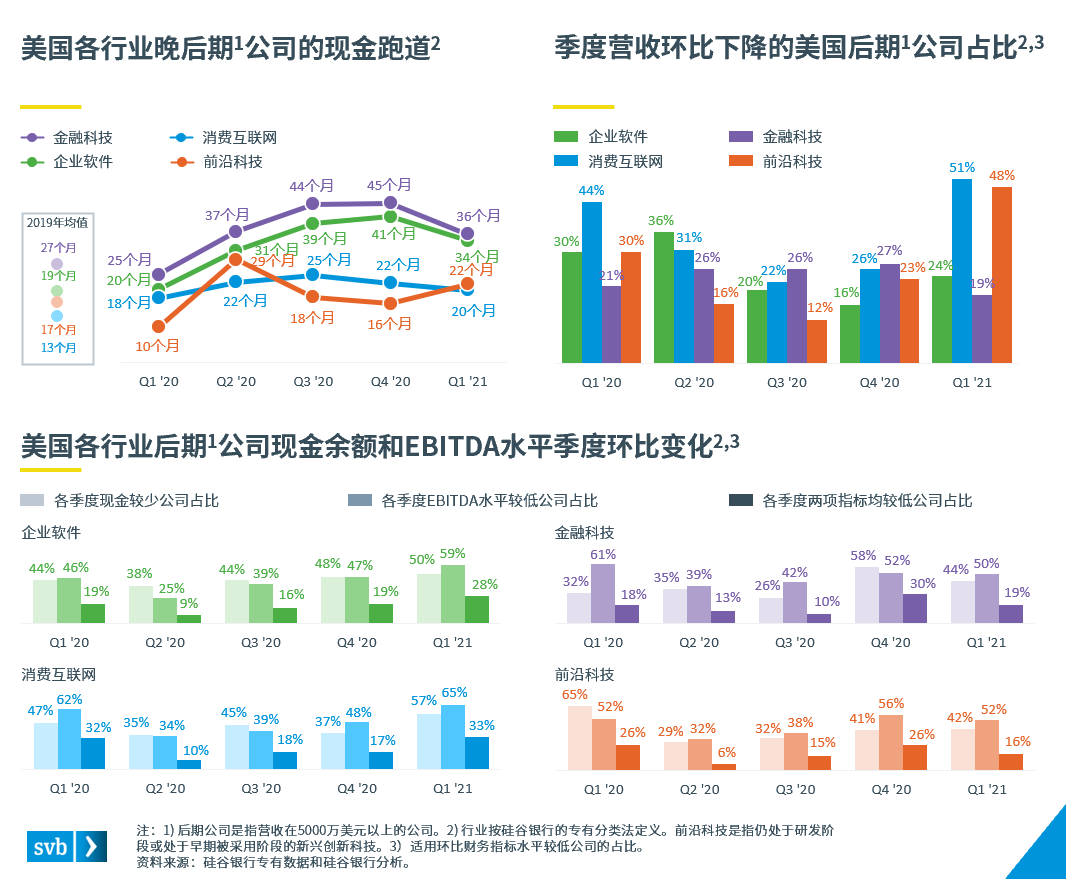

现金指标开始回归常态

随着经济逐渐恢复常态,后期科技公司的运营和财务指标也开始回归常态。我们观察到,大部分科技企业的现金跑道首次出现大幅缩短。前沿科技是一个例外,现金跑道反而有所延长。

与现金跑道密切相关的是营业收入、盈利(亏损)和现金余额。当我们再次观察不同行业的每一个指标时发现,2021年一季度,后两个指标下降的公司占比上升。由于新冠疫情期间,公司急于募集资金、削减营业支出并稳固现金流,现金余额减少和利润率下跌的公司较少。与此同时,营收减少也是导致现金跑道缩短的一个因素。和预期一样,新冠疫情期间,大部分公司的营收都缩水了,尤其是消费互联网公司。营收减少的后期公司的数量波动不大,直到2021年一季度再次出现增长,尤其是消费互联网和前沿科技公司。

气候科技逐步升温

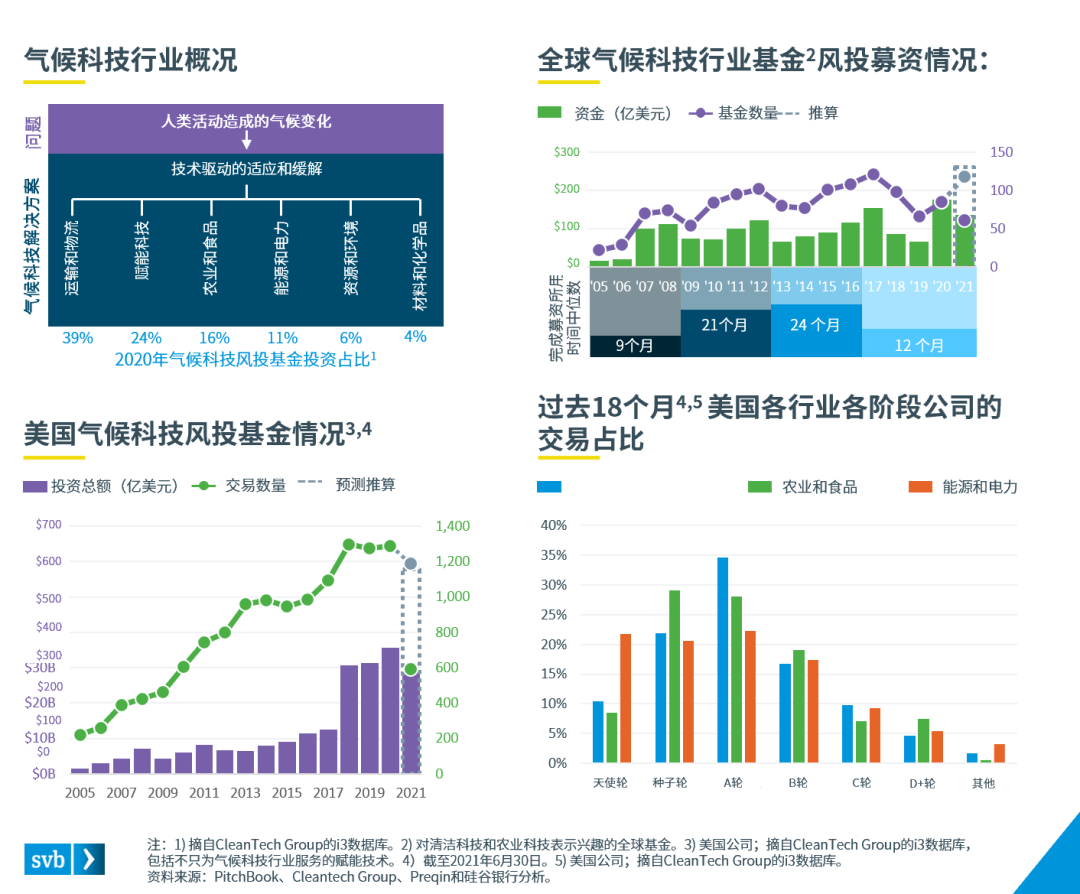

气候科技广泛应用于运输和物流、农业和食品、能源和电力、资源和环境、材料和化学品等行业。大部分风投资金主要分布在交通运输和物流、农业和食品以及能源和电力这三个领域的气候科技应用。其中,新兴技术吸纳了近四分之一的投资,包括人工智能(AI)和LiDAR传感器。

环境、社会和治理(ESG)已成为LP投资时优先考虑的指标。贝莱德和富达等主要金融机构已经就气候变化问题做出了明确声明,并已投资了气候科技初创企业以提供支持。目前,气候科技基金完成募资平均需要一年,比行业平均少5个月,可见气候科技战略的吸引力。此外,公众的支持、政策的导向和投资者的关注将加速资本配置,且有望更快将解决方案推向市场。

IPO大势!许多科技企业纷纷上市

尽管2020年SPAC收获了大量投资者的关注,但传统IPO上市在2021年也出现了爆炸式增长,这表明IPO窗口仍然敞开。获风投注资公司的IPO总数已经超过2020年同期,并有望达到2014年以来的最高水平。准上市公司的营收和估值双双增长,规模持续扩大。同时,由于投资者持续看好长势良好的科技公司并愿意支付溢价,这些公司的估值和营收倍数节节攀升。

成熟与新兴风投生态圈都在持续打造大规模公司,并以前所未有的速度实现大规模的退出。充沛的流动性支持让成长期公司私有化时间更长、并能够在上市前获得更高的估值,这有助于减少早期退出的需求。获得资本的支持依然不是很大的问题,日益成熟的生态圈正开花结果。

2019年1月以来,获风投注资的美国科技企业前25大退出交易中,17宗的交易额占总交易额的73%。此外,这25家公司中有4家进行“直接上市”。随着创始人和投资者期望获得更好的资金回报,预计更多企业会利用“直接上市”这一退出渠道。