硅谷银行联合浦发硅谷银行发布《2021年医疗健康行业投资与退出趋势年中报告》。报告显示,“受2020年IPO优异表现和大型并购交易的鼓舞,2021年上半年医疗健康行业的风投投资额激增至470亿美元,较2020年同期增长了一倍多,并接近2020年的全年水平。”此外,本报告就生物制药、健康科技、诊断/工具、医疗器械等细分领域的风投募资、投资与退出趋势展开分析,并对下半年的行业趋势给予展望和预测。

本文为该报告的精选摘要。

2021年医疗健康行业年中投资情况

基金募资和投资继续保持急剧增长态势

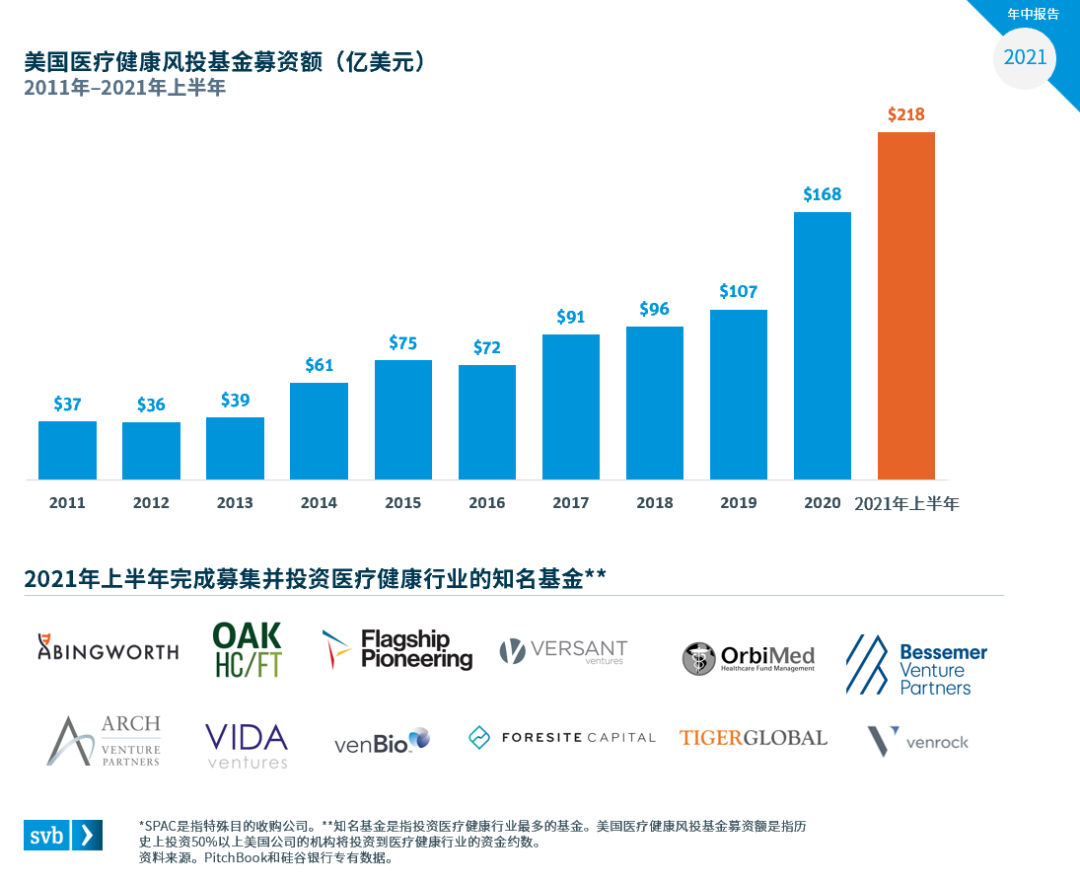

2021年上半年,随着获风投注资的医疗健康公司对新冠疫情迅速反应,风投基金募资额激增,比2020年所创造的168亿美元全年纪录还高出30%。许多风投机构借此机会募集资金,在过往项目上加倍下注;私募股权基金和对冲基金还设立了私募基金,投资晚期阶段的医疗健康公司。

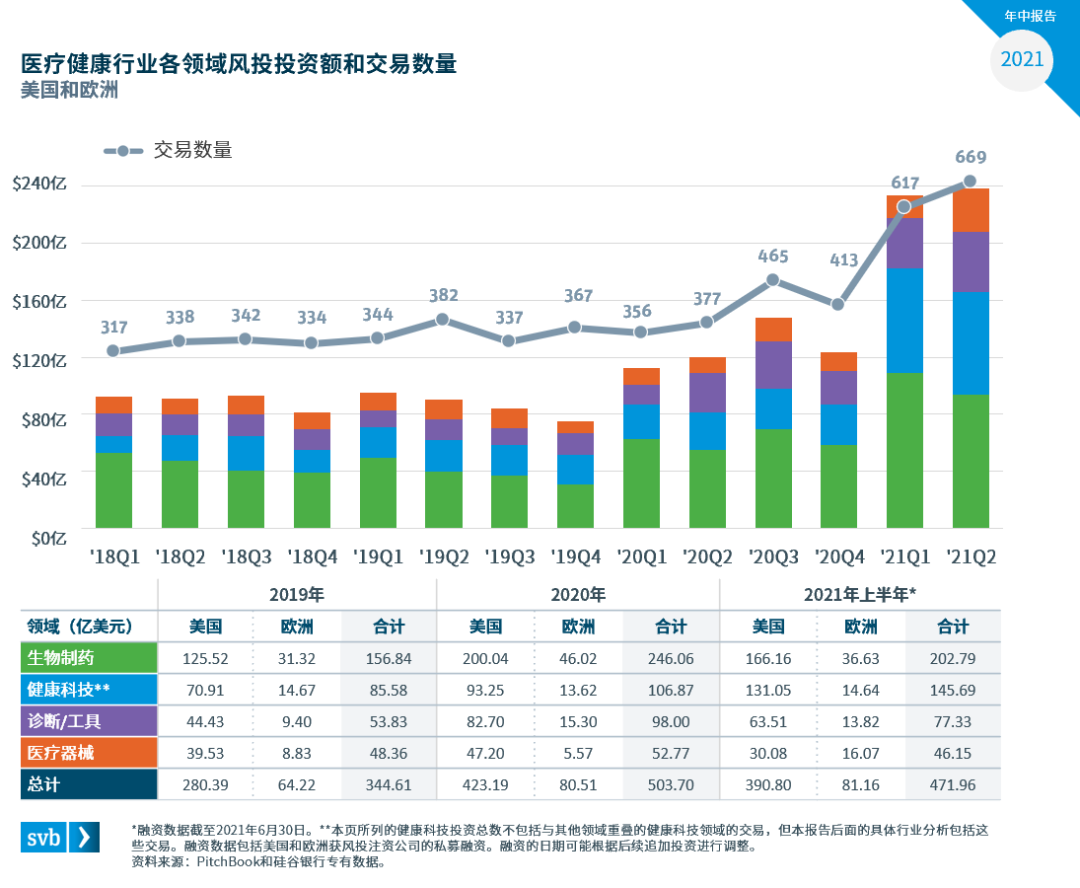

受2020年IPO优异表现和大型并购交易的鼓舞,2021年上半年医疗健康行业的风投投资额激增至470亿美元,较2020年同期增长了一倍多,并接近2020年的全年水平。

2021年医疗健康行业年中退出情况

获风投注资的公司把握窗口期,纷纷上市

2021年上半年,有81家获风投注资的医疗健康公司上市,趋近2020年111家的全年纪录。这些公司的公开市场表现参差不齐,诊断/工具和医疗器械IPO的表现良好,生物制药和健康科技IPO的表现则较差。除生物制药领域外,其他领域的并购交易均有所增加。自2020年以来,医疗健康领域里有12家获风投注资的特殊目的收购公司完成“脱壳”(2021年上半年就占了10家)。这些公司去壳后的估值较最后一轮风险融资时的估值有明显的提升(估值平均提高至1.9倍),但公开市场上的股价有所下跌。

医疗健康行业投资情况· 美国和欧洲

医疗健康行业风投基金募资额年中创下新纪录

2021年上半年,医疗健康行业风投基金募资额激增,(不包括SPAC)超出2020年全年纪录30%。

过去几年,医疗健康公司的私募融资估值大幅提升, IPO估值高启,公开市场表现强劲,因此,许多基金继续快速募集新基金,其中不乏许多大规模基金。目前,生命科学领域基金的平均募资时间为两年至两年半,有时甚至用时更短。

三大医疗健康集团(Flagship、ARCH和Orbimed)共募集逾10亿美元,而三家大型私募股权和对冲基金(Tiger Global、Perceptive Xontogeny和The Rise Fund)完成的私有基金募集,部分或全部注资于医疗健康行业。

该领域多个风投集团,如Bessemer、Foresite、Lux、Venrock、Versant和Westlake Biopartners等,借此机会继续募资,加倍下注他们看好的晚期公司。另一些持续募资的集团重点投资特定的子领域或者早期公司,如The Column Group投资神经学子领域,Versant设立专注早期公司投资的Versant Voyageurs。

2021上半年,大量医疗健康行业投资主要集中在健康科技和生物制药领域

2020年是医疗健康行业创纪录的一年,医疗健康公司积极应对新冠疫情而吸引了大量投资。其中,三季度创下150亿美元融资纪录。

2021年,健康科技解决方案和新医疗保健服务模式应用加速,新兴生物制药技术备受关注,对医疗健康行业的投资长势喜人。2021年1季度的投资飙升至创纪录的234亿美元,比2020年3季度所创的季度纪录高出56%。投资活跃度在2021年2季度热度不减,又创造了239亿美元的新季度纪录。2021年上半年医疗健康行业的投资总额达到470亿美元,是2020年上半年的两倍多,接近2020年的全年纪录。

健康科技投资增幅*,2021年上半年的投资已经超过了2020年全年。生物制药领域也经历了显著增长,大型夹层融资的参与者以跨界投资机构为主。诊断/工具和医疗器械领域的投资额均远远超过2020年上半年,部分得益于欧洲投资飙升。

医疗健康行业SPAC动态· 全球

获风投注资的医疗健康公司的“去壳”交易分析

2020年SPAC(特殊目的收购公司)再次火热,为获风投注资的医疗健康行业目标公司创造了退出机会。自2020年以来,已经有36家获风投注资的医疗健康公司宣布去壳,生物制药公司16家,健康科技公司10家。

2021年上半年,已经完成去壳交易的12家公司中,各领域公司去壳后的股价均下跌(与公司“去壳”时的隐含价值对照),而23andMe是*一家股价上涨的公司。这与公司IPO时的表现形成鲜明对比,在过去18个月里,每个领域的公司在IPO时,股价都有大幅上涨。

我们还将IPO市值中位数与去壳时的隐含价值做了比较。生物制药公司(6.61亿美元:4.19亿美元)和健康科技公司(44亿美元:15亿美元)的IPO市值较高,而诊断/工具公司(28亿美元:8.21亿美元)和医疗器械公司(11亿美元:3.9亿美元)去壳时价值较高。随着越来越多已宣布的去壳交易逐步完成,我们将持续关注这些公司的估值和去壳后的表现。

医疗健康行业并购和IPO情况· 全球

医疗健康行业2021年下半年及未来展望

基金募资和投资

随着创纪录的IPO、SPAC和并购活动的涌现,风投基金的收益与回报率将继续增长,推动基金强劲的募资步伐。我们预计,到2021年年底,医疗健康行业风投基金募资额将超过300亿美元。由跨界投资机构、私募基金和大型晚期投资机构领投的大规模融资,年底的投资额有望突破650亿美元。

生物制药

随着企业不断IPO,A轮和夹层轮的投资活动将保持强劲,但2021年下半年的投资可能会出现小幅下降。随着2021年下半年市场的投资步伐放缓,预计2021年将有80家生物制药企业上市,并购交易继续与IPO和SPAC竞争,将有5至6宗10亿美元以上的私募股权并购交易。

健康科技

2021年上半年的投资热潮之后,投资机构将花更多精力准备现有被投企业的退出,2021年下半年的健康科技投资可能会减少。预计2021年全年将有逾15家公司上市,2021年下半年将有至少5家以上公司宣布估值超10亿美元的SPAC或私有募股权并购交易。

诊断/工具

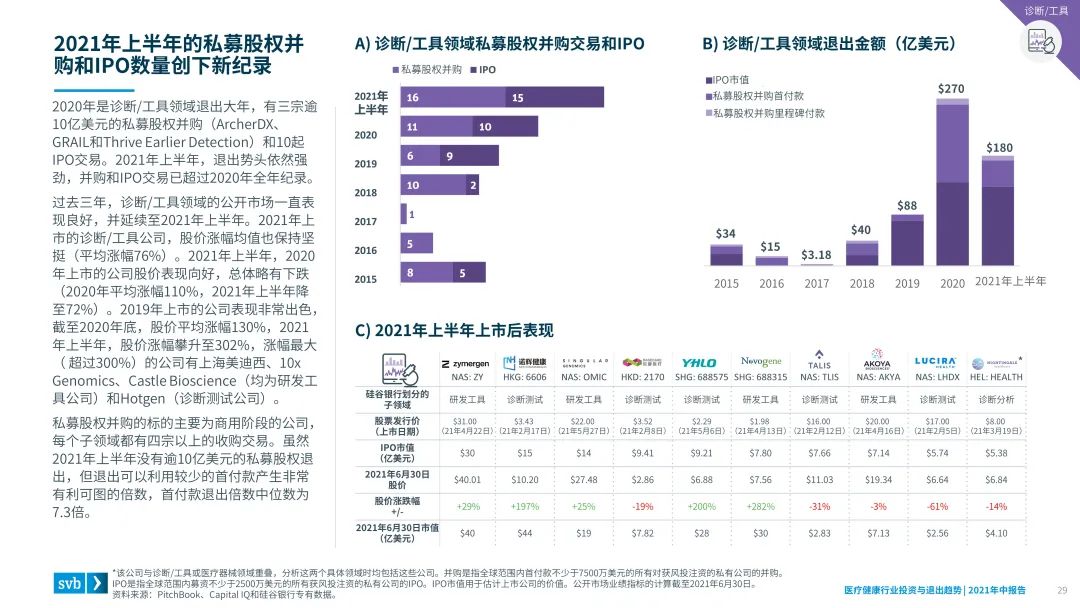

我们预计该领域的投资将继续创纪录,总投资额在2021年底将达到110亿至120亿美元。预计2021年下半年的IPO和并购交易数量将非常多,有望突破个位数。

医疗器械

2021年下半年,医疗器械领域的投资将继续保持积极态势。我们预计,2021年下半年将有6至8家公司上市,估值和募资额均有所增长;2021年下半年的私募股权并购交易将保持稳定。

*所有预测均基于文中引用的历史数据趋势。数据来源:硅谷银行专有数据