新一代 iPhone 又推出了。尽管这一代 iPhone 评价相当一般,加上各种 iPhone 14 会有大改动的传言出现,结果不少人看到 iPhone 13 后,都喊着“十三不香”。没想到果粉依旧是“口中说不要,身体却很诚实”,即使在目前疫情期间仍然大排长龙,等候购买 iPhone 13。

看来,苹果这回一定是赚翻了。

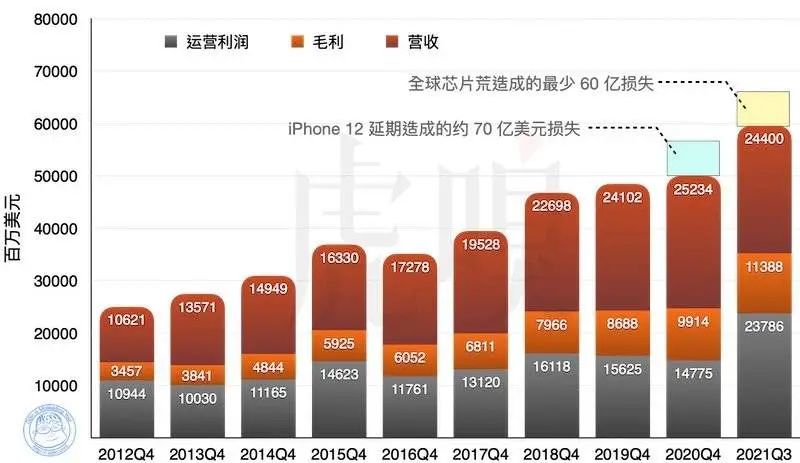

早前,苹果发表 2021 年 Q4(七至九月)财报,显然真的赚翻了。虽然 iPhone 13 在这季度只卖了两周左右,但继续刷新苹果 Q4 业绩的历史新高(上图),多项数据均取得双位数字的增幅。但虽然如此,这份业绩却低于华尔街分析师预期,股价由当日最高的 153.14 美元,急挫至 144.55 美元。

为什么一开始华尔街分析师会对苹果有如此高的期望?

为什么苹果业绩如此理想,但为什么投资者仍然不买账?

关键就是在于:千金难买十三香。大家都必须要排队,才能买到 iPhone 13。

苹果再次面对缺货问题

无疑,本季度苹果能取得双位数字的增幅,无疑是相当理想。但苹果这季度的大幅增长,不但早在华尔街预期之内,甚至可以说理所当然;如果没有实现双位数的同比增长?估计可能还要恐慌抛售了。

原因是什么?如果大家记得我在去年《iPhone 迟到,苹果头痛》里的分析,就会记得我当时提过:去年由于疫情关系,iPhone 12 延期推出,所以去年 Q4 并没有计算 iPhone 12 的销量,导致去年营收少了约 70 亿美元(下图浅蓝方块),同比仅增长 1.03%。假设去年 iPhone 12 没有延期的话,去年苹果的总营收会有 717 亿美元左右,然后今季增长则由 28.8% 变回 16.2%,增幅就会变少了。

换言之只要苹果在这季度正常发挥,就算让罗锤子来当苹果 CEO,也能交出双位数字增幅。

偏偏苹果在这季度却因为全球芯片荒而无法正常发挥,久违了的“缺货”问题,再次困扰苹果。

苹果近十年的 Q4 业绩(以业绩构成分类)。

诚然,这季度的 iPhone 13 虽然没有延期,但苹果 CEO 在财报电话会议里透露,本季度他们因为芯片荒以及东南亚供应链问题,导致最少出现了 60 亿的营收损失(上图黄色方块),按此推算,如果苹果应链正常发挥的话,同比增长其实可高达 38.1%。

但苹果的麻烦并不仅于此。事实上整个业界都预期,全球的芯片荒很大可能持续至 2023 年(详情请看拙作《苹果也缺芯,这是一场潜伏已久的时代危机》)。因此,不但华尔街预期苹果在短时间内也无法解决缺货问题,就连苹果自己也在电话会议里承认,苹果下季度仍然受限,而且受影响程度,更会超过本季度的 60 亿美元。

要知道苹果是一家硬件公司,他们有接近 80% 的营收,来自芯片相关的产品。没有芯片,就等于断了苹果的粮道。因此,一堆华尔街分析师就在电话会议里,围着库克以及首席财务官 Maestri 追问供应链的情况。有分析师更如此发言:

当在推迟满足确切的需求、以及这些需求可能因而丢失之际,库克啊,我很想知道你凭什么能如此安心。虽然你认为这是供应链的瓶颈,但你毕竟曾经是首席运营官,你也处理过大量类似的工作。你是因为目前的情况会在十二月的需求高峰期缓解吗?还是你见到有任何缓解的迹象吗?

然而,库克在芯片缺乏的问题上,却显得颇为有心无力。他表示,苹果在高端的先进制程芯片上没有遇上问题(leading edge nodes,即 iPhone 用的 A15 以及 Mac 用的 M1 芯片),他们缺少的主要是低端的成熟制程芯片(legacy nodes,即模拟芯片和电源管理芯片),因此他们也无法控制供应量,必须与许多不同的公司抢购芯片,也无法预测芯片什么时候才能保证供应稳定。

但尽管如此,库克对下一季度的业绩却十分乐观。他指出,目前苹果供应链的情况,其实已经比九至十月的情况已有不少的改善,问题在于需求的增长远远大于供应的恢复而已。因此,即使他相信苹果在十二月的供应限制会比本季度要大,但他相信下季度仍然能实现同比增长,并创造新的收入纪录。

原因何在?请继续看下文分析。

看似卖得好,其实只是卖得贵

那身陷缺货困境的苹果,单纯在 iPhone 销量上又如何?单从增长 iPhone 营收增长率高达 47% 的数据来看,无疑成绩十分理想。而且根据 IDC 数据显示,全球智能手机发货量同比下降 16.0%,全球手机五强同时都出现同比下跌,唯独只有 iPhone 实现了 11.2% 的增长。

但实话实说,本季 iPhone 供应严重受限,导致销量根本就不好--本季度 iPhone 出货增长率渗了不少水分,而这些水分则来自去年 iPhone 12 的延期。

iPhone 近十年的 Q4 营收与销量(销量采用 IDC 数据)。

由于去年 iPhone 12 延迟推出,最少造成了约 60 亿美元的营收损失,如果 iPhone 12 赶及推出,营收应该约在 334 亿美元左右。按去年同期 iPhone 平均约 636 美元的售价推算,去年 iPhone 的销量应该约在 5200~5300 万台左右,考虑到如果 iPhone 12 推出之后,iPhone 的平均价格会有一定的上升空间,在这情况下,如果去年同期 iPhone 12 真的赶及上市,销量估计仍然不少于 5100 万台。

但是,本季度 iPhone 的销量才 5040 万台。可见,如果不是去年 iPhone 12 延期了,本季度 iPhone 的销量,与去年同期比其实是不增反减。

但尽管本季度 iPhone 的销量不太理想,但仍然取得了 47% 的巨额营收增长;由此可知,虽然本季度 iPhone 卖得不咋样,但平均售价仍然持续上升。

iPhone 最近 5 年的平均售价(以 IDC 数据计算)

Odin 已经多次在苹果财报分析里多次强调,2021 年 iPhone 的平均价格快速飙升。到了本季度, iPhone 平均售价其实环比下跌至 771 美元;但由于上季度 iPhone 12 延期推出,导致去年同期 iPhone 平均价格只有 635 美元的极低位(上图。因此,当今年“十三香”甫一推出,iPhone 的平价售价就快速飙升至 21.3% (135 美元),并换来 47% 的同比业绩增长。

试想想,如果本季度 iPhone 不是因为供应受限,影响销量,那 iPhone 到底今年会赚多少钱?所以,我们难怪华尔街的一众分析师,如此重视苹果这次的缺芯问题。

更重要的是,请务必注意 iPhone 平均售价所带来的影响,对苹果的未来还有更深远的影响。

大中华增幅的背后

近年,由于苹果苦于缺乏新的增长点,所以他们用尽各种方式去开拓新市场。其中一个焦点,就是新兴市场。库克在电话会议里指出,苹果在 2021 年于新兴市场取得相当优异的成绩,他们有接近三分之一的收入来自新兴市场,印度和越南的业务增长也翻了一倍。

苹果近十年的 Q4 业绩(以地位构成分类)。

但实际上呢?并没有那么乐观。最少在这季度里,苹果所谓的“近三分之一的收入来自新兴市场”的说法,其实是把中国也计算到新兴市场的结果(上图)。单以亚太地区(包括印度和越南,不连大中华地区)的营收,仅占了苹果总营收的 6.23%,而且同比增长率仅为 25.7%。

换言之,大中华地区仍然是苹果创收的关键所在,至于什么印度、越南?仍然是路人甲而已。

大中华地区本季度营收增长率高达 83.3%/66.17 亿美元,也是至 2016 年以来增长速度最高的一个 Q3。不过,今次苹果的财报电话会议里,一众分析师只顾着在芯片供应上质询库克,但却没太多人关心大中华地区的业绩,这让没有机会发问的著名独立分析师 Neil Cybart 痛心疾首,并指分析师没有追问大中华地区的供货情况,准备实在不太充足。

虽然如此,我们也绝不可以过度夸大了中国市场对苹果 Q4 业绩的影响力。毕竟正如上文所说,iPhone 12 延期同样影响了去年苹果大中华市场的业绩,再加上当时苹果华为的“渡江战役”的影响,业绩一度“断崖式下滑”,同比营收下跌 28.6%;当时就连库克也曾表示,大中华地区是受到新 iPhone 缺席冲击最严重的地区。

但本季度 iPhone 13 顺利推出后,上季度的断崖式下滑,成就就了今天 83.3% 的同比激增。

图片来源:Counterpoint。

根据 Counterpoint 最新公开的国内销售数据,就能清楚个中情况。在过去的七至九月,苹果虽然实现了 48% 的销量同比激增;但他们也受到供应链限制,人苂法在其他手机品牌增长放缓之际,进一步在大中华地区扩大优势。目前,苹果在中国市场占有率仅为有 13%,仅仅回到 2019 年的水平。

简单来说,苹果只是从先前的阴霾中走出来,回到正常的竞争行列而已。

不过,苹果接下来的*优势,就是可以继续收割华为剩下来的高端市场。毕竟 iPhone 这个季度的平均售价高达 771 美元(约 4930 元人民币),同比激增 21.3%。但自诩已在高端市场站稳阵脚的小米?在 2021 年第二季度,小米手机平均售价仅为 1113 元人民币左右(基于 IDC 销量数据),同比仅增加了 0.36%。可见,大家真的相信目前的国产手机品牌,真的能回收华为的高端市场空间吗?

国产手机,请你们真的要争气一点。

说不清的苹果服务

另一个备受分析师关注的重点,仍然是苹果的服务板块。

虽然,去年苹果发布了技惊四座的 Apple Silicon,使用了 Apple Silicon 的 Mac 和 iPad 也不负众望。据 Maestri 在电话会议里透露,在本季度 Mac 的销量创下了苹果有史以来*的纪录,而且 Mac 和 iPad 的客户中,约有一半是该产品的新用户,可见这产品真的具有极为强大的吸引力。

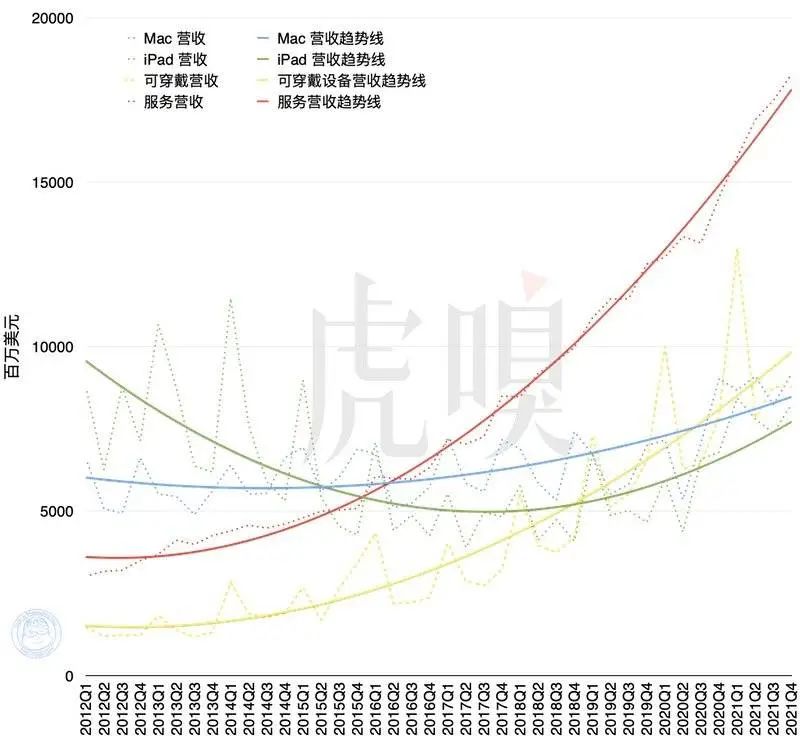

苹果近十年的业绩(以产品构成分类)。由于产品销量波幅周期性强,加入了二次多项式趋势线。

但尽管 iPad 和 Mac 有着相当不俗的增长,但营收水平不但无法与 iPhone 相比,更只有服务板块的一半左右(上图)。毕竟 Mac 和 iPad 的体量相当有限,目前无法带来具战略意义的出货量数据;何况 Mac 和 iPad 也是硬件设备,同样受到芯片荒影响,在短期内的出货量也会受到巨大限制。

相比之下,本季度苹果的服务板块实现同比 26%、环比 5% 的增长;并在 2021 财年实现了创纪录的 680亿美元的收入,在六年内翻了三倍,目前已经是苹果继 iPhone 之后,*创收能力的新板块。更重要的是,由于苹果服务板块并非硬件业务,它不会受到芯片荒问题的困扰;它可能是苹果在面对芯片荒困境时,苹果赖以实现增长的希望所在。

因此,苹果也在电话会议里大力宣传这个板块, Maestri 表示,目前苹果所有服务的付费订阅量已超过 7.45 亿,比去年增加了 1.6 亿,相比五年前增长了近五倍。但尴尬的是,当有分析师问及例如 Apple TV+ 等苹果服务的详细指标时,库克却不愿意透露包括每用户平均收入 (APRU) 相关的细节。

诚然,Odin在去季财报的分析里,曾提到目前苹果服务板块的主要收入,并不是来自 Apple TV+ 等付费订阅用户,应用内付费 (iAP) 才是苹果服务板块的核心,但这个机制却因为 Epic Games 的官司,早被欧美反垄断机构盯上。早前,法院虽然判苹果在官司里胜诉,但也要求苹果在应用内开放第三方付费机制,这将严重威胁苹果服务的主要收入来源。

虽然,目前苹果仍然通过上诉机制,成功争取暂缓开放第三方付费,暂时稳住了服务板块的经营。但未来苹果服务板块的发展如何?投资者能相信这些不清不楚的付费订阅量,真的能代替巨大的应用内付费市场,支撑起苹果的服务板块?

下季度预测

最后,来到紧张刺激的下季度的预测了。毕竟每年十至十二月季度,是苹果的传统旺季。

苹果自 2020 年第二季度开始,就因为疫情带来多变的经营情况作为理由,没有再发布下季度的业绩指引。到了这季度财报,也是他们第七个没有提供下季度业绩指引的财报。

虽然苹果没有提供明确的业绩指引,但正如 Odin 先前所说,他们表示下季度供应链将继续受限,影响金额更超出本季度的 60 亿美元;而且由于元件涨价的关系,毛利率预期会略微降至 41.5%~42.5%左右(本季度为 42.2%)。

但尽管如此,库克相信下季度仍能在需求不断上升下实现同比增长,并创造收入纪录。库克这个说法看起来有点模糊,但 Odin 却相信在没有重大突变下,苹果在下个季度实现双位数字的营收增长。个中关键,在于 iPhone 不断飙升的平均售价。

预测下季度 iPhone 营收水平。

事实上,自苹果开始收割华为旧有的大中华地区高端市场后,iPhone 平均售价就激增至 850 美元以上。如果苹果能保持平均售价,即便下季度 iPhone 供应受到限制,销量仅与去年持平,也能凭着较高的售价,获得 770 亿美元的营收额,同比增幅将高达 17.9%(约 100 亿美元,上图 )。

考虑到每年*季度,iPhone 占苹果总营收均达 60% 以上,预计苹果下季度可以获得约 1280 亿美元的营收,即营收同比增长 15% 左右。

可见收割高端市场的苹果,就算无货可卖也能赚得乐呵呵。国产手机公司,争气一点,好吗?

【本文由投资界合作伙伴虎嗅网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。