1 经营业绩:三季度继续承压

全面放弃*版权之后,腾讯音乐正经受着巨大考验。

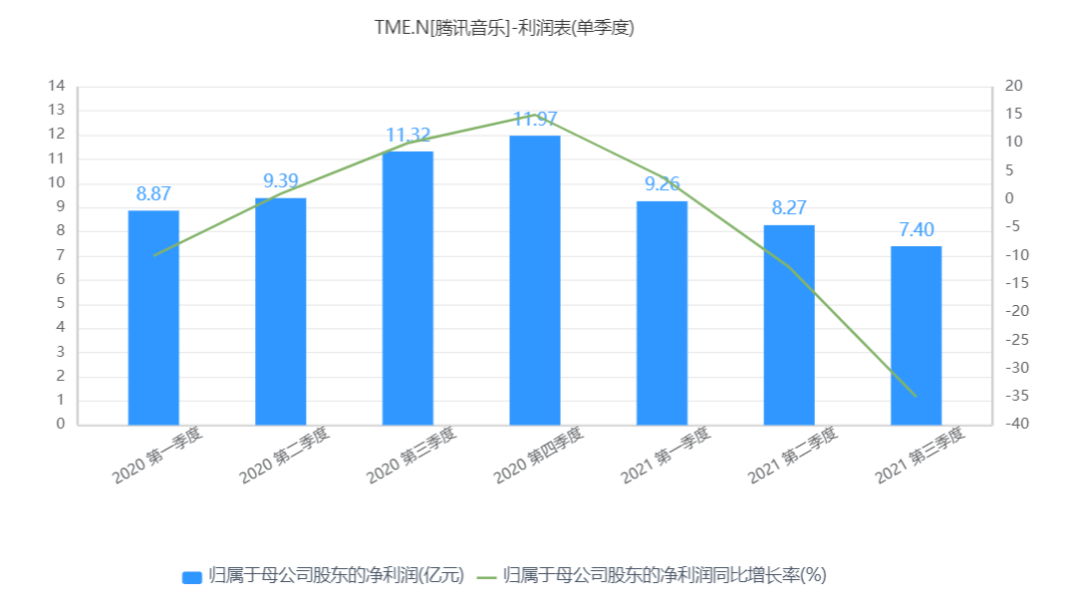

根据腾讯音乐控股(TME)发布的2021年三季度财报显示,腾讯音乐第三季度实现总营收78亿元,同比微增3%,实现归属于公司股东的净利润7.4亿元,同比下滑35%。

此前的半年报显示,腾讯音乐二季度实现营收80.1亿元,同比增长15.5%,净利润8.27亿元,同比下滑12%。

对比来看,三季度腾讯音乐营收增速大幅放缓,净利润跌幅继续扩大,失去*版权“护城河”的腾讯音乐,业绩压力不小。

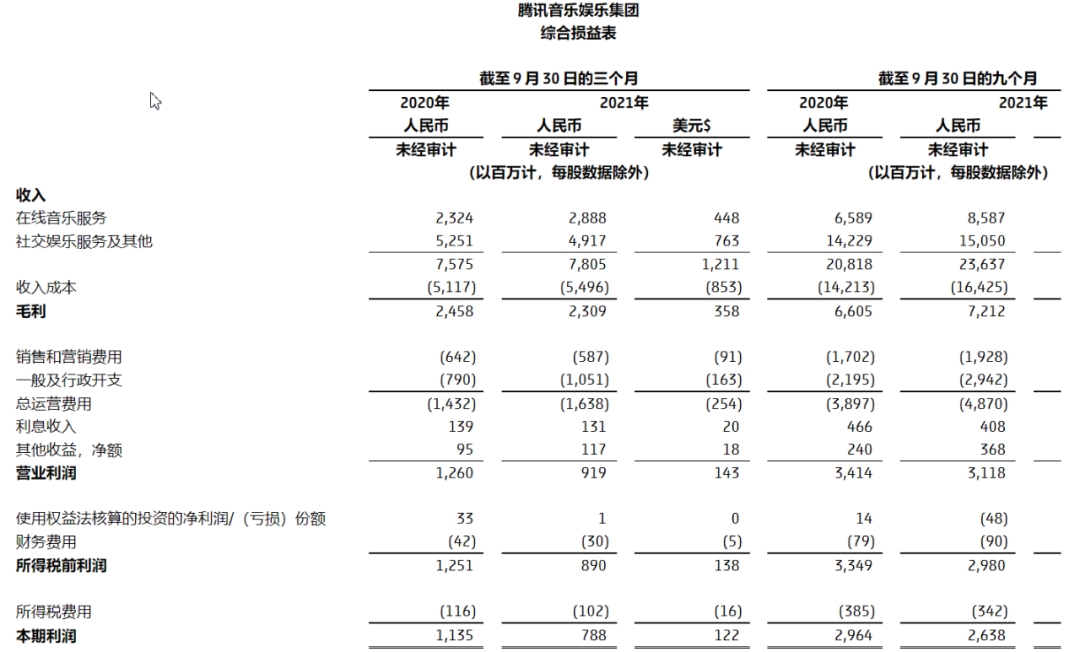

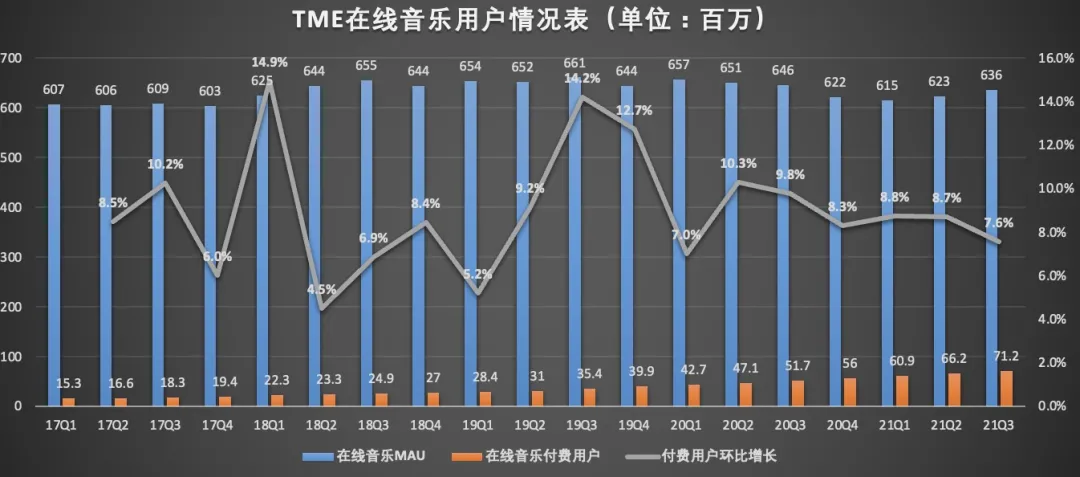

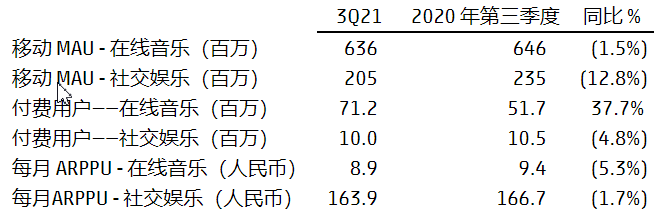

具体来看,TME在线音乐服务实现营业收入28.9亿元,同比增长24.3%。其中,音乐订阅收入为19.0亿元,同比增长30.2%。随着越来越多的用户接受音乐付费,三季度腾讯音乐在线音乐付费用户达7120万,同比增长37.7%,环比净增长500万;另外,腾讯音乐在线音乐服务的付费率达到11.2%,再创历史新高。

在“付费墙”和“长音频”两大战略下,腾讯音乐吸引了更多的用户进行付费,公司在线音乐服务的付费率由此提升。与此同时,腾讯音乐三季度也加大了促销力度。受此影响,三季度TME在线音乐每付费用户平均收益(ARPPU)为8.9元,去年同期这一数字为9.4元。

另外,三季度腾讯音乐在线音乐MAU同比下滑1.5%至6.36亿,这已是TME在线音乐月活用户连续六个季度同比下滑。相比高峰时期的6.61亿,腾讯音乐月活人数减少近2500万人。

除了*版权这一因素外,来自短视频等其他泛娱乐平台的竞争也是腾讯音乐月活人数同比下降的一个重要原因。随着新媒体环境的迭代,短视频愈发掌握当下“热歌”的话语权,这就给互联网音乐平台带来更多挑战。

相比在线音乐服务,社交娱乐服务所受短视频的竞争影响更大。三季度,腾讯音乐社交娱乐服务及其他业务实现营业收入49.2亿元,较去年同期(52.5亿元)下滑6.4%。

作为公司营收及净利润的主要来源,社交娱乐业务的下滑对腾讯音乐的影响非同小可,这也是其三季度业绩增收不增利的主要原因。

社交娱乐业务主要包括在线卡拉OK和直播流媒体服务,收入主要来自于直播打赏、会员费和智能设备销售等。受抖音、快手的竞争压力以及网络直播监管的不断强化影响,三季度腾讯音乐社交娱乐业务ARPPU和社交娱乐服务付费用户分别下降了1.7%和4.8%。

整体来看,腾讯音乐三季报延续了二季度业绩放缓的趋势,但*版权的负面影响尚不显著,业绩压力主要还是来自监管政策以及短视频平台的竞争压力。三季报公布之后,腾讯音乐股价并没有出现半年报公布之后的大跌,侧面反应出财报本身并没有超出市场此前的预期。

现在距离年初创下的32.24港元新高,腾讯音乐股价区间跌幅已经超过70%,三季度财报本身也没有起到提振投资者信心的作用。

从一系列的迹象来看,互联网行业的监管框架仍在构建之中,在“强化反垄断防止资本无序扩张”的背景下,腾讯音乐作为中国*的互联网音乐平台自然首当其冲。

腾讯音乐长期存在的*版权优势正在消失,而在国内用户增长失速的情况下,腾讯音乐将目光转向了海外,并加大对音乐人的扶持、加码内容生产。

2 最强对手:网易云音乐上市

后版权时代,谁是腾讯音乐帝国*的威胁?刚刚赴港上市的网易云音乐无疑是一个可怕的对手。

凭借着算法推荐、社区体验以及原创音乐等优势,网易云音乐从早已是红海的在线音乐市场中杀出了一条血路,即便是对手祭出停授周杰伦所有单曲这种大杀招,仍然顽强地活了下来。12月3日,网易云音乐成功登陆港交所,共募集资金32.8亿港元。

招股书显示,2018年至2020年,网易云音乐实现营业收入分别为11.48亿、23.18亿、48.96亿元,年化复合增速达到106.51%。对比看,腾讯过去三年营收复合增速为23.89%,显然,网易云音乐营收增速更快。

全面放弃*版权之后,腾讯音乐出现业绩下滑,而网易云音乐却高歌猛进。2021年前三季度,网易云音乐实现总营收51亿元,同比增长52%,已经超过2020年全年营收。

在线音乐业务方面,网易云音乐今年前三季度的月活用户数为1.84亿人,月付费用户数为2752万人,同比增长超93%,付费率达14.9%,付费用户增速及付费率均持续位居行业*。对比看,腾讯音乐付费率最高值是11.2%(第三季度)。

另外,在社交娱乐服务及其他业务方面,前三季度网易云音乐月度ARPPU为504.1元,而腾讯音乐社交娱乐前三季度月度ARPPU分别为149.7元、153.3元、163.9元,尚不及前者三分之一。

不难看出,尽管网易云音乐在收入体量、用户规模方面尚处于劣势,但在营收增速、付费转化率以及用户价值等方面占据着优势。

而且作为全球*的音乐社区,网易云音乐在原创音乐与社区运营方面也占据较大优势。截止2021年6月30日,网易云音乐入驻独立音乐人数量超30万,位居行业*。2021年上半年,网易云音乐日活听歌用户日均听歌时长76.9分钟,高于同期腾讯音乐的70分钟日活使用时长。

相比网易云音乐内容建设和平台黏性,腾讯音乐的核心竞争力主要在于其版权优势。但随着*版权的解禁,天平将向网易云音乐一方倾斜。可以料想的是,成功融资的网易云音乐将持续补充此前被下架的腾讯音乐*曲库版权,进而会吸引到一批被独占版权捆绑的用户。

3 后版权时代:打擂容易守擂难

如果将网易云音乐视为直接对手,快速崛起的短视频平台则成为腾讯音乐的潜在对手,目前已经在用户及在线使用时长的争夺中对后者构成了较大的威胁。

短视频BGM刷屏进而扩散到主流的音乐平台,已经成为了当下“神曲”传播的共识。多首老歌由此翻红,并带来全网的流量、热度和影响力。而随着“抖音热歌”、“快手神曲”的不断流行,短视频平台正通过其算法及推广优势不断改变传统音乐行业的制作与宣发路径,并已经吸引了蔡徐坤、鹿晗、邓紫棋等流量歌手在抖音首发或宣传新歌。

抖音母公司字节跳动的音乐野心还远不止于此。据媒体报道,今年7月,字节跳动已经开始测试一个全新的音乐代理分发平台“银河方舟”,主打一站上传歌曲和视频,轻松上架全球平台。

早在今年4月,字节跳动就宣布成立音乐事业部,包括负责国内音乐业务的抖音音乐、中国音乐业务拓展部门,以及负责国外的海外音乐部门。据了解,“银河方舟”不与音乐人进行任何*签约,只会收取一定的代理费用,用户可选择的发行渠道包含QQ音乐、网易云音乐、酷狗音乐、酷我音乐、抖音、TikTok等超100个国家/地区的200多个音乐平台。来头*不小。

另外,沉寂许久的阿里音乐同样传出要“复活”虾米音乐的消息。

作为国内最早的数字音乐平台之一,虾米音乐成立于2008年,2013年被阿里巴巴收购。今年2月,虾米音乐正式停止服务,倒在了*版权时代终结的前夕。

但就在7月26日,也就是国家市场监督管理总局发布《腾讯控股有限公司收购中国音乐集团股权违法实施经营者集中案行政处罚决定书》2天之后,有媒体发现阿里巴巴正通过旗下阿里巴巴新加坡控股提交了一份商标注册,名为“虾米音乐娱乐”,国际分类涉及38类通讯服务。

没有了*版权的限制,阿里重启虾米音乐业务,并不令人意外。

一鲸落,万物生。凭借持续收购及对上游资源公司的交叉持股,腾讯音乐一度掌握国内90%的音乐版权,并成为全球*的在线音乐平台之一。然而,这愈发引起了外界对其垄断的质疑。另一方面,*版权的尽数分割,也日益成为行业发展*困境。

最终,《反垄断法》打破了音乐版权的壁障,国人也重新迎来“听歌自由”。后版权时代,在线音乐行业竞争格局的重塑,才刚刚开始。

【本文由投资界合作伙伴微信公众号:砺石商业评论授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。