2021年1月,辉瑞更换logo的举动,拉开了全球制药格局新一轮洗牌的序幕。

新冠疫情带来的冲击正在逐步消散,跨国药企或是剥离重组或是兼并收购,但从目前陆续发布的各家2021年财报来看,它们的业绩几乎不受影响,反而增幅大涨。对于个别企业而言,这归功于新冠疫苗/药物的支撑。辉瑞便是典型例子。

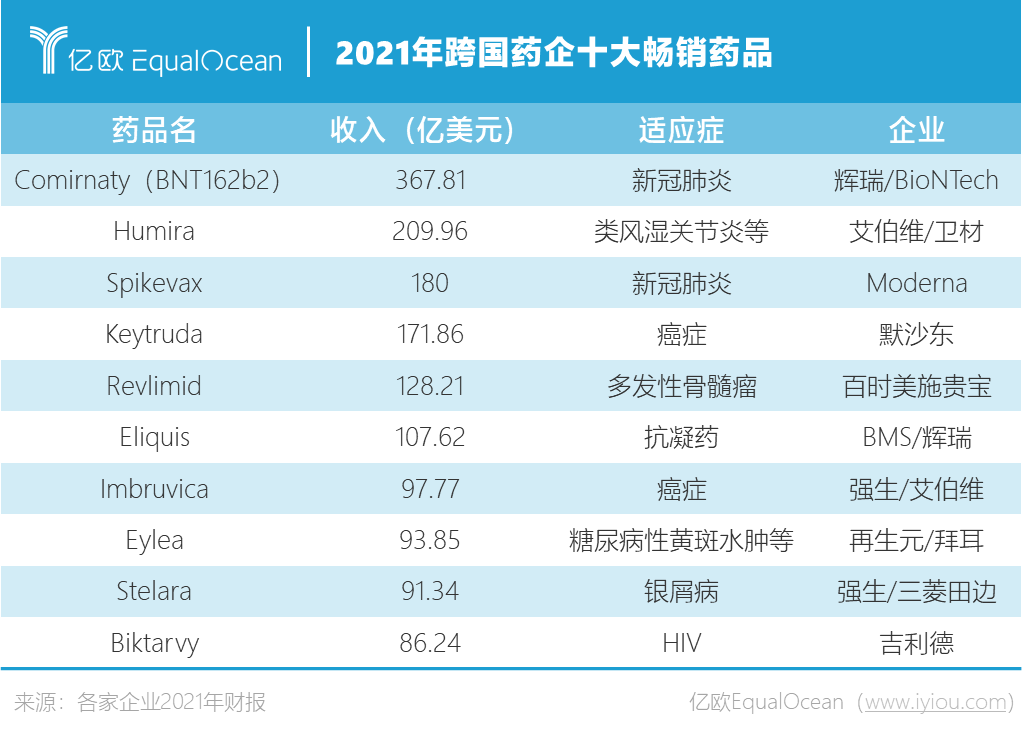

新冠疫苗和药物,是过去一年多家跨国企业业绩的亮点。但不可否认的是,3%-95%的业绩增速也离不开各家企业核心品种的表现。若不是辉瑞的新冠疫苗,2021年将是艾伯维的修美乐蝉联“药王”的第8个年头。备受瞩目的OK药之争,则因O药落后太多,竞争结果一目了然。2021年,K药的全球销售额已经逼近200亿美元。

而从各家发布的财报来看,还有多款药物离超级重磅炸弹行列(百亿美元)又近一步。强生和艾伯维的伊布替尼(Imbruvica)则以97.77亿美元的销售额,成为最有希望进入超级重磅炸弹行列的品种。

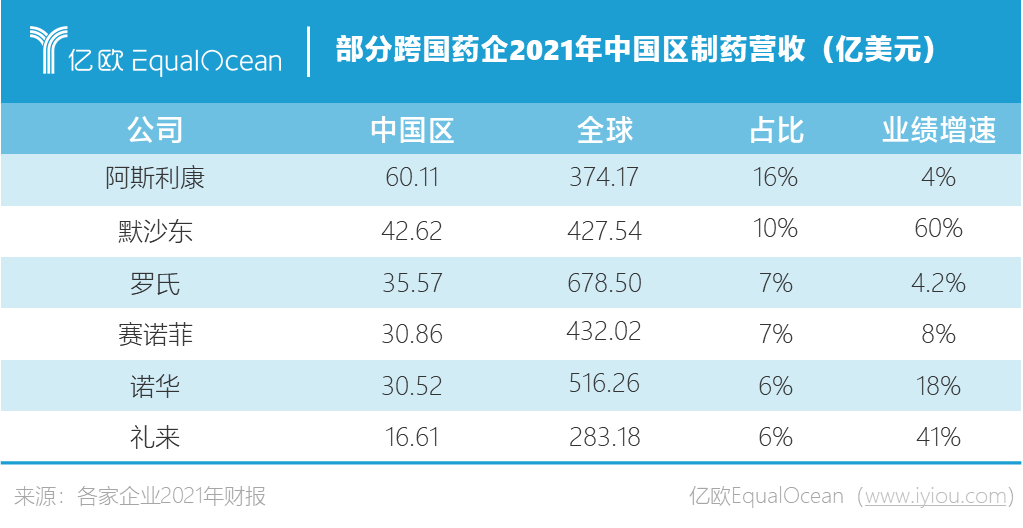

此外,与2020年相同,此次依旧有7家跨国药企公布了中国区业绩,分别是礼来、默沙东、诺华、阿斯利康、赛诺菲、诺和诺德和罗氏。过去一年,这些进入中国市场已30年有余的企业,在应对市场环境变化、积极求变后,都收获了不俗的业绩增幅。其中,默沙东中国区业绩同比增长60%,可谓一骑绝尘。

01、全球制药格局再洗牌,辉瑞向着千亿挺近

2021年,新冠疫苗/药物一上市,就凭一己之力改变了全球制药营收前十位的名次。其中,辉瑞可谓是在疫情中逆天改命的*例子。

依靠新冠疫苗Comirnaty,辉瑞在2021年上升7个名次,重回了*宝座,并且以812.88亿美元的营收,向着千亿挺近,同比增长高达95%。其中,Comirnaty实现了367.81亿美元的销售额,合计新冠口服药物Paxlovid(nirmatrelvir+利托那韦)的0.75亿美元销售额,辉瑞的新冠业务共实现营收368.57亿美元,占总营收45.34%。

要知道,在2020年,疫情的影响还让辉瑞前三季度营收下跌了22.6%,最终跌出全球制药排名前五。短短一年,沧海桑田。

2020年,全球制药营收前三名还是诺华、艾伯维和强生。此次,诺华已经从全球*滑落至第三名。强生制药业务则凭借Stelara(乌司奴单抗)、Darzalex(达雷妥尤单抗)、Imbruvica(依布替尼)等几款产品,以及新冠疫苗(Ad26.COV2.S)的推动,来到了全球第二的位置,实现营收520.80亿美元,同比增长至14.3%。

事实上,从目前各家发布的财报来看,全球制药营收前十位的跨国药企中,就有5家在2021年实现了新冠疫苗/新冠中和抗体/新冠治疗药物的销售。

辉瑞的Comirnaty新晋为“药王”,挤下了本应该第8年蝉联的修美乐。艾伯维的财报显示,2021年,修美乐仍旧突破200亿美元大关,狂收209.96亿美元,同比增长3.5%。此外,加之并购艾尔建得来的业务爆发,艾伯维在去年实现营收增幅达23%,总计为561.97亿美元。而修美乐就占据了近一半份额。只是,即便如此,修美乐与Comirnaty的差距,已经近乎隔着一个K药的全年销售额。

强生的新冠疫苗(Ad26.COV2.S)也贡献了23.85亿美元的销售收入。同样受益于新冠疫苗/药物的还有阿斯利康。从阿斯利康的财报来看,新冠疫苗已经成为其去年的第二畅销品。尽管在上市期间,疫苗副作用的新闻满天飞,但似乎丝毫不影响其销量。

2021年,阿斯利康实现全球总营收374亿美元,增长41%,除去新冠疫苗营收增长26%至334亿美元。按此数据计算,阿斯利康新冠疫苗2021年的销售额为40亿美元,仅次于其明星肺癌药物泰瑞沙。该药2021年全年增长13%至50亿美元。

新冠疫苗和药物,成为了此次不少企业业绩发布的亮点之一。再生元和吉利德也分别凭借中和抗体和治疗药物,都收获了不俗的业绩——前者营收75.739亿美元,后者则为55.65亿美元。

02、十大新药出炉,6款新药跨越百亿美元销售大关

但除了新冠业务以外,过去一年,肿瘤和免疫领域依旧是跨国药企的创收主力。

艾伯维的修美乐,便是免疫领域当之无愧的*。而在肿瘤领域,BMS的三大支柱Revlimid、Opdivo、Pomalyst则贡献了236亿美元的销售额,占到其肿瘤业务总销售额301亿美元的78.4%。而BMS也凭此业绩,堪称“肿瘤*”。

此外,多家跨国药企也布局了神经科学领域,如强生、罗氏、艾伯维、诺华、赛诺菲、默沙东等。其中,强生在神经科学领域表现优异,紧随其后的则是罗氏,分别在该业务上实现营收70亿美元和68亿美元。

2021年,渤健的阿尔茨海默新药Aduhelm获批,引发了巨大的争议。据其财报,2021年,渤健全年营收为109.8亿美元,同比下降19%。其中,Aduhelm在去年最后三个月实现营收100万美元,全年营收300万美元。截至2021年底,Aduhelm的库存价值约为2.25亿美元。

而根据亿欧大健康梳理的前十大新药销售收入排行榜,过去一年,已经有6款产品跨过百亿美元大关,而在2020年,仅有3款药物冲线成功;修美乐和新冠疫苗Comirnaty则突破200亿美元大关。强生和艾伯维的畅销抗癌药Imbruvica(伊布替尼)则以年收入97.77亿美元逼近百亿冲刺线。

伊布替尼于2013年年底获批,是全球*上市的BTK抑制剂,由艾伯维与强生联合开发和商业化,艾伯维拥有美国市场权利,强生则拥有美国以外市场权利。截至目前,其在6个疾病领域获得了11项适应症批准,同时也是治疗华氏巨球蛋白血症和慢性移植物抗宿主病的*药物。

而对于艾伯维来说,随着修美乐的美国市场独占期将在2023年1月结束,伊布替尼将是拯救其免于陷入困境的稻草之一。去年9月份,艾伯维在美国联邦法院胜诉,维护了伊布替尼的专利。彼时,一些分析师表示该结果预示了艾伯维在失去修美乐独占权后,直至2030年前都不会有重大的知识产权损失,并对其营收前景看好。

可以说,伊布替尼专利诉讼的胜诉,对艾伯维来说意义重大。此外,艾伯维亦有IL-23抗体Skyrizi(瑞莎珠单抗)、JAK抑制剂Rinvoq(乌帕替尼)来填补修美乐的“坑”,还有收购艾尔建获得的产品支持。艾伯维在此次财报中指出,Skyrizi和Rinvoq在2025年风险调整后的销售总额将超过150亿美元的先期收入预期。

03、求变应变,跨国药企如何适应中国市场?

2021年,同样有7家跨国药企在财报中公布了中国区业绩。以往,跨国药企的大市场都是在美国,近些年,无论是biotech还是跨国药企,不少都在提in China for global,可见中国市场在跨国药企的地位已经愈发得到重视。

透过这7家企业财报,可以看出,中国区业绩都处于增长当中。其中尤以默沙东中国区营收增速最高。2021年,其实现总收入达到42.62亿美元,同比增长60%。因此,默沙东中国也成为2021年默沙东全球表现*的区域。在一众跨国药企当中,这一增速无人能及。

根据默沙东财报,这或许得益于宫颈癌疫苗Gardasil/Gardasil 9。2021年第二季度开始,该疫苗就恢复了供应,2021年第四季度,美国之外的市场(包括中国)收入就来到12.53亿美元,同比增长177%。

如果从占比来看,中国区则依旧是阿斯利康营收的重要来源之一。2021年,其中国区创收同比增长12%至60.11亿美元,占比达16%,在7家企业中遥遥*。

不过,相比2020年20%的占比,阿斯利康中国区的业绩增速已有所放缓。而自去年下半年以后,阿斯利康中国区就仿佛陷入了“多事之秋”——先是由于医保谈判和集采的降价压力,致使2021年下半年中国区增长继续放缓,而在第四季度,其营收更是同比下滑了4%。此外,阿斯利康还预计2022财年中国总收入将下降5%左右,同样是受医保谈判和集采的影响;后是多位高管离职和多个业务部门被拆分合并。

近些年,随着中国创新药发展势头正盛,越来越多的跨国药企中国区高管开始流向本土创新药企。有数据统计,2021年共高达32位跨国药企中国区高管离职,其中,阿斯利康的“人事地震”引发了极大关注——共有7位高管离职,如原阿斯利康中国肿瘤事业部总经理殷敏便加入百济神州担任大中华区首席商务官、中国领导团队和全球执行委员会成员。

而对于罗氏制药中国而言,CEO更换的背后,或许还有战略调整的影响。2021年7月,罗氏制药中国区总裁周虹离职,自10月1日起,时任市场准入副总裁边欣将接任罗氏制药中国总裁。

过去,在周虹的掌舵下,罗氏制药中国区迎来了飞速的发展。2021年,罗氏制药中国区业绩位列首位,全年营收61.65亿美元,同比增长13%。其中,制药业务营收实现同比增长4.2%至35.57亿美元,在这7家企业中位列第三。

然而,此时周虹选择离开,业内猜测这或与罗氏全球正掀起一场“大变革”有关。自2020年起,罗氏开始打造“生态圈”新商业模式。

但2021年下半年以来,经过半年的摸索,罗氏“生态圈模式”正式下线,原有的“产品线模式”、“区域模式”和“生态圈模式”三种模式统一整合为以肿瘤领域和特药领域为核心的“客户交互业务模式”,以谋求继续巩固罗氏在市场上的优势地位。而罗氏此时选择边欣接替周虹,业界猜测这也从侧面印证了新“掌门人”需要具备对国内市场迅速变化的敏感性。

事实上,近些年,带量采购和医保谈判正在深刻影响着中国市场,伴随着本土创新药企崛起,跨国药企在中国面临的环境早已不可同日而语。积极寻求创新转型,业务更为聚焦成为了这些跨国药企的求生之道。

2021年,大部分跨国药企对待集采和医保谈判的态度已经一改此前“躺平”的态度,选择积极降价应对。在胰岛素专项集采中,诺和诺德、赛诺菲、礼来三大跨国巨头竞标产品全部拟中选;在国谈中,渤健原本“70万一针”的诺西那生钠注射液,以*诚意的3.3万元每针的价格进入新版医保药品目录。

而当产品价格承压和新技术的兴起,一方面,随着本土药企研发力量相继崛起,多数跨国药企已经开始改变过往新药市场布局的思维。如今,它们的研发已经开始向中国市场倾斜,且宣扬了将在中国开展早期研发项目。

去年10月份,阿斯利康全球研发中国中心在上海正式启用。据悉,其工作将向更早期研发拓展,并利用生物分析、转化医学、人工智能、大数据等多领域助力研发。新药研发方面,中国中心的在研项目已经超过120个,其中全球同步开发的项目比例超过85%。

赛诺菲则于3月份成立了赛诺菲研究院,将专注于免疫、肿瘤、炎症以及相关治疗领域的早期研究能力。通过加快基础研究以及药物研发,这些跨国药企将可以更多挖掘适用于中国市场的新药,以此在中国新药市场寻找新的增长点。

另一方面,与此前的“观望”态度不同,过去一年,跨国药企在生态圈建设中已经多了几分笃定。2021年,跨国药企的在华布局已经加速从药品延伸至服务,通过多方合作,不断扩容生态圈。

合作、创新、本土化,已经是跨国药企在华发展的三大关键词。中国庞大的人口基数和老龄化趋势给了无数药企遐想的空间,而在大量本土创新药企冒头的情况下,可以预见,没有哪家跨国药企会愿意失去这一肥沃并具有想象空间的市场。

【本文由投资界合作伙伴微信公众号:亿欧网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。